Ce n’est un secret pour personne, le prix des matières premières a flambé ces derniers mois et il y a fort à parier que cette tendance se poursuive en 2022. La semaine dernière, nous vous présentions un ETF pour cibler le secteur européen du pétrole et du gaz. Aujourd’hui, nous complétons ce premier article avec la présentation d’un ETF dédié aux métaux industriels, particulièrement attractifs en ce début d’année. Vous êtes nombreux, à juste titre, à nous demander comment investir facilement sur les grands noms du secteur. Depuis le 1er janvier, la performance de l’ETF ressort à 7,68%*, +24,45%* sur un an et +85,63%* sur 5 ans. Comme toujours, nous débutons l’article par un rapide état des lieux.

Le prix des matières premières a flambé ces derniers mois, alimentant l’inflation au niveau mondial. Et il y a de fortes probabilités que cette tendance perdure. Les matières premières agricoles, l’énergie, le nickel, l’aluminium, le cuivre, l’acier et le fer… tout flambe ! Et cette petite liste est loin d’être exhaustive. La diversité de ces matières premières rend difficile de réunir des causes uniques mais tout de même, quelques tendances sont communes. En particulier la pandémie de Covid.

La forte reprise économique en Chine est une première raison de cette explosion des prix car elle a fait s’envoler la demande en ressources. Une reprise forte post-Covid, ou plutôt post première vague, la plus lourde en termes de conséquences économiques. L’économie chinoise a en effet redémarré en trombe au deuxième semestre 2020 et Pékin a clairement la capacité de fixer les prix sur les principales matières premières, en tant que premier importateur et consommateur mondial.

Par ailleurs, il y a un déséquilibre important entre l’offre et la demande au niveau mondial. En Occident, la demande s’est accrue pour les produits électroniques et l’ameublement pendant les confinements d’une part, mais aussi après la levée des restrictions sanitaires lorsque les ménages ont pu dépenser l’épargne accumulée au plus fort de la crise. La demande après le choc de la première vague a augmenté bien plus fortement que la capacité de production.

Le sous-investissement dans les matières premières ces dix-huit derniers mois n’aide pas, notamment dans le secteur énergétique. Pire, il pousse les prix à la hausse. Goldman Sachs table notamment sur un prix du baril de pétrole autour des 100$ en 2022. Quant aux matières premières agricoles, citons un seul chiffre récent : la tonne de blé tendre a dépassé les 310 euros sur l’échéance de décembre, pénalisée par les inondations au Canada. Les intempéries dans plusieurs grands pays producteurs ont eu un impact important sur la production agricole mondiale ces derniers mois. Le gel cet hiver dans les vignobles français est un autre exemple, parmi tant d’autres.

Évolution du prix de la tonne d’aluminium depuis janvier 2019

Source : Business Insider

Quid du prix des métaux industriels ? Le marché du fer est le plus volatil de l’ensemble du secteur des métaux. Après avoir dépassé les 200$ la tonne en juin 2021, il évolue désormais autour des 120$. Celui de l’aluminium en revanche est en hausse quasi-constante depuis mars 2020, passant de 1 480$ la tonne à plus de 3 000$ actuellement. Sur cette période de temps, la tonne de cuivre a vu son prix s’envoler de 4 775$ à près de 10 000$ !

Conséquences de cette envolée des prix, les pénuries se multiplient, notamment dans les semi-conducteurs, et les délais de livraison s’accroissent. L’industrie est particulièrement frappée par la hausse des prix des métaux industriels et le secteur automobile a été contraint à la fermeture partielle ou totale de nombreuses usines à travers le monde. Les tensions sur les chaînes d’approvisionnement, également causées par la pandémie, accentuent ce cercle vicieux. Heureusement, les choses rentrent petit à petit dans l’ordre mais les problèmes structurels sont loin d’être résolus.

À ces actualités relativement récentes s’ajoutent des facteurs plus anciens comme les politiques monétaires ultra-accommodantes des banques centrales… Autant de raisons qui justifient pour plusieurs grandes banques un nouveau “supercycle” sur les matières premières, et pas seulement énergétiques ou industrielles. Nous aimons rappeler cette vision dans nos articles sur les matières premières car nous la partageons pleinement. Pour JPMorgan, il y a quatre supercycles par siècle.

Le dernier supercycle aurait débuté en 1996 pour atteindre son pic en 2008. C’est une première vague haussière de 12 ans. Puis, de 2008 à 2020, une vague de baisse générale des prix se manifeste. Désormais, nous serions donc entrés dans la phase ascendante d’un nouveau supercycle pour les matières premières. Nous vous en parlions ces derniers mois. Un cycle de hausse des prix accentué par des liquidités excessives et un trading spéculatif par certains acteurs financiers. Face à cette flambée des prix, les banques centrales changent peu à peu de ton et n’évoquent plus une inflation “temporaire” mais “durable”. Le diable est dans les détails…

Comment tirer profit de la hausse du prix des matières premières ? Dans la deuxième partie de cet article, nous vous présentons un support incontournable pour investir sur le secteur européen des métaux industriels et plus largement des matières premières, en toute simplicité, et dès 25€ grâce à Meilleurtaux Placement Vie.

QUELLES SONT LES CIBLES DE L’ETF ?Créé en octobre 2006, l’ETF Lyxor STOXX600 Basic Resources ETF EUR (LU1834983550) réplique les performances de l’indice de référence STOXX Europe 600 Basic Resources Net Return EUR. Comme son nom l’indique, cet indice est composé des 600 plus grandes capitalisations européennes et représentatives du secteur des matières premières du Vieux Continent. Par conséquent, cet ETF est éligible au PEA.

Dans les faits, les cinq principales actions de l’indice représentent près de 70% de sa pondération totale :

1. Rio Tinto, groupe minier anglo-australien : 19,37%

2. BHP, producteur néerlandais de fer, diamants, uranium, charbon, pétrole et bauxite : 15,92%

3. Glencore, entreprise anglo-suisse de négoce de matières premières : 15,21%

4. Anglo American, holding britannique de production et transformation minière : 13,74%

5. UPM, entreprise finlandaise de produits forestiers : 5,70%

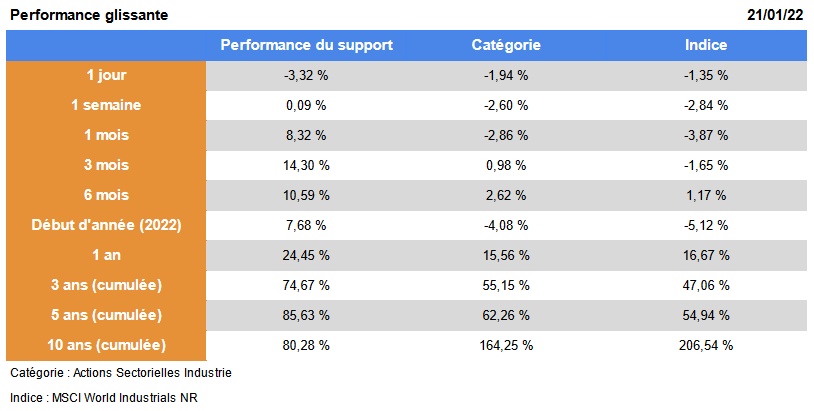

QUELLES SONT LES PERFORMANCES DE L’ETF ?Les performances* de l’ETF :

Source : Quantalys

La performance de l’ETF ressort à 80,28%* sur dix ans, nettement inférieure à celles de la catégorie d’investissement (les actions du secteur industriel) et de l’indice de référence (le MSCI World Industrials).

Toutefois, les performances de l’ETF surperforment la catégorie et l’indice sur les horizons d’investissement plus proches. Sur cinq ans, le tracker affiche une performance de 85,63%* et de 74,67%* sur trois ans. Depuis le 1er janvier 2022, elle ressort à 7,68%* alors que la catégorie d’investissement et l’indice de référence affichent des performances négatives. +24,45%* sur un an pour l’ETF. Naturellement, les récentes performances sont stimulées par la hausse des prix des matières premières depuis le début de la pandémie.

Comparaison sur dix ans :

Source : Quantalys

MorningStar estime que le risque du support est élevé sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Et pour cause, la volatilité sur les douze derniers mois ressort à 27,55% et à 29,44% sur trois ans, à l’image de l’ensemble du secteur des matières premières.

Une alternative d’investissement

Au-delà du secteur européen, voici une alternative d’investissement à portée mondiale. L’ETF Lyxor MSCI World Industrials TR UCITS ETF - C-EUR (EUR) (LU0533033402) cible à 51% des actions américaines, à 13% des actions japonaises. “Seuls” 25% sont dédiés aux actions européennes (Royaume-Unis et Suisse inclus). Par conséquent, ce support n’est pas éligible au PEA mais il l’est à notre assurance-vie Meilleurtaux Placement Vie.

INVESTIR SUR LES MATIÈRES PREMIÈRES DANS LES MEILLEURES CONDITIONSAvec Meilleurtaux Placement Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil etc…

Meilleurtaux Placement Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Plus de 800 fonds* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 15 SCPI, 7 SCI et 5 OPCI afin de diversifier votre épargne dans l’immobilier. 99 fonds labellisés ISR sont éligibles à Meilleurtaux Placement Vie.

Une tarification ultra compétitive. 0 frais d’entrée, 0 frais sur vos versements, 0 frais sur vos arbitrages (hors SCPI, OPCI, SCI et ETF).

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir ainsi que la revue spécialisée Le Particulier.

Avec Meilleurtaux Placement Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles présentent un risque de perte en capital. S'agissant du fonds en euros Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

Meilleurtaux Placement Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.