Guerres, inflation, taux historiquement élevés, intelligence artificielle… Les derniers mois ont été très chargés pour les investisseurs mais les marchés boursiers ont tenu bon contre vents et marées. Sur 2023, le CAC 40 affiche une performance de 16,5% mais certains secteurs ont largement surperformé l’indice français. Voici le Top 3 des secteurs boursiers les plus performants. Bien sûr, nous vous présentons dans cet article nos meilleures solutions pour investir, si c’est n’est pas déjà fait, sur ces pépites sectorielles incontournables !

L’intelligence artificielle a explosé en 2023, ce n’est un secret pour personne ! Désormais, l’IA est de plus en plus répandue dans les grands secteurs industriels, mais aussi dans notre quotidien. Elle a atteint un stade de maturité certain et son adoption par le grand public, et bien sûr le secteur privé, est soutenue par plusieurs leviers. Des leviers qui ne raviront pas les défenseurs de la langue de Molière et que nous invitons nos lecteurs intéressés par le sujet à creuser : cloud computing, open source, deep learning…

Parmi les nombreux usages actuels, l’intelligence artificielle permet par exemple de créer en quelques secondes une image, un texte ou une musique. Elle est déjà largement utilisée dans la surveillance, les filtres antispam de votre boite mail, la reconnaissance vocale, les assistants virtuels, la traduction automatique, les véhicules autonomes…

Les applications concrètes semblent s'accroître de manière exponentielle. L’armée, la finance, les transports, la santé ou encore les services de communication exploitent l’IA. Et la liste, tant des applications que des acteurs, est loin d’être exhaustive. Pour les entreprises qui auront su en faire un atout, la promesse est forte : détenir un avantage concurrentiel puissant et créer des barrières à l’entrée de leur marché de plus en plus redoutables pour de potentiels concurrents.

Les grands groupes technologiques américains s’affrontent à coup de milliards pour développer leurs initiatives. Début 2023, Microsoft a investi 10 milliards de dollars dans OpenAI, l’entreprise derrière ChatGPT. Et ce n’est que l’arbre qui cache la forêt. Désormais, le célèbre chatbot grand public est intégré dans le moteur de recherche Bing et l’application d’appels Skype, propriétés de Microsoft. Autre grande action américaine à profiter de l’essor de l’IA : Nvidia. L’action du géant des cartes graphiques et des puces électroniques s’est littéralement envolée l’an dernier (+240% !). C’est la première cible du fonds que nous vous présentons ci-dessous.

L’intelligence artificielle est-elle la nouvelle bulle spéculative en Bourse ? Ou un véritable relais de croissance pour les mois et années à venir ? Pour l’investisseur particulier intéressé par cette thématique, rappelons évidemment qu’en matière d’investissement il ne faut jamais mettre tous ses œufs dans le même panier. Si l’IA vous intéresse, elle ne doit représenter qu’une petite partie de votre allocation. Mais encore faut-il séparer le bon grain de l’ivraie et ce n’est pas chose aisée. Heureusement, nous avons une solution !

Clairement, de nombreuses entreprises se lancent actuellement corps et âme dans le développement de nouvelles solutions d’IA mais comme bien souvent en pareille situation, il y aura beaucoup d’appelés et peu d’élus. Pour l’heure, ce sont avant tout les mastodontes déjà établis depuis de nombreuses années qui tirent leur épingle du jeu.

Comment investir sur le secteur ?

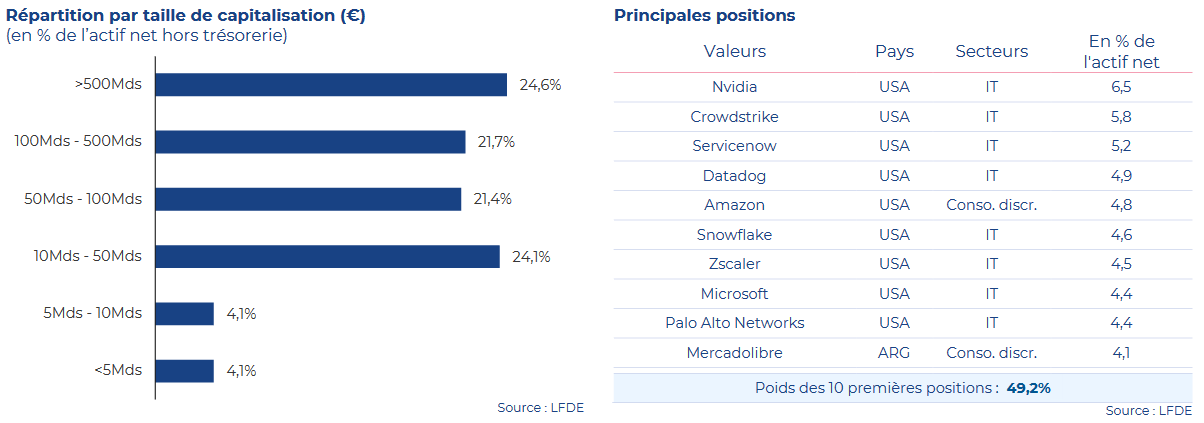

Lancé en juin 2018 par la société française de gestion d’actifs La Financière de l'Échiquier, le fonds Echiquier Artificial Intelligence (LU1819480192) cible les leaders du secteur de l’IA, principalement aux États-Unis (82% de son allocation). Nvidia, CrowdStrike, ServiceNow, Datadog et Amazon font partie de ses principales actions en portefeuille.

Au total, les cinq premières lignes en portefeuille représentent plus de 25% de l’actif total du fonds. Voici la liste des 10 principales lignes et la répartition du portefeuille par capitalisations boursières :

Source : La Financière de l'Échiquier

Depuis son lancement en juin 2018, le fonds affiche une performance cumulée de 61,7%*, en date du 10 janvier (+76,74%* sur cinq ans). Sur trois ans, il cède toutefois 25,56%* mais progresse de 52,36%* en 2023, année phare de l’IA. Il faut dire que l’intérêt de la plupart des investisseurs, particuliers comme professionnels, a été particulièrement fort ces derniers mois. Allez, un dernier chiffre de performance ! Le fonds affiche (déjà) un rendement d’1,6% en 2024.

Soyons clairs, ces variations témoignent d’une forte volatilité du fonds, et plus largement des entreprises du secteur de l’IA. MorningStar estime que le risque du support est élevé sur tous les horizons d’investissement, sans surprise, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 24,72% et à 35,15% sur trois ans. Enfin, le gérant est à la tête du fonds depuis sa création.

LE JAPON

Évolution du Nikkei sur 20 ans

Cliquez ici pour voir l’image en grand

Source : Meilleurtaux Placement, TradingView

Impressionnant ! Au Japon, la Bourse connaît un essor significatif. Le principal indice boursier local, le Nikkei, dépasse les 35 000 points, marquant ainsi son plus haut niveau en 34 ans. Les investisseurs demeurent optimistes quant à l'économie japonaise, et cette tendance haussière est soutenue par la baisse du yen. En hausse de près de 30% en 2023, la progression du Nikkei est également influencée par les excellentes performances de Wall Street et du secteur technologique américain. Pour la place de Tokyo, c’est le meilleur cru depuis 2013, en termes de performance annuelle.

Les perspectives d'une normalisation de l'économie japonaise, notamment avec une inflation soutenue par des hausses salariales, sont considérées comme le principal moteur de cette hausse. Certains experts de la place japonaise estiment que 2024 pourrait marquer une nouvelle ère pour le marché japonais, en mettant fin à la déflation prévalant dans l’archipel depuis les années 1990. D’autant que des incitations fiscales plus avantageuses pour les investissements financiers ont été mises en place au début de l'année, encourageant les Japonais à investir davantage en Bourse.

Les actions japonaises suscitent également l'intérêt des investisseurs internationaux, favorisées par la faiblesse du yen, qui accroît les bénéfices des entreprises japonaises à l'étranger. Au niveau national, les entreprises japonaises accentuent leurs efforts pour récompenser les actionnaires, avec une augmentation des dividendes, des rachats d'actions et une meilleure transparence dans leur gouvernance (point faible important des dernières années). Sur le plan sectoriel, l'industrie automobile japonaise bénéficie de ce contexte, avec Toyota, Honda, Nissan et Suzuki qui affichent d’importantes hausses en Bourse sur les derniers mois.

Pour l’anecdote, le célèbre investisseur américain Warren Buffett a récemment donné un coup de projecteur aux actions nippones. Il a déclaré dans la presse son intention d’accroître ses investissements dans le pays. Un autre gérant très célèbre, Ken Griffin, ouvre à Tokyo un bureau pour sa société d’investissement Citadel après avoir quitté l’archipel il y a une quinzaine d’années.

Historiquement, les grands gérants de fonds occidentaux ont tendance à sous-pondérer leurs allocations sur les actions japonaises. Et c’est d’autant plus vrai pour les épargnants particuliers. Pourtant, Neil Newman, directeur adjoint de la recherche sur le Japon chez Macquarie Capital Securities déclare dans la presse spécialisée : "Nous sommes entrés dans une période de marché haussier de deux à trois ans pour le Japon".

Pour Bank of America, ce retour en grâce des actions japonaises devrait être soutenu par les nombreuses évolutions structurelles du pays. L’ancien Premier ministre Shinzo Abe a notamment contraint les entreprises à améliorer leur gouvernance et cette politique semble porter ses fruits aujourd’hui, après des années de défiance des investisseurs étrangers.

Le Japon serait le nouvel eldorado pour les actionnaires ? En tout cas, c’est une zone incontournable dans un portefeuille bien diversifié. Dans la suite de cet article, nous vous présentons un fonds d’investissement qui a largement surperformé les actions nippones dans leur ensemble ces dernières années.

Il est accessible au plus grand nombre et répond parfaitement au besoin de diversification géographique de l’investisseur particulier sur les grandes valeurs de l'Empire du Soleil Levant. Nous vous présentons également une alternative d’investissement, labellisée “investissement socialement responsable”.

Comment investir sur le secteur ?

Le fonds Fidelity Funds - Japan Advantage Fund (LU0611489658) a été créé en mars 2011 et investit principalement sur les actions japonaises de l'électronique, la construction et les banques.

Quid des performances du fonds ? +132,99%* sur dix ans, en cumulé. Sur cinq ans : +103,79%* et +58,58%* sur trois ans. +33,30%* en 2023 (+4,64%* depuis le 1er janvier). Sur tous ces horizons d’investissement, le fonds surperforme nettement les actions japonaises, dans leur ensemble.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 14,19% et à 14,69% sur trois ans.

L'AMÉRIQUE LATINE

Avouons-le, l’Amérique latine est souvent absente des allocations boursières des épargnants français. Et pour cause, la plupart des fonds dédiés aux pays émergents font la part belle à l’Asie et délaissent bien souvent l’Amérique latine, le Moyen-Orient ou l’Afrique.

Le contexte actuel est pourtant favorable aux géants sud-américains, et notamment à ceux du Brésil. Trois secteurs tirent localement leur épingle du jeu en ce moment : la finance, les matières premières et les biens de consommation. La finance profite de la hausse des taux, au niveau local comme mondial, censée combattre l’inflation. Au plus fort de la pandémie, le taux directeur brésilien évoluait autour des 2% pour stimuler la consommation.

Après de nombreuses hausses successives, il est désormais à 11,75% ! C’est l’un des plus élevés au monde. Élu fin octobre 2022 sur un programme très social, le président Lula scrute l'évolution du coût de la vie et a annoncé que la lutte contre l’inflation était l’une de ses priorités.

On peut donc s’attendre à ce que les taux soient petit à petit abaissés dans les mois à venir. Ils devraient tout de même rester sur des niveaux élevés, stimulant les marges du secteur bancaire.

Au-delà du secteur financier, celui des matières premières est absolument incontournable en Amérique latine, et singulièrement au Brésil où les minières et les pétrolières font partie des plus grosses entreprises cotées en Bourse. Ces deux dernières années, leurs résultats ont bien sûr été soutenus par l’envol du coût des matières premières, sur fond de reprise mondiale post-Covid et de guerre en Ukraine. Petrobras, le géant pétrolier brésilien, affiche une hausse de 55% sur un an.

Un mot enfin des biens de consommation. Avec le développement des classes moyennes locales, le secteur connaît une véritable ascension depuis de nombreuses années, au point d’attirer des champions internationaux, comme le géant américain de la grande distribution Walmart. Sa filiale “Walmart de Mexico” se distingue également en Bourse sur les dernières années.

Bien sûr, tout n’est pas rose et exempt de risque. Comme pour beaucoup de pays émergents, le risque politique est à intégrer quand on investit en Amérique latine. L’élection de Lula a partiellement écarté ce risque fin 2022 au Brésil, alors que l’on pouvait craindre un transfert de pouvoir chaotique avec l’ex-président Bolsonaro. La démocratie n’est toutefois jamais totalement acquise comme l’a rappelé l’assaut des “Bolsonaristes” à Brasilia, en janvier 2023.

Pour autant, la zone a de nombreux atouts et un potentiel intéressant à exploiter dans le cadre d’un investissement de moyen à long terme. Elle permet aussi de bien diversifier la “poche émergente” d’une allocation boursière bien constituée et ciblant plusieurs zones cruciales au niveau mondial. Mieux encore, certains supports sont accessibles au plus grand nombre, dans l’assurance-vie, dès quelques dizaines d’euros. Dans la suite de cet article, nous vous en présentons un… incontournable !

Comment investir sur le secteur ?

Le fonds BlackRock Global Funds - Latin American Fund (LU0171289498) cible principalement les grandes actions brésiliennes (59% de son allocation) et mexicaines (23%). Dans une bien moindre mesure, des actions chiliennes et colombiennes sont en portefeuille. Trois secteurs sont principalement visés par les gérants du fonds : la finance, les biens de consommation et les matières premières.

Côté performances, on assiste à un rebond intéressant après plusieurs années difficiles pour les actions sud-américaines. Investir maintenant sur ce support revient à tabler sur une poursuite du rebond dans les mois et années à venir. Dans le détail : +40,63%* sur dix ans, +10,01%* sur cinq ans, +30,96%* sur trois ans et surtout +31,67%* en 2023. Globalement elles sont en phase, voire nettement supérieures à la moyenne des actions sud-américaines.

Enfin, MorningStar estime que ce fonds de BlackRock est moyennement risqué sur tous les horizons d’investissement.

>> Je demande une information complémentaire sur ce fonds dédié à l’Amérique latine

INVESTIR DANS LES MEILLEURES CONDITIONS

Les supports d’investissement présentés dans cet article sont éligibles à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.