Recevez plus de contenus utiles et explicatifs sur l'épargne et le patrimoine en vous inscrivant à la newsletter MeilleurPlacement.

Oui, vous avez bien lu. Si les Français sont les champions de l'épargne, il y a une grosse faille dans leur construction patrimoniale : Leur contrat d'assurance vie. Non pas que l'assurance-vie ne soit pas une enveloppe ultra-avantageuse et ne mérite pas d'être le placement préféré des Français. Mais la majorité des encours, et des nouveaux versements, placés dans les contrats d'assurance-vie le sont sur des contrats de mauvaise qualité, en termes de frais, de rendements, de supports disponibles. Ce contrat ne vous mérite pas...

Que ce soit en termes d’encours ou de collecte, les banques sont reines au royaume de l’assurance-vie. Pourtant il suffit de jeter un œil aux palmarès des meilleurs contrats pour constater que les produits distribués par nos bonnes vieilles banques sont aussi les plus mal classés par les experts. Inversement, les premiers du palmarès ne pèsent pas lourd en termes d'encours même si la collecte augmente significativement année après année. Le constat est cruel. Les contrats d’assurance-vie les plus souscrits par le grand public sont aussi les moins performants.

Selon le cabinet Facts& Figures, l’assurance-vie « standard » qui rassemble de nombreuses assurances-vie bancaires et des contrats « grand public » distribués par les assureurs, pèse la moitié des près de 1 800 milliards d’euros de l’assurance-vie. Ces assurances vie ne sont certes pas les plus fortement dotées (1 331 euros de versements par an, en moyenne, de même source) mais elles constituent la masse du marché de « l’épargne vie » : 44,5 millions de contrats.

Grâce à une impressionnante force de frappe marketing et opérationnelle, leur maillage territorial, mais aussi pour des raisons culturelles, les banques trônent en tête du marché de l’assurance-vie. Pourtant, ces contrats distribués par les réseaux bancaires sont les plus mal notés par la presse spécialisée. En cause les faibles rendements, les frais particulièrement lourds, mais aussi le manque de souplesse et de modernité.

CNP Assurances (distributeurs des contrats de la Banque Postale, la Caisse d’épargne et la Banque Populaire) et le Crédit Agricole (dont LCL) se battent d’année en année pour la première place de l’assureur détenant le plus d’encours. Avec BNP Paribas et Société Générale, ces groupes bancaires possèdent environ 45% des encours de l’assurance-vie, et représentent 60 milliards d’euros de collecte annuelle (un peu moins de la moitié).

Pourtant, ces contrats distribués par les réseaux bancaires sont les plus mal notés par la presse spécialisée. En cause les faibles rendements, les frais particulièrement lourds, mais aussi le manque de souplesse et de modernité.

Mieux vivre votre argent a passé au crible et classé 125 contrats d’assurance-vie. Et quand on regarde le classement des contrats bancaires, ce n’est pas fameux :

Ce classement de Mieux Vivre Votre Argent est incomplet, car il ne prend pas en compte les contrats de moins de 4 ans, et les contrats fermés à la souscription.

Avec plus de 10 milliards d’encours, Nuances 3D de Caisse d’épargne est l’un des plus gros contrats du marché (derrière Floriane de Crédit Agricole et Sequoia de Société Générale). Avec un rendement 2020 sur le fonds euros de 0,8%*, des frais de versement de 5%, et 16 unités de compte disponibles, on doute que ce contrat serait bien classé par Mieux Vivre votre argent. Nuances 3D (tout comme Floriane) est fermé à la souscription : un autre inconvénient puisque les contrats fermés à la souscription ont tendance à être délaissés par les assureurs (baisse des rendements, pas de nouveaux supports, pas d’amélioration technique).

La Caisse d’épargne propose depuis 2016 un nouveau contrat « Millevie Essentielle » (classée 118 ème par Mieux Vivre Votre Argent) accessible à partir de 500 euros, avec 3.5% de frais d’entrée (max), 10 unités de compte et un fonds euros qui a rapporté 0,8%* en 2020. Crédit Agricole propose lui Floriane 2 (classé 100ème), avec 4% de frais d’entrée (max), 172 unités de compte et un fonds en euros qui a rapporté 1.05%* en 2020.

Si les contrats d’assurance-vie des réseaux bancaires sont si mal notés, c’est notamment parce qu’ils prennent des frais d’entrée souvent incompressibles : le banquier va vous offrir une réduction de 1 point ou 2 sur les frais, surtout si vous faites un gros versement, mais il va toujours prendre une part de frais qui correspond à sa rémunération. Une épine dans le pied dès le départ alors que beaucoup de contrats, notamment commercialisés par des distributeurs en ligne, ne prennent aucun frais.

Pour illustrer, prenons l’exemple de Mme MICHEL qui décide d’ouvrir un contrat d’assurance-vie et d'y verser 30.000 euros. Elle envisage de réaliser des versements mensuels programmés de 300 euros par mois.

Dans l’hypothèse 1 : Elle ouvre un contrat chez meilleurtaux Placement. Il n’y a donc pas frais d’entrée, ni de sortie, et pas de frais sur versements. Les frais de gestion sont de 0.6%.

Dans l’hypothèse 2 : Mme Michel ouvre un contrat d’assurance vie classique. Les frais d’entrée étant de 3%, elle ne versera finalement que 29.100 euros. Elle décide également de réaliser des versements mensuels programmés de 300 euros par mois auxquels s’appliquent des frais sur versements de 3%. Les frais de gestion sont de 1%.

On part sur une allocation prudente (fonds euros et unités de compte diversifiées dont SCI-SCPI) ** qui offre une performance moyenne de 3%** (hors frais de gestion) dans les deux cas.

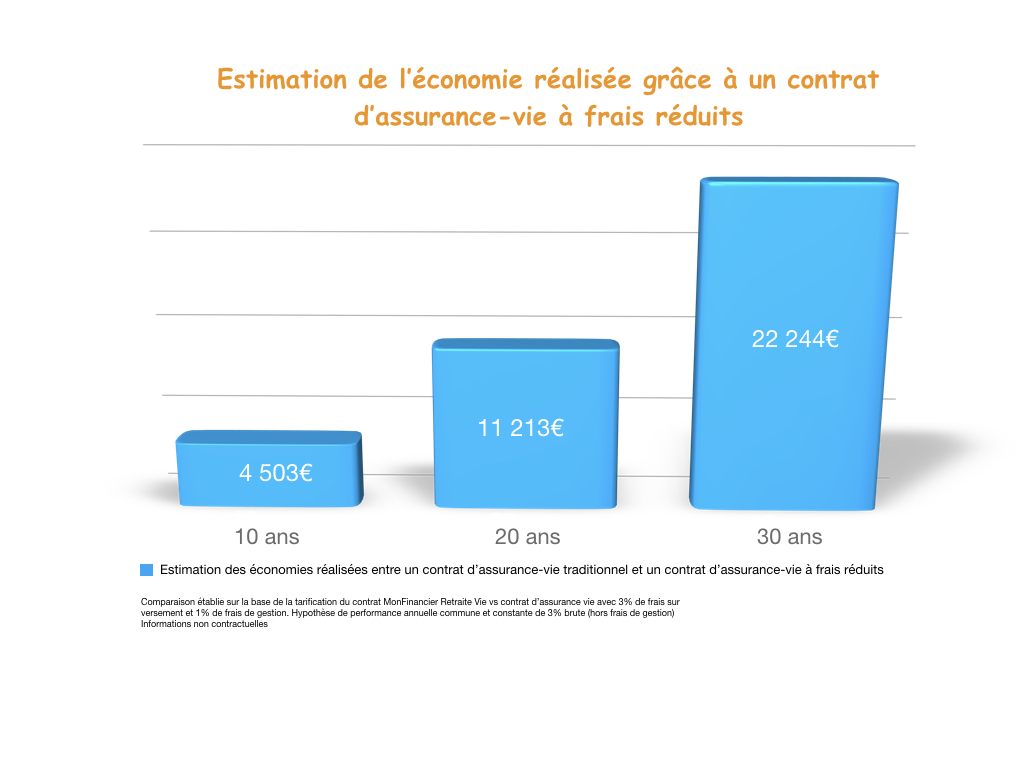

Au final, avec la même performance, la perte due aux frais est de près de 4 500 euros au bout de 10 ans. Et plus l'horizon est longue, plus la perte augmente, de manière exponentielle : on atteint presque 20 000 euros au bout de 30 ans.

Selon une étude de juin 2020 de MoneyVox, les frais d’entrée effectivement facturés sur les contrats « grand public » culminent à 2,81%. Or, la majorité des fonds euros de ces contrats ont offert en 2020 un rendement inférieur à la moyenne du marché (1,3%* selon la FFA).

Les contrats les moins rentables sont souvent distribués par les réseaux bancaires. Pourquoi ? Parce qu’en plus de servir des rendements moyens, ils sont chargés en frais, et manquent de souplesse. De plus, la plupart des anciennes formules sont assez limitées dans leur utilisation entre les frais d’arbitrages payants, le peu d'unités de compte disponibles, les modes de gestion limités...

Et surtout, il suffit de regarder le rendement des fonds en euros de ces contrats bancaires pour se rendre compte que nombre d’entre eux affichent des rendements médiocres en plus d'être chargés en frais.

À l’inverse, les meilleurs contrats récompensés par la presse spécialisée pèsent peu en termes d'encours, même si chez certains assureurs, l'encours des contrats Internet commence à devenir significatif. Il faut dire que ces contrats ne manquent pas d'atouts : une tarification compétitive (absence de frais d'entrée, à la sortie, sur versements, arbitrages gratuits..), architecture ouverte (la possibilité d'investir sur un maximum de supports variés de sociétés de gestion indépendantes), fonds en euros performants...etc. Pas de doute, les contrats Internet sont de bien meilleure qualité que les contrats distribués dans les réseaux bancaires classiques.

Communication non contractuelle à caractère publicitaire.

A la différence des fonds en euros, les Unités de Compte présentent un risque de perte en capital.

*Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

** A la différence des fonds en euros, les Unités de Compte présentent un risque de perte en capital.

La plupart des palmarès de contrat d’assurance-vie disponibles dans la Presse séparent les contrats selon différents profils : Monosupport, Multisupports prudents, Multisupports grand public, Multisupports initiés, etc.

Bien sûr, chaque profil d’épargnant est différent, mais, selon nous, idéalement le meilleur contrat d’assurance-vie doit s’adapter à chaque profil, surtout qu’au cours de votre vie d’épargnant, votre profil peut être amené à changer. Si vous ouvrez un nouveau contrat d’assurance-vie à chaque fois que votre profil change, vous allez vite vous retrouver avec 6 ou 7 contrats. Avoir 2 ou 3 contrats d’assurance-vie peut être intéressant pour profiter des forces de chaque contrat. Mais à partir de 4 ou 5 contrats, la gestion devient trop lourde, surtout qu’elle est inutile.

Comment alors choisir le meilleur contrat d’assurance-vie, celui qui vous accompagnera toute votre vie ? Quels critères doit-il remplir ?

Un bon contrat doit permettre de dégager une performance solide et garantie lorsqu’on ne veut pas prendre de risques. Bien sûr, vous avez peut-être envie aujourd’hui de prendre des risques mais qui sait si votre profil ne va pas changer bientôt, ou alors que l’actualité économique va vous pousser à vouloir sécuriser au maximum vos avoirs. La performance du fonds euros, c’est-à-dire le rendement du contrat est donc un critère essentiel pour choisir le meilleur contrat d’assurance-vie. Mais ce n’est pas le seul, à l’heure où les fonds en euros ne permettent plus de rapporter un rendement net d’inflation satisfaisant, la qualité des autres supports disponibles (OPCVM et Immobilier) est aussi un facteur déterminant, tout comme les frais (entrée, gestion, arbitrage) qui peuvent venir plomber la performance.

Voici notre liste de critères qu’un contrat d’assurance-vie doit remplir pour faire partie des meilleurs contrats d’assurance-vie du marché :

Frais d’entrée et de sortie : 0 euro;

Frais de gestion max : 0.8%;

Frais d’arbitrage : 0 euro;

Accessible à partir de 1000 euros;

Un fonds euros dont le rendement 2020 est supérieur à 1.3%*;

Au moins 300 OPCVM** disponibles, dont 150 au moins ayant 3 étoiles ou plus sur le comparateur de fonds Morningstar;

Plusieurs véhicules de Pierre Papier (SCPI-SCI-OPCI***) pour diversifier et bénéficier des rendements et de la solidité d'un investissement immobilier;

Possibilité d'investir à 100% en fonds en euros ou, à défaut, investir à 100% dans une allocation composée de fonds en euros et de supports Pierre Papier (SCPI-SCI-OPCI****);

Option de gestion : Sécurisation des plus-values, limitation des moins-values

Gestion en ligne (Arbitrage, versements, retraits)

Conseiller accessible par téléphone

Aux vues de ces critères, seule une dizaine de contrats remplissent les qualités requises pour être le meilleur contrat du marché.

On peut classer ces contrats selon leur assureur, puisque seuls trois assureurs sortent vraiment du lot dans le marché de l’assurance-vie : Suravenir (Crédit Mutuel), Generali et Spirica (Crédit Agricole). Ces assureurs ont non seulement des performances de bonne facture sur leur actif général (le fonds en euros) mais ils permettent aussi et surtout à des distributeurs de commercialiser le contrat avec zéro frais d’entrée, zéro frais d’arbitrage, et avec un grand nombre de supports disponibles et de qualité. Spirica et Generali proposent une solution pour investir à 100% en fonds euros, quand Suravenir proposera une allocation défensive composée d'un fonds euros et de SCI.

Voici notre palmarès de contrats selon les assureurs :

>> J'obtiens gratuitement une information détaillée sur les contrats de Suravenir

>> J'obtiens gratuitement une information détaillée sur les contrats de Spirica

>> J'obtiens gratuitement une information détaillée sur les contrats de Generali

Communication non contractuelle à caractère publicitaire.

*Taux de revalorisation pour 2019 nets de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs. Pour les fonds suivants, chaque versement doit comporter un minimum en Unités de Compte, lesquelles présentent un risque de perte en capital et sont soumises aux fluctuations des marchés à la hausse comme à la baisse : 50 % pour Suravenir Opportunités (25 % via le profil Sérénité Plus de M Étoilé) et pour Euro Allocation Long Terme (plafonné à 25 000 €), 40 % pour Innovalia et Sécurité Target Euro, 30 % pour Netissima et Suravenir Rendement; et 25 % pour Euro Général de Spirica. Pour Sécurité Pierre Euro, chaque versement doit être investi à hauteur de 35 % maximum sur ce fonds en euros et 50 % minimum du montant total du versement sur une (des) unité(s) de compte présente(s) au contrat. Dans le cadre de gestion profilée M Étoilée Sécurité Plus, il est possible, pour tout versement strictement inférieur à 500 000 €, d'investir à 80 % sur Suravenir Rendement et 20 % sur Suravenir Opportunités

**A la différence des fonds en euros, les Unités de Compte présentent un risque de perte en capital.

*** Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

Tout le monde vous le dira : si l'assurance-vie est une des meilleures niches fiscales, c'est surtout pour sa fiscalité douce sur les rachats au bout de 8 ans. Du coup, dès qu'un contrat dépasse 8 ans, on a du mal à le remettre en question et à s'en débarrasser. Pourtant, dans certains cas, c'est la chose la plus sensée. Voici les critères qu'il faut regarder avant de lâcher son vieux contrat.

C'est bien sûr le critère déterminant. Si votre vieux contrat est de très bonne qualité, avec un fonds euros qui a rapporté encore plus de 1,5% (net de frais) l'an dernier, avec d'autres supports de qualité, des frais bas et pas de frais sur les versements (ou que vous ne comptez pas faire de versements), alors il n'y a aucune raison de changer de contrat. Conservez-le, et faites-y même d'autres versements, si possible.

Mais si votre contrat est peu performant, alors l'avantage fiscal (la fiscalité douce sur les rachats) ne suffira pas à justifier de le conserver.

Selon la FFA (Fédération Française des Assureurs), le rendement moyen des fonds en euros s'est élevé à 1,3% en 2020, et 1,076%* si on enlève les prélèvements sociaux de 17,2%. Si le rendement de votre contrat est inférieur, il faut envisager de changer.

Un exemple : Un couple a capitalisé 100 000 € dans un contrat qui rapporte 1% par an, net de frais et de prélèvements sociaux. Les versements sur ce contrat s’élèvent à 85 000 € et les gains à 15 000 €. Le contrat a plus de 8 ans. S'ils font un rachat de 50 000 €, ils ne payeront aucun impôt sur les gains (abattement de 9 200 € pour un couple).

Le couple aura alors intérêt à racheter 50 000 € de son contrat pour le placer dans un contrat sans frais d'entrée qui rapporte 1.8% par an (net de frais de gestion et de prélèvement sociaux). En effet, même s'ils rachètent tout le contrat avant 8 ans, et donc qu'ils subissent une fiscalité lourde (max 30% sur les gains pour les rachats avant 8 ans), la performance du nouveau contrat sera supérieure à celle de l'ancien. Et plus ils conserveront longtemps ce nouveau contrat, plus ce sera vrai...

À savoir : Sur meilleurtaux Placement vie, notre contrat d'assurance-vie en ligne sans frais d'entrée, le fonds en euros Suravenir Opportunités a servi un rendement de 2%** nets de frais de gestion en 2020

>> J'obtiens gratuitement une information détaillée sur meilleurtaux Placement vie

Quel que soit votre âge, si votre objectif est de faire fructifier un capital à horizon long terme (> 8 ans), par exemple pour la retraite ou pour une acquisition immobilière lointaine, ou tout simplement parce que vous savez que vous n'aurez pas besoin de ce capital d'ici 8 ans, il n'y a aucune raison de vouloir à tout prix conserver un contrat de plus de 8 ans. En effet, votre but est d'avoir un contrat fiscalement avantageux dans 8 ans, pas forcément tout de suite.

Tout de suite, c'est surtout la performance du contrat qui compte. Dans 8 ans, votre vieux contrat ne sera pas plus avantageux fiscalement, mais il sera toujours aussi peu performant. Dès lors, faire des rachats sur ce contrat (en s'assurant de ne pas payer d'impôt sur le revenu) pour les placer sur un nouveau contrat, peut avoir du sens. À condition de trouver un contrat à zéro frais d'entrée, avec un fonds en euro plus performant et des unités de compte de meilleure qualité et plus diversifiées.

Et si en plus, on opte pour un contrat de qualité comme meilleurtaux Placement Vie, avec ses frais au plancher, ses deux fonds en euros performants, et ses plus de 700 supports éligibles, alors votre vieux contrat ne fait plus le poids.

>> J'obtiens gratuitement une information détaillée sur meilleurtaux Placement Vie

Jusqu'aux 70 ans du souscripteur, le capital qu'il a versé dans ses contrats d'assurance-vie bénéficiera, à son décès, d'un abattement sur les droits de succession de 152 500 € par bénéficiaire désigné. C'est un avantage successoral très important et on comprend que les épargnants souhaitent en profiter au maximum. Mais tant que vous n'avez pas dépassé les 70 ans, vous pouvez parfaitement « déplacer » 152 500 € d'un vieux contrat vers un nouveau contrat, sans perdre l'avantage successoral.

Passé les 70 ans, les assurés ne bénéficient plus de l'abattement de 152 500 €. Mais ils bénéficient d'un nouvel abattement, de 30 500 € sur les versements (les gains sont exonérés) sur l'ensemble des bénéficiaires.

Il ne faut donc pas vous priver de verser 30 500 € dans un nouveau contrat d'assurance-vie, d'autant que vous avez peut-être de vieux contrats qui ont dépassé les 152 500 € avec les intérêts et les plus-values. Retirer 30 500 € sur ces contrats pour les mettre dans un nouveau contrat fait, là encore, beaucoup de sens. Et une raison supplémentaire de choisir un nouveau contrat : pour ne pas mélanger les anciens abattements et les nouveaux abattements.

Enfin, si vous avez dépassé les abattements sur les successions, que vous ayez moins de 70 ans (152 500 € par bénéficiaire) ou plus de 70 ans (30 500 € sur les versements, les primes sont exonérées) alors vous n'avez plus aucun intérêt à conserver les sommes, au-delà des abattements, dans de vieux contrats d'assurance-vie. Si en plus vos vieux contrats ne sont pas performants, et que vous ne comptez pas faire de retraits dans les 8 ans, alors vous n'avez plus d'excuses pour ne pas ouvrir un nouveau contrat d'assurance-vie meilleurtaux Placement, profiter de produits de qualité sans frais d'entrée, et de bénéficier de l'accompagnement de nos conseillers en gestion de patrimoine.

>> Je reçois une documentation gratuite pour une assurance-vie meilleurtaux Placement Vie

Communication non contractuelle à caractère publicitaire.

*Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 40 % en Unités de Compte, lesquelles présentent un risque de perte en capital.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Le patrimoine typique d'un ménage français est construit de façon monobloc : Une résidence principale, un livret A, un bien de rapport, un contrat d'assurance-vie. Un seul contrat ? C'est plus simple comme ça... Pourtant, détenir plusieurs contrats d'assurance-vie offre de nombreux avantages : les contrats présents sur le marché n'ont pas les mêmes atouts et vous bénéficiez des forces de chaque contrat. C'est aussi mieux pour la diversification, la fiscalité, et pour organiser ses placements selon ses objectifs

LE contrat d'assurance-vie parfait n'existe pas. Il n'a en tout cas pas encore été inventé...

Il existe plusieurs contrats sur le marché de très grande qualité, mais chacun avec des qualités différentes. De sorte qu'on y perd un peu à mettre tous ses œufs dans le même panier.

L'assurance-vie répond aux besoins de plusieurs projets qui peuvent être plus ou moins prévisibles ou plus ou moins éloignés dans le temps : achat immobilier, financement des études des enfants, retraite ou encore succession. En ouvrant un contrat affecté à un projet en particulier, vous pourrez alors ajuster la composition du contrat à l’horizon d’investissement envisagé pour chacun d’entre eux.

Détenir plusieurs contrats pour qu’ils répondent à chacun de vos besoins peut être une bonne solution pour optimiser vos placements. Par exemple, vous pouvez loger la part sécurisée de votre épargne sur un contrat avec un fonds en euros performant. Et la part dynamique investie en unités de compte sur un autre contrat.

Découvrez meilleurtaux Placement Vie : pas de frais d'entrée, plus de 700 unités de comptes, plusieurs SCPI et surtout deux fonds en euros performants : Suravenir Opportunités* le fonds dédié à l'assurance-vie en ligne qui a rapporté 2,00%* net en 2020 et Suravenir Rendement*, le fonds historique de Suravenir qui a servi un taux de 1.3%* l'an dernier.

>> Je souhaite recevoir gratuitement une information sur meilleurtaux Placement Vie

Et pour les investisseurs ayant un objectif de rendement solide à long terme, il est possible d'investir dans la pierre papier à travers les SCPI pour mettre de l'immobilier d'entreprise dans votre assurance-vie (et choisir un nouveau contrat performant sur les SCPI). Certains assureurs jouent d’ailleurs parfaitement le jeu en redistribuant 100% des loyers générés par les SCPI.

Le contrat meilleurtaux liberté vie est l'un des meilleurs contrats d'assurance-vie en ligne du marché pour loger ses SCPI : accessible (versement minimum de 1000 euros), il bénéficie d'une tarification attractive avec 0 % de frais d'entrée sur les contrats, pas de frais d'arbitrage (autre que les commissions de souscription des SCPI) et 0,5% de frais de gestion. L'offre financière est très complète avec plus de 680 supports : dont 21 SCPI, 3 SC-SCI, 7 OPCI, des ETFs et des titres vifs. Surtout, le gros avantage de ce contrat est que l'assureur reverse 100% des rendements de l'ensemble des SCPI de son offre (une offre de grande qualité, qui plus est). Parmi les véhicules proposés par ce contrat, plusieurs figurent dans notre palmarès 2021 des meilleures SCPI disponibles sur le marché.

>>Je reçois une information complète sur le contrat meilleurtaux liberté vie

La fiscalité sur les gains de l'assurance-vie ne s'applique que lorsque vous faites un retrait sur votre contrat. Elle est fonction de deux choses : les gains accumulés sur le contrat et l'âge du contrat.

Par exemple, si vous ouvrez un nouveau contrat, la part de gains accumulés sur le contrat les premières années sera très faible (moins de 10 % sauf si vous bénéficiez d'une performance exceptionnelle). Dès lors, lorsque vous faites un retrait, seul 10 % (ou moins) de ce retrait sera imposé, à la flat tax de 30 %. Soit un impôt de 3 % (ou moins).

Les gains accumulés seront plus élevés sur un contrat ancien. Mais à partir de 8 ans, vous bénéficiez d'avantages fiscaux sur le contrat : un abattement de 4600 euros (9200 euros pour un couple) sur les gains inclus dans les rachats de l'année. Et le taux peut être réduit : pour les versements avant le 27 septembre 2017 ET pour les gains sur les encours jusque 150 000 euros (300 000 euros pour un couple), le taux est à 7,5 % après l'abattement (mais il faut compter aussi les prélèvements sociaux de 17,2 % sans abattement).

Au final, selon la situation, il peut être plus avantageux de retirer sur le contrat ouvert récemment dont la part de gains est faible, ou sur l'ancien contrat qui offre l'abattement sur les gains. L'idéal, par conséquent, et d'avoir ces deux contrats pour pouvoir choisir celui sur lequel faire un retrait, celui sur lequel la facture fiscale sera la plus douce.

>> Je reçois une information sur les contrats d'assurance-vie de MeilleurPlacement

La mise en place de la flat tax a compliqué la fiscalité de l'assurance-vie. Selon la date des versements et/ou leur montant, la fiscalité sera différente :

Dès lors, les assurés ont tout intérêt à loger leurs nouveaux versements dans un nouveau contrat d'assurance-vie.

Tout d'abord pour plus de simplicité : Savoir facilement quels gains sont soumis à la flat tax, et quels gains ne le sont pas, sans avoir à effectuer des calculs compliqués de proratisation.

Mais l'intérêt peut aussi être financier : Si l'assuré détient un contrat de plus de 8 ans et un nouveau contrat pour les nouvelles primes, il peut choisir dans quel contrat il fera ses retraits pour optimiser sa fiscalité.

Tant que le nouveau contrat n'a pas 8 ans, l'assuré va pouvoir choisir entre le nouveau contrat sur lequel il y a peu de gains, le vieux contrat sur lequel il va bénéficier du taux de 7,5 % et de l'abattement de 4600 euros (9200 euros pour un couple)

Lorsque le nouveau contrat a plus de 8 ans, l'assuré va adapter ses retraits selon leur taille :

Pour vos versements dans l'assurance-vie, privilégiez les contrats d'assurance-vie sans frais d'entrée, avec des fonds en euros performants et des supports diversifiés pour investir sur les marchés financiers ou en immobilier :

>> Je reçois une information sur les contrats d'assurance-vie sans frais d'entrée de meilleurtaux Placement

Ouvrir une assurance-vie différente pour chacun des bénéficiaires est un moyen d'adapter la gestion du contrat à leurs besoins en fonction de l'âge et de sa sensibilité au risque. Cela vous permet ainsi d’isoler un bénéficiaire, et d’être assuré de la rapidité de traitement de votre dossier, notamment en cas de mésentente entre les héritiers. L'assurance-vie, au-delà d'être un placement adapté pour faire fructifier un capital et préparer sa retraite, est donc aussi un outil idéal pour préparer sa succession.

Vous pouvez par exemple avoir un contrat d'assurance vie avec votre conjoint comme bénéficiaire, un autre avec vos enfants, un autre avec une tierce personne, et encore un autre où vous démembrez la clause bénéficiaire : pour minimiser les droits de succession, vous pouvez choisir, sur un contrat, de démembrer la clause bénéficiaire : pour par exemple donner la nue-propriété à vos enfants et l'usufruit à votre conjoint. Votre conjoint est ainsi protégé (c'est lui qui reçoit les fonds) et les droits de succession pour vos enfants sont minimisés (au décès du conjoint, ils récupèrent le capital sur la succession sans que ce soit pris en compte pour le calcul des abattements et droits de succession).

Par ailleurs, il est intéressant d'ouvrir un nouveau contrat après 70 ans. Continuer à effectuer des versements après 70 ans peut s’avérer être une bonne idée. En effet il est possible de cumuler les avantages des versements avant 70 ans avec ceux des versements après 70 ans. C’est pourquoi on conseille aux investisseurs particuliers de faire le plein d'assurance-vie avant 70 ans, pour profiter pleinement de l'abattement, de 152 500 euros par bénéficiaire sur les droits de succession. Car au-delà les sommes sont taxées au taux de 20 %.

Mais à partir de 70 ans, vous bénéficiez d'un nouvel abattement de 30500 euros pour l'ensemble des bénéficiaires. Par ailleurs, pour les versements après 70 ans, seules les primes versées sont soumises aux droits de succession. Les gains, quels que soient leurs montants, sont exonérés. Étant donné la complexité fiscale, il est beaucoup plus simple d'ouvrir un nouveau contrat à 70 ans pour ne pas mélanger les versements avant et après 70 ans.

>> Je souhaite recevoir gratuitement une information sur meilleurtaux Placement vie

Bonus : Ne mettez pas les œufs dans le même panier

En choisissant des contrats d’assurance-vie différents en fonction de l’assureur, vous réduisez les risques en cas de défaut d’un assureur. En effet, les sommes placées auprès d’un assureur sont garanties, jusqu’à 70.000 euros par le Fonds de garantie des assurances de personnes. Ainsi en souscrivant des contrats dans divers établissements, vous multipliez d’autant le nombre de fois où la garantie pourra s'appliquer.

>> Je reçois une information sur les contrats d'assurance-vie de meilleurtaux Placement

Communication non contractuelle à caractère publicitaire.

A la différence des fonds en euros, les Unités de Compte présentent un risque de perte en capital.

* Taux de revalorisation pour 2019 nets de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs. Pour accéder au fonds Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte (25% dans le cadre du profil Sérénité Plus de M étoilée), lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. Pour accéder au fonds Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte. Dans le cadre de gestion profilée M Étoilée Sécurité Plus, il est possible, pour tout versement strictement inférieur à 500 000 €, d'investir à 80 % sur Suravenir Rendement et 20 % sur Suravenir Opportunités.