Recevez plus de contenus utiles et explicatifs sur l'épargne et le patrimoine en vous inscrivant à la newsletter MeilleurPlacement.

« Produit structuré ».

Le nom fait peur et fait ressurgir les fantasmes de la crise bancaire et les arnaques des banquiers. Pour un investisseur au profil équilibré ou prudent, cette solution ne semble pas adaptée, plutôt destinée aux investisseurs aguerris et spéculateurs.

Détrompez-vous. Les produits structurés proposés aux particuliers notamment dans le cadre de l'assurance-vie n'ont absolument rien à voir avec les « subprimes » ou « créances titrisées » qui ont provoqué la crise financière de 2008.

Ils sont en réalité assez simples à comprendre : ils obéissent à des scénarios qui sont très faciles à évaluer. Ils sont moins risqués qu'un investissement en direct dans une action ou un indice. Et ils offrent des rendements attractifs et une diversification qui en font une alternative intéressante aux placements traditionnels

Classe d'actifs à part entière, les produits structurés offrent une source de diversification et une alternative pertinente aux placements traditionnels avec comme objectif principal d'optimiser le couple rendement/risque de votre allocation. Ils répondent à un double objectif :

L'espérance de gain d'un produit dérivé est donc liée principalement à l'évolution de son sous-jacent, qui peut être un indice boursier ou une action en direct par exemple. Mais si c’est lié à une action, alors pourquoi choisir un produit plutôt que l’action directement ? Investir dans une action ou un indice permet d’avoir une espérance de gain infinie, avec un risque maximal (vous pouvez tout perdre sur une action). Avec un produit structuré le gain sera limité au montant du coupon : 5,7, 10%, en fonction du produit. L’investisseur renonce donc à une espérance de gains infinie. Mais en échange, il va bénéficier de deux avantages :

Évidemment, plus la protection est élevée, plus le coupon sera faible. Avec une barrière à 50% vous pouvez espérer un coupon autour de 5%. Si vous voulez un coupon de 10%, la protection sera bien plus faible (25% voire moins).

Les produits structurés sont construits sur mesure afin d'offrir aux investisseurs une alternative ainsi qu'une diversification aux placements financiers traditionnels disponibles sur le marché (actions, obligations, fonds en euros, placements monétaires…). Les boursicoteurs familiers avec certains produits type bonus cappé, devront aisément faire le parallèle avec le fonctionnement d'un produit structuré.

En cours de vie, un produit structuré est généralement coté chaque jour et fluctue selon plusieurs paramètres : le temps restant à courir, les taux d'intérêt, la volatilité et la performance du sous-jacent.

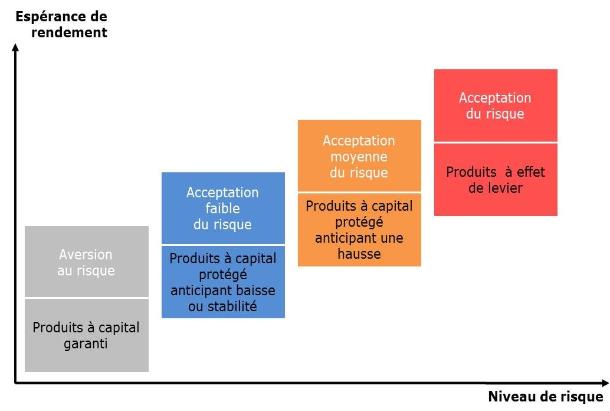

Les produits structurés répondent à toutes les sensibilités, selon un couple rendement / risque présenté sur le schéma ci-dessous :

Au final, Les produits structurés permettent à leur souscripteur une optimisation du couple rendement / risque en profitant du potentiel de hausse des actions sans être pleinement exposé au risque de baisse de ces mêmes actions. Ils offrent une réponse précise à un objectif de placement (choix du rendement, du sous-jacent, de la maturité) en adéquation avec votre profil de risque (garantie totale ou niveaux de protection). Autre avantage d'un produit structuré, les conditions sont définies et connues à la souscription :

Le produit structuré est ainsi un bon compromis pour se familiariser avec la bourse tout en dormant mieux la nuit ! Ils offrent des perspectives de performances attractives, notamment par rapport au marché obligataire. Idéal donc pour commencer en douceur avec souvent un ticket minimum faible, un objectif de gain annuel compris entre 5% et 10% et la possibilité de bénéficier de la fiscalité attractive et souple de l’assurance vie si vous y logez votre produit. Ce qui, au vu de la conjoncture actuelle, apparaît comme un excellent couple rendement / risque.

Pour une faible part de votre patrimoine, ce type de produit peut donc constituer un complément pertinent aux supports en euros, avec comme objectif de dynamiser l'épargne de long terme, sans assumer pleinement le risque d'un investissement pur en action.

Un grand nombre de produits structurés sont fabriqués et commercialisés sur le marché, avec des niveaux de risque et frais parfois très disparates en fonction notamment des réseaux de distribution. Comment sélectionner les produits structurés ? Voici en 5 points les clés qui vous aideront à faire les choix pertinents.

Votre première performance, c’est l’absence de frais ou de commission de souscription. Tous les produits structurés proposés par MeilleurPlacement sont exonérés de frais d'entrée, contrairement à ce qui est proposé par les réseaux bancaires traditionnels. Les seuls frais à payer sont les frais de gestion du contrat d'assurance vie (les frais de gestion des contrats d'assurance vie proposés par MeilleurPlacement sont parmi les plus bas du marché de l'assurance vie en France).

Au-delà des frais, et c’est probablement le critère essentiel, il convient de sélectionner un produit structuré qui correspond à vos attentes et pour lequel vous avez une parfaite compréhension en matière de couple rendement / risque et de durée maximum d’investissement. En ce sens, votre intermédiaire doit jouer un rôle important afin que vous compreniez parfaitement quel est l’objectif de gain et quel est le risque associé. N’oubliez jamais qu’un espoir de gain est toujours contrepartie d’un risque. Ceci est valable pour tous les produits.

Enfin, même si les produits structurés sélectionnés dans le passé par MeilleurPlacement se sont régulièrement dénoués par anticipation, un produit structuré peut durer jusqu’à son échéance maximum, 8 ans voire 10 ans. Lorsque vous effectuez un investissement sur un tel support, vous ne devez pas avoir besoin des fonds mobilisés avant cette échéance. L’horizon d’investissement est à long terme même si les possibilités de dénouement anticipé existent.

Afin de vous accompagner au mieux, pour chacun des produits structurés mis en avant, nous construisons une page détaillée présentant les principales caractéristiques, les mécanismes, les avantages, les inconvénients, les modalités de souscription ainsi que mon avis.

Chez MeilleurPlacement, nous sélectionnons rigoureusement les produits structurés qui sont proposés à nos clients, de manière totalement indépendante et objective. Nous opérons ainsi un double tri. Le premier est effectué par nos partenaires assureurs en fonction de critères qui leur sont propres.

Le second - gage d'indépendance et d'objectivité - est effectué par mes soins avec une appréciation du support dans son contexte global.

Les 3 critères combinés que je regarde en priorité afin de forger ma conviction sont les suivants :

Bien entendu, il peut arriver que nous fassions construire « sur mesure » un produit structuré au sein de nos contrats, si nous souhaitons porter une conviction bien particulière, sur un sous-jacent en particulier, par exemple.

Au final, nous mettons en avant uniquement les solutions pour lesquelles j’ai une réelle conviction en matière de couple rendement / risque.

Le meilleur moyen de réduire les risques et d'optimiser votre épargne consiste selon moi à diversifier au maximum les sous-jacents (indices, actions) et les périodes de souscription afin de capter différents niveaux de marchés. Plutôt que d’investir une somme importante sur un seul support, je vous préconise de répartir vos investissements sur plusieurs produits structurés. Nous présentons plusieurs opportunités chaque année afin de permettre cette diversification sur la durée.

Il est évidemment important de pouvoir suivre l’évolution d’un produit structuré souscrit. Ainsi, de façon totalement transparente, nous assurons un suivi détaillé de l'ensemble des produits structurés mis en avant depuis l’origine. Vous pouvez ainsi juger par vous-même des résultats obtenus sur l’ensemble des produits structurés préconisés à nos clients depuis 2009: Découvrir les résultats

En parallèle du tableau de suivi, lors d'un dénouement anticipé ou à l'échéance, j’adresse systématiquement un courriel personnalisé auprès des clients détenteurs afin de leur communiquer l'atteinte des objectifs mais également leur présenter si possible une nouvelle opportunité en vue de poursuivre l'optimisation de leur épargne (si les conditions de marché le permettent bien entendu).

Pour conclure, les produits structurés sont adaptés aux investisseurs souhaitant valoriser et diversifier leur patrimoine vers les actions dans une optique long terme (minimum 8 / 10 ans), sans assumer totalement le risque inhérent à cette classe d’actif. Ils n'ont pas pour objectif de remplacer les fonds en euros mais de venir en complément de ceux-ci, si vous recherchez un couple rendement / risque attractif, avec pour objectif de dynamiser le rendement global de votre épargne au sein de votre contrat d’assurance vie. Ils présentent évidemment un risque de perte en capital (plus ou moins élevé en fonction de la structure et des barrières de protection mises en place).

Pour finir, les équipes de MeilleurPlacement sont à votre entière disposition afin de répondre à vos éventuelles questions puis vous accompagner dans vos projets d'investissement, en cohérence avec vos objectifs, votre sensibilité au risque et votre tempérament d'investisseur.

>> Je souhaite être informé(e) en priorité des prochaines opportunités en produits structurés

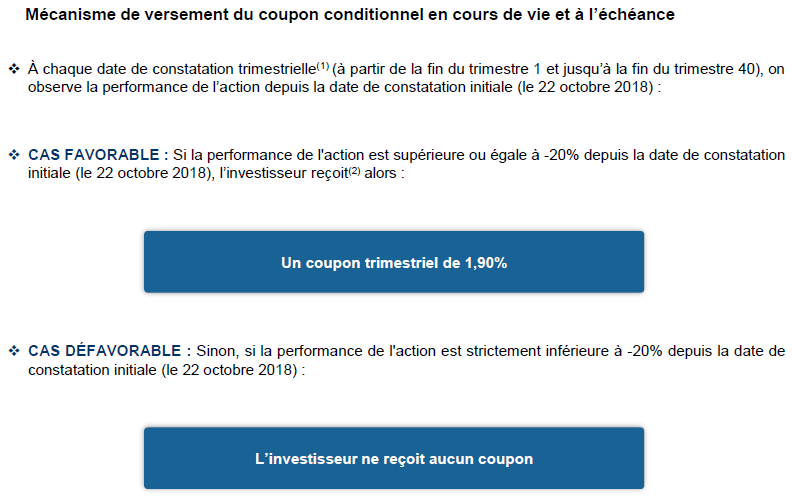

Fréquence Coupon Bouygues Octobre 2018 est un produit structuré, disponible sans frais d’entrée, sur le contrat d’assurance-vie de MeilleurPlacement Frontière Efficiente, qui offre un moteur de diversification et de performance en complément des fonds en euros avec un objectif de coupon trimestriel de 1.90 %.

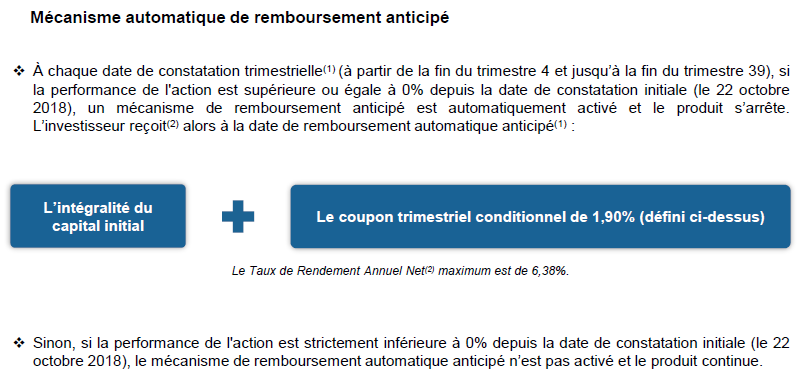

L’objectif est atteint, dès lors que, à une date de constatation trimestrielle, la performance de l’action Bouygues depuis la date de constatation initiale (le 22 octobre 2018) est supérieure ou égale à 0%. .

Créé en 1952 par Francis Bouygues, Bouygues est un groupe industriel diversifié, structuré par une forte culture d’entreprise et dont les métiers s’organisent autour de trois activités : la Construction avec Bouygues Construction (BTP et Energies & Services), Bouygues Immobilier et Colas (Routes), les Télécoms avec Bouygues Telecom et les Médias avec TF1.

Présent dans près de 90 pays, Bouygues s’appuie sur plus de 115 000 collaborateurs engagés et sur la diversité de ses activités (Construction, Médias, Télécoms) pour fournir des solutions innovantes répondant à des besoins essentiels tels que les infrastructures, la communication et l’information. Coté depuis 1970 à la Bourse de Paris, Bouygues est l’une des valeurs de référence de la place, comme en témoigne sa présence quasi continue au sein du CAC 40. Les dividendes éventuellement détachés par l'action Bouygues S.A. ne sont pas réinvestis

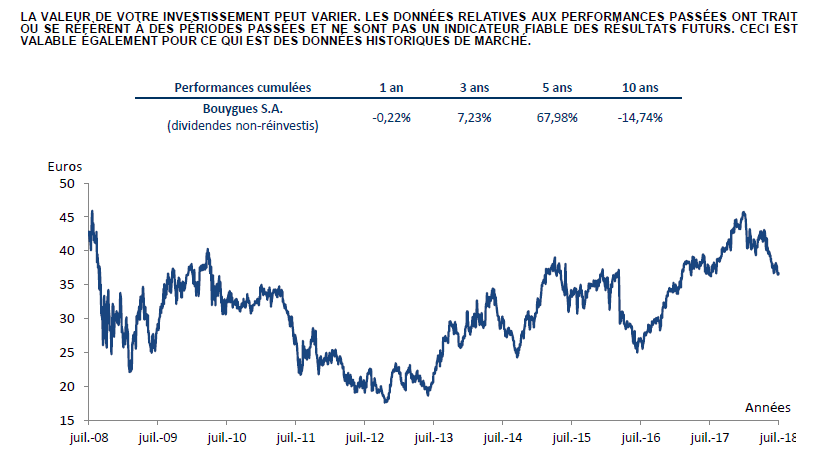

Évolution de l'action Bouygues S.A (dividendes non-réinvestis) entre le 25/07/2008 et le 25/07/2018 :

L’exactitude, l’exhaustivité ou la pertinence de l’information provenant de sources externes n’est pas garantie, bien qu’elle ait été obtenue auprès de sources raisonnablement jugées fiables. Sous réserve des lois applicables, ni Goldman Sachs, ni l’Émetteur n’assument une quelconque responsabilité à cet égard. Les éléments du présent document relatifs aux données de marché sont fournis sur la base de données constatées à un moment précis et qui sont susceptibles de varier.

Source : Bloomberg au 25/07/2018.

(1) Date de constatation du cours initial de l'action : 22/10/2018. Dates de constatation trimestrielle : 22/01/2019, 23/04/2019, 22/07/2019, 22/10/2019, 22/01/2020, 22/04/2020, 22/07/2020, 22/10/2020, 22/01/2021, 22/04/2021, 22/07/2021, 22/10/2021, 24/01/2022, 22/04/2022, 22/07/2022, 24/10/2022, 23/01/2023, 24/04/2023, 24/07/2023, 23/10/2023, 22/01/2024, 22/04/2024, 22/07/2024, 22/10/2024, 22/01/2025, 22/04/2025, 22/07/2025, 22/10/2025, 22/01/2026, 22/04/2026, 22/07/2026, 22/10/2026, 22/01/2027, 22/04/2027, 22/07/2027, 22/10/2027, 24/01/2028, 24/04/2028, 24/07/2028.

Dates de remboursement automatique anticipé éventuelles : 29/10/2019, 29/01/2020, 29/04/2020, 29/07/2020, 29/10/2020, 29/01/2021, 29/04/2021, 29/07/2021, 29/10/2021, 31/01/2022, 29/04/2022, 29/07/2022, 31/10/2022, 30/01/2023, 02/05/2023, 31/07/2023, 30/10/2023, 29/01/2024, 29/04/2024, 29/07/2024, 29/10/2024, 29/01/2025, 29/04/2025, 29/07/2025, 29/10/2025, 29/01/2026, 29/04/2026, 29/07/2026, 29/10/2026, 29/01/2027, 29/04/2027, 29/07/2027, 29/10/2027, 31/01/2028, 02/05/2028, 31/07/2028.

Dates de versement des coupons : 29/01/2019, 30/04/2019, 29/07/2019, 29/10/2019, 29/01/2020, 29/04/2020, 29/07/2020, 29/10/2020, 29/01/2021, 29/04/2021, 29/07/2021, 29/10/2021, 31/01/2022, 29/04/2022, 29/07/2022, 31/10/2022, 30/01/2023, 02/05/2023, 31/07/2023, 30/10/2023, 29/01/2024, 29/04/2024, 29/07/2024, 29/10/2024, 29/01/2025, 29/04/2025, 29/07/2025, 29/10/2025, 29/01/2026, 29/04/2026, 29/07/2026, 29/10/2026, 29/01/2027, 29/04/2027, 29/07/2027, 29/10/2027, 31/01/2028, 02/05/2028, 31/07/2028.

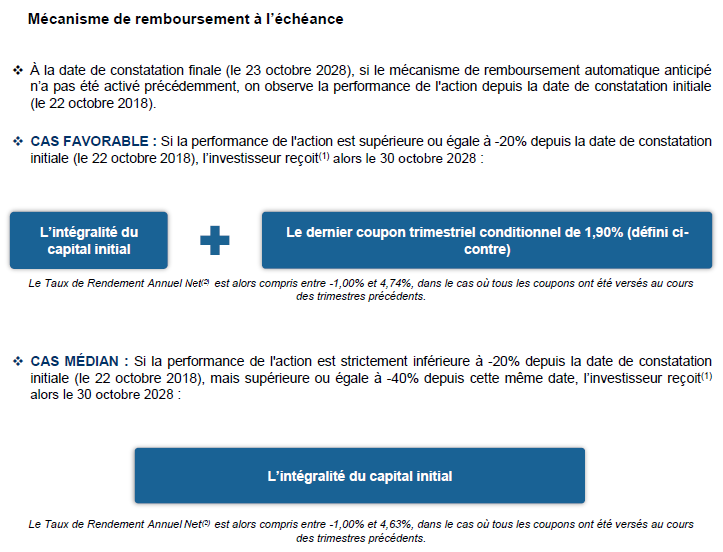

Date de constatation finale : 23/10/2028.

(2) Hors prélèvements fiscaux et sociaux, hors frais de gestion applicables au contrat d'assurance vie Frontière Efficiente (0.75 % par an), hors faillite ou défaut de paiement de l'émetteur, pour un investissement pendant la période de commercialisation. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'action, des taux d’intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque sur le capital, non mesurable à priori). Le Taux de Rendement Annuel (TRA) communiqué dans ce document est calculé entre le 22/10/2018 et la date de remboursement automatique anticipé concernée ou la date d'échéance selon les cas. Les Taux de Rendement Annuel Nets sont nets de frais de gestion dans le cas d’un contrat d’assurance vie ou de capitalisation. Le Taux de Rendement Annuel Net indiqué prend comme hypothèse un taux annuel de frais de gestion de 1 %. Les frais de gestion annuels applicables au contrat d'assurance vie Frontière Effciente sont sensiblement inférieurs (0.75 %). Les TRA réels seront donc supérieurs à ceux communiqués.

FREQUENCE COUPON BOUYGUES OCTOBRE 2018 est un support représentatif d'une unité de compte référencée sur le contrat Frontière Efficiente (1), DISPONIBLE JUSQU'AU 15/10/2018 (date limite de réception chez l'assureur), sous réserve de cloture anticipée (2).

Il n'y a aucune commission de souscription ni frais de sortie, les frais de gestion du contrat sont de 0.75 % par an.

Le minimum d'investissement sur le support est de 1000 € (à la souscription du contrat) et 300 € (en cas d'arbitrage ou de versement complémentaire).

(1) Frontière Efficiente est un contrat individuel d'Assurance-vie, libellé en Euros et en Unités de compte géré par APICIL ASSURANCES, Entreprise régie par le Code des Assurances, Société Anonyme à Directoire et Conseil de surveillance - RCS Lyon 440 839 942 - Siège social : 38, rue François Peissel, 69300 Caluire et Cuire - Capital social : 114 010 000 Euros. Voir les conditions générales, voir les unités de compte éligibles.

(2) Sachant que l'enveloppe disponible est limitée, la commercialisation du support peut cesser à tout moment sans préavis.