Recevez plus de contenus utiles et explicatifs sur l'épargne et le patrimoine en vous inscrivant à la newsletter MeilleurPlacement.

Prévu pour le 1er Janvier 2019, la mise en place du prélèvement à la source va donner un gros lifting au mode de collecte de l’impôt sur le revenu. Le prélèvement à la source, qui est en place dans de nombreux pays de l’OCDE, consiste à ce que l’impôt soit directement ponctionné sur le salaire-ou la pension pour les retraités - et non plus avec un an de décalage. Une option plébiscitée par l’opinion publique d’autant plus que le prélèvement à la source permettrait d’éviter aux ménages des problèmes de trésorerie liés à leurs changements de situation, notamment en cas de chute brutale des revenus.

Maintes fois évoqué et renvoyé aux calendes grecques, le prélèvement à la source de l’impôt sur le revenu devrait finalement entrer en vigueur au 1er janvier 2019. Le texte a été voté dans le budget 2017 et adopté à fin 2016. Mais, élu en mai 2017, le président de la République Emmanuel Macron a décidé de reporter d’un an sa mise en place.

À l'été 2018, les contribuables ont reçu le taux de prélèvement à la source qui leur sera appliqué, sur la base des revenus 2017. Et à partir du 1er janvier 2019, l'impôt sera directement prélevé sur la fiche de paie. Les contribuables recevront donc un revenu totalement net d’impôt. Et quand les revenus varieront, l'impôt mensuel sera donc ajusté automatiquement.

Même si l’impôt sera prélevé chaque mois sur les revenus, le contribuable continuera chaque année à remplir une déclaration au printemps :

L'administration fiscale vous a indiqué dans votre avis d’imposition 2018 le taux de prélèvement auquel vous serez soumis. Ce taux prendra en compte vos revenus mais aussi ceux du conjoint, et la situation familiale. Les avantages fiscaux donnés sous la forme d’abattement seront automatiquement intégrés dans le taux, notamment celui de 10 % pour frais professionnels, ou l’abattement « journaliste ». La déduction des pensions alimentaires sera également prise en compte. Finalement, le taux sera très proche, voire égal, à votre taux moyen d’imposition sur les revenus 2017.

L’administration laissera néanmoins aux couples qui le souhaitent la possibilité d'adapter leur participation à leurs revenus respectifs. Pas question pour autant de modifier le mode de calcul de l'impôt. Le taux d'imposition et le quotient familial (deux parts pour un couple sans enfant, une demie part supplémentaire pour les deux premiers enfants, une part pour le troisième et au-delà) et donc le montant à payer resteront bel et bien les mêmes.

A noter : Le fisc vous considère comme célibataire même si vous vivez en union libre ou en concubinage, contrairement aux caisses d'allocations familiales qui, elles, estiment que vous êtes en couple dès l'instant où vous emménagez ensemble.

Naissance, Décès, Pacs, mariage ou divorce : Tout changement de situation personnelle est à notifier dans les deux mois. Le taux du prélèvement sera ainsi ajusté après déclaration d’un événement même en cours d’année.

Si un foyer anticipe une forte variation de ses impôts, il pourra ajuster ses prélèvements. Le taux pourra être librement modulé à la hausse. En revanche, les possibilités de modulation à la baisse seront plus encadrées. Seules les fortes variations seront prises en compte (écart de plus de 10 % ou 200 euros) et des pénalités sont prévues si le contribuable se trompe à son avantage.

.png)

Le prélèvement à la source approche à grand pas. À partir de 2019, vous allez payer l'impôt chaque mois pris à la source sur vos revenus. Quel taux ? L'administration fiscale va en fait se baser sur la déclaration de mai 2018. Elle se base donc sur vos revenus 2017 pour imposer les revenus 2019, tablant sur le fait que ceux ci n'évolueront pas trop. Et s'ils évoluent, notamment s'ils baissent, vous avez des solutions pour ne pas payer trop d'impôts.

Le taux du prélèvement applicable sur vos revenus de 2019 a été calculé par le fisc en avril-mai 2018 au moment de votre déclaration des revenus 2017. Ce taux est indiqué sur l'avis d'imposition 2018. Il correspond à votre taux moyen d’imposition. Pour le calculer le fisc fait tout simplement le rapport entre l’impôt dû pour 2017 et les revenus de la même année.

Les couples mariés ou pacsés soumis à imposition commune peuvent opter pour l'application d'un taux individualisé de prélèvement à la source sur leurs revenus personnels. Ce taux est plus adapté pour les couples ayant une grande différence de salaire. Prenons par exemple le cas (extrême) d'un couple où l'un gagne 20 000 euros par mois et l'autre 2000 euros. Avec le taux personnalisé, ce dernier aurait un taux très élevé et pas adapté à ses revenus.

En choisissant le taux individualisé, chaque membre du couple contribue à l'impôt au niveau de ses revenus d'activité.

Il s'agit d'une simple répartition différente du paiement de l'impôt entre les conjoints. Au final, le montant prélevé au sein du couple sera le même qu'avec le taux du foyer.

Les revenus communs du couple, eux, resteront soumis au prélèvement au taux du foyer fiscal.

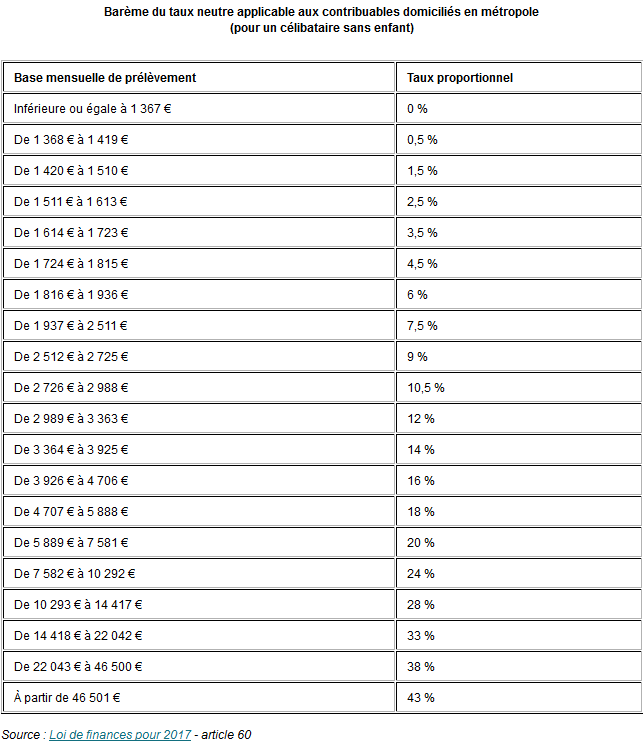

Les contribuables peuvent également choisir un taux neutre. Cette solution intéressera notamment les personnes ayant d’importants revenus annexes (ex revenus fonciers) et qui ne souhaitent pas que leur employeur connaisse leur taux d’imposition élevé. Le taux dépendra alors uniquement de la rémunération perçue, selon la grille officielle.

Quel taux choisir ?

MeilleurPlacement propose un service de question/réponse en 24h, pour poser toutes vos questions sur le prélèvement à la source et même toutes vos questions fiscales et autre thématique d'argent (Banque, Assurance-vie, Bourse, Immobilier, Succession, etc...).

Nous vous invitons à découvrir ce service gratuitement pendant 10 jours

Inscrivez vous et recevez le guide du prélèvement à la source

>> Je m'inscris gratuitement pour poser toutes mes questions pendant 10 jours

Vous pouvez indiquer vos préférences, après avoir signé votre déclaration en ligne, en utilisant le service « Gérer mon prélèvement » dans votre espace particulier. Les trois options sont disponibles. Vous pouvez indiquer votre choix lors de l'envoi de la déclaration papier

Sans demande explicite du contribuable, c'est le taux du foyer qui sera appliqué. La date limite pour demander le taux neutre est le 15 décembre 2018.

L'option pour l'individualisation pourra être exercée à tout moment dans l'année. Elle deviendra applicable au plus tard le troisième mois suivant celui de la demande.

Pour certaines personnes, l'application d'un taux basé sur les revenus de 2017 ne sera pas adaptée à la situation en 2019. Par exemple, les personnes qui partent à la retraite en 2018, qui perdent leur emploi, qui ont un enfant, ou qui ont eu des revenus exceptionnellement bons en 2017, se verront appliquer un taux trop élevé par rapport à la réalité de leurs revenus en 2019. Pour ces personnes, mieux vaut alors demander le taux neutre.

Toutefois, dans tous les cas, il est bon de rappeler que dans tous les cas, l'administration fiscale ne vous fera pas payer sur une année un impôt supérieur à celui qui est dû, sous prétexte que vous n'avez pas demandé le bon taux. En effet, chaque année (donc en 2020 pour les revenus 2019), vous faites une déclaration pour calculer l'impôt à payer (et notamment déclarer les réductions d'impôt). Et s'il s'avère que vous avez payé trop d'impôt, l'administration fera une régularisation en fonction des revenus réellement touchés et des crédits d'impôt octroyés. Et si inversement vous n'avez pas payé assez d'impôt vous devrez faire un nouveau versement...

Si vous estimez que vos revenus 2019 ne seront pas à la hauteur de vos revenus 2017 et que votre taux d'imposition sera trop élevé, vous pourrez demander une modulation de votre taux personnalisé. Même s'il y a une régularisation, celle-ci n'interviendra que l'année suivante donc une demande de modulation permettrait notamment d'éviter de faire une avance trop importante d'impôt.

Mais c'est à vos risques et périls : en cas de modulation à la baisse, une majoration de 10% sera appliquée si l’écart avec l’impôt réellement dû est supérieur d’au moins 10% au montant réglé.

Le site impots.gouv.fr permettra à chaque contribuable de simuler la possibilité de modulation et d'en valider la demande auprès de l'administration fiscale.

Le prélèvement se fera chaque mois sur la fiche de paie selon le taux transmis par l'administration fiscale à l'employeur. Celui-ci collectera l’impôt sur les salaires et le versera au fisc. L'impôt versé apparaîtra sur la fiche de paie comme c'est le cas aujourd'hui pour les cotisations sociales.

Les contribuables qui ne souhaiteraient pas que leurs employeurs soient au courant de leur situation patrimoniale - par exemple ceux qui ont des revenus patrimoniaux élevés - pourront demander qu'un "taux neutre" (ci-contre) leur soit appliqué par défaut, proche du barème d'un célibataire sans enfant, et payer le solde ensuite directement à l'administration fiscale.

Lors d'une embauche ou dans le cadre d'un contrat court (CDD, intérim, missions temporaires...) qui vont souvent de pair avec la multiplication du nombre d'employeurs, c'est le taux par défaut qui s'appliquera.

Pour les retraités et les chômeurs, ce seront les caisses de retraite et d'assurance-chômage qui collecteront l'impôt et verseront donc une allocation nette d'IR.

Le passage au prélèvement à la source est donc une bonne nouvelle pour les personnes prenant leur retraite en 2019 et, bien évidemment dans une moindre mesure, ceux qui perdent leur emploi ou cessent leur activité en 2019. En effet, ceux-ci paieront en 2019 un impôt sur leurs revenus de 2019 (donc plus faibles que les revenus 2018 qui auraient été imposés en 2019 sans la réforme et qui ne seront donc pas imposés)

Le système de prélèvement à la source s'appliquera également aux indépendants (professions libérales, commerçants, agriculteurs et artisans). Mais pour eux, il n'y aura pas de tiers payeurs puisqu'ils se versent eux-même un salaire. Ils devront alors verser un acompte mensuel ou trimestriel, calculé en fonction de leurs revenus des mois précédents, et ajusté ensuite selon leurs revenus effectifs. S'ils anticipent une forte baisse de leurs revenus, ils pourront signaler leur situation à l'administration fiscale. Cette possibilité répond par exemple aux besoins des artisans qui perdent un gros client, ou des agriculteurs soumis aux aléas climatiques

Dans les revenus du patrimoine, seuls les revenus fonciers sont concernés par la réforme. Comme pour les revenus des indépendants, les contribuables devront payer un acompte mensuel ou trimestriel sur les revenus fonciers, calculé en fonction de leurs revenus des mois précédents, et ajusté ensuite selon leurs revenus effectifs.

Les autres revenus sont donc exclus du champ d'application de la réforme et leur mode de paiement ne change pas. Mais il est à noter que la retenue à la source existe déjà pour certains revenus et notamment les plus-values immobilières, dont l'impôt sur le revenu est prélevé par les notaires depuis 2004.

Pour les dividendes et les intérêts d'obligations, il existe également un système d'acompte avec un éventuel ajustement lors de la déclaration.

Les plus values mobilières (actions) seront à déclarer, pour celles réalisées en 2019, à la déclaration de mai 2020 et feront donc l'objet d'un ajustement et donc d'un impôt à payer en septembre 2020. Le passage au prélèvement à la source ne modifie donc pas cette règle.

Pour l'assurance-vie et les contrats de capitalisation, les assurés ont le choix de déclarer les gains de leurs rachats partiels lors de la déclaration de mai, ou de subir un prélèvement à la source qui dépend de l'âge du contrat (35 % avant 2 ans, 15 % entre 2 et 8 ans, 7,5 % après abattement après 8 ans)

Même si le terme est repris dans toute la presse, on ne peut pas réellement parler d'« année blanche » en 2018. En tout cas pas dans le sens « une année où vous ne payerez pas d’impôt ». En effet, vous continuerez à payer des impôts chaque année en 2018, en 2019 et les années suivantes :

Mais la conséquence du passage au prélèvement à la source n’est pas anodine : Les revenus de 2018 échapperaient au calcul de l’impôt. Vraiment ? Pas tout à fait, car il faudra tout de même les déclarer à l'administration fiscale au printemps 2019. Officiellement, le but est d’actualiser le taux de prélèvement à la source. En réalité, l’administration va calculer l’impôt à payer sur les revenus de 2018.

Pour annuler cet impôt à payer, le fisc va donner aux contribuables un « crédit d'impôt modernisation recouvrement » dont l'objectif est d'annuler l'impôt qui aurait dû théoriquement être versé sans passage au prélèvement à la source.

Cette technique va surtout permettre à l’administration fiscale d’éviter les abus. En effet, si le fisc voit que les revenus de 2018 sont anormalement élevés par rapport aux années précédentes, ils pourraient décider de donner un crédit d’impôt plus faible (et donc soumettre le contribuable à un impôt supplémentaire en septembre 2019) .

Les revenus exceptionnels par nature ainsi que les autres revenus exclus du champ de la réforme perçus en 2018, par exemple les plus-values mobilières et immobilières, les intérêts, les dividendes, les gains sur les stocks options ou les actions gratuites resteront imposés en 2019, selon les modalités habituelles. Les contribuables ne pourront donc pas profiter de l’année 2018 pour vendre en franchise d’impôt des actions ou des biens immobiliers.

Enfin, afin d’éviter les abus, la loi prévoira des dispositions particulières pour que les contribuables qui sont en capacité de le faire ne puissent pas majorer artificiellement leurs revenus de l’année 2018.

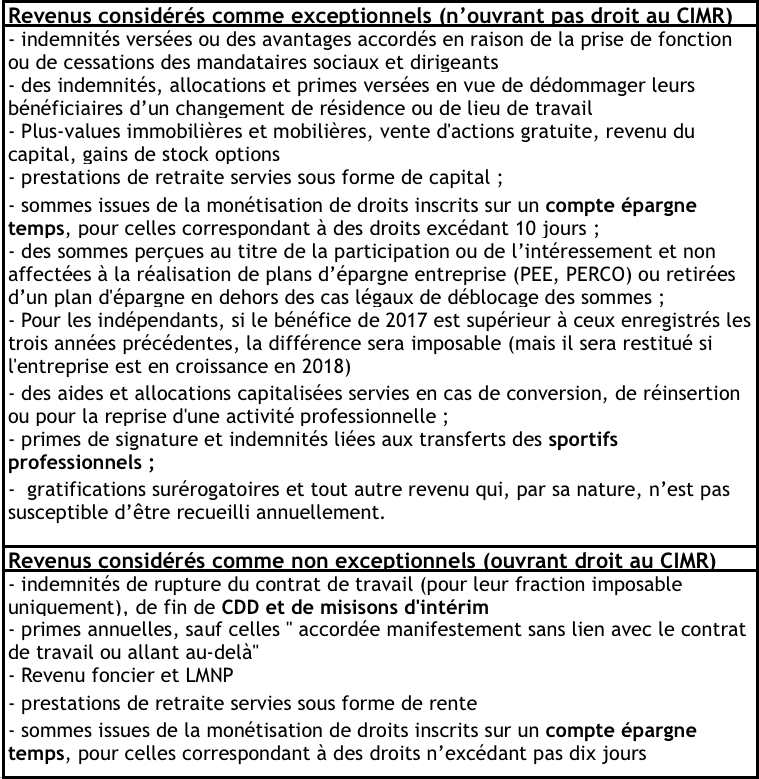

Exemples de revenus exceptionnels imposés ou non en 2018:

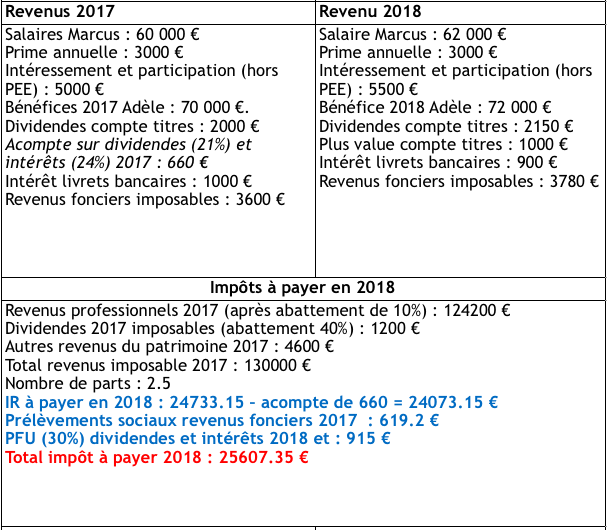

Marcus est cadre dans une entreprise de conseil en logistique. Adèle est orthophoniste libérale. Ils ont un enfant, Gabriel. Véritables fourmis, ils disposent aujourd’hui de revenus confortables, et d’un patrimoine composé d’un studio acheté fin 2016 à crédit qu’ils mettent en location, un compte titres de 100 000 euros et des livrets bancaires de 50 000 euros. Ils veulent savoir combien ils payeront d’impôt en 2018 et en 2019

Le conseil de MF : Si le couple remplace son compte titres par un PEA, et ses livrets par une assurance-vie, il économiserait environ 400 € d’impôt l’année prochaine.

>> Je souhaite être contacté(e) par un conseiller pour faire le point sur mes placements

.png)

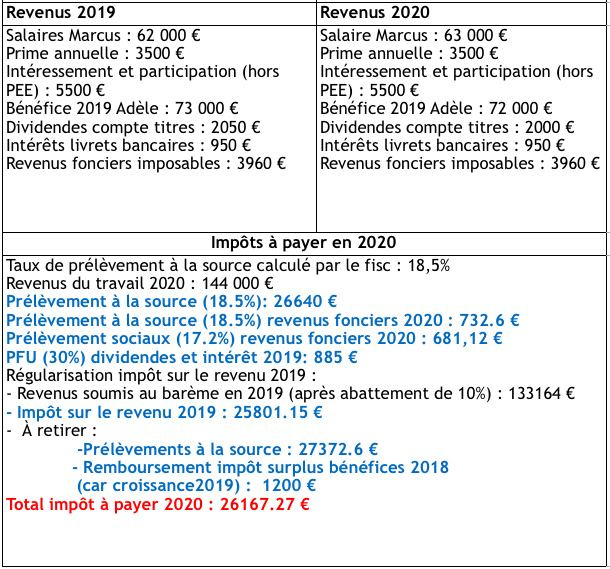

Le conseil de MF : Le couple a intérêt à remplacer son compte titres par un PEA. Marcus peut placer son intéressement et sa participation dans un PEE. Adèle peut essayer de reporter une partie de ses bénéfices l’année suivante : Cela permettrait de réduire l'impôt à payer à 2019 de 3000 € environ.

>> Je demande une documentation sur le PEA 0% FRAIS 100% OPCVM de MeilleurPlacement

Le conseil de MF : Dès 2018, le couple peut réaliser des investissements de réductions d’impôt (SOFICA, FIP Corse,…) afin d’obtenir en 2019 et 2020 un remboursement du fisc et payer moins d’impôt en 2020.

>> Je demande une information sur notre sélection de FIP-FCPI

Chaque année, c'est toujours la même rengaine pour réduire les impôts que vous payerez l'année prochaine, et faire le tri dans la jungle de produits de réduction, ou de déduction d'impôt. Surtout que cette année se rajoute une nouvelle complexité : la mise en place du prélèvement à la source pour 2019, et l'année blanche en 2018. En réalité, cette réforme simplifie beaucoup de choses pour 2018 car, dans la plupart des cas, il faudra privilégier les produits de réduction d'impôt.

La déduction intervient avant le calcul de l'impôt. Elle correspond à un droit de diminuer le revenu global que vous déclarez.

Par exemple, la déduction pour frais professionnels de 10 % : si vous avez un revenu de 40.000 euros, vous pouvez déduire 10 % (voire plus si vous êtes en frais réels et que vous pouvez justifier de frais plus élevés), soit 4.000 euros de votre revenu. Vous ne déclarez donc que 36.000 euros.

Le gain fiscal dépend donc de votre tranche marginale d'imposition sur le revenu (TMI). Plus elle sera élevée, plus la déduction présente un intérêt pour le contribuable. En déduisant 4.000 euros de son revenu imposable, un contribuable soumis à la tranche marginale de 14% bénéficiera ainsi d'une réduction de 560 euros alors qu'une personne soumise à la tranche marginale à 41% aura elle une réduction de 1.800 euros. Une réduction trois fois plus élevée...

Plus sa TMI est élevée, plus un contribuable devra privilégier une déduction d'impôt.

Autre exemple de déduction : Celle pour les versements réalisés dans un Plan d’épargne retraite populaire (PERP).

Les primes versées au cours d'une année sont déductibles du revenu imposable au titre de cette même année dans la double limite de 10 % des revenus professionnels de l'année précédente (retenus dans la limite de 8 fois le Plafond annuel de sécurité sociale) ou 10 % du Plafond annuel de sécurité sociale. En contrepartie, l'épargnant ne pourra profiter de son effort d'épargne qu'une fois la retraite de base liquidée ou à l’âge de 62 ans. :

>> Je demande un complément d'information sur le PERP

La réduction intervient après le calcul de l'impôt. Vous déclarez 36.000 euros de revenus et avez par exemple 3.000 euros d'impôt à payer. Si vous faites un don de 500 euros dans un organisme permettant une réduction de 75 %, vous obtiendrez une réduction de 375 euros et n'aurez plus que 2.625 euros d'impôts à payer. Ici, la réduction est la même quelle que soit la TMI.

Entre 1 euro de déduction et 1 euro de réduction, il vaut mieux choisir la réduction puisqu'elle s'applique directement sur votre impôt. Dans la pratique, c'est un peu plus compliqué car les produits de réduction au titre de l'impôt sur le revenu (FIP, FCPI, FIP Corse etc...), offrent des réductions comprises entre 18%* et 38%* de l'investissement réalisé, alors que les déductions (ex : le PERP) permettent généralement de déduire tout le versement. Si vous êtes dans une tranche élevée, le gain d'une déduction monte donc à 41 ou 45%.

Mais les contribuables soumis à la tranche à 30% ou à 14% auront plus intérêt à faire du FIP Corse (38%*):

>> Découvrez notre sélection de FIP Corse

Les revenus de l'année 2018, sauf exceptions, ne seront pas imposés, donc. Quid alors du bénéfice des niches fiscales attachées à des dépenses réalisées en 2018 ? Pour le gouvernement, impossible de suspendre les crédits d'impôt l'année de transition sous peine de plomber certaines filières (emploi à domicile, bâtiment, associations caritatives).

Les crédits d'impôt seront donc maintenus et continueront d'être perçus par le contribuable en 2019.

Ainsi, si vous réalisez en 2018 un investissement dans un FIP ou un FCPI offrant une réduction IR, une SOFICA, un investissement immobilier Pinel ou Malraux, ou encore si vous faites un don à une association caritative, vous recevrez un remboursement de l’administration fiscale au deuxième semestre 2019. Idem pour les investissements réalisés en 2019 et après, où vous bénéficierez de votre réduction l’année suivante

Au final, le prélèvement à la source ne change pas vraiment la donne pour les investissements donnant droit à une réduction ou à un crédit d’impôt. Comme chaque année, vous allez percevoir le bénéfice de votre investissement défiscalisant l’année suivante. Pour les investissements réalisés en 2018, si vous n'avez pas de revenus exceptionnels, et donc vous ne payerez pas d’impôt sur les revenus 2018, vous recevrez un chèque du fisc en 2019. Si vous avez des revenus exceptionnels, vous pourrez réduire les impôts sur ces revenus l'année prochaine.

Prenons un exemple : Jean-Marie a perçu en 2018 un revenu de 86400 euros, dont 5 000 euros de revenus exceptionnels. Sur ces revenus, il aurait dû payer 18209 euros d'impôt, soit un taux moyen de 23.4%.

Mais avec l'année blanche, il bénéficiera d'un crédit d'impôt égal au montant des impôts à payer sur ses revenus, hors revenus exceptionnels. Ainsi, après avoir déclaré ses impôts en 2019, il devra payer 1170 euros (0.234 X 5000) d'impôts en septembre 2019.

Prévoyant, Jean-Marie décide aujourd'hui d'investir 6000 euros dans un produit permettant une réduction d'impôt.

Son conseiller lui propose deux solutions :

>> Je reçois une information complète sur le FCPI Dividendes Plus n°7

>> Je reçois une information détaillée sur le FIP Corse Néoveris 2018

Le fait que les revenus de 2018 ne devraient pas être imposés est un gros coup dur pour les produits d'épargne retraite. Et notamment le PERP (Plan d'épargne retraite populaire) dont l'intérêt principal est de pouvoir déduire de son revenu imposable les versements qui y sont effectués (dans certaines limites) et en contrepartie d'un blocage jusqu'à la retraite.

Si les revenus de 2018 ne sont pas imposés au titre de l'année de transition, les déductions qui permettent de réduire ces revenus n'auront aucun intérêt.

Lors des discussions dans l'hémicycle pour le vote de la loi en 2016, le gouvernement de François Hollande n'avait pas souhaité faire un geste pour le secteur : « Les contribuables qui décideront de ne rien verser cette année-là au motif que le versement ne sera pas déduit de leur revenu imposable perdront tout bonnement une année de cotisation », avait précisé le secrétaire d'État au Budget, Christian Eckert. Mais le gouvernement semblait oublier que la déduction d’impôt est le principal intérêt de ces produits « tunnels », qui sont bloqués jusqu’à la retraite.

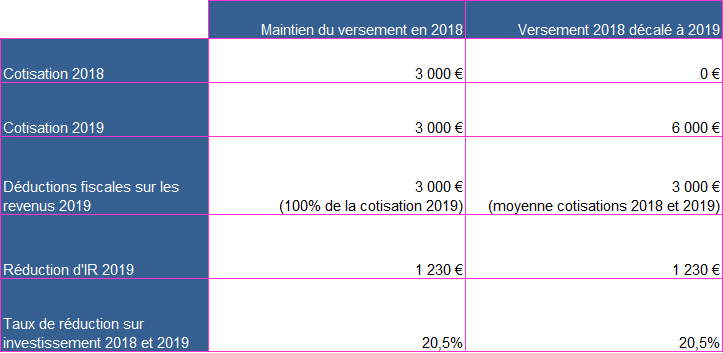

Prenons l'exemple d'un célibataire soumis aujourd'hui à la tranche à 41% et qui fait des versements de 3000 euros par an dans un PERP.

En temps normal, ces versements lui donnent une réduction d'impôt de 1230 euros par an.

Mais son versement de 3000 euros en 2018 ne lui donnerait pas cet avantage.

Par contre, ces 3000 euros seront bloqués jusqu'à la retraite.

Et s'ils permettraient d'augmenter la rente à la retraite, cette rente sera imposée à l'IR (disons 30% si on considère une baisse des revenus de 50%) ET aux prélèvements sociaux (actuellement 9.8%)

On voit bien que l'intérêt du PERP réside presque exclusivement dans la déduction d'impôt pour chaque versement et que sans déduction, l'épargnant a tout intérêt à interrompre ses versements pour 2018.

Le nouveau gouvernement a passé l'été à étudier les défaillances du nouveau système. Les professionnels de l'assurance espéraient donc un geste pour soutenir les produits d’Épargne Retraite en 2018

Mais plutôt qu'une carotte fiscale, le nouveau gouvernement a choisi le bâton : pour éviter que les contribuables ne suspendent leurs versements jusqu’en 2019, les députés ont voté une mesure anti-optimisation. La loi de finances rectificative prévoit en effet que, si le montant versé en 2018 est inférieur à la fois à celui versé en 2017 et à celui versé en 2019, le montant des versements déductibles pour l’imposition des revenus de 2019 sera égal à la moyenne des sommes versées en 2018 et 2019.

Reprenons notre exemple d'un célibataire soumis aujourd'hui à la tranche à 41% et qui fait des versements de 3000 euros par an dans un PERP.

Au final, l'avantage obtenu en maintenant ses investissements en 2018 ou en les décalant à 2019 est le même. Le gouvernement espère ainsi que l'épargnant ne va pas toucher à ses versements de 2018. Mais si la réduction est la même, l'épargnant aura donc quand même intérêt à attendre et à différer ses investissements, d'autant qu'il ne peut jamais être sûr qu'il n'aura pas, en 2019, un besoin d'argent qui le contraindra à interrompre ses versements dans le PERP. Il aurait alors versé en 2018 pour rien...

Par ailleurs, la réduction de 20.5% est relativement faible pour un investissement bloqué jusqu'à la retraite et qui sera imposé à la sortie, sous forme de rente, à un taux peut-être supérieur à 20.5% surtout quand on sait que les prélèvements sociaux s'élèvent déjà à 9.8%. Sachant qu'on a pris le cas d'une personne aisée soumise à une TMI de 41%. Pour une TMI de 30%, l'avantage est encore moindre (15%) et l'intérêt est quasiment nul pour une personne soumise à une TMI de 14%.

Dès lors, l'épargnant aura donc intérêt en réalité à différer ses investissements jusqu'à 2020 (il bénéficiera du report du plafond 2018 et 2019) afin d'obtenir une déduction sur 100% de ses versements. Car le PERP est un bon investissement surtout quand la déduction bat son plein.

Pour défiscaliser cette année, privilégiez les produits de réductions au titre de l'impôt sur le revenu (FIP, FCPI, FIP Corse etc...), qui offrent des réductions comprises entre 18* % et 38* % de l'investissement réalisé.

>> Je demande une information sur notre sélection de FIP-FCPI

Communication non contractuelle à but publicitaire

* Cet investissement est un placement à risques. Le capital investi n’est aucunement garanti. Par ailleurs, le contribuable doit prendre garde à son plafond des niches fiscales : il ne peut excéder 10.000€ de réduction d’impôt ! Les investissements effectués sur les FIP Corse rentrent en ligne de compte pour ce plafonnement. Le fonds d’investissement de proximité est principalement investi dans des entreprises non cotées en bourse qui présentent des risques particuliers. Vous devez prendre connaissance des facteurs de risques de ce fonds d’investissement de proximité décrits à la rubrique “profil de risque” du règlement. Enfin, en souscrivant à ce FIP Corse, la durée de blocage des fonds est de 8 ans minimum, et pouvant atteindre 10 ans sur décision de la Société de Gestion, soit au plus tard le 31 décembre 2027. A la sortie, les plus-values éventuelles sont exonérées d’impôt (hors prélèvements sociaux).

MeilleurPlacement Retraite Vie est un contrat individuel d'assurance vie assuré par SURAVENIR, Société anonyme à directoire et conseil de surveillance au capital entièrement libéré de 400 000 000 euros. Société mixte régie par le Code des Assurances / Siren 330 033 127 RCS Brest. Siège social : 232 rue Général Paulet - BP 103 - 29802 Brest Cedex 9.

MeilleurPlacement Retraite Perp est un Plan d’Epargne Retraite Populaire de type multisupport géré par Suravenir - Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 400 000 000 €. Siège social : 232, rue Général Paulet - BP 103 - 29 802 Brest cedex 9. Société mixte régie par le code des assurances - Siren 330 033 127 RCS Brest. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (61, rue Taitbout, 75436 PARIS Cedex 9).