Recevez plus de contenus utiles et explicatifs sur l'épargne et le patrimoine en vous inscrivant à la newsletter MeilleurPlacement.

Détenir ou non sa résidence principale est l’une des préoccupations majeures pour bon nombre de nos compatriotes. La culture de la résidence principale est un héritage des années 70-80 ; et le précepte « avoir son propre toit » est aujourd’hui toujours ressenti avec force et transmis avec bienveillance par la génération des « possédants ». Pourtant, si l’histoire conforte et donne raison à cette génération dans l’évidence de la quête de leur RP, tout n’est pas aussi tranché aujourd’hui.

« Dois-je acheter ma résidence principale ou rester locataire ? » Il y a trente ans, ce débat n’existait pas. Acheter sa résidence principale se présentait comme une évidence et s’inscrivait dans un projet de vie bien réglé. Avoir « son propre toit » et ne pas « jeter l’argent par les fenêtres dans un loyer » tombaient sous le sens. Mais c’était il y a trente ans. Une éternité tant le contexte économique, les mœurs et les habitudes de consommation ont radicalement changé. « Faut-il toujours acheter sa résidence principale ? » Dans certains cas, la réponse mérite d’être nuancée…

On constate actuellement une évolution de paradigme générationnel qui lie ou plutôt sépare les générations (« les plus de 70 ans » vs « les moins de 30 ans ») vis-à-vis de la résidence principale. A raison, les générations précédentes ont cherché à transmettre une idée forte, un conseil à la génération qui les suit. Si les jeunes ont bien reçu cet héritage culturel, le contexte et les conditions actuelles ne font pas sonner comme une évidence le sujet de la résidence principale pour eux. Une forme d’inconfort de décision s’est installée, un tiraillement entre l’héritage et la réalité du monde dans lequel ils vivent qui engendre un questionnement légitime

1- Parce que l’installation dans le monde professionnel est plus tardive

La plupart des salariés actifs seront amenés à changer plusieurs fois de métier et de lieux de vie tout au long de leur carrière Selon l’INSEE, un salarié changera 4,5 fois de job dans les premières années de sa vie professionnelle. Conséquence directe : besoin de souplesse, de réactivité, résilience à la sédentarisation géographique. Le manque de visibilité et cette propension à bouger sont incompatibles avec l'achat de la résidence principale, qui ne peut s'envisager qu'à long terme.

2- Parce que la stabilité de la vie personnelle s’établit elle aussi plus tardivement

Un manque de visibilité qui rejaillit aussi dans la vie personnelle. Allongement de la durée des études, naissance du premier enfant plus tardive… Pour preuve, en 2015, une femme diplômée mettait son premier enfant au monde en moyenne à près de 30 ans, quand elle n’avait que 24 ans en 1960.

3-Parce qu’un nombre sans cesse croissant de couples se séparent

Une étude de l’INSEE sur le couple et la famille, précise qu’en 15 ans, les ruptures ont augmenté de 63%. C'est l'une des tendances les plus marquantes.

1-Parce qu’il faut s’endetter sur de très longues durées…

Pour acheter sa résidence principale, il faut souvent passer par la case emprunt. Or, la durée d’un crédit peut atteindre facilement 25 ans et au-delà. Et pendant les 8 premières années, vous ne remboursez que les intérêts d’emprunt. Ce n’est qu’à partir de la 8ème année que vous commencez à rembourser le capital. Sauf qu’en 8 ans, il peut se passer beaucoup de choses…baisse de l’immobilier, changement de vie...

2- Parce que le prix de l’immobilier dans les grandes villes atteint des niveaux excessifs

On constate un phénomène de métropolisation très fort. A Paris et dans les agglomérations les plus attractives, l’évolution des salaires n’est plus du tout alignée sur celle des prix du mètre carré.

3- Parce que le bien que vous achetez ne sera pas votre résidence principale …

Aucune erreur ne s’est glissée dans cette phrase. Aujourd’hui vous voulez coûte que coûte être propriétaire. Quitte à réduire vos ambitions à la baisse. Or, compte tenu des multiples changements professionnels ou personnels, la durée de détention du premier achat ne dépasse pas généralement six années. Alors qu’il faut compter dix-sept ans en moyenne pour rentabiliser un 30 mètres carrés, contre quatre ans en moyenne pour le 70 mètres carrés. L’équation est vite posée… Et généralement elle est en votre défaveur.

... et la perspective de faire une plus-value plutôt aléatoire.

Sur les 30 dernières années, le meilleur placement toutes catégories confondues c’est l’immobilier. Mais peut-on croire que les prix peuvent continuer de croître au même rythme ? Économiquement, cette hypothèse est peu probable. Sans entrer dans la théorie, il est fort probable que votre achat ne rapporte pas grand-chose dix ans après avoir eu le coup de cœur pour ce bien. Or cette opération, si elle intervient trop tôt et dans la précipitation, risque fort d'être réalisée à perte, compte tenu des divers frais et des prix au mètre carré. A Bordeaux ou Paris, une acquisition n’est rentabilisée qu’après neuf longues années de détention, selon une récente étude de Meilleurtaux. Et rien ne dit qu’après cette période, une coquette plus-value ne se trouve au bout du couloir. Enfin, acheter sa résidence principale ne se résume pas à financer le bien en lui-même. Les frais d’acquisition ou improprement appelés « frais de notaire », les charges de copropriété, la taxe foncière, l’assurance du crédit, les frais d’agence etc. font partie du décor.

4- Parce que l’espérance de vie augmente

En trente ans, nous avons gagné 10 ans d’espérance de vie. C’est une très bonne nouvelle. Mais pragmatiquement, cela signifie également que les enfants héritent bien plus tard de leurs parents. Or, l’acquisition de la résidence principale était bien souvent favorisée par ce potentiel d’apport financier.

1- Parce que posséder n’est pas exister

A l’ère de la dématérialisation, la notion de propriété est beaucoup moins prégnante qu’il y a trente ou quarante ans. L’émergence des réseaux sociaux et de l’économie collaborative menacent de plus en plus un modèle économique dont le moteur principal était la société de consommation. L'accumulation de biens n’est plus considérée comme une fin en soi (Blablacar, Deezer, Air B&B, …). Alors posséder serait-t-il devenu ringard ?

2- Parce qu’il faut réduire son confort

Dans la plupart des grandes agglomérations, à mensualité équivalente (loyer ou remboursement d’emprunt), le locataire vit en moyenne dans un logement 30% plus grand que s’il était propriétaire de son bien.

3- Parce que la société de loisir est notre réalité

Une fois le bien acquis, il ne faut pas mettre de côté les charges de copropriété, la taxe foncière etc. C’est autant de dépenses qui ne faisaient pas partie de votre vocabulaire quand vous étiez locataire. Et quand on est jeune, on n’a pas forcément envie de se priver entre les sorties, les voyages et les loisirs.

Si ces questions se posent réellement et que les réponses ne permettent pas de réunir les conditions d’un « Oui, je veux/peux acheter ma résidence principale », alors il faut définir une autre stratégie permettant malgré tout une construction patrimoniale. Du point de vue psychologique, c’est également important de ne pas avoir cette désagréable sensation de jeter l’argent par les fenêtres.

Retarder le moment de l’achat de sa RP ne signifie donc pas « ne rien faire en attendant ». Il convient de mettre en place des placements en phase avec cette période d’instabilité : des montants d’investissements moins élevés, plus progressifs, des placements plus flexibles… En attendant de basculer.

>> Je souhaite être recontacté par un conseiller MeilleurPlacement

Malgré une tendance haussière depuis presque un an maintenant, les conditions de taux offertes aux emprunteurs sont encore exceptionnellement favorables. Au lieu de se jeter tête baissée dans l’achat de votre résidence principale, vous pouvez profiter de l’effet de levier du crédit autrement en restant locataire. Pourquoi ?

Parce que rester locataire permet d’économiser facilement 200 à 300 euros de plus par rapport à un logement de surface équivalente que vous auriez acheté notamment dans les grandes villes. Avec cette somme en plus, c’est avant tout se laisser la possibilité de faire beaucoup de choses, comme les réinvestir en vue de se constituer un patrimoine et de le gérer avec une souplesse qu’on ne retrouve pas dans l’achat de sa résidence principale.

L’investissement locatif alors ? Qui dit immobilier locatif en direct, dit recherche de locataire, gestion des biens, etc. Ce qui n'est pas forcément une partie de plaisir si le temps vous manque... Alors pourquoi ne pas opter pour les investissements « sacs à dos » ? Pourquoi « sacs à dos » ? On ne parle pas de mode… Tout simplement parce que ces placements vous accompagnent qu’importe l’endroit où vous vous vous situez en France ou à l’étranger. Un investissement immobilier type SCPI est le véhicule idéal pour investir dans l'immobilier sans s'encombrer d'un immeuble et ce avec une mise de départ raisonnable. Surtout, les parts peuvent conservées pendant des années, peu importe où le vent vous porte.

En combinant plusieurs avantages, la détention de parts de SCPI reste intéressante. N'hésitez pas à en savoir plus en recevant une information détaillée:

>> Je demande une information détaillée sur l'offre SCPI MeilleurPlacement

Vous pouvez également vous intéresser aux résidences en meublé (résidence étudiante par exemple) pour dégager des revenus BIC qui ne seront pas imposés pendant plusieurs années. La gestion sera prise en charge par le gestionnaire. Ainsi, dans 10 ans, vous aurez accumulé assez d’épargne et de patrimoine pour vous offrir aisément un bien qui corresponde enfin à vos besoins et à votre situation familiale.

Pour reprendre du Shakespeare : « Qu’ils sont pauvres ceux qui n’ont pas de patience ! » A méditer.

>> Je demande une information détaillée sur la résidence étudiante

« Dois-je acheter ma résidence principale ou rester locataire ? ». Pour Louis, la réponse à cette question est toute trouvée. Jeune salarié, il vient d'acheter à crédit sa résidence principale pour ne pas payer un loyer et « jeter l'argent par les fenêtres ». Son frère jumeau Auguste a pris un chemin inverse. Pour lui, la propriété c'est « has been », et il ne sait même pas où il sera dans 1 an alors s'engager sur un crédit de 25 ans... Il a fait le choix de rester locataire, tout en investissant à crédit dans une SCPI. 10 ans plus tard, on vous montre lequel des deux frères a fait le bon choix...

Frères jumeaux, Auguste et Louis ont tous les deux poursuivi de grandes études, qu'ils ont terminées chacun à Paris à un an d'intervalle. Auguste est diplômé d'école d'ingénieur en 2018 alors que Louis a eu son diplôme d'école de commerce en 2019. Ils partagent un T1 depuis 2018 dans le XXème arrondissement (Auguste dort dans la chambre, Louis dans le canapé-lit du salon). L’année 2021 sera un tournant dans la vie des deux garçons, pour deux raisons : tout d’abord, Auguste et Marie, sa petite amie depuis bientôt 1 an, décident de sauter le pas et d’emménager ensemble dans quelques semaines. Pour la première fois de leur vie (et même avant leur naissance…), les deux garçons vont être séparés. L’autre événement est financier : les parents des deux enfants ont décidé cette année de leur donner un coup de pouce et de leur transmettre 50 000 € chacun pour « réaliser une acquisition immobilière ».

Le choix de Louis

Louis ne se pose pas beaucoup de questions sur ce qu’il doit faire avec les 50 000 € transmis par ses parents. Il faut acheter la résidence principale et arrêter, comme dit souvent son père, de « jeter un loyer par la fenêtre ». Être propriétaire est, pour Louis, une marque de réussite. Il se trouve que Louis y réfléchit depuis plusieurs mois maintenant et sait de source sûre que le propriétaire du bien dans lequel ils vivent actuellement est prêt à le vendre pour 400 000 €, un prix qui lui parait en plus très raisonnable vu la qualité du bien. Car Louis aime ce bien, hyper bien situé, proche du métro en ligne directe avec son travail, dans un quartier agréable avec beaucoup de bons restaurants et de bars pour sortir, une agréable piscine à quelques pas et un grand parc pour les pique-niques. L’appartement est superbe, surtout que depuis 3 ans qu’ils y habitent, ils l’ont décoré à leurs goûts. L’attachement à la résidence principale ne se discute pas. Louis sait qu’en achetant sa résidence principale, il va bénéficier d’une économie de loyer mais également d’une épargne forcée qu’il va transformer en patrimoine. Il a conscience que pour rentabiliser cette acquisition, il va devoir vivre dans ce bien de longues années mais cela correspond tout à fait à ses projets…

Le choix d'Auguste

Malgré l’insistance de Louis et de ses parents, Auguste n’est pas pressé d’acheter sa résidence principale. Il a trouvé le petit appartement parfait en location avec Marie pour 890 € par mois (chacun), et préfère continuer à louer. Acheter sa résidence principale, ce serait prendre un trop fort engagement, envers Marie, mais aussi envers lui-même. Aujourd’hui, il est heureux de vivre à Paris mais il rêve quand même de vivre une expérience professionnelle à l’étranger. Travailler quelques années à Londres, New York ou Singapour, ça le fait plus rêver que d’être propriétaire d’un deux pièces à Paris. Toutefois, Auguste est conscient qu'à son âge, et avec les conditions de crédit actuelles, il est très intéressant d'emprunter pour réaliser un investissement immobilier.

Mais Auguste voudrait investir en immobilier locatif dans un cadre simple et sans souci de gestion. Il ne veut pas devoir gérer les locataires d'un studio parisien d'autant qu'il ne compte pas faire sa vie à Paris. Son choix se porte donc sur les SCPI (société civile de placement dans l'immobilier). Ce sont des véhicules d'investissement qui collectent des fonds auprès d'épargnants pour constituer un portefeuille composé uniquement d'actifs immobiliers tels que des logements, des murs de magasins, des bureaux ou encore des entrepôts. Une part correspond généralement à quelques centaines d'euros. L'associé reçoit régulièrement des revenus, correspondant aux loyers des biens appartenant à la SCPI. Les SCPI offrent en effet plusieurs atouts et de taille pour des épargnants à la recherche d'actifs de qualité, moins exposés aux aléas des marchés actions. Surtout, elles font partie des rares vecteurs d’investissement à offrir encore des rendements conséquents. À titre d'exemple, elles ont en moyenne versé un taux de distribution sur valeur de marché (TDVM**) de 4,18%* en 2020, selon les chiffres de l'Aspim !

>> Je souhaite découvrir l'offre de meilleurtaux Placement pour acheter à crédit des parts de SCPI

L'investissement de Louis :

- Prix du bien : 400 000 €.

- Frais d'agence : 20 000 €.

- "Frais de notaire" : 30 000 €.

- Apport : 50 000 €.

- Crédit : 400 000 € sur 25 ans.

- Mensualités : 1831,62 €***.

L'investissement de Auguste :

- Prix du bien (parts de SCPI) : 200 000 €.

- Revenus de la SCPI* : 940 € par mois.

- Revenus net (TMI 30%) : 496 € par mois.

- Apport 50 000 €.

- Crédit 150 000 € sur 10 ans.

- Mensualités : 1 440 €***.

- Effort d'épargne mensuel : 944 €.

Les deux frères ont donc le même budget immobilier : Louis paye 1831 € de mensualités pour sa résidence principale (et ne paye donc pas de loyer). Auguste paye quant à lui 890 € de loyers et doit en plus payer 944 € de remboursement de crédit (soit 1834 € au total).

10 ans après, tout va bien pour Louis. Depuis 3 ans, il file le parfait amour avec Évelyne qui rêve de s'installer dans le Nord de Paris. Et son vœu va être exaucé puisque Louis vient d'accepter un nouveau poste, un très bon poste au sein d'un grand groupe technologique, basé à La Défense. S'il est très attaché au XXème arrondissement, Louis ne veut pas perdre plus d'1h30 par jour dans les transports. Pas question par contre de mettre son bien en location (trop contraignant), ni de louer un appartement avec Évelyne (et « jeter les loyers par la fenêtre »…). Louis décide donc de vendre son appartement (avec une plus-value puisqu'il a trouvé un acheteur pour 440 000 € nets vendeur) et d'acheter avec Évelyne.

- Vente du bien : 440 000 € (revalorisation de 10 %* en 10 ans).

- Capital restant dû : 263 350 €.

- Frais de remboursement anticipés*** : 2 780 €.

- Capital final après remboursement : 173 870 €.

À l'inverse, la vie n'a pas été simple pour Auguste. Il s'est séparé de Marie il y a 5 ans et a subi un licenciement économique. Il a profité de sa période de chômage pour essayer de lancer sa société de conception de micro-puces électroniques, mais sans connaître un grand succès. Las de Paris, il est retourné vivre dans le Doubs, auprès de ses parents et a retrouvé ses amis d'enfance, dont Angélique... Il est désormais professeur en classe préparatoire et loue un bel appartement dans la banlieue de Besançon. Angélique étant enceinte, le couple ayant une situation très stable, Auguste envisage désormais d'acheter une maison au bord du Doubs...

- Part SCPI : 220 000 € (revalorisation de 10 %* en 10 ans).

- Frais de vente (10%) : 22 000 €.

- Capital final après-vente des parts : 198 000 €.

Au final, l'investissement d'Auguste s'est révélé plus rentable que celui de Louis, puisqu'il se retrouve 10 ans après avec un capital de 198 000 € contre 173 870 € pour son frère, même en ayant « jeté un loyer par la fenêtre ».... Si Auguste aurait pu conserver ses SCPI qui lui apportent un revenu régulier (et éviter les frais de vente), il va plutôt utiliser ce capital pour acheter cash une maison avec Angélique. Mais le couple va aussi emprunter à nouveau pour acheter un bien locatif (SCPI ou résidence étudiante) et profiter encore du levier du crédit.

>> Je souhaite découvrir l'offre de meilleurtaux Placement pour acheter à crédit des parts de SCPI.

Communication non contractuelle à but publicitaire * Les performances passées ne préjugent pas des performances futures. Les supports en unités de compte présentent un risque de perte en capital. Comme tout investissement, l'immobilier présente des risques : - La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse. - La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille. - La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier . ** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N. *** Information non contractuelle, ne pouvant valoir offre de crédit. Toute demande ne peut bien sûr préjuger de la décision prise par l’établissement prêteur d’octroi ou non du crédit sollicité. Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. Aucun versement, de quelque nature que ce soit, ne peut être exigé d'un particulier, avant l'obtention d'un ou plusieurs prêts d'argent.

Malgré la pandémie et les nombreuses restrictions tout au long de l’année, le marché immobilier a une fois de plus montré une belle résilience en 2021 et consolidé son statut de valeur refuge. Avec plus de 1 million de transaction sur l'année, et des prix en hausse de 5 à 10% dans la majorité des grandes villes françaises, l'année 2021 sera, une fois encore, un bon cru pour l'investissement immobilier. Et la plupart des prévisionnistes sont confiants pour 2022. Reste que comme en 2021, il faudra bien choisir votre projet d'investissement (et notamment la fiscalité).

Avec près de 1,2 million de transactions et des prix moyens en forte hausse, l’année 2021 a enregistré de nouveaux records dans l’immobilier. En 2020, avec le début de la crise COVID-19 et notamment un deuxième trimestre difficile du fait du confinement qui avait bloqué toute transaction, les volumes de vente s’étaient malgré tout stabilisés à près de 1 million de transactions selon le bilan des Notaires de France. Un niveau finalement pas si éloigné (-5%) du record de 2019 qui avait dépassé le million.

En 2021, le nombre de transactions retrouve donc les records de 2019, avec, en plus, des prix en forte hausse. Après une hausse en 2020 de 6.5% pour les appartements et 4,5% pour les maisons, les prix ont continué à grimper en 2021, pour la sixième année de suite : +7,7% pour les maisons et +5,6% pour les appartements selon le bilan annuel du cabinet immobilier Century 21.

Depuis plusieurs années, les taux d'intérêt extrêmement bas dynamisent le marché de l'immobilier. La crise est un autre facteur : avec les risques économiques, les faibles rendements des placements sans risque, le retour de l’inflation ou encore le développement du télétravail, l’immobilier est ressenti par la majorité des Français comme un placement incontournable et refuge.

L’acquisition de la résidence principale reste ainsi la priorité numéro un. Avec le confinement, les restrictions ou le télétravail, les Français cherchent de plus en plus à s’éloigner des grandes villes quitte à perdre en temps de trajet, mais pour privilégier les mètres carrés, l’espace extérieur donc de meilleures conditions pour télétravailler. Ainsi, Paris est l’une des rares villes où les prix du mètre carré ont reculé en 2021, de 2,2%.

Le marché a également été porté en 2021 par les investissements locatifs. La part des achats consacrés à l'investissement locatif a bondi de 13 points en quatre ans, selon le réseau Century 21. Les achats de biens immobiliers destinés à la location représentaient 30,2 % de toutes les transactions en 2021.

Et pour 2022 ? Les projections des notaires laissent présager de la poursuite de la hausse. Selon le Conseil supérieur du notariat, les prix devraient de nouveau grimper en 2022, jusqu’à +10% par endroits, faute d’assez de biens à la vente. Le premier trimestre 2022 devrait être révélateur de la tendance à long terme.

Avec la fiscalité confiscatoire sur l'immobilier et les prix stratosphériques dans certaines villes de France, la sélection du bon projet d'investissement sera encore plus importante en 2022. Voici quelques pistes pour qu'immobilier rime avec sérénité !

Pour ceux qui souhaitent investir en immobilier physique, il est possible de limiter l'impact de la fiscalité en louant son bien meublé : avec le statut de LMNP, vous n'aurez pas de fiscalité pendant de nombreuses années. En effet, ce statut permet entre autres d'amortir sur une longue période (entre 15 et 30 ans) le prix du bien sur vos revenus imposables. Avec cet amortissement qui se déduit de vos revenus locatifs, vous percevrez donc bien souvent un revenu net d'impôt* pendant de longues années.  La location meublée est notamment particulièrement adaptée pour les logements étudiants. La demande pour ce type de bien est croissante et l'offre modeste. Le nombre d’étudiants progresse à un rythme moyen de 1,15% par an ces dernières années. En 2021-2022, le nombre d'étudiants inscrits en enseignement supérieur dépassera les 2,95 millions. Le ticket d'entrée est en plus raisonnable : ce placement est en effet accessible dès 80 000 euros.

La location meublée est notamment particulièrement adaptée pour les logements étudiants. La demande pour ce type de bien est croissante et l'offre modeste. Le nombre d’étudiants progresse à un rythme moyen de 1,15% par an ces dernières années. En 2021-2022, le nombre d'étudiants inscrits en enseignement supérieur dépassera les 2,95 millions. Le ticket d'entrée est en plus raisonnable : ce placement est en effet accessible dès 80 000 euros.

Ne cherchez pas par contre à acheter un bien en direct dans l'optique d'y loger votre enfant. Car les chances pour que votre enfant passe toutes ses études dans ce bien et dans cette ville y sont très faibles. Au mieux, il y restera une paire d'années. Alors que l'investissement doit s'envisager sur une dizaine d'années.

Privilégiez plutôt l'investissement dans une résidence étudiante : vous déléguez la gestion du bien à un professionnel pendant toute la durée de votre investissement. Avec la résidence étudiante, votre locataire, c’est le gestionnaire de la résidence. C’est lui qui vous verse un loyer défini au moment de la signature du bail. Charge à lui ensuite de trouver le locataire mais aussi de gérer les visites, la rédaction des actes, l'état des lieux d'entrée et de sortie, la perception des loyers, et aussi l’entretien de la résidence (petits travaux). Vous n'avez donc aucun souci de gestion et aucun risque de vacance locative. Et vous vous assurez aussi d'investir dans un bien de qualité pour votre location : proche des universités, transport, forte demande, potentiel de plus-values, etc...

Ainsi, en investissant dans une résidence étudiante, sur une période d'au moins 9 ans, comme pour toutes résidences de services, vous pouvez espérer en moyenne 4%* de rentabilité (net de frais et de fiscalité).

>> Je souhaite recevoir une information complémentaire sur l'investissement en résidence étudiante

Le dispositif Pinel a été mis en place en septembre 2014 et a été prorogé au moins jusqu’au 31 décembre 2024.

Ce dispositif a pour but de relancer le secteur de l'immobilier locatif, en incitant le contribuable à investir dans des logements neufs de zones ciblées par le gouvernement, en échange d’une réduction d’impôt . En contrepartie, le propriétaire s'engage à louer son bien nu pendant une durée minimum de 6 ans, reconductible 2 fois 3 ans, tout en respectant un plafond de loyer vis-à-vis de son locataire.

Le bien doit être affecté à la résidence principale du locataire. Pour une durée de 6 ans de location, l'avantage fiscal revient à 12% de l'investissement, et 18 % pour une durée de 9 ans, soit une réduction de 2 % par an. La réduction est néanmoins plafonnée* à un investissement de 300 000 euros (donc une réduction limitée à 54 000 euros pour une durée de 9 ans) . L’investisseur peut également choisir de proroger son engagement initial, à 12 ans, pour une réduction finale de 21% (soit 1% par an supplémentaire).

Pour profiter de cette carotte fiscale, l'investissement doit cibler un logement neuf. Et c'est plutôt un avantage. Les biens neufs ne nécessitent pas de travaux de rénovation, et offrent des performances énergétiques répondant aux nouvelles exigences. Cela favorise notamment la revente, et permet d'envisager une plus-value.

A noter qu'il est possible de louer son logement Pinel à un membre de sa famille, tout en bénéficiant de l'avantage fiscal.

Les ressources du locataire ne doivent pas dépasser un certain plafond (selon la zone). Par exemple, les ressources annuelles d'un couple avec un enfant en zone A ne doivent pas dépasser 68 946 €. Le loyer aussi est plafonné. En zone A, il ne doit pas dépasser 13,04 € du m². Le montant des loyers, légèrement inférieur au prix du marché tout comme la tension sur le marché immobilier local des zones éligibles au dispositif Pinel facilitent la mise en location.

Attention tout de même à ne pas choisir un programme Pinel pour faire du programme Pinel. Veillez à sélectionner des zones dynamiques comme la région parisienne ou bien les villes situées en zone A comme Aix-en-Provence, Lyon, Lille, Marseille ou Montpellier…

>> Je suis intéressé(e) par la défiscalisation grâce au dispositif Pinel

Pour limiter les soucis de gestion et les problèmes de liquidité, les épargnants peuvent privilégier l'acquisition de parts de SCPI (Sociétés civiles de placement immobilier). Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. En pratique, les sommes versées par les souscripteurs sont destinées à l'achat d'un ou plusieurs biens immobiliers, à usage d'habitation ou d'immobilier d'entreprise. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de louer et d'entretenir les actifs immobiliers pour le compte des porteurs de parts. En contrepartie, elle leur reverse, sous forme de revenus réguliers, une quote-part des loyers encaissés à proportion de leurs droits dans la SCPI, après déduction des différentes charges (frais d'entretien, de gestion locative, travaux…).

Et comparativement à un investissement immobilier classique, la mise de départ est beaucoup plus faible dans le cadre d’un investissement dans une SCPI. De plus, vous n’aurez pas à vous soucier de la gestion, puisque la société de gestion se charge de le louer et de l'entretenir pour le compte des porteurs de parts. L’associé n’a plus qu’à percevoir ses revenus ! L’autre avantage, et il est de taille, c’est que les SCPI permettent de mutualiser les risques et de diminuer ainsi l'aléa locatif.

Hors SCPI fiscales, le taux de distribution sur valeur de marché (TDVM**) moyen des SCPI a été de 4.18%* en 2020. Cette solidité est d’autant plus appréciable que l’année 2020 a été perturbée par l’émergence du Covid-19. L’activité des sociétés de gestion s’en était ressentie, avec quelques difficultés sur le recouvrement des loyers. En 2021, l’activité est repartie à la normale : les 10 SCPI de notre palmarès ont versé 3,23% de rendement sur les 9 premiers mois de l'année, et, selon nos estimations, le TDVM* moyen de ces 10 SCPI devrait se situer autour de 4,35% en 2021. Une très belle résistance !

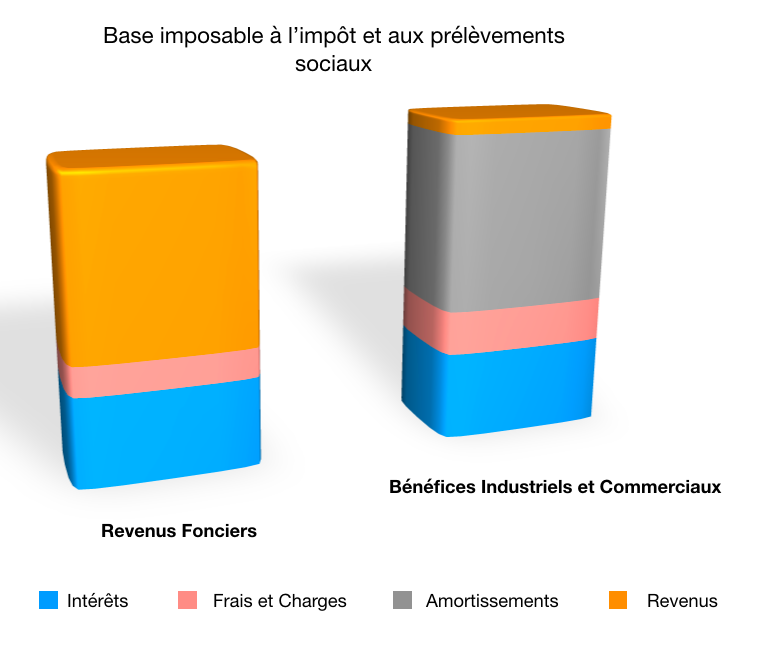

En termes de fiscalité, celle-ci est généralement la même que pour un investissement en immobilier physique, donc lourde : Les revenus fonciers sont particulièrement imposés en France, au barème de l'IR ainsi qu'aux prélèvements sociaux de 17.2%.

A noter qu'au niveau de la fiscalité, il est possible de bénéficier d'une imposition plus douce en achetant des parts d'une SCPI qui investit en immobilier à l'étranger. Ce type de SCPI échappe aux prélèvements sociaux de 17.2%, et subissent un taux d'IR souvent plus faible que le taux en France.

>> Je souhaite consulter le palmarès des meilleures SCPI de MeilleurPlacement

La propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : L'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans,

l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans. Historiquement, détenir la nue-propriété temporaire d'un bien immobilier peut se révéler très intéressant :

• Le risque n'est pas très élevé* puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

• L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété (donc pour un prix inférieur à la pleine propriété). Vous savez d'ores et déjà que votre placement va augmenter en 10 ans. Ensuite, la revalorisation* du bien peut vous amener une deuxième source de rentabilité.

• Le cadre fiscal est sans comparaison : Pas d'IR (impôt sur le revenu) ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé), pas d'IFI (impôt sur la fortune immobilière) puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine soumis à l'IFI. L'investisseur sera néanmoins attentif au prix qu'il payera pour la nue-propriété d'un bien. Sur des biens en direct, la valeur des nues propriétés disponibles sur le marché est souvent déraisonnable.

Nous conseillons donc de privilégier la détention de parts de SCPI* en nue-propriété.

Pour plusieurs raisons :

• Le choix est très vaste. Comme il y a beaucoup de parts de SCPI, il y a beaucoup de choix en termes de durée : de 3 à 20 ans.

• L'investissement est simple et souple. La société de gestion gère la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance.

• A l’échéance, l’investisseur n’est pas bloqué : il peut conserver ses parts de SCPI, mais il peut aussi facilement revendre ses parts, au prix en pleine propriété.

• Les clés de répartition, c'est à dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée, sont très avantageuses. La société de gestion fixe les prix de la nue-propriété et de l'usufruit selon un pourcentage du prix de la part en pleine propriété. Il ne peut donc pas y avoir de survalorisation. C’est ainsi que vous pouvez acheter des parts de SCPI en nue-propriété pendant 10 ans pour à peine 65-70% de la valeur de la part ! Des clés de répartitions qu’on ne trouve nulle part ailleurs.

>> Je reçois une information détaillée sur l'acquisition de parts de SCPI en nue-propriété

Communication non contractuelle à but publicitaire * Les performances passées ne préjugent pas des performances futures. Les supports en unité de compte, en particuliers les fonds investis en actions, présentent un risque de perte en capital. Comme tout investissement, l'immobilier présente des risques : - La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse. - La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille. - La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier . ** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.