Avec la guerre en Ukraine, les cours des matières premières flambent. Mais qu’en est-il de l’or ? Son prix a connu une forte volatilité ces derniers mois, dépassant dans un premier temps les 2 000 $ l’once pour finalement revenir sur les 1 675 $. Désormais, l’or teste un prix plancher historique et beaucoup se demandent comment investir sur cette valeur refuge par excellence, de nouveau abordable. Dans cet article, nous vous présentons deux solutions incontournables pour investir en toute simplicité sur le métal jaune et les minières aurifères.

1 675 $ ! C’est désormais le prix d’une once d’or, au plus bas depuis le printemps 2021. Une once d’or pèse environ 31,10 grammes. À l’image des principales matières premières, la guerre en Ukraine a provoqué un véritable bond des cours de l’or fin février et début mars. Le 8 mars, l’once atteignait même un niveau historique à 2 070 $. Depuis, son prix ne cesse de baisser. L’or est en effet pénalisé par la hausse du dollar américain qui bat record sur record face aux principales devises internationales.

La hausse du billet vert rend moins attractif l’achat d’or pour les investisseurs munis de devises étrangères. Le métal jaune est également pénalisé par la vague d’aversion au risque qui frappe toutes les classes d’actifs, mêmes celles considérées comme des refuges. Pour autant, c’est un actif absolument incontournable et traditionnellement prisé en périodes de crise et d’instabilité. Et s’il y a bien une chose que les investisseurs détestent, c’est l’instabilité.

Le prix de l’once d’or au plus bas depuis le printemps 2021 :

Évolution du prix de l’once d’or depuis juillet 2019, en unité de temps hebdomadaire. La courbe bleue indique la moyenne des prix de clôture des 200 dernières semaines.

Cliquez ici pour voir le graphique en grand

Source : Meilleurtaux Placement, TradingView

Quand on regarde le graphique des prix de l’or, une chose saute aux yeux : la baisse de ces six derniers mois rapproche le prix de l’once d’un plancher majeur, autour des 1 700 $ l’once. À bien des égards, ce plus bas constitue une opportunité d’investissement sur le moyen et le long terme.

L’or est en effet un actif sur lequel on investit traditionnellement sur de grands horizons de placement et le dollar peut difficilement rester haussier pendant plusieurs années encore.

Comment tirer profit de cette situation ? Dans la deuxième partie de cet article, nous vous présentons deux supports incontournables pour investir sur les grandes minières mondiales et sur l’évolution du cours de l’or, en toute simplicité.

>> Je demande une information complémentaire pour investir sur le secteur de l’or

DEUX SOLUTIONS POUR INVESTIR SUR L’OR

1. Les certificats

Les certificats sont des produits dérivés qui permettent de répliquer la performance d’un actif financier, comme un indice boursier, une action ou une matière première. Le cours d’un certificat sur l’or réplique à tout moment l’évolution du prix de l’once : s’il progresse de 10%, le certificat permet au porteur de gagner 10% (hors frais). Si le prix de l’once d’or baisse de 10%, le porteur du certificat perd 10%.

Les certificats sont sans échéance ; ils permettent d’investir sur du court, moyen ou long terme. Attention cependant, ils ne présentent aucune garantie en capital et sont associés, dans notre cas, à un risque de change euro-dollar (l’or s’échangeant en dollars américains).

Meilleurtaux Placement propose un certificat indexé au prix de l’or (ISIN : NL0006454928).

>> Je demande une information complémentaire sur le certificat indexé au prix de l’or

2. Un fonds d’investissement sur les minières

Créé en juin 1987, le fonds AXA Or et Matières Premières (FR0010011171) cible de grandes entreprises minières au niveau mondial, principalement issues des États-Unis (34%), au Canada (33%) et d’Afrique du Sud (13%). Dans une bien moindre mesure, le fonds cible également le secteur énergétique, et notamment le géant américain Exxon dont la performance boursière depuis le 1er janvier dépasse les 45%.

Les cinq principales actions ciblées par le fonds représentent un peu plus de 40% de son allocation totale :

1. Newmont (11,5%), minière d’or, États-Unis

2. Barrick Gold (9%), minière d’or, Canada

3. Franco-Nevada (7,8%), conglomérat dans les métaux précieux et le gaz, Canada

4. Agnico-Eagle (6,3%), minière d’or, Canada

5. Exxon (6%), société pétrolière et gazière, États-Unis

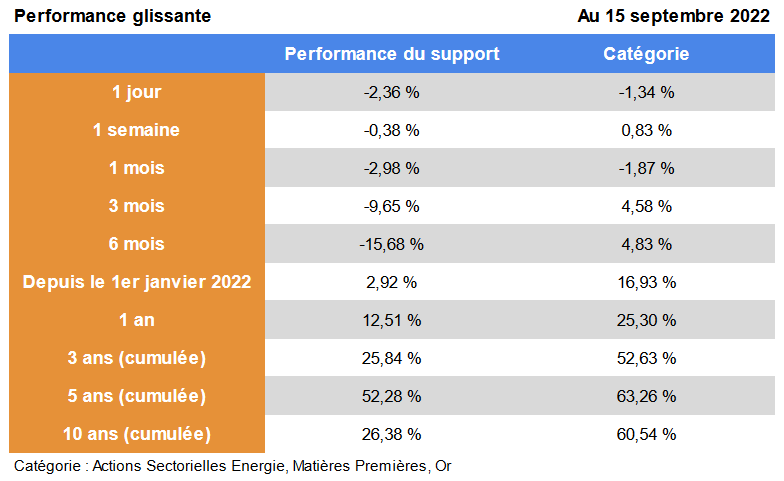

Les performances* du fonds :

Source : Quantalys

La performance du fonds ressort à 26,38%* sur dix ans, inférieure à celle de sa catégorie d’investissement (les actions du secteur énergétique et des matières premières). Sur cinq ans, le fonds affiche toutefois une performance de 52,28%* et de 25,84%* sur trois ans. Depuis le 1er janvier 2022, elle ressort à 2,92%* (+12,51%* sur un an).

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 23,36% et à 27,63% sur trois ans. Les deux gérants du fonds sont à sa tête depuis 2020 et 2021.

Citons également le fonds BlackRock World Gold Fund (LU0171305526) qui constitue une alternative d’investissement intéressante, également dédiée aux minières internationales.

Comparaison des performances

Sur cinq ans, quel est le support dédié à l’or le plus performant ?

Cliquez ici pour voir le graphique en grand. Ci-dessus, le prix de l’once d’or est exprimé en euros, et non pas en dollars comme sur le premier graphique.

En vert, les performances du certificat sur l’or

En bleu, les performances du fonds d’AXA

Globalement, c’est le fonds d’AXA qui a généré les performances les plus intéressantes ces cinq dernières années. Attention toutefois, c’est aussi le support le plus volatil, tant à la hausse qu’à la baisse.

COMMENT INVESTIR DANS LES MEILLEURS FONDS ?

Le fonds d’AXA cité ci-dessus est accessible sans frais d'entrée au contrat meilleurtaux Liberté Vie, l’assurance vie à frais très réduits, pour une meilleure performance sur vos placements.

Avec meilleurtaux Liberté Vie, vous pouvez investir sans frais sur versement ni frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil, etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, dont 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier, la Bourse et le non coté. 132 fonds labellisés ISR sont éligibles à meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI/FCPR).

• 0 € de frais sur versements (hors OPCI, SCI et SCPI).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les Unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 € (100€ par mois pour les versements programmés).

Avec meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.