Courage, fuyons ? La chute des marchés boursiers depuis plusieurs semaines traduit parfaitement le sentiment de panique des investisseurs qui ont retiré massivement leurs capitaux investis en Bourse. Mais où placer ces capitaux ? Les emprunts d’État, l’Or ou encore l’immobilier sont traditionnellement des valeurs refuges qui sont prisées dans les périodes de fortes incertitudes. Mais est-ce le cas cette fois-ci ?

Quel actif comporte aujourd’hui le moins de risque ? Les livrets, comptes à terme et certificats de dépôts comportent bien sûr très peu de risques, mais il y a quand même le risque de faillite bancaire. Et les États ? Allemagne, France, Japon, États-Unis, les dettes qu’émettent ces États sont considérées depuis longtemps comme les actifs les plus sûrs. Et les rendements offerts sont donc très faibles.

La crise de 2008 a fait planer un risque de faillite systémique et faillites bancaires, voire même faillites de certains états comme la Grèce ou Chypre. Pendant cette période, les obligations d’État allemandes, françaises ou encore japonaises étaient considérées comme les actifs les plus sûrs, et les investisseurs s’y sont réfugiés en masse. Les taux ont chuté, aidés également par les assouplissements quantitatifs des banques centrales qui ont injecté des centaines de milliards de liquidités à taux zéro.

Une situation exceptionnelle, qui a eu une conséquence encore plus exceptionnelle : les États ont commencé à emprunter à taux négatifs. C’est-à-dire que pour acheter de la dette allemande ou française à 1 an, 5 ans et même 10 ans, il fallait payer un intérêt à cet État. Mais face aux risques sur les autres actifs, et à cette masse de liquidités qu’il fallait de toute façon investir, les investisseurs acceptaient de payer sur une partie de leur placement pour s’assurer de ne prendre aucun risque. La valeur refuge par excellence !

Taux négatifs ? Certes, mais pour les épargnants qui ont investi en obligations d’État, il y a 3, 5 ou 10 ans, cet investissement s’est révélé rentable. En effet la plupart des obligations à l’actif des fonds sont des obligations à taux fixe. Ainsi, si vous avez investi il y a 5 ans dans une obligation française dont le taux était fixé à 1% sur 10 ans, la valeur de cette obligation aura fortement augmenté 5 ans plus tard alors que les taux des nouvelles obligations étaient négatifs, et qu'une obligation qui verse un coupon de 1% était très rare et donc très chère.

C’est ainsi que les fonds d’obligations d’État ont réalisé de bonnes performances ces dernières années, par exemple : HSBC Euro Gvt Bond Fund : 2.55% annuel sur 5 ans, 3.55% sur 10 ans.

Mais la crise du coronavirus ne ressemble pas à la crise de 2008. Dès le début de la crise, les banques centrales ont ouvert les vannes (elles avaient mis beaucoup plus de temps à réagir en 2008), mais l’effet est pour l’instant bien plus faible que pensant la crise des subprime. Car ce n’est pas une crise financière. C’est une crise économique. Et si en 2008, les liquidités des banques centrales ont permis de faire tourner le système, en 2020, elles ne permettent pas aux gens de pouvoir sortir dans la rue et consommer.

Alors, on attend surtout les programmes de relance budgétaire des États. Ces programmes devront être exceptionnels pour permettre aux économies de repartir après un ou deux (voire plus) trimestres de récession.

Et si les investisseurs anticipent des programmes exceptionnels de relance budgétaire, ils commencent à s’inquiéter pour la dette des États. L’OAT 10 ans (France) est passée de -0.25% à +0.25% en quelques jours. Le Bund 10 ans (Allemagne) est passé de -0.86% à -0.27%, et le 10 ans italien est passé de 0.88% à 2.49%. Conséquence pour les épargnants qui ont acheté des dettes d’États, en direct ou via des OPCVM : leur investissement est en baisse depuis le début de la crise.

Même si dans l'absolu les niveaux d'emprunt des états restent faibles, très faibles même par rapport aux niveaux historiques, cela traduit une véritable inquiétude. Cette fois-ci, les obligations d’État ne seront peut être pas des valeurs refuges.

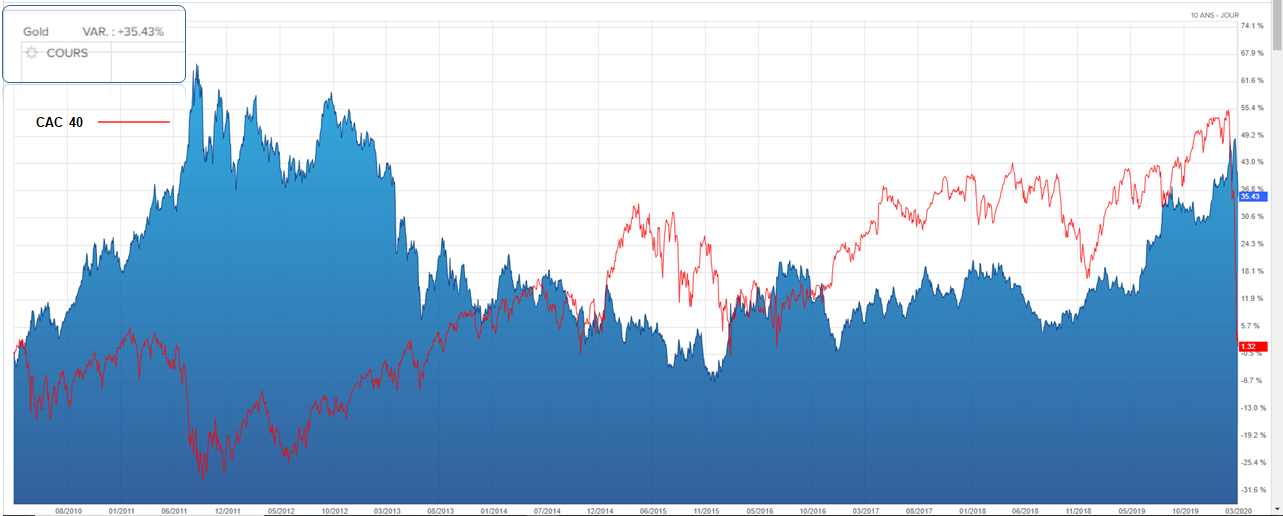

Quand on regarde les variations de l’Or en 2019 et 2020, on peut naturellement douter que le métal jaune puisse servir de valeur refuge.

+18% en 2019.

-1.24% en 2020.

-6.57% depuis une semaine.

La relique barbare a connu une très belle année 2019, au diapason des marchés actions.

2020 avait également bien commencé avec une hausse les deux premiers mois.

Et lorsque la crise a débuté, on a même pensé que l’Or allait en plus servir de valeur refuge avec un plus haut à 1701 dollars atteint début mars.

Et puis l’Or a chuté, comme tous les actifs risqués, et est repassé sous les 1 500 dollars.

Plus de 10% de perte. C’est « acceptable » par rapport à d’autres matières premières et indices, mais c’est insuffisant pour parler de valeur refuge…

Qu’est-ce qui fait bouger le prix de l’Or :

1. Les fondamentaux historiques : L’Or est un actif financier soumis aux fluctuations de l’offre et de la demande. La production est stable depuis plusieurs années (autour de 3 500 tonnes par an), l’offre a progressé de 2% sur l’année 2019 pour atteindre 4 776,1 tonnes, soutenue par une hausse de 11% de la part de métal jaune recyclé. De l’autre côté, la demande provenant de l’industrie joaillière a diminué de 6% en 2019 et n’a jamais été aussi basse depuis 2011, pénalisée par une forte diminution en Inde et dans une moindre mesure en Chine.

2. Le coronavirus pèse sur la demande. Le mois de janvier est traditionnellement porteur pour le cours de l’or, du fait notamment de l’approche du Nouvel an chinois, qui est souvent l’occasion d’offrir du métal jaune dans l’Empire du Milieu. Il s’agit du festival dans le monde occasionnant le plus d’achats d’Or, devant le festival indien de Diwali (la fête des Lumières). Mais cette année, la fête a été gâchée par le coronavirus et les achats d’Or ont donc chuté.

3. Les achats des investisseurs soutiennent les cours. L’Or n’est pas une matière première comme les autres. Le métal jaune étant considéré comme une valeur refuge, son cours a tendance à s’apprécier en période d’incertitude politique ou économique du fait de la hausse des achats des investisseurs et épargnants. Dans les années de crise financière 2009-2011, les cours du métal jaune ont ainsi bondi de 135 % pour atteindre un plus haut historique à 1 911 dollars. Il faut dire que les crises des subprimes et des dettes européennes (Grèce et Chypre) ont fait craindre une explosion du système financier, voire de certaines devises comme l’euro, et ont donc positionné l’Or comme l’actif refuge par excellence.

4. Depuis quelques mois, un nouvel acheteur est venu soutenir les cours de l’Or. À la consommation traditionnelle des ménages (joaillerie) et les achats des investisseurs, s'est en effet adjointe une hausse des achats des banques centrales (20 % de la production en 2019), notamment celles des pays émergents, qui cherchent à réduire leur dépendance par rapport au dollar, arme de sanction massive de Trump. Quinze banques centrales ont annoncé avoir augmenté leurs réserves l’an dernier, dont la Chine, la Pologne, la Russie et la Turquie.

Au final, l’Or est certes une valeur refuge, mais beaucoup d’autres facteurs impactent l’évolution des cours. La baisse récente des cours a également un aspect psychologique : beaucoup d’investisseurs ont acheté en 2019 des actions ET de l’Or. Des actions pour jouer la hausse des indices, et de l’Or en valeur refuge. Mais lorsque la crise a éclaté, ils ont préféré vendre leurs actions, et également vendre l’Or, pour sécuriser leurs profits. Il paraissait finalement impossible pour l’Or de monter en 2019 avec les actions, et de continuer à monter en 2020 pendant le krach.

Lors de la crise des subprimes en 2008, l’immobilier a grandement servi de valeur refuge pour les investisseurs. Les subprimes et les dettes d’État ont fait craindre aux investisseurs une explosion du système financier et donc un risque important sur leurs placements financiers, même les placements garantis déposés par exemple sur un compte à la banque. Dès lors, les investisseurs paniqués se sont tournés vers la pierre, actif tangible et donc véritable valeur refuge.

Mais la crise de 2020 ne ressemble pas à la crise de 2008. C’est une crise économique et non financière. On parle plus de récession et de faillite d’entreprises, plutôt que de faillite de banques ou d’États. Dans ce contexte, même si beaucoup d’investisseurs sont tentés de se réfugier vers l’immobilier, ce qui pourrait soutenir les prix, on peut cependant identifier plusieurs risques qui devraient impacter l’investissement immobilier.

Sur le marché résidentiel, le nombre de transactions s’est presque totalement paralysé. Les agences immobilières sont fermées et les acheteurs absents, certaines ventes ont été annulées, et les banques refusent de prendre les nouveaux dossiers de prêts. « Cette crise aura forcément une incidence sur le marché ", reconnaît Laurent Vimont, le président de Century 21.

Mais les dangers concernent plutôt l’immobilier commercial. Certaines entreprises et commerces se retrouvent en grandes difficultés du fait de la paralysie du pays. Pour éviter la faillite, elles doivent renégocier leurs baux et obtenir des délais de paiement.

Lundi soir, Emmanuel Macron a annoncé "la suspension des factures d'eau, de gaz, d'électricité et de loyers pour les petites entreprises les plus en difficulté ainsi que la suspension de leurs impôts et cotisations sociales".

Le Conseil National des Centres Commerciaux (CNCC) a appelé les bailleurs à soutenir les commerçants en difficulté, en suspendant temporairement la mise en recouvrement des loyers et charges du mois d'avril, dans l'attente des décisions qui seront prises par le gouvernement d'ici au 15 avril.

Les particuliers doivent-ils s’inquiéter pour leur placement en SCPI ? L’an dernier, la collecte brute des SCPI s’est établie à 8,6 milliards d’euros, un record depuis la création du véhicule d’investissement il y a une quarantaine d’années. Avec des rendements de plus de 4% et une hausse de 1% en moyenne du prix des parts des SCPI diversifiées (source l’Aspim), tous les voyants étaient au vert pour ce véhicule qui permet aux particuliers d’investir en immobilier (principalement commercial) sans souci de gestion.

L’année 2020 risque donc d’être plus difficile. Mais il y a beaucoup de raisons de rester confiant sur la capacité des SCPI à absorber ces difficultés.

Pour l’instant, seul le deuxième trimestre serait concerné par des reports de loyers. Et cela ne concernera qu’une part, souvent marginale, des loyers perçus par les SCPI. Les actifs d’une SCPI sont en effet mutualisés au sein d’un parc immobilier qui compte jusqu'à plusieurs centaines d'actifs pour les plus importantes SCPI. Parmi ces actifs, beaucoup sont loués à de grandes enseignes, via des baux de long terme. Par ailleurs, la plupart des SCPI ont provisionné des « reports à nouveau », c’est-à-dire une part de loyers conservée justement pour faire face aux aléas locatifs et ainsi être en mesure de pouvoir poursuivre la distribution des dividendes aux porteurs de parts. La plupart des SCPI ont suffisamment de report à nouveau pour faire face à un voire plusieurs trimestres de confinement, et beaucoup prévoient encore de maintenir leur niveau de distribution cette année.

Comme toujours, il est important de rappeler que l’immobilier reste un investissement de long terme, dont l’horizon de placement est au moins de 10 ans. La sélection du bon support est naturellement primordiale, et il faut donc privilégier les SCPI qui ont du report à nouveau, dont les locaux sont loués à de grandes enseignes, ou encore qui évoluent dans des secteurs plus résilients comme le secteur de la santé ou achètent des actifs en démembrement.

Plus que jamais dans cette période troublée, vous avez probablement des dizaines de questions sur vos placements, assurances vie, OPCVM, immobilier, etc.

Dans ce contexte, nous adaptons notre organisation afin de maintenir le bon fonctionnement de nos activités. Tous les conseillers MeilleurPlacement poursuivent leur activité en télétravail.

On vous rappelle, à la date et à l'heure de votre choix, pour répondre à toutes vos questions et vous conseiller.

Que vous soyez client, ou simplement lecteur de notre newsletter. N'hésitez pas. Nous sommes là pour ça.

>>Je demande à être rappelé(e) par un conseiller MeilleurPlacement

Communication non contractuelle à but publicitaire