Malgré la crise immobilière qui a provoqué la baisse de certains biens, et notamment certaines SCPI, de nombreux véhicules traversent la période sereinement, avec un prix de part stable et un rendement qui dépasse parfois les 6% net de frais. Et toujours sans souci de gestion…

La SCPI (société civile de placement immobilier) est une société qui collecte des fonds provenant d’investisseurs particuliers dans l’objectif de constituer et de gérer un patrimoine immobilier. En contrepartie de cet investissement, les épargnants touchent des revenus au prorata du nombre de parts détenues. Cela revient à investir dans l’immobilier mais sans toutes les contraintes liées à la gestion locative.

Avec les SCPI :

• Vous achetez des parts d’un parc immobilier et vous percevez les revenus selon le nombre de parts, et ce sans vous soucier de toutes les contraintes locatives auxquelles les investisseurs immobiliers sont habituellement confrontés.

• Par ailleurs, vous investissez dans l’immobilier sans que cela ne requiert un capital de départ important. La mise de départ étant faible, inutile d’emprunter pour acquérir des parts de SCPI.

• Cerise sur le gâteau, les rendements des SCPI, dits taux de distribution, sont supérieurs à ce que l’on peut obtenir avec un investissement locatif en direct.

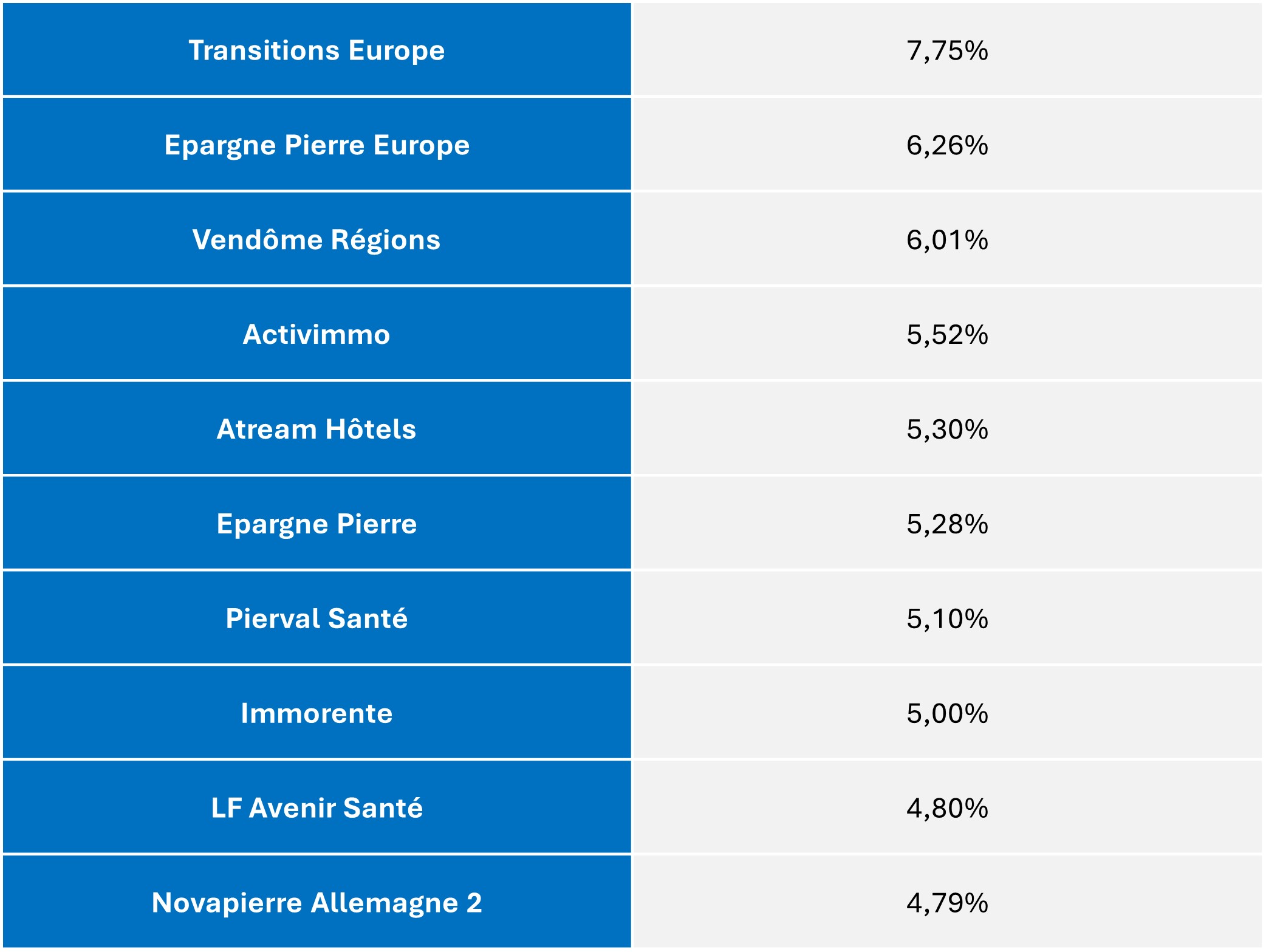

Bien sûr, comme pour un investissement immobilier classique, certaines SCPI n’ont pas été épargnées par les difficultés du marché immobilier, du fait notamment de la remontée des taux d’intérêt. Elles ont ainsi dû baisser le prix de leurs parts. En revanche, les rendements se sont montrés solides avec un taux de distribution moyen pour 2023 à 4,52 %*. Voici les SCPI de notre palmarès de 2023 qui ont versé les meilleurs taux de distribution* :

La société de gestion Atland Voisin gère la SCPI Epargne Pierre créé en 2013 et première de notre palmarès SCPI en 2023 pour bon nombre de raisons : Son rendement 2023 s’établit à 5,28%*, le même qu’en 2022. Le prix de la part a été relevé en 2015 et en 2022, passant de 200 à 208 euros. Ce prix est inférieur de 5,58% par rapport à la valeur d’expertise, ce qui signifie que son patrimoine est encore sous-évalué. Certes, cette marge s’est légèrement réduite par rapport à 2022, mais elle reste favorable à la protection du capital.

En 2022, Atlan Voisin a lancé une version européenne de la SCPI Epargne Pierre en 2022. Cette SCPI permet d'investir en immobilier hors des frontières hexagonales, et de bénéficier de rendement potentiellement plus attractif : en 2023, le rendement de cette SCPI s'est élevé à 6,26%*. La SCPI a déjà investi dans deux pays d’Europe en privilégiant une diversification sectorielle et géographique avec un patrimoine constitué de bureaux à 47,91%, de commerces à 36,43%, et activités à 15,66%, en Espagne à 49% et aux Pays-Bas à 51%. L’autre intérêt pour les épargnants qui investissent dans une SCPI européenne, c’est qu’ils peuvent profiter d’une fiscalité avantageuse et notamment d'échapper aux paiement de prélèvements sociaux (17,2 %). Par ailleurs, sa valeur de reconstitution (202,66 €) est en phase avec le prix de part (200 €), ce qui est le signe que la SCPI a la capacité à réaliser des acquisitions au juste prix.

>>Je découvre la SCPI Epargne Pierre Europe

La SCPI Transitions Europe, crée en novembre 2022, vise à développer l’immobilier de demain, c’est-à-dire répondre aux nouveaux usages du marché immobilier (coworking, coliving, résidences seniors…). Pour ce faire, le gestionnaire a identifié 4 grandes transitions auxquelles doit faire face l’immobilier :

A l’heure actuelle, la SCPI est investie majoritairement au Pays-Bas (à 87%, 13% en Espagne). Mais la répartition géographique cible est la suivante :

En 2023, la SCPI a versé à ses porteurs de parts un dividende de 15,5 € par part, soit un rendement de 7,75%* sur le prix de la part à 200 € (6,52% net de fiscalité étangère) et 8,16%* pour ceux qui avaient investi avec Meilleurtaux Placement lors du lancement en 2022 à frais réduits.

>>Je reçois une information détaillée sur la SCPI Transitions Europe

Impossible de déroger aux frais de souscription lorsqu’on investit en SCPI (Sociétés Civiles de Placement Immobilier), sauf lors du lancement d’une nouvelle venue sur le marché de la Pierre Papier. Dans le cadre du lancement d’une SCPI, certaines sociétés de gestion proposent des parts sponsors, autrement dit des parts à un prix décoté. Une occasion à saisir d’autant plus que l’opportunité du moment propose des frais de souscription nuls !

La société de gestion Sofidy vient de lancer une nouvelle SCPI, Sofidynamic, avec pour objectif de proposer aux épargnants d’investir dans l’immobilier à haut rendement. Elle a pour but d’investir principalement dans des murs de commerces (retail parks, moyennes surfaces de périphérie, galeries commerciales, commerces de pied d’immeubles...) et en immobilier d’activité au sens large (logistique, principalement dite « urbaine», locaux d’activité, entrepôts, stockage pour particuliers, locaux industriels, data centers...).

La SCPI vise l’acquisition de biens situés dans l’Espace Économique Européen, au Royaume-Uni et en Suisse. En privilégiant une diversification géographique, la SCPI réduit son exposition au risque.

Avec une offre de lancement proposant des frais réduits, le coût de votre investissement de départ sera moins élevé. L’offre de Sofidynamic propose 0 % de commission de souscription. De cette façon, vous achetez les parts moins chères.

Le taux de distribution annuel cible non garanti de Sofidynamic est de 7 %* (brut de fiscalité). Un rendement cible qui par ailleurs est supérieur à la moyenne des SCPI diversifiées.

>>Je souhaite recevoir une information détaillée sur la SCPI Sofidynamic

Communication non contractuelle à caractère publicitaire.

* Le Taux de Distribution est égal au rapport entre le dividende brut versé au titre de l’année écoulée et la valeur des parts au 1er janvier de cette même année de référence. Les performances passées ne préjugent pas des performances futures.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l’immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.