Les épargnants ont en main plusieurs outils pour diminuer les droits de succession que vont payer leurs enfants à leur décès. Un abattement de 100 000 euros par enfant, qu’on peut utiliser en donation tous les 15 ans, ou encore l’assurance-vie avec un abattement de 152 500 euros. Mais comment faire quand on a déjà utilisé tous ces abattements ? Et comment faire quand on n’a pas d’enfant et que les autres proches sont matraqués en termes de droits de succession ?

L'assurance-vie, au-delà d'être un placement adapté pour faire fructifier un capital et préparer sa retraite, est aussi un outil idéal pour préparer sa succession.

Les sommes transmises par assurance-vie sont considérées comme « hors succession ». Ce qui signifie qu'on peut transmettre sans tenir compte des règles de partage. Grâce à la clause bénéficiaire, vous désignez librement le ou les bénéficiaires du capital placé sur le contrat. Vous pouvez donc avantager qui vous souhaitez (pacs, concubin, cousin, ami(e), etc.) , aux dépens d'autres héritiers (sans toutefois exagérer et déshériter un enfant).

Dans la pratique, la plupart des contrats d'assurance-vie sont cependant utilisés pour donner aux enfants, en utilisant les abattements pour diminuer les droits de successions.

Il est conseillé aux investisseurs particuliers de faire le plein d'assurance-vie avant 70 ans, pour profiter pleinement de l'abattement sur les droits de succession, de 152 500 euros par bénéficiaire.

Au-delà les sommes sont taxées au taux de 20 %. Donc un parent peut ainsi transmettre 305 000 euros à 2 enfants (ou d'autres proches), 457 500 euros à 3 enfants, etc., en plus des abattements légaux sur les successions en ligne direct.

Si les abattements d'assurance-vie pour les enfants sont épuisés, il peut par exemple désigner les petits-enfants comme bénéficiaires. Les abattements sont illimités. S'il désigne 100 bénéficiaires, un épargnant peut donc transmettre 15 250 000 euros via l'assurance-vie sans payer de droits de succession.

Une fois que vous avez profité au maximum de l'abattement de 152 500 euros par bénéficiaire, il n'y a plus d'intérêt successoral à verser dans une assurance vie...jusqu'à 70 ans. Car une fois passé 70 ans, vous ne bénéficiez plus de l'abattement de 152 500 euros, mais vous bénéficiez d'un nouvel abattement à hauteur de 30 500 euros par assuré tous contrats confondus.

Par ailleurs, pour les versements après 70 ans, seules les primes versées sont soumises aux droits de succession. Les gains, quels que soient leurs montants, sont exonérés.

Une nouvelle carotte successorale bienvenue d'autant plus qu'elles sont très rares passé 70 ans. Livret, PEA, immobilier, etc., aucun autre placement n'offre d'abattement sur la succession après 70 ans. À bon entendeur....

Avant ou après 70 ans, l'assurance-vie est le meilleur outil pour préparer à la fois sa retraite et sa succession.

>>Je souhaite recevoir une documentation complète sur M Retraite Vie

Afin d'anticiper sa succession, une personne peut donner de son vivant une part de son capital à un proche. S'il ne dépasse pas un certain montant, ces sommes seront exonérées de droit de donation. Les abattements sont les suivants :

Enfant : 100 000 euros

Petit-enfant : 31 865 euros

Arrière petit-enfant : 5 310 euros

Frère ou sœur : 15 932 euros

Neveu ou nièce : 7 967 euros

Il s'agit des abattements sur les successions. Ils sont renouvelables tous les 15 ans. : Cela signifie qu'en cas de décès avant 15 ans, les abattements de la donation sont pris en compte et viennent diminuer ou annuler les abattements sur la succession. Ainsi, lorsqu'on fait des donations dans le but de limiter les droits de succession, on « parie » sur le fait qu'on va vivre encore au moins 15 ans.

Donner de son vivant présente un inconvénient majeur : on se démunit. On diminue son patrimoine, un patrimoine qui doit aussi servir de complément de retraite et de protection contre les imprévus. Les épargnants sont souvent coincés entre l'envie de diminuer les droits de successions et le besoin de se protéger et de protéger son conjoint. Une équation insoluble ? Pas tout à fait.

Il y a une solution à cette équation : le démembrement. Il s'agit d'une technique qui sépare la propriété d'un bien en deux : d'un côté l'usufruitier, qui peut user du bien et percevoir les fruits et de l'autre le nue-propriétaire, qui n'a pas de droit sur le bien mais qui devient plein propriétaire à l'issue du démembrement (décès de l'usufruitier) .

Concrètement, un parent peut donner la nue-propriété d'un bien à un proche, par exemple un enfant. Cela lui permet d'anticiper sa succession en utilisant les abattements de la donation. Mais il ne se démunit pas complètement car il conserve l'usufruit : Dans le cas d'un bien immobilier, il peut donc vivre dans le bien ou le mettre en location et toucher les loyers.

Une solution très pratique est de transmettre la nue-propriété de parts de SCPI.

• Le parent continue de toucher les revenus de ses SCPI.

• En cas de besoin de liquidité, il est possible de vendre facilement, tout ou partie, des parts de SCPI.

• Seule la nue-propriété du capital transmis sera soumise aux droits de succession. Il y a donc une décote. Qui dépend de l'âge de l'usufruitier au moment de la donation. S'il a entre 91 et 100 ans ; la nue-propriété est égale à 90 % de la valeur du bien. Cela descend à 80 % entre 81 et 90 ans, 70 % entre 71 et 80 ans et 60 % entre 61 et 70 ans. Par exemple, un parent de 69 ans donne à un enfant ou un proche un contrat d'une valeur de 500 000 euros, seuls 300 000 euros seront soumis au droit de donation.

• Aucun droit sur le contrat au moment du décès de l'usufruitier. Le nu-propriétaire récupère le contrat de 500 000 euros sans payer de droit de succession. Et si tout ou partie des sommes ont été retirées par l'usufruitier, le nu-propriétaire peut recouvrir sa créance sur le reste de la succession

• Sans se démunir, le parent peut utiliser les abattements sur les donations. Il peut ainsi, à 69 ans, donner à un enfant la nue-propriété d'un contrat de 166 665 euros (qui sera évalué à 70 % donc 99 999 euros donc sous l'abattement en ligne direct). Le parent fait alors le pari qu'il vivra encore 15 ans pour faire bénéficier à nouveau de l'abattement à sa succession.

• Au décès, les nus-propriétaires récupèrent des parts de SCPI qui sont liquides. Il n'y a donc pas de problème lié à l'indivision, ce qui pourrait être le cas avec un bien immobilier.

>> Je reçois gratuitement une information détaillée sur l'Offre SCPI de MeilleurPlacement

Le GFI (Groupement Foncier d'Investissement) est une société civile à vocation forestière. Son activité est donc rattachée à un ou plusieurs massifs forestiers. Il permet à des investisseurs particuliers d'acheter des parts de parcelles de forêts. La société de gestion va alors exploiter son actif, c'est-à-dire l'entretenir, découper le bois et le revendre. Elle distribue les revenus à ses associés, les porteurs de parts. Parts dont le prix peut également évoluer avec le marché des forêts et la pousse des arbres non récoltés.

Il s'agit naturellement d'un investissement développement durable, qui permet la continuité des exploitations forestières en France. Il s'agit surtout d'un actif tangible, réel, peu risqué et décorrélé des autres actifs « classiques » notamment des marchés financiers. Il s'agit donc d'un actif « refuge ». En 2008, le prix de l’hectare de forêt n’a pas été impacté par la crise financière.

L'investissement est accessible à partir de 5 000 €, sans aucuns frais d'entrée.

La rentabilité des forêts dépend du prix du bois. Il est fonction de l'offre et de la demande. Historiquement, le rendement brut d'une forêt varie entre 1 et 3 %, et se situe généralement autour de 2%*, soit un rendement net de l'ordre de 1%* après frais de gestion du GFI.

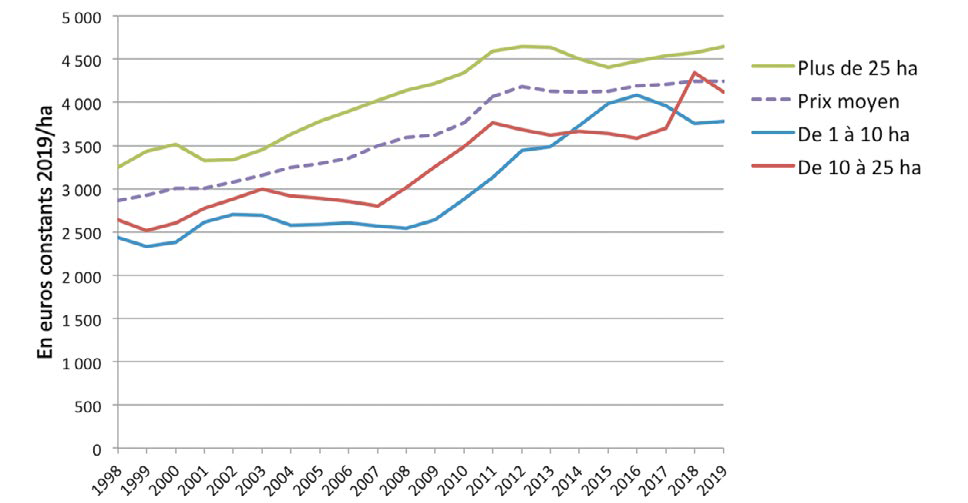

La valeur des parts dépend de la valeur des forêts qui progresse avec la pousse des peuplements qui ne sont pas récoltés. Elle dépend aussi du prix à l'hectare qui est fonction de l'offre et de la demande. Si on croit le dernier rapport annuel sur le marché des forêts, publié par la Société forestière et des Safer (Société d'aménagement foncier et d'établissement rural), le prix moyen de l'hectare des forêts de plus de 25 hectares a progressé de 2.8%* en 2019, ce qui porte sa hausse à 100%* en 20 ans. Une hausse notamment poussée par la forte demande : les ventes ont atteint l'année dernière un niveau record, à 1,7 milliard d'€.

Évolution en valeur constante du prix des forêts non bâties par classe de surface entre 1997-1998 et 2018-2019 (moyennes biennales) :

* Source : Terres d’Europe-Scafr d’après Safer - juin 2020

Pour soutenir le secteur, durable et créateur d'emploi, l’État lui a conféré plusieurs avantages fiscaux :

• Les souscripteurs bénéficient d'une réduction d'impôt sur le revenu de 18 % de leur investissement dans la limite d'une souscription de 50 000 euros pour un célibataire et 100 000 euros pour un couple, en contrepartie d'un blocage minimal des parts de 5 ans 1/2 à 7 ans et d'un risque de perte en capital. La réduction est soumise au plafonnement global des niches fiscales.

• Contrairement aux autres placements immobiliers, les GFI sont exonérés d'IFI (Impôt sur la Fortune immobilière), sans limite de montant. Afin de bénéficier de ce dispositif, l'associé doit détenir moins de 10 % des parts du Groupement Forestier.

• Au moment de la succession ou lors d'une donation, une réduction de 75 % des droits fiscaux, sans plafonnement ni contrainte de lignée ou de conservation des parts, mais avec un engagement d'exploitation durable sur 30 ans pris par le Groupement Forestier. Cet abattement s'applique sur la valeur des forêts françaises détenues par le Groupement, pas sur la trésorerie.

>> Je demande une information détaillée sur le GFI France Valley Patrimoine.

Communication non contractuelle à caractère publicitaire

*Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en parts de Groupement Forestier présente un risque de perte en capital, en particulier sur une durée d'investissement qui serait courte. L'investissement dans des parts de Groupements Fonciers Forestiers (GFF) est réservé aux personnes susceptibles par leur connaissance et leur souci de diversification des placements financiers de prendre en compte les particularités de cette forme d'investissement. L'investissement dans des parts de GFF présente un certain nombre de risques, dont notamment les risques suivants :

Risque de perte d'une partie ou de la totalité du capital

Risques d'exploitation et sur les revenus

À propos de France Valley :

France Valley est une Société de Gestion de Portefeuille indépendante agréée par l'AMF (Autorité des Marchés Financiers), spécialisée dans les Groupements Forestiers, le Capital Investissement et l'Immobilier.

France Valley gère une quinzaine de Groupements Forestiers pour le compte de nombreux particuliers qui ont souhaité s'appuyer sur son expertise pour investir dans cet actif.

France Valley est membre de l'ASFFOR (Association des Sociétés et Groupements Fonciers et Forestiers), association professionnelle qui réunit les principaux investisseurs institutionnels français de la Forêt. À ce titre, France Valley se conforme au code de bonne conduite de l'ASFFOR et a pour pratique de faire certifier PEFC (Program for the Endorsement of Forest Certification) ses massifs forestiers sous gestion.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

M Retraite Capitalisation est un contrat de capitalisation individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Ils sont distribués par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.