Les anticipations d’inflation remontent au niveau mondial, sur fond de politique monétaire très agressive des banques centrales. L’économie reprend petit à petit ses droits depuis le second semestre 2020. Dans ce contexte, le prix des matières premières s’envole. La banque JPMorgan évoque même l’entrée dans un nouveau “supercycle” de hausse pour ces produits de base. Dans cet article, nous vous présentons quatre supports pour investir de manière diversifiée sur les marchés des matières premières.

Plusieurs raisons expliquent cette hausse générale. Au premier semestre 2020, bon nombre de producteurs mondiaux (toutes matières premières confondues) ont été forcés de réduire leurs productions, à cause des confinements et des diverses restrictions sanitaires. Fin mars 2020, la Chine annonçait officiellement la fin de la crise sanitaire sur son sol.

Depuis, le premier consommateur mondial de produits de base a relancé à plein régime ses usines, entraînant une augmentation de la demande en période d'offre réduite. À cela s’ajoutent les tensions géopolitiques entre les deux superpuissances américaine et chinoise, sujets de volatilité sur les marchés de matières premières.

Au niveau mondial, le second semestre 2020 a été marqué par la reprise des activités économiques, notamment dans l’industrie et le bâtiment, particulièrement gourmandes en matières premières. Dans certains cas, des pénuries sont craintes (plastique ou cuivre).

Le fabricant de câbles Sycabel a notamment alerté “le cuivre a augmenté de 30% en dix mois, l'aluminium de 22% et les matières plastiques, dont les cours sont liés à celui du pétrole, connaissent une évolution similaire. De telles hausses de prix des matières premières devront nécessairement être répercutées dans les prix des câbles".

Des politiques monétaires ultra-accommodantes, un dollar relativement faible, un rebond de la croissance économique mondiale, une inflation de retour… Autant de raisons qui justifient pour JPMorgan un nouveau “supercycle” pour les matières premières. Pour la banque américaine, il y a quatre supercycles par siècle.

Le dernier aurait débuté en 1996 pour atteindre son pic en 2008. C’est une première vague haussière de 12 ans. Puis, de 2008 à 2020, une vague de baisse générale des prix se manifeste. Désormais, nous serions donc entrés dans la phase ascendante d’un nouveau supercycle pour les matières premières. Un cycle de hausse des prix accentué par des liquidités excessives et un trading spéculatif par certains acteurs financiers.

Dans la deuxième partie de cet article, nous vous présentons quatre supports d’investissement : trois fonds et un ETF. Ils permettent d’investir de manière diversifiée sur les minerais (dont l’or), le bois, le pétrole, le gaz et les matières premières agricoles en s’exposant sur des grandes sociétés mondiales actives dans ces différents secteurs. Ces supports d’investissement sont éligibles à notre assurance vie M Retraite Vie, idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage. Ils sont tous les quatre accessibles dès 25€ d’investissement.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

4 EXCELLENTS SUPPORTS POUR INVESTIR SUR LES MATIÈRES PREMIÈRES

1. Le fonds BlackRock Global Funds - World Mining Fund A2 (EUR) (LU0172157280) a été créé en mars 1997. Il investit au moins 70% de ses actifs dans des actions de sociétés d’exploitation minière dans le monde entier. Les entreprises visées produisent des métaux de base et des minerais industriels, comme le fer, le charbon, l’or et d’autres minerais précieux. Pour autant, le fonds ne détient pas directement ces métaux.

25% des actions détenues par le fonds sont britanniques, 23% sont canadiennes, 14% sont américaines, 12,5% sont australiennes et 11% sont issues d’Amérique latine.

Dans les cinq premières lignes du portefeuille, on retrouve de grands noms mondiaux du secteur comme BHP Group, Rio Tinto, ou Vale. Ces cinq premières lignes concentrent à elles seules 36% de l’actif du fonds.

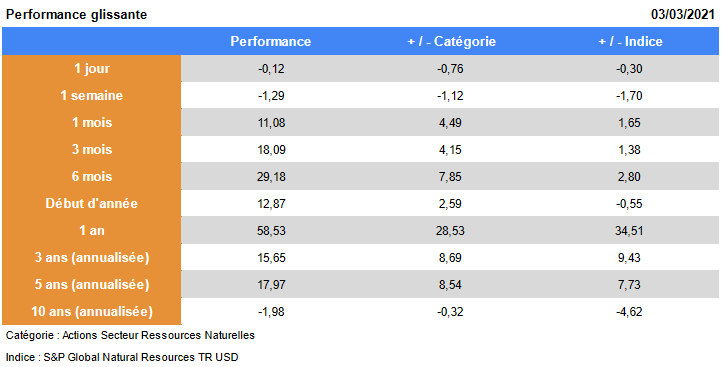

Les performances* du fonds :

Source : Morningstar

La performance annuelle du fonds est négative, en moyenne, sur dix ans (-1,98%*). Sur des horizons d’investissement moins éloignés, elle se révèle bien plus attractive. Par exemple sur cinq ans : +17,97%* par an, soit une surperformance de 8,54%* par rapport aux actions du secteur des ressources naturelles dans leur ensemble. Sur les douze derniers mois, le fonds a généré une performance de 58,53%*, soit une surperformance de près de 30%* sur les actions de la catégorie.

MorningStar juge le risque du fonds comme supérieur à la moyenne sur tous les horizons d’investissement mais lui décerne tout de même la note de 4 étoiles sur 5. Sa volatilité à trois ans est de 26,07%.

>> Je demande une information complémentaire pour investir sur ce fonds de BlackRock

2. Le fonds Pictet-Timber P EUR (LU0340559557) investit au moins les deux tiers de ses actifs dans des entreprises actives dans la filière sylvicole : financement, plantation, gestion des forêts, traitement, production et distribution du bois d’oeuvre ou de produits dérivés du bois.

L’allocation géographique du fonds est actuellement la suivante : 43% de ses composantes sont américaines, 18% canadiennes, 18% européennes et 7,5% issues d’Amérique latine.

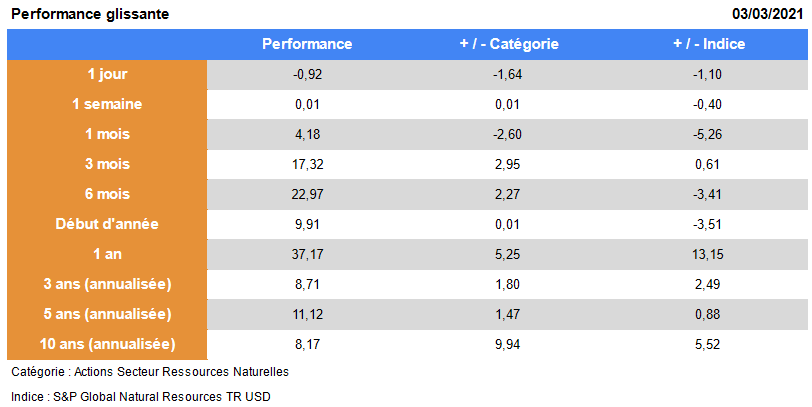

Les performances* du fonds :

Source : Morningstar

Le fonds a généré une performance annuelle de 8,17%* en moyenne, ces dix dernières années. Sur cinq ans, elle s’élève à 11,12%* et à 37,17%* sur les douze derniers mois. Depuis le 1er janvier 2021, elle ressort à 9,91%*.

Ce fonds de Pictet a été créé en septembre 2008. Il est noté 4 étoiles sur 5 par MorningStar qui juge son risque comme moyen sur tous les horizons d’investissement. Sa volatilité à trois ans est de 24,06%.

Le fonds Pictet-Timber P EUR est accessible dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs.

Nos conseillers sont à votre disposition pour échanger sur les choix d’unités de compte.

>> Je demande une information complémentaire pour investir sur le fonds Pictet-Timber P

3. Le fonds Lyxor Index Fund - Lyxor Stoxx Europe 600 Oil & Gas UCITS ETF Acc | OIL (LU1834988278) est un tracker répliquant les performances de l’indice Stoxx Europe 600 Oil & Gas, dédié au secteur européen du pétrole du gaz. Dans le détail, 51% des actions sont issues de sociétés basées en zone euro, 30% sont britanniques et 17% de pays européens hors zone euro.

Trois actions représentent 53,5% de l’indice : Total (24%), BP (15%) et Shell (14,5%).

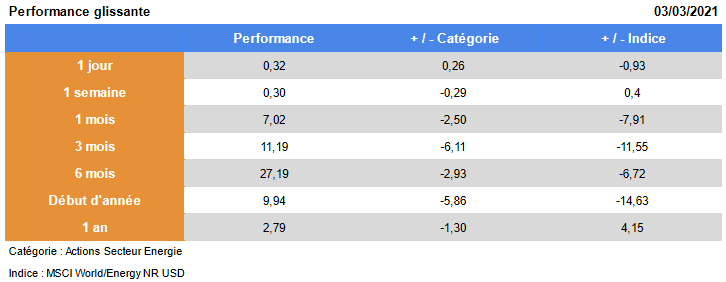

Les performances* du fonds :

Source : Morningstar

Ce tracker est récent : il a été créé en janvier 2019. Côté performances, l’ETF a généré une performance de 2,79%* sur un an et de 9,94%* depuis le 1er janvier 2021. Grâce au fort rebond des prix pétroliers, les six derniers mois ont été particulièrement rentables. Sur cette période, la performance s’élève à 27,19%*.

MorningStar note 4 étoiles sur 5 cet ETF. Son risque est jugé comme inférieur à la moyenne sur tous les horizons d’investissement. Sur trois ans, sa volatilité a été de 26,96%.

>> Je demande une information complémentaire pour investir sur cet ETF de Lyxor

4. Le fonds Pictet-Nutrition P EUR (LU0366534344) a été créé en mai 2009. Il est uniquement dédié aux entreprises actives dans la production, le conditionnement et la fourniture d’aliments et d’équipements agricoles. 43,5% des actions visées sont américaines, et 39% sont européennes. Le Royaume-Uni représente près de 9% des actions restantes.

Dans les cinq premières lignes du portefeuille, on retrouve des poids lourds mondiaux comme Danone, Nestlé ou encore US Foods Holding Corp (États-Unis).

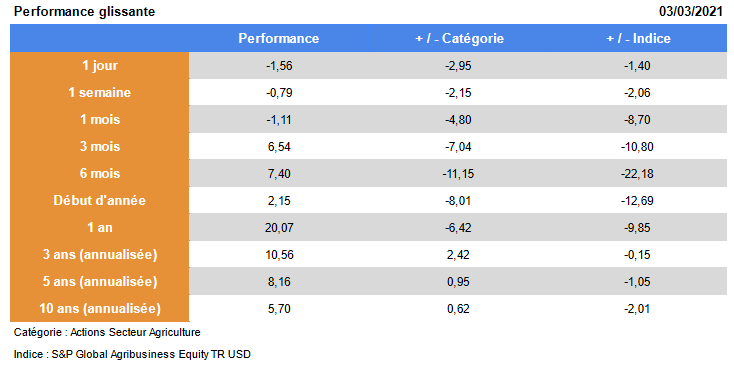

Les performances* du fonds :

Source : Morningstar

Ces dix dernières années, le fonds a généré une performance annuelle de 5,70%* en moyenne. Soit une surperformance de 0,62%* par rapport aux actions du secteur agricole en général. Sur 3 ans, la performance annuelle s’élève à 10,56%* en moyenne. Depuis un an, le fonds a généré une performance de 20,07%*.

MorningStar note 4 étoiles sur 5 ce fonds de Pictet et juge son risque comme faible sur tous les horizons d’investissement. Sa volatilité moyenne sur trois ans est de 13,70%.

>> Je souhaite investir sur la nutrition et l’agroalimentaire avec le fonds Pictet-Nutrition P EUR

Ces quatre supports d’investissement sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs.

Nos conseillers sont à votre disposition pour échanger sur les choix d’unités de compte.

>> Je souhaite investir sur les matières premières avec M Retraite Vie

INVESTIR EN GESTION LIBRE SUR LES MATIÈRES PREMIÈRES

Les fonds et l’ETF présentés dans cet article sont disponibles sans frais d'entrée en gestion libre au sein du contrat d'assurance vie M Retraite Vie.

Avec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, intelligence artificielle, biens de consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

Vous pouvez également sélectionner des fonds d’investissement socialement responsable (ou “ISR”) uniquement investis dans le secteur des énergies renouvelables, de l’eau, des infrastructures et technologies plus propres … 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Une tarification ultra-compétitive est appliquée : aucun frais, de dossier, d’entrée, d’arbitrage ou sur vos versements, n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance-vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supportse, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.

** Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

** Taux de revalorisation du fonds en euros Suravenir Rendement au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 30 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.