La rotation sectorielle s’accélère ! Depuis plusieurs semaines, les valeurs cycliques sont plébiscitées en Bourse par les investisseurs, au détriment des valeurs dites de “croissance” qui se sont envolées en 2020, comme les valeurs technologiques. La hausse des taux, les espoirs de vaccination et de reprise économique pour les mois à venir accentuent cette rotation. Dans cet article, nous vous présentons le style de gestion value ainsi que trois fonds d’investissement exceptionnels pour tabler sur une rotation sectorielle en Europe, aux États-Unis et en Chine.

Les fonds “value” investissent sur des titres décotés, autrement dit sur des sociétés dont le prix de l’action est inférieur à leur valeur intrinsèque.

À l’inverse du style growth, l’investisseur s’intéresse ici à des entreprises malmenées par le marché. Elles sous-performent les actions de leur catégorie. Mais jusqu’à quand ?

C’est la grande question à laquelle cherchent à répondre investisseurs et gérants. Lorsque l’on investit sur de telles sociétés, on s’attend à ce qu’elles rattrapent leur retard dans les semaines ou mois à venir. C’est notamment le cas pour les valeurs bancaires (BNP, AXA), énergétiques (Engie, Total), ou liées au tourisme et au transport (Accor, Air France).

Le principal risque est le “piège de valorisation”. Autrement dit, investir sur des valeurs décotées, sous-évaluées et amenées à le rester longtemps, souvent pour des raisons fondamentales.

Pourquoi investir maintenant sur la gestion value ?

Investir dès maintenant sur un style value permet de tabler sur une rotation sectorielle, donc sur une amélioration des performances des sociétés visées. Ce pourrait être le cas dans les mois à venir, après les fortes progressions des valeurs growth depuis le krach boursier de mars 2020. En parallèle, de nombreuses actions value ont été délaissées par les investisseurs.

Les fonds d’investissement value sont principalement pondérés sur les secteurs qui bénéficieront le plus d’une sortie de crise. Que ce soit dans l’industrie, les services financiers ou encore dans l’énergie. Les espoirs de vaccin et de redémarrage économique alimentent la hausse depuis plusieurs mois d’un grand nombre d’actions décotées.

Dans la deuxième partie de cet article, nous vous présentons trois fonds value exceptionnels pour investir sur une rotation sectorielle en Europe, aux États-Unis et en Chine dans les mois à venir.

TROIS FONDS VALUE EXCEPTIONNELSEurope

Le fonds DNCA Invest Value Europe Class A shares EUR (LU0284396016) vise des grandes entreprises européennes, dans les secteurs industriels (29%), financiers (16%), de la communication (14,5%) et des matériaux de base (11%). Publicis et BNP Paribas sont les deux premières lignes du portefeuille.

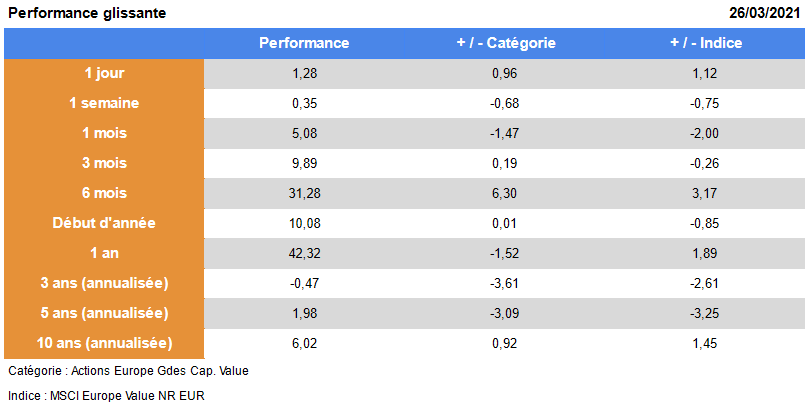

Les performances* du fonds :

Source : Morningstar

Sur dix ans, la performance annuelle du fonds ressort à 6,02%* en moyenne, et à -0,47%* sur trois ans. Sur les horizons d’investissement à court terme, le fonds s’illustre particulièrement : +42,32%* sur un an, +10,08%* depuis le 1er janvier 2021.

MorningStar note trois étoiles sur cinq le fonds et estime que son risque est supérieur à la moyenne sur tous les horizons d’investissement. Sur trois ans, la volatilité moyenne du support ressort à 22,63%.

>> Je demande une information complète sur le fonds DNCA Invest Value Europe

États-Unis

Le fonds Fidelity Funds - America Fund A-Acc-EUR (LU0251127410) investit dans des grandes actions américaines comme Berkshire Hathaway, Oracle ou T-Mobile. Il vise principalement les secteurs financiers (24%), technologiques (18,5%), de la santé (15%), des services de communication (10,5%) et de la consommation défensive (8,5%).

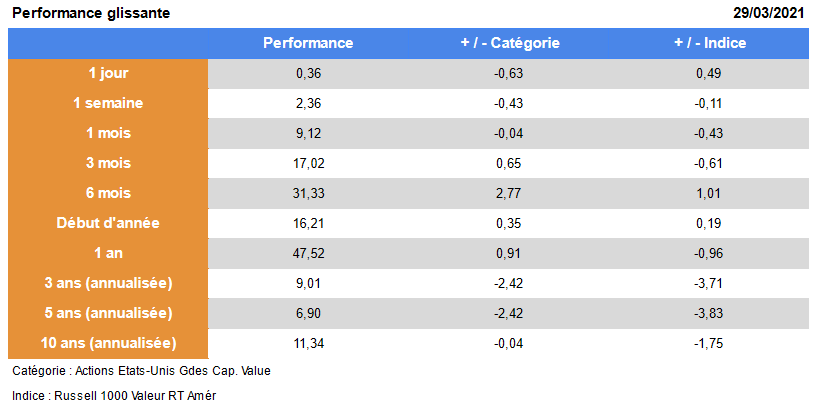

Les performances* du fonds :

Source : Morningstar

Depuis dix ans, la performance annuelle du fonds ressort à 11,34%* en moyenne, et à 9,01%* sur trois ans. Depuis un an, elle s’élève à 47,52%* et à 16,21%* depuis le 1er janvier 2021.

Sur tous les horizons d’investissement, MorningStar estime que le risque lié à ce support est moyen, ou inférieur à la moyenne. Le site d’information note trois étoiles sur cinq le fonds. Sa volatilité moyenne à trois ans est de 17,81%.

>> Je demande une information complète sur le fonds Fidelity Funds - America Fund

Chine

Le fonds Fidelity Funds - China Consumer Fund A-Acc-EUR (LU0594300096) vise principalement les secteurs chinois de la consommation et de la finance. Un tel support permet notamment de cibler l’énorme classe moyenne chinoise, de plus de 400 millions de consommateurs potentiels.

Parmi les premières lignes du fonds, on retrouve des poids lourds chinois comme Tencent, Baidu et Alibaba.

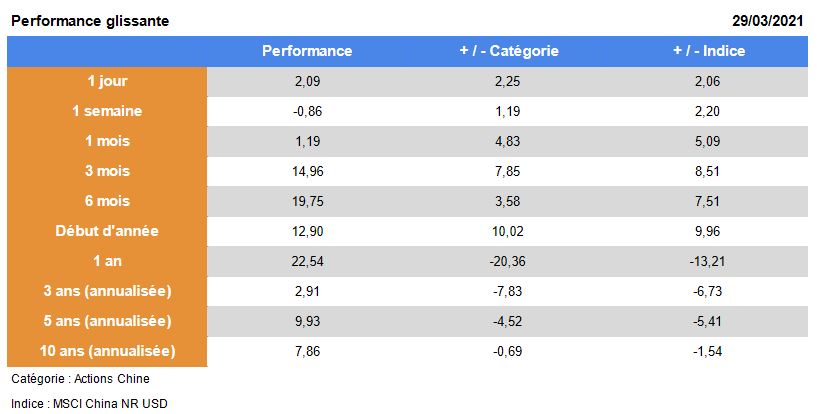

Les performances* du fonds :

Source : Morningstar

Sur dix ans, le fonds affiche une performance annuelle de 7,86%* en moyenne, contre 9,93%* sur cinq ans et 2,91%* sur trois ans. Sur un an, la performance ressort à 22,54%*, et à 12,90%* depuis le 1er janvier 2021.

MorningStar attribue la note de trois étoiles au fonds et juge son risque comme inférieur à la moyenne, ou moyen, sur tous les horizons d’investissement. Sa volatilité à trois ans est de 18,06%.

>> Je demande une information complète sur le fonds Fidelity Funds - China Consumer

Tous les fonds présentés dans cet article sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs.

Nos conseillers sont à votre disposition pour échanger sur les choix d’unités de compte.

INVESTIR SUR LES FONDS VALUELes fonds présentés dans cet article sont disponibles sans frais d'entrée en gestion libre au sein du contrat d'assurance vie M Retraite Vie.

Avec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, intelligence artificielle, biens de consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

Vous pouvez également sélectionner des fonds d’investissement socialement responsable (ou “ISR”) uniquement investis dans le secteur des énergies renouvelables, de l’eau, des infrastructures et technologies plus propres … 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Une tarification ultra-compétitive est appliquée : aucun frais, de dossier, d’entrée, d’arbitrage ou sur vos versements, n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supportse, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.

* Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

** Taux de revalorisation du fonds en euros Suravenir Rendement au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 30 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.