Croissance en berne, reprise en main par Pékin de pans entiers de son économie, possible faillite du promoteur immobilier Evergrande… les récents signaux envoyés par la Chine incitent à la prudence. Le comité stratégique de Marc Fiorentino a décidé de sortir le fonds dédié à la Chine de son mandat d’arbitrage M Stratégie Allocation. Un support dédié à d’autres pays émergents asiatiques a été intégré dans les quatre profils. L’exposition est par ailleurs renforcée sur le fonds euros. Découvrez les derniers ajustements et les raisons de ces changements stratégiques.

Une tempête réglementaire s’abat en Chine. Ces dernières semaines, Pékin a brutalement repris en main ses géants technologiques, les fameux “BATX”. Les mesures répressives se multiplient et touchent également les secteurs de l’éducation privée, de l’immobilier ou encore de la santé. Le régime a également limité le temps que les enfants peuvent consacrer aux jeux vidéos ou aux réseaux sociaux. Ces différentes mesures s’inscrivent officiellement dans un vaste plan de redistribution des richesses et de quête d’autosuffisance. D’une semaine à l’autre, de nouveaux secteurs voient s’abattre le courroux du parti communiste, laissant perplexes bon nombre d’entreprises occidentales, présentes en Chine.

Dans son Morning Zapping du 7 septembre, Marc Fiorentino écrivait :

“HYPOCRISIE

Les gérants qui ont largement investi sur la Chine subissent des pertes, ils se plaignent et s'estiment floués. C'est étonnant. On a l'impression qu'ils découvrent que la Chine est une dictature, et que le vrai propriétaire des entreprises, en dernier ressort, c'est l'État. Un État qui peut faire ce qu'il veut. Quand il veut. Où il veut.

HYPOCRISIE ENCORELes sociétés de gestions qui se disent "ESG", "Environnement, Social et Gouvernance" et qui traquent les sociétés cotées qui ne font pas leur rapport annuel en papier recyclé, qui ne sont pas "neutres carbone" ou qui n'ont pas une bonne gouvernance mais qui continuent à investir sur la Chine, un pays où la "gouvernance" des entreprises appartient au gouvernement.

NOUS AVONS DÉCIDÉ…...de ne plus investir sur les actions chinoises dans notre allocation conseillée au sein du contrat d'assurance-vie M Stratégie Allocation Vie. Cela ne veut pas dire que nous pensons que les actions chinoises vont baisser, non. Nous le faisons parce que nous ne pouvons pas investir dans des entreprises qui ne sont pas libres de leur gestion.”

Vous voulez suivre les convictions de Marc Fiorentino dans votre contrat d’assurance-vie ? Découvrez M Stratégie Allocation Vie, un contrat avec un mandat d’arbitrage pour confier la gestion de votre allocation à un comité d’investissement bâti autour de Marc Fiorentino.

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

DÉCOUVREZ M STRATÉGIE ALLOCATIONLe mandat d'arbitrage M Stratégie Allocation Vie vous permet de déléguer la gestion de votre contrat d'assurance-vie auprès des experts de meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère votre contrat dans le cadre de ce mandat d'arbitrage. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation construite autour des convictions que nous partageons dans nos newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ces convictions dans le temps.

Le mandat d’arbitrage M Stratégie Allocation Vie vous propose 4 formules*** pour répondre efficacement à votre profil d'épargnant, sans aucun frais additionnel : 0 frais d’entrée et 0 frais sur vos versements (hors supports spécifiques tels que les SCI et OPCI), arbitrages gratuits. Le mandat d'arbitrage est disponible à partir de 10 000 euros.

Le comité se réunit mensuellement. Il analyse l’environnement macroéconomique, valide l’allocation d’actifs et procède si besoin aux éventuels ajustements jugés pertinents, en cohérence avec les anticipations macroéconomiques de Marc Fiorentino. Depuis le lancement du contrat en avril 2020, les allocations reflétaient l'optimisme de Marc Fiorentino (qui croyait au rebond du fait des injections massives et rapides des banques centrales).

Mais en 2021, le comité stratégique a pris la décision importante de réduire, de manière assez significative, son exposition aux fonds actions. Lors de la réunion du 20 septembre, nous avons poursuivi cette politique.

Le mandat d’arbitrage prend en compte le profil de l’investisseur : prudent, équilibré, dynamique, offensif. Pour l’investisseur, c’est un atout précieux en termes de réactivité. Mais bien souvent, vous avez aussi besoin et envie d’être accompagné. M Stratégie Allocation est le mandat d’arbitrage alliant réactivité et accompagnement, selon votre profil.

Chaque début de mois, vous recevez le reporting mensuel du mois précédent définissant entre autres la composition de votre allocation avec un commentaire de gestion et un point macro-économique.

En complément du fonds en euros Netissima, une quinzaine de fonds sont actuellement présents dans notre allocation. À noter que vous avez la possibilité à tout moment de changer de profil, voire de résilier votre mandat si vous désirez basculer sur une gestion libre. Gratuitement, bien sûr.

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

LES DERNIERS AJUSTEMENTS DU COMITÉ STRATÉGIQUE1. Sortie du fonds chinois

Le principal ajustement réalisé en septembre concerne la part d’actions chinoises de l’allocation. Nous sortons totalement du fonds chinois sur lequel les profils du mandat d’arbitrage étaient jusqu’à présent investis (Fidelity China Focus Fund USD, LU0173614495).

2. Intégration d’un fonds ciblant l’ASEAN

L’allocation jusqu’à présent dédiée au fonds chinois est divisée en deux. Une moitié est investie sur le fonds euros du mandat d’arbitrage, Netissima, et l’autre moitié est investie sur le fonds Fidelity Funds - ASEAN Fund A-DIST-USD (LU0048573645).

Ce support cible l’ASEAN : l’Association des Nations de l’Asie du Sud-Est. Elle regroupe 10 États-membres : l’Indonésie, la Malaisie, Singapour, la Thaïlande, les Philippines, Brunei, le Vietnam, le Laos, la Birmanie et le Cambodge. Ce fonds permet donc d’investir sur les pays émergents de l’Asie, hors Chine et Inde.

Créé le 1er octobre 1990, le fonds Fidelity Funds - ASEAN Fund A-DIST-USD (LU0048573645) est noté 3 étoiles sur 5 par MorningStar, 4 sur 5 par Quantalys. Il investit principalement dans des actions cotées sur les marchés boursiers de Singapour, Malaisie, Thaïlande, Philippines et Indonésie.

Trois secteurs d’activité sont principalement ciblés :

• Les services financiers (35,59% de l’actif du fonds)

• La consommation défensive (12,31%)

• Les services de communication (9,65%)

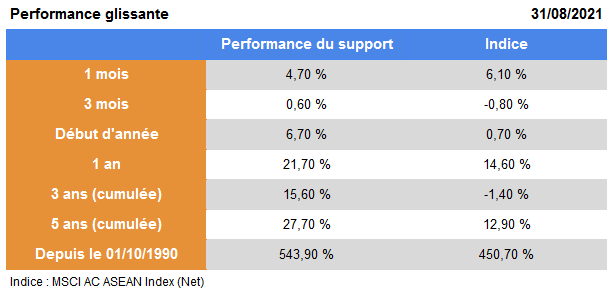

Les performances* du fonds :

Source : Fidelity Funds

La performance du fonds ressort à 543,90%* depuis sa création, le 1er octobre 1990, contre +450,70%* pour l’indice de référence. Sur des horizons d’investissement plus proches, le fonds surperforme également son référent. Par exemple sur cinq ans, où sa performance ressort à 27,70%* contre 12,90%* pour le MSCI AC Asean. Sur trois ans, les performances respectives sont de 15,60%* et -1,40%*.

MorningStar estime que le risque du fonds est supérieur à la moyenne de sa catégorie sur trois ans, et moyen au-delà. Sa volatilité sur les douze derniers mois ressort à 13,56% et à 17,24% sur trois ans. La gérante actuelle est à la tête du fonds depuis 2018.

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

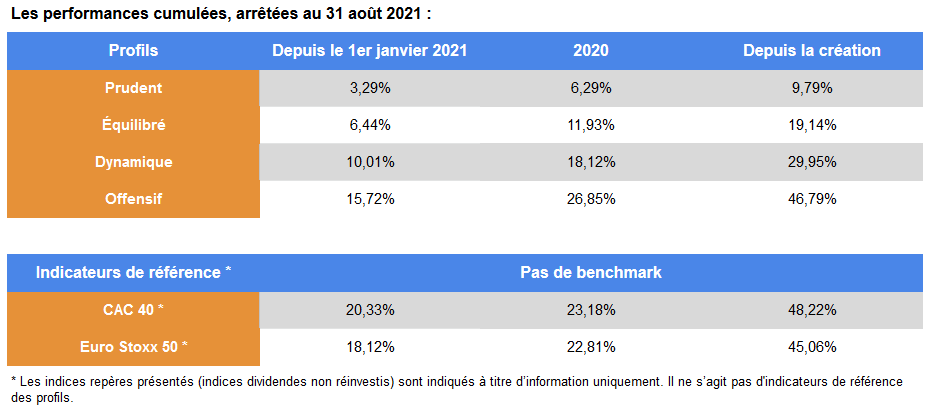

QUELS RÉSULTATS DEPUIS LE LANCEMENT DU MANDAT D’ARBITRAGE ?Nous avons lancé le contrat en avril 2020 pour répondre à la demande de nos clients qui souhaitaient pouvoir suivre, au sein de leur contrat d’assurance-vie, les recommandations de nos experts et notamment Marc Fiorentino.

Le timing était idéal car après la chute des marchés boursiers, Marc affichait son optimisme en avril et voyait les indices boursiers rebondir, alors qu’il était très prudent en début d’année. Ses anticipations se sont révélées exactes. Les indices ont globalement subi un rebond boursier en mai et juin, ce qui a profité à nos allocations sur lesquelles nous avions décidé de surpondérer légèrement la part investie en actions. Après une stabilisation pendant l’été, les indices boursiers ont connu une deuxième vague… de rebond au mois de novembre, juste après que le comité ait décidé de renforcer une nouvelle fois la part de l’allocation investie en actions. Par ailleurs, le choix de certaines zones s’est avéré particulièrement payant (secteur métaux précieux et secteur Énergie, Europe, Japon, Immobilier, notamment) tandis que plusieurs fonds ont surperformé leur catégorie. Au final, les performances* depuis le 9 avril 2020 sont les suivantes :

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances depuis le lancement arrêtées au 31/08/2021

Source : Meilleurtaux Placement

Depuis le 1er janvier 2021, plusieurs supports du mandat d’arbitrage ont généré des performances * importantes :

• Nova Europe ISR A : +26,75%

• Comgest Growth Europe Opps : +24,61%

• Pictet-Security P : +23,23%

• Lyxor S&P 500 : +22,15%

• Federal Indiciel US P : +21,34%

• Lyxor FTSE 100 : +15,73%

• Moneta Multi Caps : +14,35%

• Lyxor Stoxx Europe 600 Oil & Gas : +12,91%

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

** Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 31/08/2021 - Source meilleurtaux Placement. Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

Toutes les informations présentées sur ce document sont issues de sources considérées comme fiables. Toutefois, meilleurtaux Placement n'accepte aucune responsabilité, en cas de perte directe ou indirecte découlant de l'utilisation par quiconque des informations y figurant.