Le débat entre le travail humain et l'intelligence artificielle suscite de vives controverses. Mais une question cruciale émerge : pourquoi devrions-nous les opposer ? Dans cet article, nous vous présentons deux solutions d’investissement qui ont nettement surperformé la Bourse ces dernières années. Deux solutions qui mettent en lumière les synergies possibles et les opportunités d'une collaboration entre l’homme et l’IA.

En Europe, la main-d'œuvre se raréfie dans certains secteurs d’activité, alors que le vieillissement de nos sociétés s’accélère. Aujourd’hui, les seniors représentent 20,5% de la population française. Cette proportion va fortement progresser dans les années à venir selon l’Insee : en 2050, un Français sur trois aura plus de 60 ans (contre 21% environ au niveau mondial). Le capital humain va devenir une ressource de plus en plus rare.

En parallèle, deux développements majeurs agitent actuellement le secteur privé : l’emploi durable et l’intelligence artificielle. Deux développements qui peuvent aider à résoudre le défi de la raréfaction de la main-d’œuvre, tout en créant de la richesse sur le long terme. Quel est l’intérêt pour l’investisseur particulier ? Des fonds d’investissement permettent de cibler les pépites de l’emploi durable, et celles de l’intelligence artificielle. Ces dernières années, ces solutions ont nettement surperformé la plupart des indices boursiers.

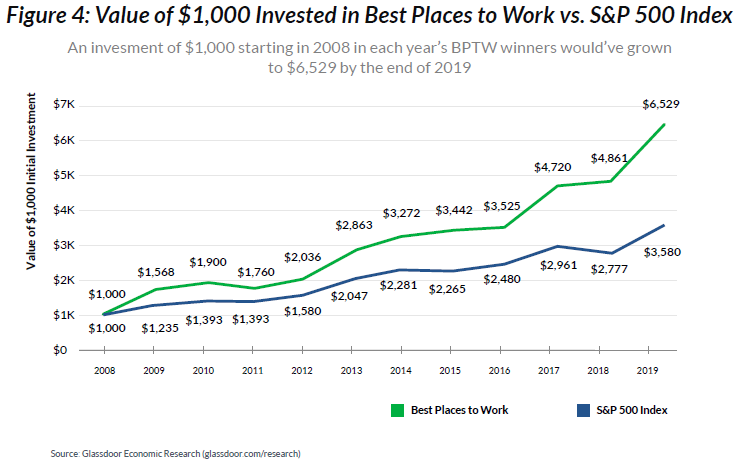

Cliquez ici pour voir l’image en grand

Source : Glassdoor Economic Research

Une image vaut mille mots. La courbe verte présente l’évolution d’un investissement de 1 000$ sur un portefeuille d’entreprises où il fait bon travailler. Celle en bleu, l’évolution du capital investi sur le S&P 500. Sur les onze années examinées, le portefeuille a (nettement) surperformé l’indice américain pendant neuf ans, soit 82% du temps. Sur la période, le rendement annuel moyen du S&P 500 s’est élevé à 12,9%, contre 20,3% pour le portefeuille “emploi durable”. La surperformance annuelle est de 7,4% en moyenne, c’est particulièrement élevé.

Retenir, former et fidéliser les talents est un investissement rentable, favorisant la productivité et la croissance sur le long terme. Les pratiques d'emploi durable offrent un modèle équilibré où la prospérité économique s'accompagne d'une responsabilité sociale et environnementale, créant ainsi un cercle vertueux de performance financière durable. Les entreprises adoptant ces principes sont mieux positionnées pour prospérer tout en contribuant à une société plus juste et durable.

En la matière, les pratiques sont nombreuses et cet article ne se veut pas exhaustif : actionnariat salarié, avantages sociaux, apprentissage, diversité dans les profils recrutés, dialogue social (à l’image du système allemand de cogestion) etc. Le cas de la formation est assez typique. Les États n’ont plus les moyens d’investir massivement dans ce sujet central, compte tenu de leurs déficits chroniques et de leur endettement post-Covid. Certaines entreprises prennent le relais, en interne, et ont la capacité de diffuser efficacement le savoir.

En somme, il s’agit de réconcilier l’actionnaire et le salarié dans une convergence d’intérêts : faire prospérer leur entreprise sur le long terme. Les gérants du fonds que nous vous présentons dans la suite de cet article estiment qu’il s’agit d’une évolution inexorable, de plus en plus soutenue par l’industrie financière.

>> Je demande une information complémentaire sur ce fonds d’investissement dédié au capital humain

LA NOUVELLE RÉVOLUTION INDUSTRIELLE ?

L’IA est de plus en plus répandue dans les grands secteurs industriels, mais aussi dans notre quotidien. Elle a atteint un stade de maturité certain et son adoption par le grand public, et bien sûr le secteur privé, est soutenue par plusieurs leviers. Des leviers qui ne raviront pas les défenseurs de la langue de Molière et que nous invitons nos lecteurs intéressés par le sujet à creuser : cloud computing, open source, deep learning…

Parmi les nombreux usages actuels, l’intelligence artificielle permet par exemple de créer en quelques secondes une image, un texte ou une musique. Elle est déjà largement utilisée dans la surveillance, les filtres antispam de votre boite mail, la reconnaissance vocale, les assistants virtuels, la traduction automatique, les véhicules autonomes…

Les applications concrètes semblent s'accroître de manière exponentielle. L’armée, la finance, les transports, la santé ou encore les services de communication exploitent l’IA. Et la liste, tant des applications que des acteurs, est loin d’être complète. Pour les entreprises qui auront su en faire un atout, la promesse est forte : détenir un avantage concurrentiel puissant et créer des barrières à l’entrée de leur marché de plus en plus redoutables pour de potentiels concurrents.

Les grands groupes technologiques américains s’affrontent à coup de milliards pour développer leurs initiatives. Fin janvier, Microsoft a ainsi investi 10 milliards de dollars dans OpenAI, l’entreprise derrière ChatGPT. Désormais, le célèbre chatbot grand public est intégré dans le moteur de recherche Bing et l’application d’appels Skype, propriétés de Microsoft. Autre grande action américaine à profiter de l’essor de l’IA : Nvidia. L’action du géant des cartes graphiques et des puces électroniques s’envole littéralement depuis le début de l’année (+220% !). C’est actuellement la première cible du fonds que nous vous présentons ci-dessous.

L’intelligence artificielle est-elle la nouvelle bulle spéculative en Bourse ? Ou un véritable relai de croissance pour les mois et années à venir ? Pour l’investisseur particulier intéressé par cette thématique, rappelons évidemment qu’en matière d’investissement il ne faut jamais mettre tous ses œufs dans le même panier. Investir sur le capital humain et l’IA peut être une solution intéressante et complémentaire. Mais encore faut-il séparer le bon grain de l’ivraie et ce n’est pas chose aisée. Heureusement, nous avons des solutions.

Clairement, de nombreuses entreprises se lancent actuellement corps et âme dans le développement de nouvelles solutions d’IA mais comme bien souvent en pareille situation, il y aura beaucoup d’appelés et peu d’élus. Pour l’heure, ce sont avant tout les mastodontes déjà établis depuis de nombreuses années qui tirent leur épingle du jeu.

NOS SOLUTIONS D’INVESTISSEMENT

Le capital humain

Le fonds Palatine Europe Sustainable Employment (FR0010915181) a été créé en juillet 2010. Comme son nom l’indique, il cible des entreprises européennes qui mettent le capital humain au cœur de leur stratégie. Il est labellisé ISR (investissement socialement responsable) puisque sa stratégie de sélection repose sur les critères ESG (environnement, social et gouvernance). Vous l’aurez compris, le critère “S” est le plus déterminant.

Ce support d’investissement est particulièrement bien noté par les médias financiers indépendants Quantalys et MorningStar : respectivement 5 et 4 étoiles sur 5.

Dans son portefeuille actuel, le fonds de Palatine fait la part belle aux actions françaises (64%) et dans une moindre mesure à celles des Pays-Bas (10%), de l’Allemagne (9%), du Royaume-Uni (5%) et de l’Italie (3%). Les principaux secteurs ciblés sont les suivants : consommation, technologies, industries, santé et finance.

Les 5 premières lignes en portefeuille représentent près de 30% de son actif total :

1. LVMH, consommation : 7%

2. BNP Paribas, finance : 5,9%

3. Sanofi, santé : 5,6%

4. Vinci, industries : 5,4%

5. ASML, technologies : 5,3%

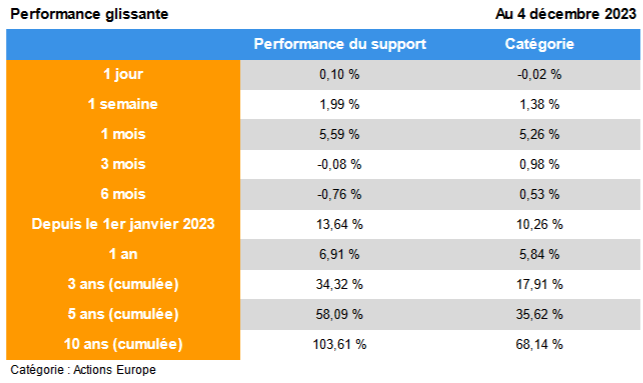

Les performances* du fonds :

Source : Quantalys

Le fonds surperforme nettement sa catégorie d’investissement (les actions européennes) sur les principaux horizons de placement.

Dans le détail, sur dix ans, la performance cumulée du fonds ressort à 103,61%*, soit une surperformance de plus de 35%* sur sa catégorie d’investissement. Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. En moyenne, le fonds a donc généré environ 7,5%* de rendement annuel ces dix dernières années.

Sa performance cumulée est de 58,09%* sur cinq ans et de 34,32%* sur trois ans. Depuis le 1er janvier, elle ressort à 13,64%*. Sur tous ces horizons de placement, la surperformance est sans appel. Tous ces résultats sont arrêtés à la clôture du mardi 5 décembre.

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons de placement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 15,38% et à 16,28% sur trois ans. Les gérants actuels sont à la tête du fonds depuis sa création en 2010 pour le premier, et depuis 2023 pour le second.

>> Je demande une information complémentaire sur ce fonds d’investissement dédié au capital humain

L’intelligence artificielle

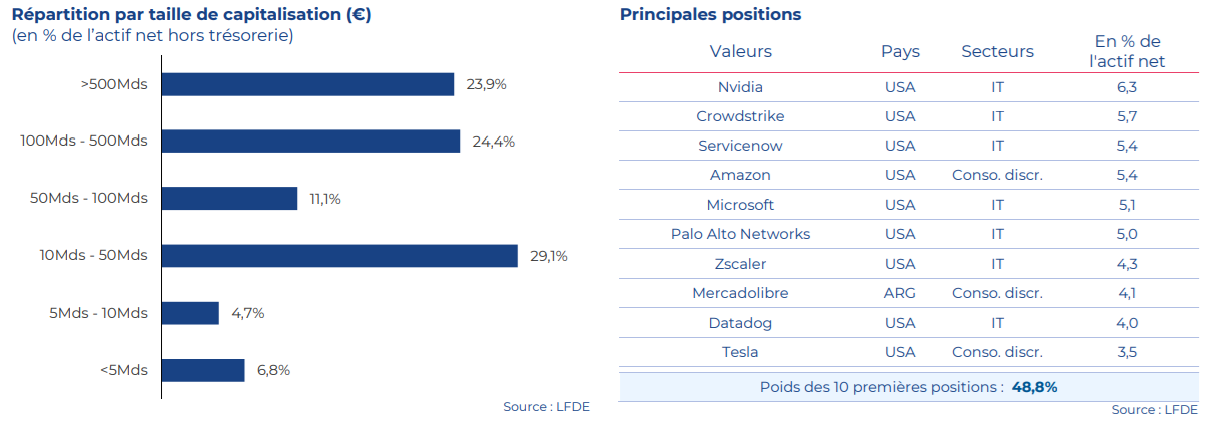

Lancé en juin 2018 par la société française de gestion d’actifs La Financière de l'Échiquier, le fonds Echiquier Artificial Intelligence (LU1819480192) cible les leaders du secteur de l’IA, principalement aux États-Unis (83% de son allocation). Nvidia, CrowdStrike, ServiceNow, Amazon et Microsoft font partie de ses principales actions en portefeuille.

Au total, les cinq premières lignes en portefeuille représentent plus de 25% de l’actif total du fonds. Voici la liste des 10 principales lignes et la répartition du portefeuille par capitalisations boursières :

Source : La Financière de l'Échiquier

Depuis son lancement en juin 2018, le fonds affiche une performance cumulée de 53,52%*, en date du 5 décembre (+67,39%* sur cinq ans). Sur trois ans, il cède toutefois 24,53%* mais progresse de 37,51%* sur un an et surtout de 46,97%* depuis le 1er janvier 2023. Il faut dire que l’intérêt de la plupart des investisseurs, particuliers comme professionnels, a été particulièrement fort ces derniers mois.

Par ailleurs, ces variations témoignent d’une forte volatilité du fonds, et plus largement des entreprises du secteur technologique. MorningStar estime que le risque du support est élevé sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 25,22% et à 35,07% sur trois ans. Le gérant est à la tête du fonds depuis sa création.

INVESTIR DANS LES MEILLEURES CONDITIONS

Les fonds Palatine Europe Sustainable Employment et Echiquier Artificial Intelligence sont éligibles à notre assurance-vie Meilleurtaux Placement Vie.

Sur le contrat Meilleurtaux Placement vie, vous avez ainsi plus de 800 supports en unités de compte très variées :

• 714 OPCVM (SICAV et FCP) destinés aux épargnants qui souhaitent investir collectivement sur différents marchés financiers (les OPCVM obligataires, actions, alternatifs, diversifiés…).

• 77 ETF, aussi appelés trackers, qui reproduisent le plus fidèlement possible l’évolution d’un indice boursier et qui permettent d’investir à moindres frais.

• 4 fonds de Private Equity pour investir dans le capital d’entreprises qui ont besoin de capitaux pour se développer avec un potentiel de performance élevé à long terme.

• 31 fonds immobiliers (SCPI, OPCI ou SCI) dont la SC MeilleurImmo, notre solution d’épargne sans frais d’entrée avec un objectif de rendement de 4 % annuel. Cette SC a l’avantage d’investir dans plusieurs typologies d’actifs immobiliers (SCPI, Sociétés civiles, OPCI, Immobilier en direct, OPCVM immobiliers, foncières cotées...) afin de consolider son portefeuille et mutualiser le risque. Elle est idéale pour une allocation défensive puisque vous accédez à une classe d’actifs résiliente et très diversifiée ce qui lui permet d’offrir un couple rendement/risque très attractif.

Le contrat Meilleurtaux Placement vie est donc idéalement pour les investisseurs qui cherchent à se construire une allocation d’actifs diversifiée, prudent, équilibrée ou dynamique, et bénéficier d’une bonne diversification et des qualités des différentes unités de compte, mais également d’un fonds en euros très performant pour la partie sans risque de leur allocation : l’assureur accordera en effet en 2023 et 2024 un surboost de performance de 2% sur le rendement du fonds euro Suravenir Opportunités 2 (2,10%** en 2022), pour toutes nouvelles souscriptions ou nouveaux versements, réalisés avant le 31 décembre 2023, avec un minimum de 50% en unités de compte.

Si on prend l’hypothèse, assez prudente, d’un rendement stable en 2023 par rapport à 2022, cela donnerait donc un rendement de 4,10%* pour la moitié de l’allocation investie sur le fonds en euros sans risque. Des taux qu’on ne connaissait plus depuis des années…

>> Je souhaite recevoir une information détaillée sur le contrat meilleurtaux Placement Vie

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux de revalorisation du fonds en euros Suravenir Opportunités 2 du contrat meilleurtaux Placement Vie pour l’année 2022 en gestion libre, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels liés aux garanties décès. Les rendements passés ne préjugent pas des rendements futurs.