Un nouveau produit structuré avec un niveau de protection élevé à l’échéance va bientôt être lancé. Une alternative bienvenue quand 2023 a été un bon millésime pour les placements en actions. Que nous réserve 2024 ? Rien n’est jamais sûr. Pour s’exposer aux marchés actions tout en optimisant le couple rendement/risque, le produit structuré devrait occuper une place de choix dans votre portefeuille.

Le produit structuré est une alternative à un placement en actions qui, dans l’univers des placements financiers, a particulièrement su sortir du lot en 2023. Les investisseurs ont pu profiter de remboursements anticipés majorés d’un gain attrayant alors même que le produit n’était lancé que depuis un ou deux ans. Meilleurtaux Placement lance très prochainement un tout nouveau produit structuré.

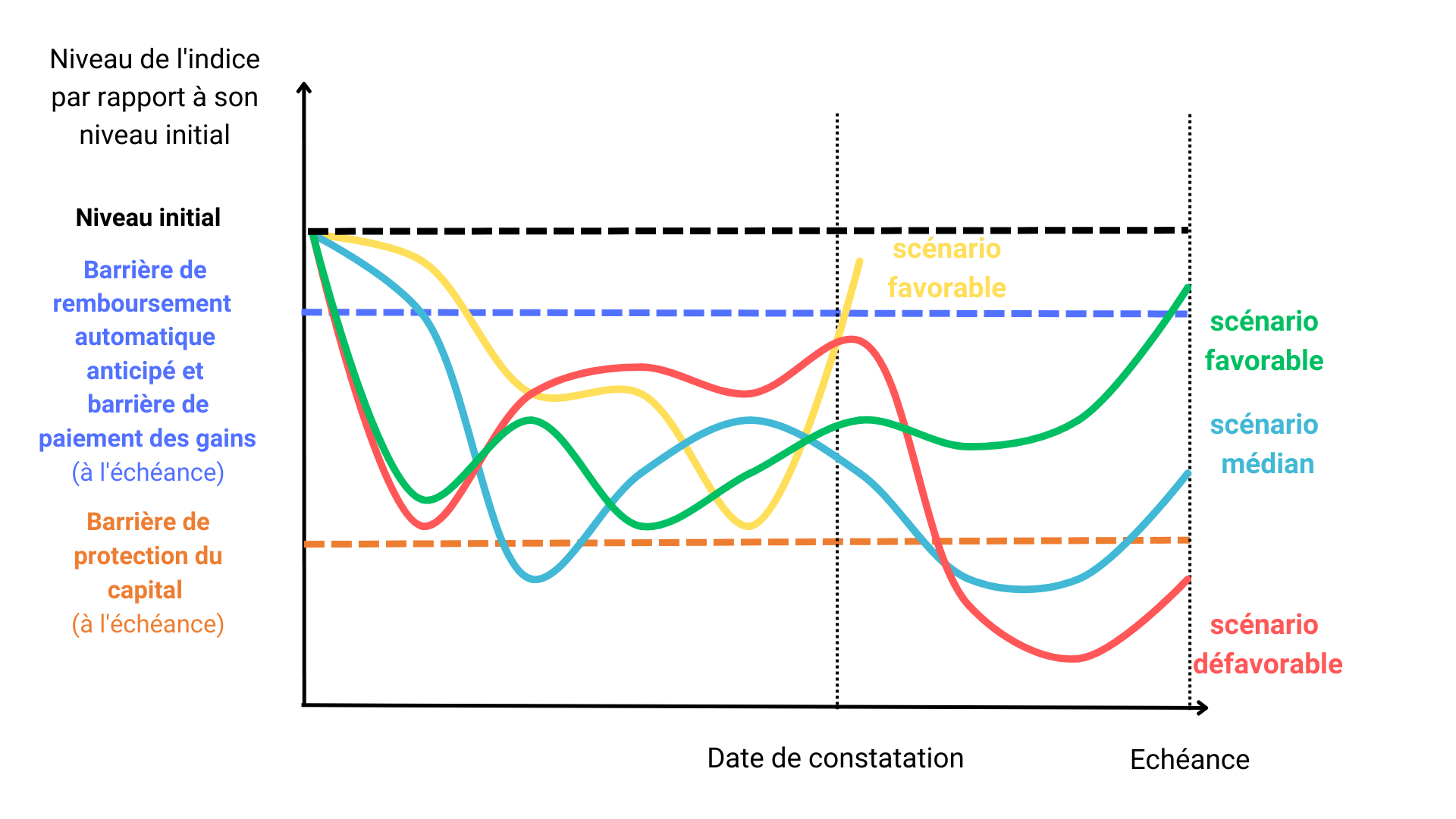

L’avantage du produit structuré est que toutes les règles sont connues à l’avance. Les scénarios de remboursement seront donc totalement dépendants des caractéristiques choisies par l’émetteur du produit (le sous-jacent, les niveaux des barrières de protection et conditions de rappel). Et toutes les caractéristiques sont préétablies : le montant du gain, l’échéance, le sous-jacent (bien souvent un indice), les barrières de protection et les dates de constatation sont connus à l’avance.

Les produits structurés peuvent paraitre complexes, surtout pour les nouveaux investisseurs et cela peut se comprendre par toutes les caractéristiques et les règles qui font pourtant de lui un placement à plébisciter pour optimiser le couple rendement/risque.

Voici tous les paramètres à comprendre avant d’envisager d’investir dans un produit structuré :

• Le sous-jacent : la performance d’un produit structuré dépend de la performance de son sous-jacent qui peut être un indice ou un panier d’actions et/ou d’obligations.

• Les barrières de protection : pour chaque produit structuré est défini un seuil de protection du capital investi et de versement des gains à l’échéance et en anticipé.

• Scénario 1 : le produit est remboursé avec un gain en anticipé si la performance du sous-jacent se situe au-dessus de la barrière de remboursement anticipé.

• Scénario 2 : le produit est remboursé avec un gain si la performance du sous-jacent se situe au-dessus de la barrière de paiement des gains à l’échéance.

• Scénario 3 : le produit est remboursé sans gain si la performance du sous-jacent se situe en dessous de la barrière de paiement des gains à l’échéance mais au-dessus de la barrière de protection du capital.

• Scénario 4 : vous subissez une perte de capital équivalente à la baisse enregistrée par le sous-jacent si celui-ci se situe en dessous de la barrière de barrière de protection du capital à l’échéance.

Les niveaux de barrières peuvent être plus ou moins élevés (-20 %, -50 %, - 70 %) selon la conception du produit. Pour le prochain produit structuré, les barrières de protection seront justement protectrices avec des niveaux de protection du capital et de paiement des gains avantageux.

>> Je souhaite être informé(e) en priorité lors du lancement du prochain produit structuré

La durée du placement : la durée de vie d’un produit structuré est généralement située entre 5 et 10 ans (en l’absence d’un remboursement anticipé). Il faut donc être prêt à mobiliser de l’épargne.

La fréquence de constatation : pour évaluer si le produit sera remboursé en anticipé ou à l’échéance, la performance du sous-jacent est constatée à des dates précises. Ce sont les dates de constatation qui seront fixées à des intervalles plus ou moins rapprochés selon les produits. Certains produits profiteront de dates de constatation mensuelles, quand d’autres seront construits avec des dates de constatation trimestrielles, semestrielles ou bien annuelles.

Le rendement : à la différence d’un placement en actions, avec le produit structuré, le rendement est plafonné et connu à l’avance. Dans la concrétisation d’un scénario favorable, le gain obtenu sera donc celui fixé à la conception du produit (si le produit prévoit un gain de 6 % par an mais que l’indice enregistre une performance de 12 %, vous obtiendrez le gain fixé à la conception du produit, soit 6 % par année écoulée). Par ailleurs, un produit structuré offrant un potentiel de rendement élevé sera bien plus risqué (avec par exemple des barrières de protection moins intéressantes).

>> Je souhaite être informé(e) en priorité lors du lancement du prochain produit structuré

Un produit structuré propose les caractéristiques suivantes :

• Les barrières de protection : une barrière de remboursement en anticipé correspondant au niveau initial de l’indice (autrement dit, la performance de l’indice observée à la date de constatation initiale du produit), une barrière de paiement des gains à l’échéance fixé à – 30 % et une barrière de protection du capital fixée à -50 %.

• Les dates de constatation : chaque trimestre avec possibilité d’un remboursement anticipé dès le 3ème trimestre.

• Le rendement : 1,25 % par trimestre écoulée.

• Échéance au bout de 10 ans.

Scénario favorable (en remboursement anticipé) : vous récupérez la totalité des sommes investies majorées du gain de 1,25 % par trimestre écoulée si la performance du sous-jacent est supérieure ou au moins égale au niveau initial. Si le remboursement anticipé intervient à la fin de la 1ère année (soit au bout de 4 trimestres), alors le gain obtenu est de 5 %.

Scénario favorable (à l’échéance) : vous récupérez la totalité des sommes investies majorées d’un gain de 50 % à l’échéance (1,25 % x 40 trimestres).

Scénario médian : vous récupérez la totalité des sommes investies à l’échéance.

Scénario défavorable : vous subissez une perte de capital équivalente à la baisse du sous-jacent.

Le prochain produit structuré proposera des barrières de protection et de paiement des gains particulièrement avantageuses, ce qui réduira le risque de perte en capital. Activez l’alerte pour être averti de sa sortie.

>> Je souhaite être informé(e) en priorité lors du lancement du prochain produit structuré

Les produits structurés peuvent être logés dans une assurance-vie, un Plan d’Epargne Retraite, un compte-titre ou un PEA.

En investissant dans un contrat d’assurance-vie Meilleurtaux Liberté Vie, vous profitez à la fois des avantages, notamment fiscaux, liés à cette enveloppe. Mais vous profitez aussi d’un contrat aux multiples atouts :

• Un contrat accessible dès 500 €,

• 0 € de frais d’entrée, de versement et d’arbitrage,

• 0,50 % de frais de gestion sur les unités de compte,

• Une palette diversifiée de plus de 700 supports d'investissement (fonds en euros, ETF, SCPI, private equity, OPCVM…).

• Une gestion libre et /ou pilotée sur les conseils de Marc Fiorentino et de son comité stratégique d’investissement,

• Un fonds en euros accessible à 100 %,

• Un assureur reconnu, Spirica, filiale à 100 % du Crédit Agricole Assurances.

>> Je souhaite être informé(e) en priorité lors du lancement du prochain produit structuré

Communication non contractuelle à but publicitaire