La Bourse japonaise s’envole ! Des taux négatifs, une monnaie faible qui stimule les exportations, des réformes structurelles qui portent leurs fruits… Le Japon fait figure d’ovni dans l’économie mondiale. Comme l’an dernier, nous vous présentons un support d’investissement incontournable pour investir sur les actions japonaises (+160%* sur dix ans !). Des actions trop ignorées par les investisseurs particuliers français…

Impressionnant ! La Bourse japonaise continue de grimper. Dans un article dédié à l’investissement sur les actions nippones, publié en juin dernier sur notre site et dans notre newsletter du week-end, nous écrivions :

“Historiquement, les grands gérants de fonds occidentaux ont tendance à sous-pondérer leurs allocations sur les actions japonaises. Et c’est d’autant plus vrai pour les épargnants particuliers. Pourtant, Neil Newman, directeur adjoint de la recherche sur le Japon chez Macquarie Capital Securities a récemment déclaré dans la presse spécialisée : "Nous sommes entrés dans une période de marché haussier de deux à trois ans pour le Japon".

Pour Bank of America, ce retour en grâce des actions japonaises devrait être soutenu par les nombreuses évolutions structurelles du pays. L’ancien Premier ministre Shinzo Abe a notamment contraint les entreprises à améliorer leur gouvernance et cette politique semble porter ses fruits aujourd’hui, après des années de défiance des investisseurs étrangers.”

Le propos est plus que jamais d’actualité. Le principal indice boursier japonais, le Nikkei, s’est envolé de 28% en 2023 et progresse d’environ 10% depuis le début de l’année. La Bourse japonaise continue en effet de s’envoler alors que le pays émerge de trois décennies de déflation. Actuellement, le Nikkei se rapproche de son record historique atteint en décembre 1989 :

Évolution du Nikkei depuis la fin des années 1980

Cliquez ici pour voir l’image en grand

Source : Meilleurtaux Placement, TradingView

À Tokyo, la Bourse enregistre des performances remarquables, portée par des taux d'intérêt bas et une confiance croissante des investisseurs. Le Japon est le seul pays développé à conserver des taux négatifs, alors que ceux des États-Unis et de la zone euro évoluent entre 4% et 5,5%.

>> Je demande une information complémentaire pour investir sur les actions japonaises

Longtemps négligé, le marché japonais attire désormais l'attention internationale grâce à la qualité de ses entreprises. Le yen faible soutient les exportations, tandis que les investisseurs évitent les marchés chinois, en difficulté. Des mesures visant à améliorer la transparence et les performances des entreprises cotées renforcent encore l'attrait des actions japonaises.

Les perspectives restent positives selon les experts, notamment en raison de la sous-pondération des actions japonaises dans les portefeuilles d'investissement mondiaux. Les intentions de la Banque du Japon concernant les taux d'intérêt sont surveillées de près, avec des prévisions au beau fixe quant à leur maintien à un niveau bas, voire négatif. Les prévisions de croissance et d'inflation encourageantes jouent également sur la confiance des investisseurs.

Par ailleurs, les négociations salariales du printemps, le "shunto", pourraient constituer un catalyseur majeur pour les actions japonaises, avec des augmentations de salaires attendues qui stimuleraient la consommation et les marges des entreprises.

Le Japon serait donc le nouvel eldorado pour les actionnaires ? En tout cas, c’est une zone incontournable dans un portefeuille bien diversifié. Dans la suite de cet article, nous vous présentons un fonds d’investissement qui a largement surperformé les actions nippones dans leur ensemble ces dernières années.

Enfin, un point très important. En investissant sur les actions japonaises, il est légitime de craindre le risque de change euro-yen. C’est pourquoi nous vous présentons dans cet article un fonds “hedgé”, c’est-à-dire couvert contre le risque de change. Ce type de fonds cherche à minimiser ou à éliminer l'impact des fluctuations des taux de change sur les rendements des investisseurs.

La baisse du yen des dernières années est défavorable à l’investisseur européen. Cette baisse est structurelle, c’est en bonne partie la conséquence de la politique monétaire de la Banque centrale qui a longtemps maintenu des taux bas pour lutter contre la déflation. Des taux bas entraînent une baisse de la valeur de la monnaie, et inversement avec des taux élevés.

Certes, avec le retour de l’inflation dans l’archipel, la Banque centrale pourrait rehausser ses taux à court ou moyen terme. Cela devrait rester toutefois très limité, avec un retour symbolique en territoire positif. Et pour cause, le Japon est confronté à un niveau d’inflation bien inférieur au nôtre. Nous pensons que cette situation va perdurer et il est donc recommandé d’investir via une part couverte contre le risque de change. C’est un atout crucial pour l’épargnant français.

Dans la deuxième partie de cet article, nous vous présentons un fonds “hedgé”, et accessible au plus grand nombre, qui répond parfaitement au besoin de diversifications géographique et sectorielle de l’investisseur particulier, sur les grandes valeurs de l'Empire du Soleil levant.

>> Je demande une information complémentaire pour investir sur les actions japonaises

INVESTIR SUR LE JAPON : LA SOLUTION INCONTOURNABLE

Le fonds Fidelity Funds - Japan Advantage Fund (LU0611489658) a été créé en mars 2011. Il est accessible au plus grand nombre : une part vaut un peu plus de 33€. Surtout, il affiche un excellent couple rendement / risque depuis de nombreuses années.

Ce support d’investissement obtient la meilleure note auprès des médias financiers indépendants MorningStar et Quantalys : 5 étoiles sur 5.

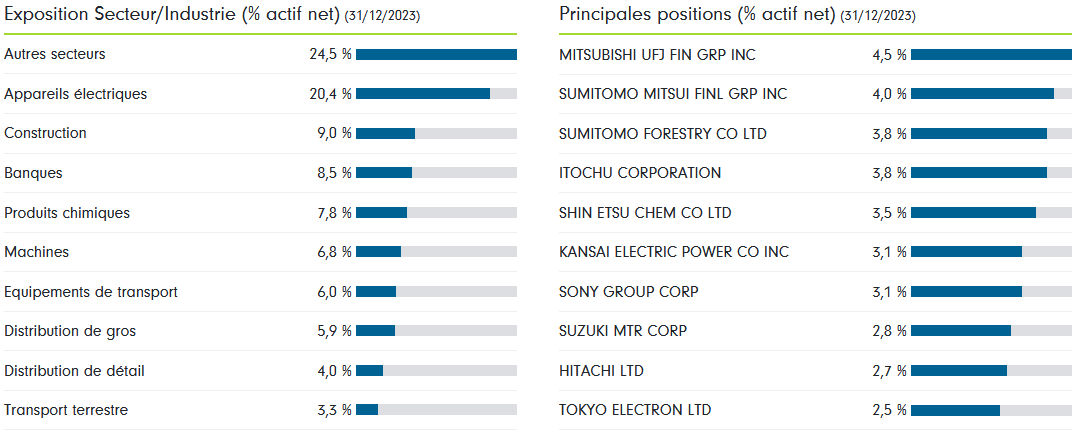

Il investit principalement sur les grandes actions japonaises des industries de l’électronique, du BTP et de la finance. Voici son allocation sectorielle et ses principales lignes en portefeuille :

Cliquez ici pour voir l’image en grand. Source : Fidelity Funds

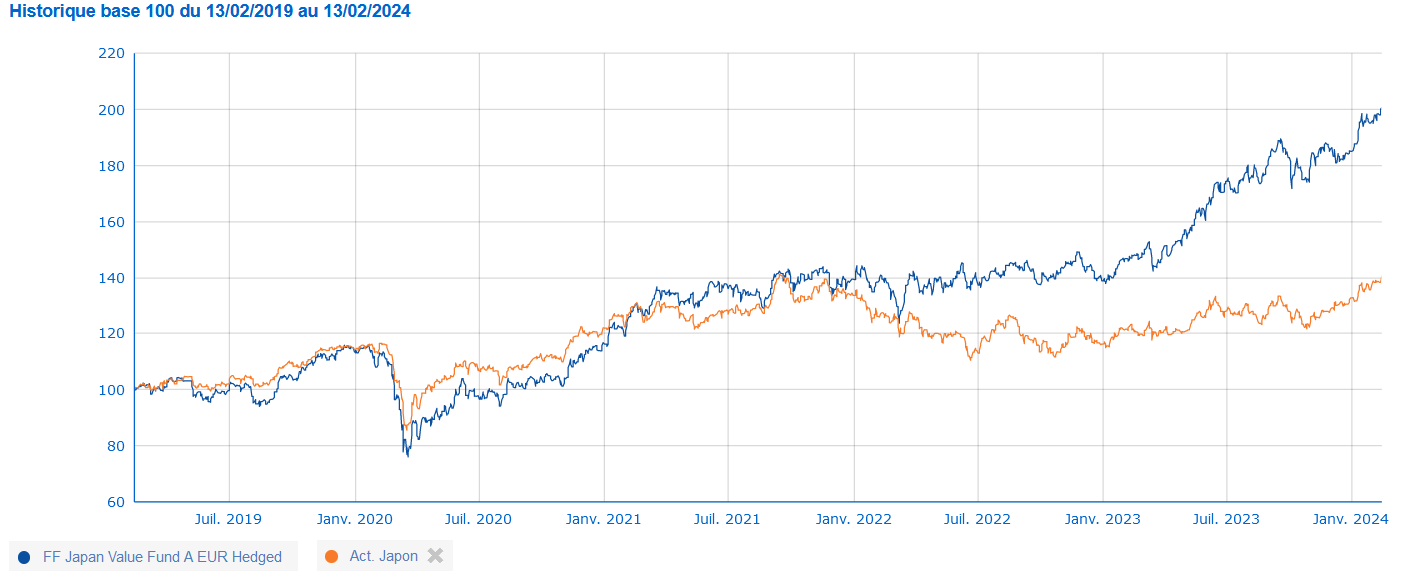

L’image ci-dessous fait apparaître la performance du fonds sur cinq ans (en bleu), et celle de sa catégorie d’investissement (les actions japonaises, en orange). La surperformance du fonds est importante, en particulier depuis début 2022.

Cliquez ici pour voir l’image en grand. Source : Quantalys

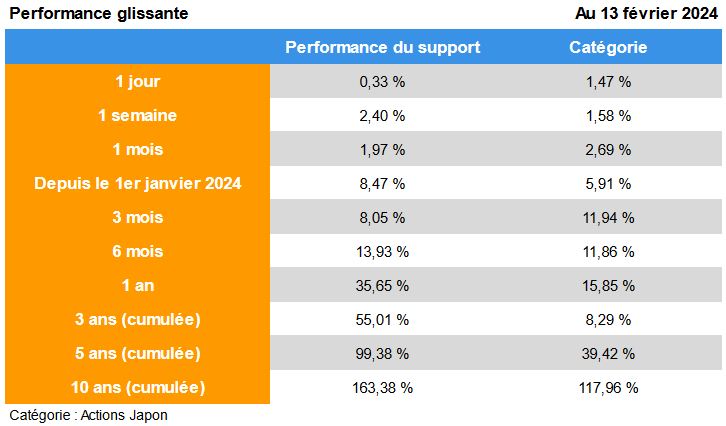

Dans le détail, voici ses performances sur les principaux horizons d’investissement, à la clôture du 13 février :

+163,38%* en cumulé sur 10 ans

+99,38%* sur 5 ans

+55,01%* sur 3 ans

+35,65%* sur 1 an

+8,47%* depuis le 1er janvier 2024

Sur tous ces horizons d’investissement, le fonds surperforme nettement les actions japonaises, dans leur ensemble.

Cliquez ici pour voir l’image en grand. Source : Quantalys

En plus de ses excellentes performances historiques, sa volatilité n’est pas excessive : 14,5% sur un an et trois ans. En conséquence, MorningStar estime que le son risque est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement.

>> Je demande une information complémentaire pour investir sur les actions japonaises

INVESTIR SUR LE JAPON DANS LES MEILLEURES CONDITIONS

Le fonds d’investissement présenté dans cet article est éligible à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.