Ce n’est pas nous qui le disons mais le magazine Investissement Conseils qui vient d’annoncer les résultats de sa 12ème édition des "Pyramides de la Gestion de Patrimoine”. Dans la catégorie private equity, les trois lauréats sur le podium sont les FCPR (Fonds commun de placement à risque) dans lesquels nous investissons avec nos clients depuis de nombreux mois déjà… Et les performances sont au rendez-vous. On vous explique tout dans cet article.

L’investissement dans les entreprises non cotées en Bourse (ou “private equity”) est accessible à tous depuis quelques mois seulement. Des solutions d’investissement très attractives existent et même pour les investisseurs particuliers, le private equity doit être un pilier incontournable dans une allocation bien diversifiée. Cette classe d’actifs était jusqu’à présent réservée aux institutionnels et aux grands portefeuilles.

Les fonds de private equity (ou “FCPR”) prennent des participations majoritaires ou minoritaires dans des sociétés non cotées en Bourse, avec l'objectif de les développer et de les revendre plus tard à profit. Pour un investisseur particulier, il y a au moins cinq raisons d’envisager un investissement dans le private equity :

1. Diversification du portefeuille : L'investissement en private equity permet de diversifier un portefeuille en ajoutant une classe d'actifs distincte des actions cotées, des obligations, de l'immobilier ou des matières premières.

2. Potentiel de rendement élevé : Historiquement, le private equity a offert des rendements supérieurs à ceux des marchés boursiers et de l’immobilier. Cependant, il faut noter que ce potentiel de rendement élevé s'accompagne d'un niveau de risque plus élevé.

3. Moins de volatilité : Comme les entreprises de private equity ne sont pas soumises aux fluctuations quotidiennes des marchés boursiers, elles peuvent être moins volatiles.

4. Accès à des opportunités uniques : L'investissement en private equity donne accès à des sociétés et des projets qui ne sont pas disponibles via les marchés boursiers.

5. Horizon d'investissement à long terme : Les investissements en private equity ont généralement un horizon temporel plus long, ce qui peut convenir aux investisseurs qui n'ont pas besoin de liquidités immédiates et cherchent à maximiser leur retour sur le long terme.

Pour toutes ces raisons, nous avons intégré le private equity comme classe d’actifs dans les allocations de nos gestions pilotées.

Les fonds sélectionnés par Marc Fiorentino et son comité stratégique sont les trois lauréats de la 12ème édition des "Pyramides de la Gestion de Patrimoine”.

>> Je demande une documentation complémentaire sur Pilot, la gestion pilotée de Meilleurtaux

TOP 3 DU PRIVATE EQUITY

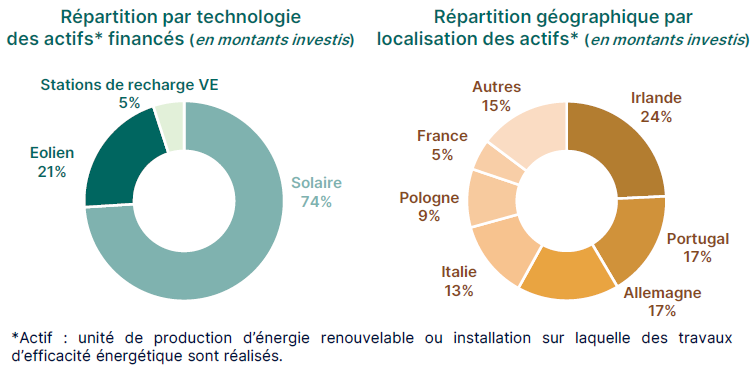

1. Premier du classement, le FCPR Eiffel Infrastructures Vertes (FR001400BCG0) investit dans des projets d’infrastructures durables. Depuis sa création en 2022, il vise un rendement régulier et a généré une performance de 6,72%* en 2023.

Ce FCPR cible les obligations de projets principalement issus de l’Union européenne et du secteur de l’énergie solaire :

Cliquez ici pour voir l’image en grand. Source : Eiffel Investment Group

Son objectif de rendement est supérieur à 4%* par an. Avec un horizon d’investissement de long terme, au moins cinq ans, vous accédez à une classe d’actifs traditionnellement réservée aux investisseurs institutionnels, et donc à leurs performances. En la matière, le fonds cible un TRI (taux de rentabilité interne) supérieur à 4%* par an, net des frais supportés par le fonds.

Cet objectif de gestion est basé sur les estimations d’Eiffel Investment Group et n’est aucunement garanti. Comme avec tout fonds d’investissement, rappelons bien sûr que ce FCPR comporte un risque de perte en capital.

Toutefois, les infrastructures vertes sont un secteur en croissance rapide, avec des perspectives solides de croissance à long terme en raison de l'augmentation de la demande d'énergie renouvelable et de la réglementation environnementale. Le FCPR Eiffel Infrastructures Vertes offre donc aux investisseurs la possibilité de bénéficier de cette potentielle croissance.

>> Je demande une information complémentaire sur le FCPR Eiffel Infrastructures Vertes

2. En deuxième position, le fonds Eurazeo Private Value Europe 3 (FR0013301553) finance la croissance d’entreprises de taille intermédiaire, essentiellement européennes. Il investit en dettes privées (obligations d’entreprises non cotées), visant des rendements très attractifs. Performance 2023 : +9%, +23,5% sur 3 ans.

Avec un rendement de 9%* en 2023 et de 6,76%* en 2022 (+23,53%* en cumulé sur trois ans), le fonds Private Value Europe 3 d’Eurazeo Investment Manager illustre bien le niveau de performance pouvant être atteint via cette classe d’actifs.

Spécialisé dans l’accompagnement des opérations de capital-transmission (buyout) d’entreprises matures de taille intermédiaire, le fonds intègre deux stratégies d’investissement distinctes : l’investissement en dette privée, avec une allocation cible de 60%, et l’achat de parts de fonds ou de portefeuilles de participations en Private Equity, ciblant 40% du fonds.

Cette approche a pour but de générer une performance relativement constante dans le temps, de l’ordre de 6 à 8% par an*. Un rendement solide et appuyé par une faible volatilité : le but n’est pas de viser la performance la plus élevée possible, avec le risque de connaître des contre-performances importantes, mais de générer un rendement appréciable sans mauvaise surprise d’une année sur l’autre.

>> Je demande une information détaillée sur le fonds Private Value Europe 3

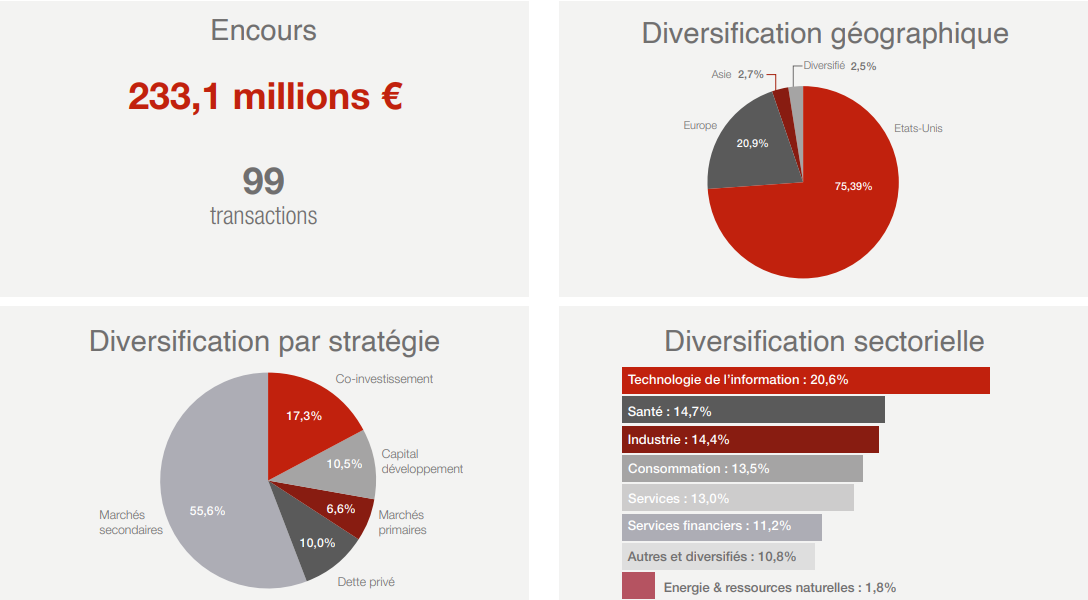

3. Enfin, le FCPR Lumyna Private Equity Fund (FR0013504479) se hisse à la troisième place du podium. Il investit en actions non cotées, en direct ou via des fonds. Plus risqué que les deux autres fonds présentés dans cet article, il a des perspectives de performance plus élevées. Voici ses performances récentes : +7,49%* en 2023, +4,70%* en 2022 et +36,66%* en cumulé sur 3 ans.

Son portefeuille est principalement axé sur l'Amérique du Nord et l'Europe. Il privilégie la stratégie de capital-investissement, que ce soit par l'achat de parts de fonds sous-jacents ou en investissant directement dans des entreprises de capital-risque.

Une part de ses actifs est également allouée à la dette privée. De plus, le fonds réalise des co-investissements avec des partenaires spécialisés en capital-investissement pour des opérations avec des sociétés privées.

Voici sa composition au 29 décembre 2023 :

Cliquez ici pour voir l’image en grand. Source : Generali

>> Je demande une information complémentaire sur le fonds Lumyna Private Equity Fund

Profitez d’un bonus supplémentaire ! Ce FCPR est disponible dans notre contrat d’assurance-vie Meilleurtaux Allocation Vie, assuré par Generali.

Son fonds euros garanti Netissima est également disponible dans notre contrat d’assurance-vie sans frais d’entrée. Il a versé 3,10%* en 2023. Et pour 2024 et 2025, vos versements bénéficieront d’un rendement additionnel de 1,5%* pendant 2 ans ! Ce qui donne donc un rendement cible de 4,6%* par an !

Mieux encore, une bonification de 0,50%* supplémentaire est appliquée sur le rendement du fonds euros Netissima en 2024, en investissant au moins 50% de votre contrat sur des supports en unités de compte, comme le FCPR Lumyna Private Equity Fund. Pour bénéficier de cette offre il est nécessaire que le taux d’Unités de Compte au 31 décembre 2024 soit supérieur ou égal à 50%.

>> Je découvre le contrat Meilleurtaux Allocation Vie et son offre boostée

LE PILOT DE VOTRE ÉPARGNE

Ces trois FCPR récompensés sont ceux que l’on retrouve dans nos gestions pilotées par Marc Fiorentino et son comité stratégique !

Comment suivre leurs anticipations pour gérer au mieux votre patrimoine ? Grâce à Pilot, la gestion pilotée par Marc Fiorentino ! C’est la seule gestion pilotée qui intègre toutes les classes d’actifs, dont le private equity.

N’ayons pas peur des mots, d’autant que ce sont ceux de Marc Fiorentino : Pilot est un produit révolutionnaire. Lancée le 18 avril 2023, la Gestion Pilotée de Meilleurtaux Placement vous permet de déléguer la gestion de votre contrat d'assurance-vie aux experts de Meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère directement votre contrat. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation disponible dès 500 € d’encours et construite autour des convictions que Marc partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses convictions dans le temps.

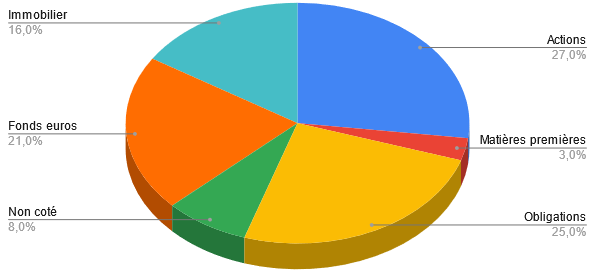

Pourquoi ce produit est-il unique ? Car notre gestion pilotée regroupe toutes les classes d’actifs, sans exception : actions, obligations, matières premières, immobilier, gestion alternative, fonds euros, et donc Private Equity… C’est unique car l’immense majorité des gestions pilotées du marché ne reposent que sur des actions, des obligations (d’États ou d’entreprises) et sur des fonds euros.

Les investisseurs professionnels, notamment les family offices qui gèrent les grandes fortunes, ne se contentent pas de ces quelques classes d’actifs. Ils intègrent de la pierre papier (immobilier), des matières premières ou encore du Private Equity. Notre gestion pilotée intègre toutes ces classes d’actifs et elle est accessible au plus grand nombre. C’est une révolution.

Allocation conseillée par Marc Fiorentino et le comité de gestion :

Depuis le lancement de la gestion pilotée le 20 avril 2023, le profil équilibré a généré un rendement de 6,61%*, contre 14,38%* pour le profil audacieux. En comparaison, l'obligation française de référence (l'OAT à 10 ans) perd 3,15%* et le CAC 40 gagne 8,20%*. Ces performances sont arrêtées au 20 mars 2024.

La gestion pilotée est disponible pour tous les clients du contrat Meilleurtaux Liberté Vie, sans frais d’entrée ni d’arbitrage, et avec des frais de gestion additionnels de 0,4%. À noter que vous avez la possibilité à tout moment de changer de profil, voire de résilier votre mandat si vous désirez basculer sur une gestion libre. Gratuitement bien sûr.

>> Je souhaite suivre l’allocation de Marc Fiorentino

Communication non contractuelle à caractère publicitaire.

* Objectif net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés. Cet objectif a été établi par la Société de Gestion notamment sur la base d’hypothèses de distributions futures pour chacun des Fonds du Portefeuille qui composera le portefeuille du Fonds. Ces hypothèses ne constituent en aucun cas un engagement de la Société de Gestion concernant la performance finale qui sera effectivement réalisée par le Fonds. En effet, il s’agit d’hypothèses établies sur la base des performances passées qui ne sauraient préjuger des performances futures. Ce rendement cible de l’investissement n’est pas garanti et ne constitue qu’un objectif de gestion. Les fonds cités ci dessus ne bénéficient d’aucune garantie en capital et les souscripteurs pourront perdre tout ou partie du capital initialement investi.

Les FCPR sont des placements long terme (10 ans minimum) qui présentent un risque de perte en capital. Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements s'adressent à des investisseurs avertis et sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.