Découvrez M Équilibre, un titre de créance émis par BNP Paribas Issuance B.V., qui constitue une alternative à des placements à capital garanti à l’échéance traditionnels (fonds en euros, livret A, etc.). Il permet d’associer un potentiel gain sous conditions plafonné à 5 %* par an, en contrepartie d’un risque de perte en capital en cours de vie mais avec une protection totale du capital investi à l’échéance*.

Avec la récente vague de hausses des taux directeurs, les conditions sont particulièrement propices à l’émission de produits structurés associant potentiel rendement et protection à 100 % du capital investi à l’échéance*.

Le produit structuré est un produit de diversification dont toutes les caractéristiques sont connues à l’avance :

• La performance du produit dépend de l’évolution d’un sous-jacent qui peut être un indice, un panier d’actions, un taux ou encore une devise. En revanche, le potentiel rendement est plafonné selon ce qui aura été défini par l’Emetteur. Au moment de la souscription du produit, pas de surprise. Vous connaissez le potentiel objectif de rendement du produit.

• Les barrières de protection sont des seuils fixés qui, pour les produits les plus défensifs, protègent le capital et le rendement potentiel à l’échéance. Elles varient d’un produit structuré à l’autre. Dans le cadre d’un produit structuré à capital garanti à l’échéance, pas de barrière de protection du capital à l’échéance. Celui-ci est uniquement protégé à l’échéance peu importe les scénarios. Ainsi, l’investisseur qui conserve le produit récupère sa mise initiale* quoi qu’il arrive, à l’échéance (hors faillite ou défaut de paiement de l’Émetteur ainsi et hors risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule).

• La barrière de paiement des gains correspond au niveau au-dessus ou en dessous (selon les produits) duquel les gains* seront versés. Le remboursement du produit assorti d’un gain peut intervenir par anticipation ou à l’échéance. Le produit peut en effet automatiquement prendre fin par anticipation si la performance du sous-jacent dépasse le niveau permettant ce remboursement.

• Les dates de constatation correspondent aux dates lors desquelles la performance du sous-jacent sera relevée. Cela intervient à intervalles réguliers plus ou moins espacés (tous les mois, trimestres, semestres ou tous les ans selon le produit). Dans le cadre d’un produit structuré à capital garanti à l’échéance : selon la performance du sous-jacent et les niveaux de protection, l’investisseur pourra récupérer l’intégralité du capital investi* à l’échéance (ou même avant) majoré de gains dans un scénario favorable, ou non dans un scénario défavorable.

Avec le produit structuré M Équilibre, le potentiel objectif de gains est de 5 %* votre épargne avec la garantie de récupérer le capital investi* à l’échéance (hors défaut de l’émetteur).

>> Je découvre le placement à capital garanti à l’échéance M Équilibre

M Équilibre est un titre de créance émis par BNP Paribas Issuance B.V., véhicule d’émission dédié de droit néerlandais. Le garant de la formule est BNP Paribas S.A. Bien que la formule de remboursement du produit soit garantie par BNP Paribas S.A., le produit présente un risque de perte partielle ou totale en capital en cours de vie et une garantie du capital à l’échéance.

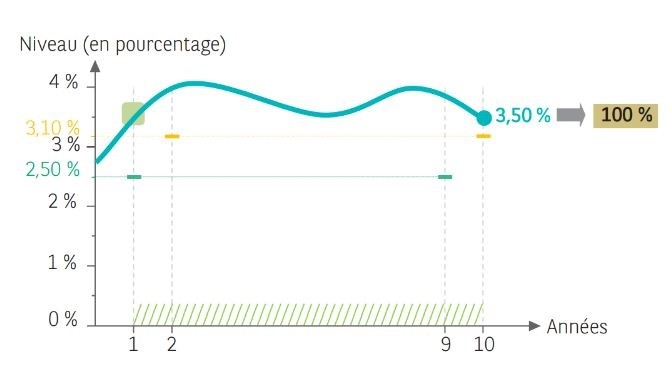

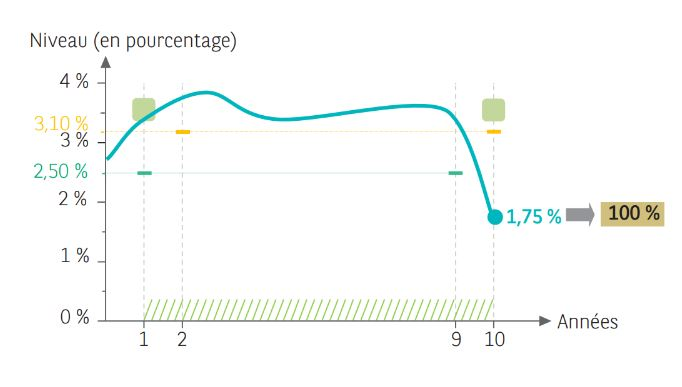

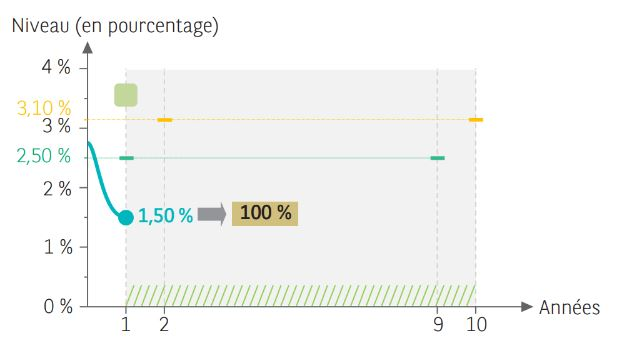

Sous-jacent : Taux EUR CMS 10 ans qui correspond au « Taux d'intérêt 10 ans ». Le «Taux d'intérêt 10ans » utilisé est le «Euribor ICE Swap Rate 10Y». Il correspond à une date donnée au taux de référence pour les opérations d’échanges sur taux d’intérêt en zone euro, pour une maturité de 10 ans. Un taux de référence est un taux d’intérêt mis à jour régulièrement et accessible au public. Il sert de référence pour le calcul des intérêts sur certains instruments financiers.

Gain potentiel : maximum 5 % / an*

Date limite de souscription : 27 mai 2024.

Durée d’investissement : de 1 an à 10 ans maximum (en l’absence de remboursement anticipé automatique).

L’investisseur prend un risque de perte en capital non mesurable a priori en cas de sortie en cours de vie alors que les conditions de remboursement anticipé automatique ne sont pas réunies.

Date de constatation finale : 27 mai 2034

Seuil de remboursement automatique anticipé : dès lors que le « Taux d’intérêt 10 ans » est inférieur ou égal à 2,50 % à une date de constatation annuelle.

Seuil de remboursement à l’échéance : aucun. Le capital investi* est remboursé quel que soit le niveau du sous-jacent.

Mécanisme de versement des coupons : coupon fixe de 5 %* la première année puis l’investisseur reçoit un coupon de 5 %* par an de l’année 2 à l’année 9 si le « Taux d’intérêt 10 ans » est inférieur ou égal à 3,10 % aux dates de constatation des coupons conditionnels.

Cotation : marché officiel de la Bourse de Luxembourg (marché réglementé)

Code ISIN : FR001400P983

>> Je découvre le placement à capital garanti à l’échéance M Équilibre

Le gain potentiel est de 5 %* par année écoulée depuis la date d’observation initiale, le 29 mai 2024. L’échéance du produit intervient le 29 mai 2034 (en l'absence d'un remboursement anticipé automatique).

Le coupon fixe (année 1)

À la date de paiement du coupon fixe (après 1 an), l’investisseur reçoit un coupon fixe de 5 %* quel que soit le niveau du « Taux d’intérêt 10 ans ».

Les coupons conditionnels (années 2 à 10)

Aux 9 dates de constatation des coupons conditionnels, si le « Taux d’intérêt 10 ans » est inférieur ou égal à 3,10 %, l’investisseur reçoit un coupon conditionnel de 5 %* au titre de l’année écoulée.

Dans le cas contraire, si le « taux d’intérêt 10 ans » est strictement supérieur à 3,10 %, aucun coupon n’est versé au titre de l’année écoulée et le produit continue.

>> Je découvre le placement à capital garanti à l’échéance M Équilibre

Mécanisme de remboursement anticipé (années 1 à 9)

Un remboursement anticipé est activé si le « Taux d’intérêt 10 ans » est inférieur ou égal à 2,50 % lors d’une date de constatation annuelle de l’année 1 à l’année 9. L’investisseur récupère le capital investi* plus le coupon de 5 %* versé au titre de l’année écoulée.

Mécanisme de remboursement à l’échéance (année 10)

Si le produit va jusqu’à son échéance (année 10), le coupon de 5 %* décrit ci-dessus est versé au titre de la dernière année, si le « Taux d'intérêt 10 ans » est inférieur ou égal à 3,10 % à la date de constatation finale. Mais surtout le capital investi* est remboursé à la date d’échéance quel que soit le niveau du sous-jacent.

>> Je découvre le placement à capital garanti à l’échéance M Équilibre

Le scénario défavorable

L’investisseur reçoit le coupon fixe de 5 %* au titre de la première année écoulée. Ce coupon fixe est versé quel que soit le niveau du « Taux d’intérêt 10 ans ».

Puis, le produit continue jusqu’à l’échéance sans que le niveau du sous-jacent ne permette le versement de coupons si à chaque date de constatation annuelle le « Taux d’Intérêt 10 ans » est strictement supérieur à 3,10 %. Toutefois, l’investisseur récupère la totalité du capital investi* peu importe le niveau du sous-jacent à l’échéance.

Le scénario intermédiaire

Année 1 : l’investisseur reçoit le coupon fixe de 5 %* au titre de la première année écoulée peu importe le niveau du « taux d’intérêt 10 ans ».

De l’année 2 à 9 : le produit continue et aucun coupon n’est versé si, à chaque date de constatation, le « Taux d’intérêt 10 ans » est strictement supérieur à 3,10 %.

Année 10 : à la date de constatation finale, si le « Taux d’intérêt 10 ans » est inférieur à 3,10 % (seuil de versement des coupons conditionnels) alors un coupon de 5 %* est versé au titre de cette dernière année et l’investisseur récupère la totalité du capital investi*.

>> Je découvre le placement à capital garanti à l’échéance M Équilibre

Le scénario favorable

Si à la date de paiement du coupon fixe (la première année), le « Taux d’intérêt 10 ans » est inférieur à 2,50 % (le seuil de remboursement anticipé automatique), alors le produit prend automatiquement fin par anticipation. L’investisseur récupère la totalité du capital investi* après seulement 1 an et le coupon fixe de 5 %* lui est versé.

* Le terme « capital » désigne la valeur nominale du produit (soit 1 000 €). Les montants de remboursement présentés sont exprimés en proportion de cette valeur nominale (et pas nécessairement des sommes versées par l'investisseur) hors frais, commissions et/ou prélèvements sociaux et fiscaux applicables au cadre d'investissement. Les objectifs présentés s'entendent hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés, sous réserve de conservation du support jusqu'à la date de remboursement et en l'absence de faillite ou défaut de paiement de l'Emetteur et / ou faillite ou défaut de paiement ou mise en résolution du Garant. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau du taux d’intérêt 10 ans, des taux d’intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque de perte en capital, non mesurable a priori).

Avertissements

Vous êtes sur le point d'acheter un produit qui n'est pas simple et qui peut être difficile à comprendre.

M Équilibre s’inscrit dans le cadre d'une diversification d'un portefeuille financier et n’est pas destiné à en constituer la totalité. Le support M Équilibre présente un risque de perte en capital partielle ou totale en cours de vie et une garantie du capital à l’échéance. Il est émis par BNP Paribas Issuance B.V, véhicule d'émission dédié de droit néerlandais. L’investisseur est soumis au risque de faillite ou de défaut de paiement de l'émetteur ainsi qu’au risque de défaut, de faillite ou de mise en résolution du garant de la formule. L’investisseur prend un risque de perte en capital non mesurable a priori si les titres de créance sont revendus avant la date d’échéance ou de remboursement automatique anticipé.

Les rendements présentés ne tiennent pas compte de l'inflation. Une hausse de l'inflation entraîne une perte de rendement réel pour l'investisseur. Son impact sur le rendement est donc plus important lorsque celle-ci est élevée. Le rendement réel du produit corrigé de l'inflation peut par conséquent être négatif. Meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.

Facteurs de risque :

Avant tout investissement dans ce produit, les investisseurs sont invités à se rapprocher de leurs conseils financiers, fiscaux, comptables et juridiques. Les investisseurs sont invités à lire attentivement la documentation juridique du produit telle que renseignée dans la section « Facteurs de Risques » de la Brochure commerciale avant tout investissement dans ce produit. Les risques présentés ci-dessous ne sont pas exhaustifs.

Risque lié au sous jacent : le mécanisme de remboursement est lié à l’évolution du « Taux d’intérêt 10 ans ».

Risque découlant de la nature du produit : en cas de revente du produit avant l’échéance ou, selon le cas, à la Date de Remboursement Anticipé Automatique, alors que les conditions de remboursement anticipé automatique ne sont pas remplies, il est impossible de mesurer a priori le gain ou la perte possibles, le prix pratiqué dépendant alors des conditions de marché en vigueur. Si le cadre d’investissement du produit est un contrat d’assurance vie ou de capitalisation, le dénouement (notamment par rachat ou décès de l’assuré), l’arbitrage ou le rachat partiel de celui ci peuvent entraîner le désinvestissement des unités de compte adossées aux titres avant leur Date d’Échéance. Ainsi, le montant remboursé pourra être très différent (inférieur ou supérieur) du montant résultant de l’application de la formule annoncée. Il existe donc un risque de perte en capital partielle ou totale. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Risque de marché : le prix du produit en cours de vie évolue non seulement en fonction du « Taux d’intérêt 10 ans », mais aussi en fonction d’autres paramètres, notamment de sa volatilité, des taux d’intérêt et de la qualité de crédit de l’Émetteur et du Garant de la formule.

Risque de liquidité : certaines conditions exceptionnelles de marché peuvent rendre difficile, voire impossible, la revente du produit encours de vie.

Risque de crédit : l'investisseur est exposé à une dégradation de la qualité de crédit de l'Émetteur et du Garant de la formule et supporte le risque de défaut de paiement et de faillite de l'Émetteur ainsi que le risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule. Conformément à la règlementation relative au mécanisme de renflouement interne des institutions financières (bail in), en cas de défaillance probable ou certaine du Garant de la formule, l'investisseur est susceptible de ne pas recouvrer, le cas échéant, la totalité ou partie du montant qui est dû par le Garant de la formule au titre de sa garantie ou l'investisseur peut être susceptible de recevoir, le cas échéant, tout autre instrument financier émis par le Garant de la formule (ou toute autre entité) en remplacement du montant qui est dû au titre des titres de créance émis par l'Émetteur.

Ce document à caractère promotionnel a été communiqué à l’AMF conformément à l’article 212-28 de son Règlement général.

La documentation juridique des titres de créance est composée : du Prospectus de base de l’Émetteur, dénommé « Base Prospectus for the Issue of Unsubordinated Notes », daté du 31 mai 2023 et approuvé par l’Autorité des marchés financiers (AMF) sous le numéro 23-195 et de ses Suppléments, disponibles sur https://rates-globalmarkets.bnpparibas.com/documents/legaldocs/resourceindex.htm ainsi que des Conditions définitives de l’émission (« Final Terms »), datées du 9 avril 2024 et du Résumé spécifique lié à l’émission (« Issue Specific Summary »), disponibles sur https://eqdpo.bnpparibas.com/FR001400P983 . La documentation juridique est également disponible sur demande auprès du distributeur et sur le site de l’AMF www.amf-france.org. L’approbation du Prospectus de base par l’AMF ne doit pas être considérée comme un avis favorable de sa part quant à la qualité des titres de créance Le Document d’informations clés est disponible sur https://kid.bnpparibas.com/FR001400P983-FR.pdf.

Les produits structurés présentent un risque de perte en capital et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur date d'échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs âgés ou souhaitant sortir avant la date d'échéance du produit. Il convient de ne pas avoir besoin des capitaux investis puisque la durée de cet investissement n'est pas connue à l'avance.

Dans le cadre d’un contrat d’assurance-vie ou de capitalisation, l’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas. L'investissement portant sur des supports en unités de compte présente un risque de perte en capital. Les performances passées ne préjugent pas des performances futures et sont dépendantes notamment de l'évolution des marchés financiers. Il est précisé que l'entreprise d'assurance, d'une part, l'Emetteur et le Garant de la formule, d'autre part, sont des entités juridiques indépendantes.