Avec la hausse des taux, les épargnants ont aujourd’hui à leur disposition des placements sans risque ou très défensifs permettant de viser environ 5% de rendement annuel. Meilleurtaux Placement en propose plusieurs. Mais quid des investisseurs qui cherchent un meilleur rendement, à deux chiffres, prêts à prendre une part de risque sans tout miser sur la hausse des indices boursiers ? Une nouvelle opportunité d’investissement va prochainement être lancée et permettra de viser 10 % par an tout en optimisant le couple rendement-risque.

Le produit structuré, support accessible en unités de compte au sein de l’assurance-vie, constitue une alternative à un placement en actions.

Les actions se distinguent par leurs performances et leur volatilité plus élevées par rapport à d'autres classes d'actifs. Sur le long terme, les investissements en Bourse affichent les rendements les plus remarquables. Selon une étude de l'Institut de l'Épargne Immobilière et Foncière (IEIF) intitulée "40 ans de performances comparées (1982-2022)", les actions surpassent les autres classes d'actifs sur une période de 40 ans, affichant un taux de rendement interne (TRI) de 15,1 %.

À l’heure actuelle, les actions sont au plus hauts. Pour les plus optimistes, cette phase haussière n’est pas terminée, quand d’autres craignent une correction ou l’éclatement d’une bulle. Investir maintenant, c’est alors prendre le risque d’investir au plus haut. Et pourquoi prendre des risques quand les placements à capital garanti (livret A, fonds en euros, produit structuré à capital garanti…) permettent de profiter de meilleurs rendements s’expliquant notamment pas la hausse des taux ? Les rendements visés par les placements à capital garanti sont bel et bien plus attrayants mais ne dépassent pas les 5 %. Obtenir 5 % avec une garantie du capital investi, c’est profiter d’un rendement attrayant en comparaison du risque encouru. Mais pour obtenir un rendement élevé, il faut être prêt à se tourner vers des placements plus risqués.

Un placement plus risqué ne veut pas nécessairement dire aucune protection pour limiter la casse. C’est justement ce que les produits structurés proposent. Des rendements attrayants. Des niveaux de protection du capital intéressants. En somme, un produit qui permet d’optimiser le couple rendement-risque.

>> Je souhaite être alerté(e) lors du lancement du prochain produit structuré

Les produits structurés sont des instruments financiers conçus par les banques. Leurs caractéristiques sont déterminées à l'avance, celles-ci étant contractualisées :

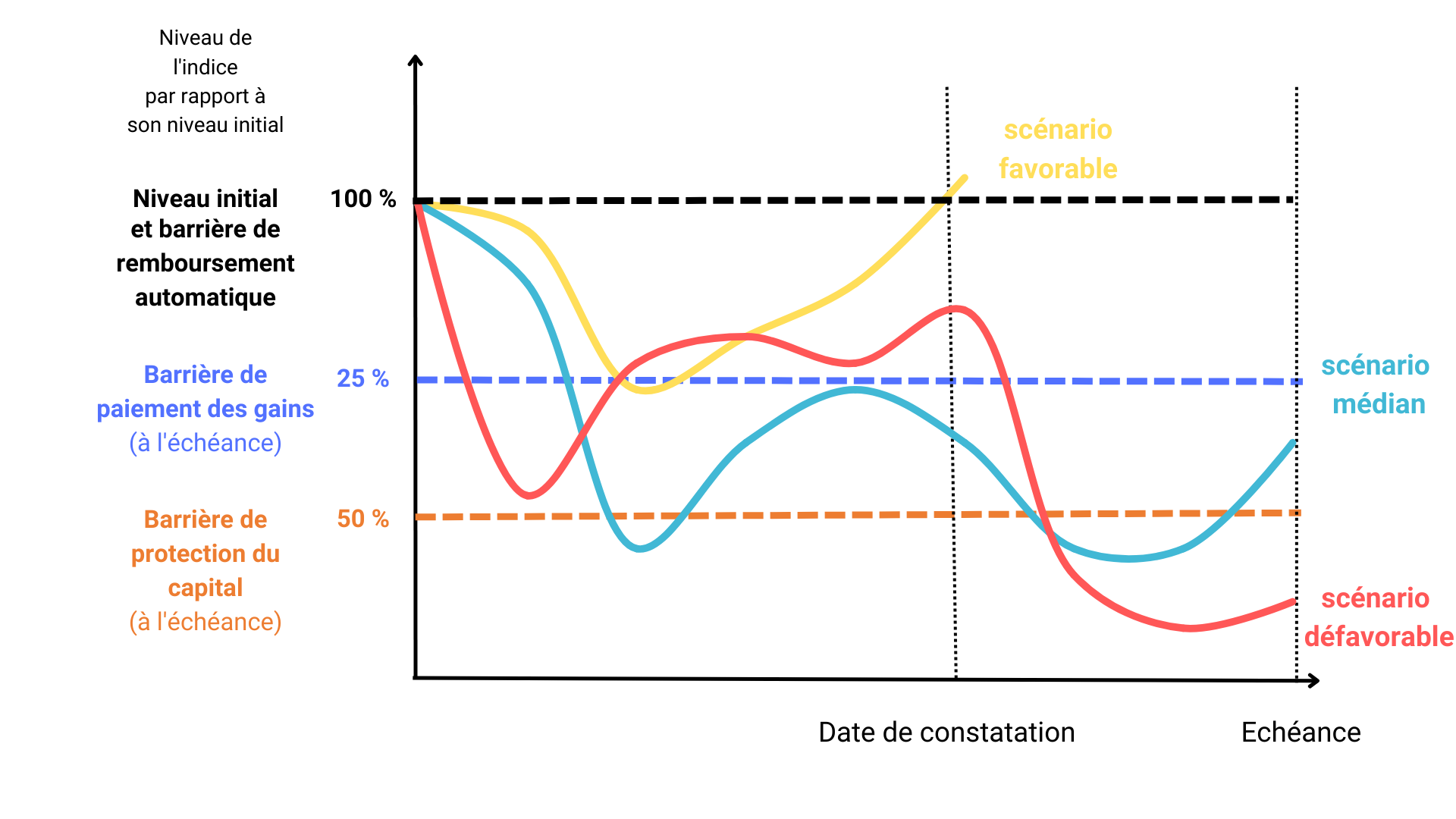

• La performance du produit est liée à l'évolution de son sous-jacent, qui peut être un indice, un panier d'actions, ou un taux d'intérêt, entre autres. Le rendement dépend de la fluctuation du cours du sous-jacent aux dates de constatation, lors desquelles son niveau est relevé.

• La protection du capital est déterminée par le seuil de protection du capital. Selon le seuil, le produit peut être remboursé à l’échéance même si la performance du sous-jacent (un indice, un fonds, un taux…) baisse.

• Les dates de constatation correspondent aux moments où le niveau de l'indice est évalué. Elles peuvent être mensuelles, trimestrielles, semestrielles ou annuelles. C’est à ces dates que sera déterminé si le produit s’arrête ou s’il continue jusqu’à une prochaine date de constatation (ou jusqu’à son échéance).

• Le versement des gains dépend du seuil de paiement des gains. Pour que les gains soient versés à l'échéance, la performance du sous-jacent doit être au-dessus ou en dessous de la barrière de paiement des gains, selon le produit. Certains produits structurés peuvent également activer un rappel anticipé en fonction de la performance du sous-jacent, permettant à l'investisseur de récupérer son capital investi ainsi que les gains avant l'échéance du produit.

>> Je souhaite être alerté(e) lors du lancement du prochain produit structuré

Meilleurtaux Placement proposera très prochainement un produit similaire à un produit lancé en mai 2022 : M Ambition.

Il a suffi d'une année seulement pour que les épargnants qui ont investi dans M Ambition récupèrent le capital investi majoré d'un gain de 10 %.

La date de constatation initiale de M Ambition était le 12 mai 2022 et les dates de constatations trimestrielles étaient fixées tous les 12 des mois de février, mai, août et novembre sur une période d'investissement de 12 ans.

Pendant les trois premiers trimestres, le niveau de l'indice n'avait aucune incidence sur le remboursement du produit. Le mécanisme de remboursement anticipé ne pouvait être activé que du trimestre 4 au trimestre 47. La première date permettant l’activation du remboursement anticipé était donc le 12 mai 2023, au trimestre 4. À cette première date, deux possibilités : la continuité du produit ou son remboursement anticipé. Comme l'indice était en hausse par rapport à son niveau initial, cela a conduit au remboursement anticipé du produit. Les épargnants ont ainsi récupéré le capital investi ainsi qu'un coupon de 2,5 %* par trimestre, soit 10 %* par an. Le prochain produit structuré proposera un objectif de gains similaire.

>> Je souhaite être alerté(e) lors du lancement du prochain produit structuré

Pour récapituler le fonctionnement du produit :

Du trimestre 4 au trimestre 47, il était prévu que le mécanisme de remboursement anticipé s'active automatiquement à une date de constatation dans le cas où la performance de l’indice serait stable ou en hausse, sinon le produit continuait.

Si le produit avait atteint son échéance (trimestre 48), alors :

• L'investisseur aurait récupéré la totalité de son capital majoré d'un gain de 2,50 %* par trimestre écoulé si l'indice ne clôturait pas en baisse de plus de 25 % par rapport à son niveau initial.

• L'investisseur aurait récupéré la totalité de son capital si l'indice clôturait en baisse de plus de 25 % par rapport à son niveau initial mais que cette baisse n'excédait pas 50 %.

• L'investisseur aurait subi une perte en capital correspondant à la baisse finale de l'indice s'il clôturait en baisse de plus de 50 % par rapport à son niveau initial.

Ces barrières de protection constituent un avantage pour l'investisseur qui vise un rendement élevé tout en limitant son exposition à une perte en capital.

Pour ceux qui s'intéressent à ce type d'investissement, un nouveau produit structuré devrait bientôt être disponible, avec des caractéristiques similaires à celles de M Ambition :

• Une protection équivalente du capital à l'échéance,

• Une barrière de paiement des gains à l'échéance plus élevée,

• Un rendement annuel similaire.

>> Je souhaite être alerté(e) lors du lancement du prochain produit structuré

Communication à caractère promotionnel non contractuelle sur un instrument financier

* Hors frais de gestion du contrat, fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant et de la conservation du titre de créance jusqu’à son remboursement final. En cas de sortie en cours de vie alors que les conditions du remboursement final ne sont pas réunies, le montant remboursé dépendra des paramètres de marché en vigueur et engendrera un gain ou une perte non mesurable a priori. La perte en capital, notamment, pourra être partielle ou totale.