Pas simple aujourd’hui de se lancer dans un investissement corrélé aux actions. Les indices ont successivement connu une forte baisse début août, puis un puissant rebond, et une nouvelle baisse début septembre, rappelant à quel point l'investissement boursier peut être risqué. Et alors que les taux commencent à baisser, les épargnants manquent de solutions pour dégager des rendements. Mais elles existent…

L’intérêt d’un investissement en actions est que le rendement espéré est bien plus élevé que toutes les autres classes d’actifs. Mais plus l’action peut rapporter, plus les risques sont élevés. Demandez aux investisseurs qui ont acheté des fonds actions en 2022 ou, plus récemment, en mai 2024.

Certes, les indices boursiers ont rebondi depuis, et certains épargnants sont peut-être tentés par investir en actions. Pas facile pourtant de se lancer alors qu'il y a encore beaucoup d'incertitudes et que les indices boursiers paraissent finalement assez chers après leur rebond d’août. Qui peut prédire aujourd’hui que nous n’aurons pas une nouvelle baisse, suite à un mauvais chiffre américain, une déception sur les résultats d’entreprise, une aggravation des conflits, sans oublier les événements qu'on ne peut pas anticiper, les fameux "black swans", qui sont généralement les premières causes de krach (le covid ou la guerre en ukraine étaient d'ailleurs des "black swans") ? Alors oui, investir en actions aujourd’hui est très tentant, mais ce n’est, comme souvent, réservé qu’aux profils dynamiques.

En investissant plutôt dans un produit structuré, on rajoute à son investissement une protection bienvenue en cette période complexe. Il s’agit d’un filet de sécurité qui offre une protection du capital.

La performance du produit est liée à l'évolution d'un sous-jacent (un indice, un fonds, un panier d'actions, etc.). Toutefois, le rendement potentiel est limité par ce qui a été fixé par l’Émetteur. Ainsi, lors de la souscription, il n'y a pas de surprise : vous connaissez déjà l'objectif de rendement du produit (8%, 10%, 12%, etc.). Ce gain est multiplié par le nombre d’années de vie du produit.

Le gain est généralement versé dès lors que le sous-jacent est en hausse par rapport à son niveau initial. Mais si le sous-jacent baisse par rapport à son niveau initial, le produit structuré n’engendre pas forcément de perte, contrairement à un investissement en action.

En effet, si la baisse enregistrée à l’échéance du produit est inférieur au filet de sécurité, alors le produit est remboursé.

Par exemple, si le produit a une barrière de protection à 50%, alors si à l’échéance, le sous-jacent est en baisse de 50% ou moins par rapport à son niveau initial, le capital investi est remboursé en intégralité !

>> Découvrez notre gamme de produits structurés

Avec le produit structuré, toutes les règles sont connues d’avance, le montant des gains, le sous-jacent (un indice, une action, un taux…), les barrières, les dates de constatation et l’échéance. Cette dernière est généralement comprise entre 10 et 12 ans. Mais il existe des possibilités de remboursement anticipé.

Le fonctionnement d’un produit structuré est le suivant : à une date donnée, on constate la valeur d’un certain indicateur, appelé le sous-jacent (un indice, une action, un taux…) et au bout d’une échéance définie (tous les mois, tous les trimestres, tous les ans), la valeur du sous-jacent est comparée à la valeur de départ. Si les conditions de sorties sont remplies, le produit est remboursé avec son gain.

Dans le cas contraire, le produit continue jusqu’à la prochaine date de constatation (chaque mois, trimestre ou année).

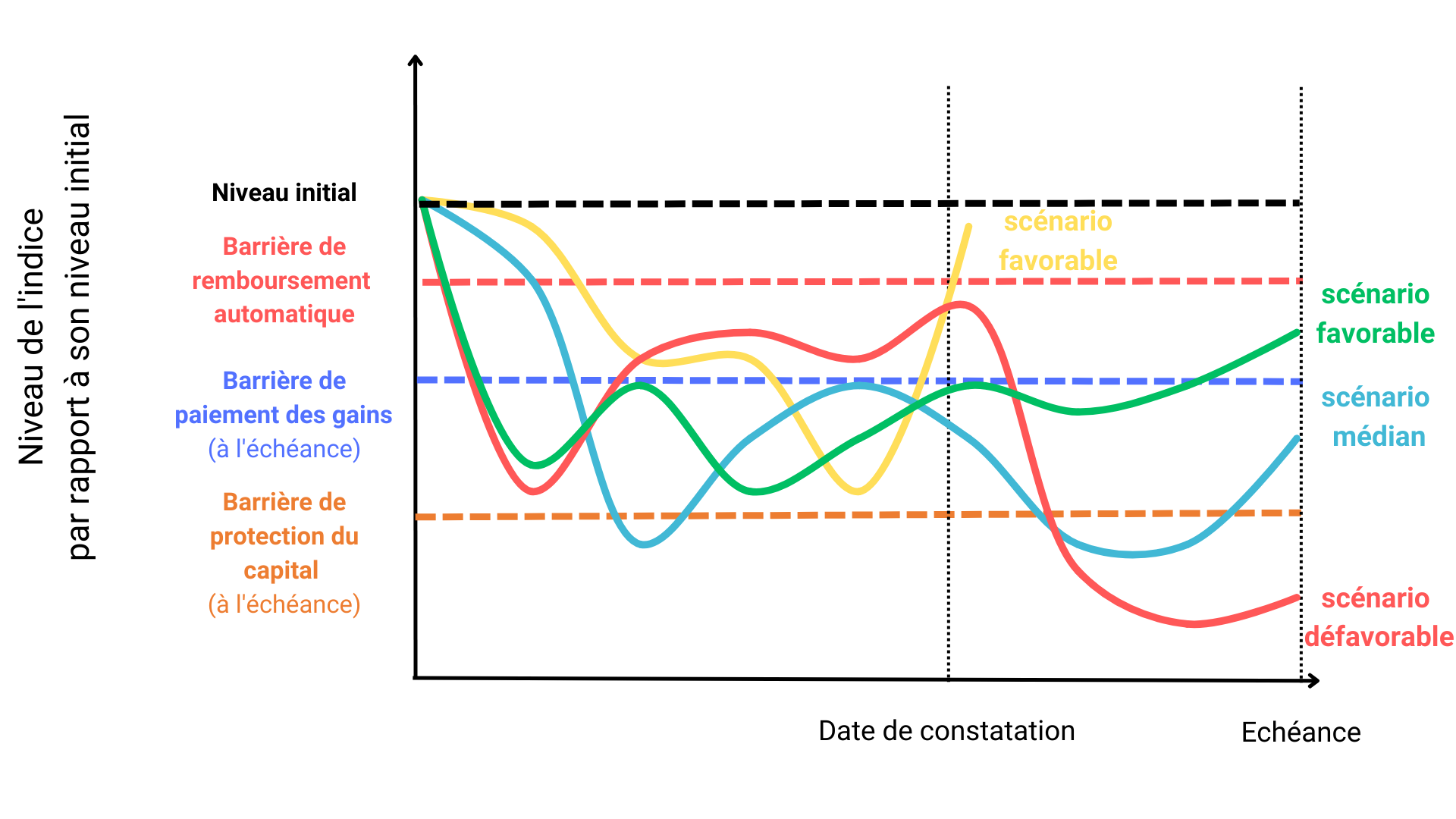

À défaut, si les conditions ne sont pas remplies pour permettre le remboursement en cours de vie du produit, le produit continue jusqu’à son échéance (8 ans,10 ans, 12 ans…), alors le scénario est dépendant d’autres barrières de protection :

• La barrière de paiement des gains à l’échéance (située par exemple à 20 % sous le niveau initial) : cette barrière permet d’obtenir à l’échéance, le remboursement des sommes investies majoré d’un gain.

• La barrière de protection du capital (généralement située entre 30 et 50 % sous le niveau initial) : cette barrière sécurise les sommes investies. Au-dessus de cette barrière, l’investisseur récupère la totalité du capital investi.

En revanche, si à l’échéance l’indice est sous le niveau de protection, les investisseurs subissent une perte équivalente à la baisse de l’indice (comme pour un placement en actions).

>> Recevez une documentation complète sur les produits structurés de Meilleurtaux Placement

Pour résumer, 4 scénarios peuvent survenir et dépendent du niveau de l’indice par rapport à son niveau initial lors d’une date de constatation, mais aussi des barrières de protection (la barrière de remboursement automatique anticipé, la barrière de paiement des gains à l’échéance et la barrière de protection du capital à l’échéance) :

• Scénario 1 : vous récupérez la totalité des sommes investie majorées d’un gain en remboursement anticipé.

• Scénario 2 : vous récupérez la totalité des sommes investies majorées d’un gain à l’échéance.

• Scénario 3 : vous récupérez la totalité des sommes investies.

• Scénario 4 : vous subissez une perte de capital équivalente à la baisse de l’indice.

>> Découvrez notre gamme de produits structurés

Le produit structuré est donc un bon compromis pour se familiariser avec la Bourse. Idéal pour commencer en douceur avec un ticket minimum faible, et la possibilité de bénéficier de la fiscalité attractive et souple de l’assurance-vie ou du Plan d'Epargne Retraite

Le cadre est donc idéal :

Découvrez en ce moment notre produit M Ambition 6 : visez un objectif de gain annuel de 11%*, en contrepartie d'un risque de perte en capital. Le produit dispose d'un mécanisme de protection à l'échéance, dès lors que l'indice ne clôture pas en baisse de plus de 50 % par rapport à son niveau initial.

Communication non contractuelle à caractère publicitaire

* Hors frais de gestion du contrat, fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant et de la conservation du titre de créance jusqu’à son remboursement final. En cas de sortie en cours de vie alors que les conditions du remboursement final ne sont pas réunies, le montant remboursé dépendra des paramètres de marché en vigueur et engendrera un gain ou une perte non mesurable a priori. La perte en capital, notamment, pourra être partielle ou totale. Les produits structurés présentent un risque de perte en capital et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs souhaitant sortir avant l'échéance du produit ou âgés de plus de 70 ans. meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.