L’investissement dans les sociétés non cotées, ou “Private Equity”, était jusqu’ici peu démocratisé pour les particuliers. Traditionnellement, ce type de placement était réservé aux institutionnels et aux family office. Les solutions pour en profiter au sein de contrats d’assurance vie ou de capitalisation étaient très rares. Désormais, allier les avantages de ces enveloppes à des portefeuilles de fonds ou de sociétés non cotées est atteignable grâce à la solution sélectionnée par les experts de MeilleurPlacement. Dans des conditions uniques, que nous vous présentons aujourd’hui.

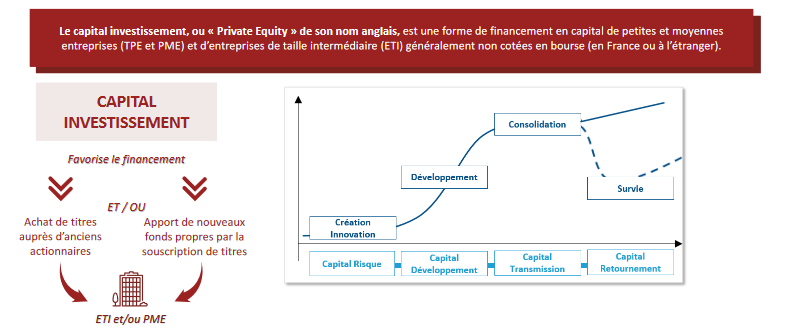

Le Private Equity, aussi appelé “capital-investissement”, est l’investissement en capital de PME ou TPE généralement non cotées en Bourse.

L’objectif est d’entrer au capital de petites entreprises pour financer leur amorçage et leur développement, et contribuer ainsi à l’accélération de leur croissance.

Un fonds de Private Equity va ainsi investir dans des dizaines ou centaines d’entreprises qui démarrent leur activité et ont un potentiel de croissance. Des investissements risqués mais avec un fort effet de levier lorsqu’ils s’avèrent payants.

Un tel investissement s’envisage sur plusieurs années, compte tenu de sa faible liquidité.

Dans certains cas, l’investisseur accompagne la société par ses conseils pratiques et son réseau pour accélérer son développement. En contrepartie, il s’attend à un rendement sur le capital investi supérieur au marché actions. Et pour cause, le risque pour l’investisseur est plus important. Le Private Equity peut devenir une véritable aventure entrepreneuriale pour l’investisseur.

Le Private Equity regroupe plusieurs réalités pour l’investisseur. Tout d’abord : le capital d’amorçage. Il peut être réuni avant la création de l’entreprise et sert de premier apport.

Vient ensuite le capital-risque, dédié aux jeunes pousses. Ces dernières ne sont pas encore rentables et sont rarement éligibles aux prêts bancaires. Elles sont en phase de démarrage (start-up) et cherchent des fonds propres pour financer leurs activités.

Le capital-développement, comme son nom l’indique, est dédié au développement de la société. A l’inverse du capital-risque, les entreprises visées existent le plus souvent depuis plusieurs années et sont rentables. Elles recherchent des financements pour conserver et développer leurs bonnes perspectives de croissance. Le capital-investissement est moins risqué que le capital-risque. Plus anecdotique en termes d’investissements, le capital-retournement vise à redresser une société en difficulté.

Enfin, le LBO, pour Leverage Buy Out (ou capital-transmission) est un montage financier permettant de racheter une entreprise par le biais d’une holding. Cette sous-branche du Private Equity représentait en 2019 plus de 830 milliards de dollars selon Bain & Company. En parallèle, les capitaux privés avoisinaient les 2 500 milliards de dollars : un record historique.

Source : UAF Life Patrimoine

>> Je souhaite découvrir la solution de MeilleurPlacement pour investir dans le Private Equity

POURQUOI INVESTIR DANS LE PRIVATE EQUITY ?

Le Private Equity est une classe d’actifs à part entière, qui est très attractive dans un contexte macro-économique de taux bas où il n’y a pas de rendement sans risque.

Il s’agit certes, d’un actif risqué. Mais il s’agit aussi d’un actif historiquement très rentable. Et un actif décorrélé des marchés financiers traditionnels, idéal pour diversifier ses placements.

Le Private Equity est un environnement extrêmement concurrentiel, où les investisseurs cherchent les meilleures pépites sur lesquelles investir. Plusieurs stratégies sont appliquées : déceler une valeur sous-évaluée dans un secteur de pointe comme celui du digital et des nouvelles technologies, chercher des entreprises aux fondamentaux solides (par exemple dans le cadre d’un LBO), respecter les critères de l’investissement socialement responsable pour allier performance et impact positif etc …

Prenons un exemple. Un investisseur en Private Equity répartit son allocation de fonds entre 20 sociétés non cotées. Averti quant au potentiel et aux risques liés au Private Equity, il sait pertinemment que ces 20 pépites ne deviendront pas toutes les Amazon ou Google de demain. Une, deux, peut-être cinq sociétés seulement parviendront à un stade avancé de développement et de rentabilité dans les années suivants son investissement. Ces réussites permettront de lisser la performance globale de son investissement. Elles seront les locomotives de sa réussite, face à une majorité de sociétés qui ne décolleront jamais.

Un fonds actions plus classique qui investit sur 20 sociétés cotées s’attend à dégager une performance plus uniforme. Les écarts de performance sont moins élevés d’une société à l’autre, avec une approche plus traditionnelle. Dans le cas d’un fonds actions classique, il y a une corrélation forte entre la performance générée et l’évolution des marchés boursiers. Le Private Equity a donc la particularité de générer des performances plus irrégulières d’une société non cotée à l’autre, et l’avantage d’être décorrélé de la Bourse.

A l’heure où les performances des autres placements, risqués ou non, sont décevantes, le Private Equity apparaît de plus en plus comme une alternative privilégiée par les investisseurs professionnels.

Sur les 20 dernières années, le Private Equity a été l’un des placements les plus rentables pour les investisseurs institutionnels et les family office. Il représente le plus souvent plus de 10% des investissements financiers de ces investisseurs professionnels.

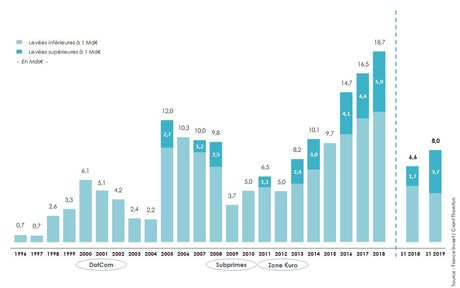

Ces dernières années, ce secteur s’est fortement développé, pour atteindre au niveau mondial les 3 200 milliards de dollars acquis dans diverses sociétés. La France n’échappe pas à ce phénomène. Entre 2012 et 2018, la croissance annuelle des montants investis a été de 16% en moyenne. L’an dernier, le Private Equity dans l’Hexagone a atteint les 16 milliards d’euros. Au total, plus de 7 500 start-up, PME et ETI françaises ont été accompagnées ces dernières années par le capital-investissement. Pour un total de 210 000 emplois nets créés entre 2012 et 2017. Le fonds de capital-risque de Xavier Niel, Kima Venture, est l’un des plus connus en France. Chaque année, il investit dans 50 à 100 startups, comme Papernest, Doctrine, Agricool, Captain Train, Lalilo etc …

Source : Latribune

Quel rendement ?

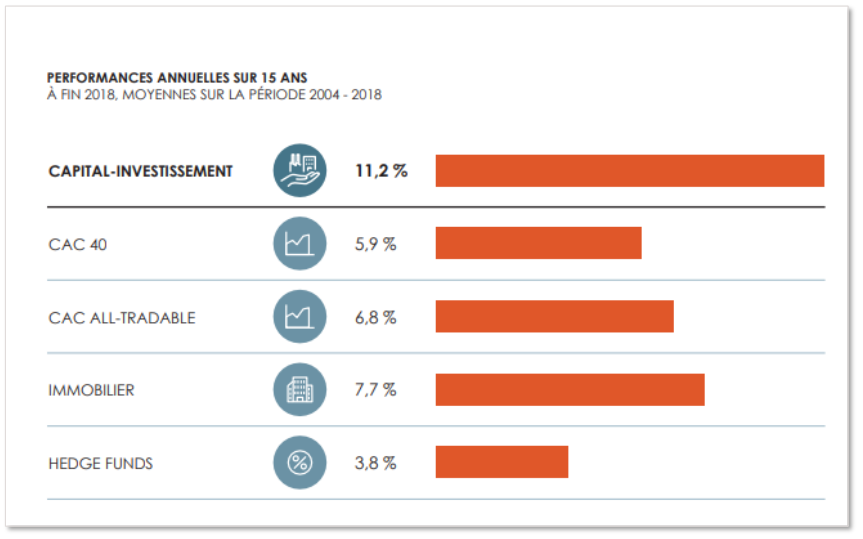

Historiquement, le rendement associé à ces placements est très élevé : 11,2%* par an, en moyenne entre 2004 et 2018 dans le cadre d’une assurance vie, mais en légère baisse depuis quelques années. Il reste tout de même supérieur à ceux de la Bourse et de l’immobilier sur les 20 dernières années. Mais qui dit haut rendement, dit risque élevé, évidemment. Ici, le risque est celui d’une perte en capital.

Source : UAF Life Patrimoine

Selon Marc Fiorentino : "Le Private Equity est devenu une classe d'actifs à part entière dans un contexte macro-économique de taux bas où il n'y a plus de rendement sans risque. Sur le long terme, cette classe d'actifs offre historiquement des taux de rendement élevés * et peut représenter jusqu'à 15 % de vos avoirs financiers.

>> Je souhaite investir dans le Private Equity via la solution proposée par MeilleurPlacement

COMMENT INVESTIR DANS LE PRIVATE EQUITY ?

Jusqu’à présent, MeilleurPlacement ne vous proposait pas d’investir dans le Private Equity, une classe d’actifs particulièrement plébiscitée depuis la baisse des taux d’intérêt. Nous n’avions pas encore trouvé la solution idéale pour vous offrir le meilleur des deux mondes : celui de l’assurance vie avec ses avantages inégalables (accessibilité, liquidité, fiscalité, frais bas, etc.), et celui du Private Equity.

Aujourd’hui, nous sommes capables de le faire. Nous pouvons vous offrir le meilleur de ces deux mondes.

La gestion M Private Equity, solution de Private Equity clés en main et sans frais ajoutés, est éligible au contrat d'assurance vie NetLife 2. Elle a été pensée avec une idée forte : comment vous accompagner au mieux dans la gestion de votre épargne, associée au contexte macro-économique de taux bas où le rendement sans risque n'existe plus. Portée par Marc Fiorentino, nous avons la conviction que le Private Equity deviendra une classe d'actifs à part entière au sein de l'assurance vie, moteur de performance à long terme dans un patrimoine global.

La Gestion M Private Equity : dans le cadre de la gestion libre, nous proposons, sans frais ajoutés, 3 allocations qui panachent un support de Private Equity respectivement à hauteur de 50 %, 75 %, 100 % et un fonds en euros nouvelle génération, respectivement à hauteur de 50 %, 25 % et 0 %. L’allocation dédiée au fonds en euros permet de réduire l’exposition au risque liée au Private Equity. Plus elle sera forte, et plus le risque du placement sera réduit.

Vous profitez alors des avantages des contrats d’assurance vie, notamment en matière de fiscalité.

Une tarification ultra compétitive : 0 frais d’entrée, de sortie et sur vos versements (hors SCPI, OPCI, SCI, ETF et titres vifs).

Tous vos arbitrages en ligne sont gratuits. Vous bénéficiez également de frais de gestion sur les unités de compte parmi les plus bas du marché : seulement 0,50 %.

NetLife2 vous donne accès à une souplesse de gestion avec la possibilité de consulter et gérer totalement votre contrat (versements libres complémentaires et programmés, arbitrages, options d'arbitrages automatiques, rachats partiels) via un espace client dédié et sécurisé. Les modalités de souscription et de gestion sont accessibles à tous : 1 000 € minimum à la souscription, versements programmés avec 150 euros minimum (en périodicité mensuelle ou trimestrielle), versements complémentaires avec 500 € minimum.

Marc Fiorentino : “Habituellement réservé aux investisseurs institutionnels ou aux family office, vous aurez désormais accès à un gérant qui n'est habituellement pas ouvert au grand public. Le socle d'investissement reposant sur un fonds multi-stratégies est idéal pour diversifier au maximum vos avoirs dans le capital investissement. Éligible à l'assurance vie, notre allocation M Private Equity devient ainsi accessible au plus grand nombre, sans frais ajoutés et « clés en main », à travers une enveloppe fiscale privilégiée."

>> Je reçois une information complémentaire sur M Private Equity

L'EXPERTISE D'ARDIAN, LEADER DU PRIVATE EQUITY

Votre portefeuille sera composé de plusieurs fonds gérés ou sélectionnés par différentes expertises d'Ardian. Ce portefeuille contribuera notamment au financement d'entreprises françaises et européennes non cotées.

Ardian est l’un des leaders européens du Private Equity, avec plus de 100 milliards d’euros d’actifs sous gestion, 15 bureaux dans le monde, près de 700 employés dont 265 professionnels de l’investissement.

Investir dans le fonds de fonds Ardian Multi Stratégies permet donc d'avoir accès à un produit diversifié car celui-ci est investi dans plusieurs fonds sous-jacents détenant eux-mêmes directement ou indirectement plusieurs participations dans des entreprises non cotées. Ce produit offre ainsi une exposition à une diversité d'entreprises non cotées et de secteurs d'activités. La dépendance à une société, à un secteur mais encore à la sensibilité des places boursières s'en trouve ainsi réduite.

Le FCPR Ardian Multi Stratégies est commercialisé jusqu’au 31 décembre 2021 avec une échéance en janvier 2030, donne accès à des portefeuilles de fonds ou de sociétés non cotées auxquels seuls les professionnels ou institutionnels avaient accès jusqu’ici. Géré par la société de capital-investissement Ardian, ce support présente un risque de perte en capital. Il vous est proposé par MeilleurPlacement dans 3 allocations types le mixant au Fonds Euros Nouvelle Génération de Spirica.

3 allocations adaptées à différentes sensibilités au risque :

1. M Private Equity "Allocation 100 %"

Accessible dès 1 000 €

Horizon de placement recommandé : 10 ans minimum

Objectifs de gestion : « Investir principalement dans des portefeuilles de fonds ou de sociétés non cotées »

Répartition FCPR Ardian Multi Stratégies : 100 %

Répartition Fonds Euro Nouvelle Génération de Spirica : 0 %

Risque SRRI : 7/7

2. M Private Equity " Allocation 75% "

Accessible dès 1 334 €.

Horizon de placement recommandé : 10 ans minimum

Objectifs de gestion : « Investir principalement dans des portefeuilles de fonds ou de sociétés non cotées à hauteur de 75 %, une poche défensive de 25 % vient compléter l'allocation à travers un fonds en euros dynamique».

Répartition FCPR Ardian Multi Stratégies : 75 %

Répartition Fonds Euro Nouvelle Génération de Spirica : 25 %

Risque SRRI : 6/7

3. M Private Equity " Allocation 50 %"

Accessible dès 2 000 €

Horizon de placement recommandé : 10 ans minimum

Objectifs de gestion : « Investir principalement dans des portefeuilles de fonds ou de sociétés non cotées à hauteur de 50 %, une poche défensive de 50 % vient compléter l'allocation à travers un fonds en euros dynamique».

Répartition FCPR Ardian Multi Stratégies : 50 %

Répartition Fonds Euro Nouvelle Génération de Spirica : 50 %

Risque SRRI : 4/7

Ardian Multi Stratégies est éligible en exclusivité au sein des contrats d’assurance vie Netlife 2 et de capitalisation Version Absolue Capi 2 distribués par UAF Life et Spirica, filiale de Crédit Agricole Assurance. L'horizon d’investissement à long terme (10 ans) est particulièrement adapté à ces enveloppes fiscales. En cas de désinvestissement par rachat ou arbitrage dans un délai de 5 ans suivant la date de votre investissement sur ce support, une pénalité de 5 % sera appliquée sur les sommes brutes rachetées ou désinvesties de ce support.

Nos conseillers vous accompagneront dans l’étude de votre patrimoine et pour identifier quelle solution est compatible et la plus appropriée à votre profil de risque et vos objectifs.

>> Je demande une information complémentaire sur M Private Equity

Communication non contractuelle à but publicitaire

*Performance moyenne du capital investissement sur la période 2004-2018, source UAF Life Patrimoine.

Les investissements en actions présentent un risque de perte en capital important, doivent s’envisager dans une optique long terme (minimum 10 ans) et porter sur une petite partie d’un patrimoine global. Les performances passées ne préjugent en rien des performances à venir et ne sont pas constantes dans le temps. Elles ne sont pas un indicateur fiable des performances futures et sont données à titre indicatif. Elles ne doivent pas être l’élément central de la décision d’investissement du souscripteur. La durée de placement recommandée étant de 10 ans pour la gestion M Private Equity, cet investissement pourrait ne pas convenir à un investisseur recherchant une performance à court terme. En cas de désinvestissement par rachat ou arbitrage dans un délai de 5 ans suivant la date de votre investissement sur le FCPR Ardian Multi Stratégies, une pénalité de 5 % sera appliquée sur les sommes brutes rachetées ou désinvesties de ce support.

Pour accéder au Fonds Euros Nouvelle Génération, chaque versement doit comporter au minimum 25 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. Pour la part exprimée en euros, le contrat comporte une garantie en capital égale aux sommes versées nettes de frais sur versements, minorée chaque année des frais de gestion (2 %) prélevés sur le contrat.

NetLife 2 est un contrat d'assurance vie individuel de type multi-supports. Il est souscrit auprès de Spirica et distribué par MeilleurPlacement, intermédiaire partenaire d'UAF LIFE Patrimoine - UAF Life Patrimoine société anonyme au capital de 1 301 200 euros, dont le siège social est 27 rue Maurice Flandin BP 3063 69395 LYON CEDEX 03, immatriculée au RCS de Lyon sous le n°433 912 516, www.uaflife-patrimoine.fr, enregistrée à l’ORIAS (www.orias.fr) sous le n°07 003 268 en qualité de Courtier d’assurance. Elle est sous le contrôle de l’Autorité de Contrôle Prudentiel et de Résolution (4, place de Budapest – CS 92459 – 75436 Paris cedex 09).

Spirica - entreprise régie par le Code des assurances, société anonyme au Capital de 231 044 641 euros, dont le siège social est sis 16-18, boulevard de Vaugirard – 75015 Paris, immatriculée au registre du commerce et des sociétés de Paris sous le n° 487 739 963, société d’assurance vie, contrôlée par l’Autorité de Contrôle et de Résolution (4 place de Budapest – CS 92459 – 75436 Paris Cedex 09).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.

Un Fonds Commun de Placement à Risque (FCPR) présente, comme toute unité de compte, un risque de perte de capital. Ce fonds pourrait ne pas convenir aux investisseurs qui prévoient de retirer leur apport avant le dixième anniversaire de la date de Constitution du fonds. En cas de désinvestissement par rachat ou arbitrage dans un délai de 5 ans suivant la date de votre investissement sur ce support, une pénalité de 5 % sera appliquée sur les sommes brutes rachetées ou désinvesties de ce support.

Pour accéder au Fonds Euros Nouvelle Génération, chaque versement doit comporter au minimum 25 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. Pour la part exprimée en euros, le contrat comporte une garantie en capital égale aux sommes versées nettes de frais sur versements, minorée chaque année des frais de gestion (2 %) prélevés sur le contrat.

NetLife 2 et Version Absolue Capi 2 individuel sont respectivement des contrats d'assurance vie et de captitalisation individuels tous deux libellés en euros et / ou unités de compte. Ils sont souscrits auprès de Spirica et distribués par MeilleurPlacement, intermédiaire partenaire d'UAF LIFE Patrimoine - UAF Life Patrimoine société anonyme au capital de 1 301 200 euros, dont le siège social est 27 rue Maurice Flandin BP 3063 69395 LYON CEDEX 03, immatriculée au RCS de Lyon sous le n°433 912 516, www.uaflife-patrimoine.fr, enregistrée à l’ORIAS (www.orias.fr) sous le n°07 003 268 en qualité de Courtier d’assurance. Elle est sous le contrôle de l’Autorité de Contrôle Prudentiel et de Résolution (4, place de Budapest – CS 92459 – 75436 Paris cedex 09). Spirica - entreprise régie par le Code des assurances, société anonyme au Capital de 231 044 641 euros, dont le siège social est sis 16-18, boulevard de Vaugirard – 75015 Paris, immatriculée au registre du commerce et des sociétés de Paris sous le n° 487 739 963, société d’assurance vie, contrôlée par l’Autorité de Contrôle et de Résolution (4 place de Budapest – CS 92459 – 75436 Paris Cedex 09).

Ils sont distribués par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.