L’ASPIM a publié début septembre les performances semestrielles moyennes des SCPI. Selon l’association, les rendements versés au premier semestre s’élèvent en moyenne à 2,15%. Un chiffre auquel il faut ajouter une hausse moyenne du prix des parts de 0,7%. Ces chiffres sont légèrement supérieurs à ceux du S1 2021, et permettent d’espérer pour toute l’année 2022 un taux de distribution moyen supérieur aux 4,49%* de 2021. Mais toutes les SCPI ne sont pas logées à la même enseigne. Comment trouver les meilleurs rendements et les futures augmentations de parts ?

La Pierre Papier continue à être généreuse avec ses adhérents. Si on en croit les chiffres de l’ASPIM (association française des sociétés de placement immobilier), les loyers versés au premier semestre 2022 par les SCPI (sociétés civiles de placement immobilier) sont en hausse de 4,3%* par rapport au S1 2021. Dans le détail, la moitié des SCPI du marché ont augmenté leurs distributions, quand 24% les ont diminuées et 26% les ont maintenues stables.

Voici quelques SCPI ayant augmenté leurs distributions en 2022 (disponibles dans notre offre SCPI en direct ou dans l’assurance-vie) : Novapierre Allemagne 1 et 2, Eurovalys, Atream Hotels, Edissimo, Patrimmo Commerce, PFO, PFO2, Primovie.

>> Je reçois gratuitement une information détaillée sur l'offre SCPI de meilleurtaux Placement

En prenant en compte cette hausse des dividendes servis, rapportée aux prix des parts au 1er janvier 2022 (en hausse de 0,16%* en moyenne en 2021), le taux de rendement servi par les SCPI au S1 2022 ressort à 2,15%*) (contre 2,10%* l’an dernier). Extrapolé sur l’année, le taux de rendement 2022 pourrait se situer aux alentours de 4,30%. Toutefois, les sociétés de gestion ont l’habitude de servir plus de rendement au deuxième semestre. Ce fut le cas l’an dernier, le taux de distribution moyen en 2021 s’est en effet élevé à 4,49%*. Ainsi, un taux de rendement au-dessus de 4,5%* semble tout à fait réalisable pour l’année 2022.

La distribution de dividendes ne fait pas tout. Les porteurs de parts de SCPI peuvent aussi espérer une

Ainsi, en additionnant les distributions (2,15%*) et la hausse du prix de part (0,7%), la performance moyenne globale des SCPI ressort à 2,85%. En anticipant une légère hausse des rendements au deuxième semestre (les sociétés de gestion ayant l’habitude d’augmenter leur distribution en fin d’année) et une très légère hausse du prix de part (là en revanche, les sociétés de gestion ont plutôt l’habitude d’augmenter les prix de parts au S1), on peut donc espérer une performance moyenne des SCPI de plus de 5% en 2022. Une performance moyenne très solide. Et certaines SCPI vont faire beaucoup mieux.

>> Je reçois gratuitement une information détaillée sur l'offre SCPI de meilleurtaux Placement

Malgré la relative prudence des sociétés de gestion en ce début d’année, certaines SCPI continuent donc d’afficher des niveaux de distribution bien supérieurs à la moyenne. Il reste ainsi tout à fait possible de cibler des SCPI visant un objectif de rendement (non garanti) supérieur à 5 %* pour l’exercice 2022.

Faut-il comprendre que les SCPI concernées présentent un profil plus risqué que les autres ou que leur société de gestion se montre prétentieuse ? Loin de là. En réalité, ces SCPI n’échappent pas au réflexe de prudence observé sur le marché : comme certaines de leurs concurrentes, elles tablent sur des objectifs mesurés pour 2022… Mais à leur échelle, c’est-à-dire celle d’une SCPI gérée de main de maître et capable de surperformer le marché de manière constante.

Prenons l’exemple d’Epargne Pierre, la SCPI concentrée sur l’immobilier de bureaux dans les métropoles régionales de l’Hexagone. Forte d’une capitalisation qui dépasse désormais 2 milliards d’euros, elle vise un taux de distribution supérieur à 5,10 %* en 2022. Les distributions de revenus effectuées au cours des deux premiers trimestres sont en ligne avec cet objectif. A titre de comparaison, le taux de distribution 2021 d’Epargne Pierre s’était fixé à 5,36 %*, bien au-dessus de la moyenne du marché. Compte tenu des éléments présentés à mi-parcours, Epargne Pierre devrait donc poursuivre sur sa lancée et continuer à se classer parmi les SCPI les plus performantes.

>> Je souhaite recevoir une information complémentaire sur la SCPI Epargne Pierre

Autre exemple, la SCPI dédiée à l’immobilier de logistique ActivImmo. Au cours de ses deux premières années d’existence, elle a affiché un taux de distribution légèrement supérieur à 6 %*. Pour 2022, le rendement cible a été fixé à 5,5 %*. Un objectif un peu plus bas, donc, mais dépassant de loin la moyenne du marché. Cette évolution du rendement courant n’a rien de surprenant pour une jeune SCPI comme ActivImmo, qui poursuit le développement de son portefeuille immobilier. A ce titre, soulignons que la société de gestion Alderan a commencé à investir en Europe (Espagne). Une manière d’approfondir la diversification du patrimoine de la SCPI qui permet de surcroît de distribuer des revenus plus faiblement imposés aux porteurs de parts.

>> Je souhaite recevoir une information complémentaire sur la SCPI ActivImmo

Si l’attention se focalise habituellement sur le taux de distribution pour évaluer le rendement d’un investissement en SCPI, il ne s’agit cependant pas du seul levier de performance à étudier. En effet, l’acquisition de parts de SCPI permet également de bénéficier des revalorisations du prix de ces dernières dans le temps.

Pour rappel, si le prix de part d’une SCPI est inférieur de plus de 10 % à la valeur de reconstitution de son patrimoine, la société de gestion doit alors augmenter la valeur de la part. Il s’agit là d’une obligation réglementaire à laquelle il n’est pas possible de déroger. De fait, les épargnants ont tout intérêt à privilégier des SCPI bien positionnées à cet égard, afin d’investir avant une future revalorisation qui ne saurait tarder dans certains cas.

Prenons l’exemple de la SCPI Epargne Foncière. Après une petite augmentation du prix de part de 0,97 %* le 1er mars dernier, le rapport prix de part/valeur de reconstitution fait apparaître un écart de 9 %. Le seuil réglementaire de 10 % est donc très proche pour cette SCPI gérée par La Française REM. Il suffirait ainsi d’une légère valorisation du patrimoine immobilier de la plus grosse SCPI du marché (4,9 milliards d’euros de capitalisation) en 2022 pour que les porteurs de parts puissent profiter d’une revalorisation courant 2023.

>> Je souhaite recevoir une information complémentaire sur la SCPI Epargne Foncière

Epargne Foncière n’est pas le seul exemple de SCPI avec un potentiel ou un historique de revalorisation du prix de part. Les spécialistes de la pierre-papier peuvent notamment citer PF Grand Paris, qui a procédé à des augmentations chaque année depuis 2017… sauf en 2022. Portée par le développement du projet Grand Paris, cette SCPI continue d’afficher un beau potentiel à long terme.

Investir en parts de SCPI juste avant une revalorisation est une opportunité rare. Lorsqu'une SCPI décide d’augmenter le prix de part, l'investisseur n'a que quelques semaines voire quelques jours pour souscrire avant la hausse de prix. Comment ne pas louper le coche ? En étant régulièrement informé(e) des prochaines opportunités ! Pour ne rien manquer des opportunités à venir, inscrivez-vous !

>> Je demande à être alerté(e) en priorité avant une revalorisation de parts de SCPI

1ère de notre palmarès, Novapierre Allemagne est l’une des rares SCPI qui cumulent augmentation du prix de la part, hausse de la distribution trimestrielle et potentiel important de revalorisation à moyen terme.

Novapierre Allemagne 2 (son aînée étant fermée aux nouvelles souscriptions) a ainsi vu le prix de sa part augmenter de 4%* au 1er avril 2022. Par ailleurs, la revalorisation actée au 1er avril dernier est loin d’avoir épuisé le potentiel de hausse. La valeur de reconstitution de la SCPI au 31 décembre dernier fait apparaître un écart significatif avec le prix de part actuel de 260 €, puisque ce dernier est désormais décoté de 9,73 %. Et comme cet écart ne peut pas excéder 10 % selon la réglementation en vigueur, la valorisation du patrimoine immobilier pourrait porter cet écart de nouveau au-delà du seuil de 10 %. Une nouvelle hausse de prix de part pourrait ainsi se matérialiser dès 2023.

De plus, Novapierre Allemagne 2 vise un objectif de rendement (non garanti) de l’ordre de 4,20 à 4,50 %* par an, net de fiscalité étrangère. Depuis son lancement fin 2019, la SCPI a constitué un beau patrimoine dans l’immobilier commercial Outre-Rhin, valorisé à 174,3 millions d’euros au 31 décembre 2021. Ce patrimoine lui permet désormais de procéder à des distributions de revenus aux associés en phase avec l’objectif de rendement. Ainsi la SCPI a versé au premier semestre 2022 un dividende de 5,70 €, contre 2,16 € l’an dernier.

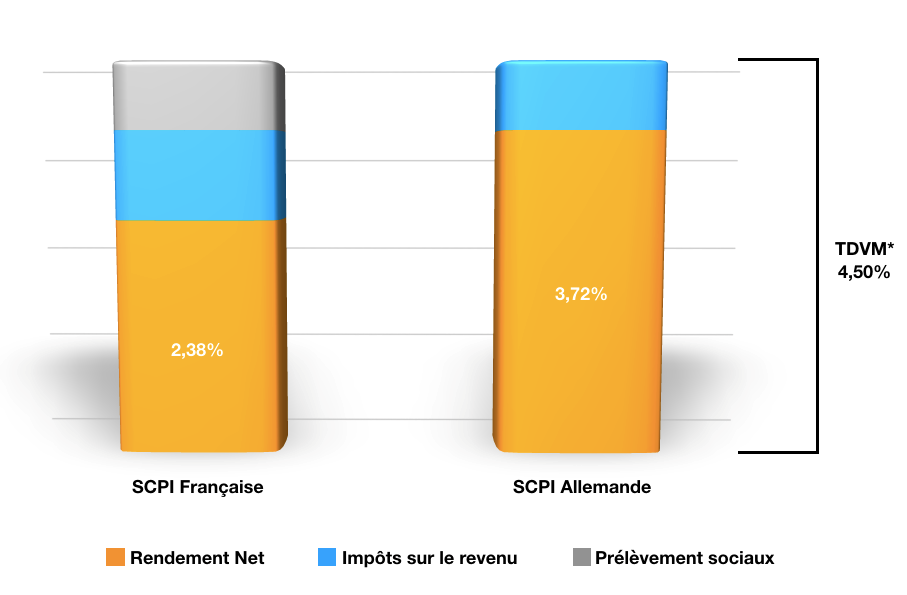

Enfin, rappelons que Novapierre Allemagne 2 est, comme son nom le laisse entendre, une SCPI étrangère. Comme elle est investie exclusivement au-delà des frontières hexagonales, les porteurs de parts profitent d’une fiscalité allégée sur les loyers versés. En premier lieu, ils échappent entièrement aux prélèvements sociaux de 17,2 %. Soit près d’un cinquième de la performance qui revient à l’investisseur plutôt qu’à l’État. En prime, ils sont imposés « à la source », c’est-à-dire en Allemagne, où la taxation des revenus fonciers (taux forfaitaire de 15,825 %) est bien moins élevée qu’en France (tranche marginale de l’impôt sur le revenu). Les revenus allemands doivent bien être déclarés en France mais font l’objet d’un crédit d’impôt égal au taux moyen d’imposition de l’investisseur.

L’illustration suivante permet de mesurer la différence de rendement réel (après fiscalité) entre une SCPI 100 % française et une autre investie intégralement en Allemagne, dans le cas d’un épargnant imposé à la TMI de 30 % (taux moyen d’imposition de 17,4 %) :

>> Je souhaite en savoir plus sur la SCPI Novapierre Allemagne 2

Communication non contractuelle à but publicitaire

*Le Taux de Distribution est égal au rapport entre le dividende brut versé au titre de l’année écoulée et la valeur des parts au 1er janvier de cette même année de référence. Les performances passées ne préjugent pas des performances futures. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier .