Cette année, nous vous avons présenté un grand nombre de fonds d’investissement particulièrement attractifs. À la veille de 2022, l’heure des bilans a sonné. Quels sont les fonds les plus attractifs et qui suscitent le plus d’engouement au sein de notre communauté ? Pour répondre à cette question, nous avons concocté une série d’articles dédiés à des thématiques d’investissement ou des pays auxquels nous continuons de croire pour les mois à venir. Voilà une belle occasion de diversifier ses investissements ou d’appréhender sereinement les marchés boursiers via des supports accessibles dès 25€ grâce à Meilleurtaux Placement Vie.

Le sentiment de sécurité apparaît comme un besoin fondamental de l’être humain. La sécurité est devenue une préoccupation majeure pour les gouvernements, les sociétés et les personnes. Les équipements de contrôle, les tests alimentaires, la surveillance des infrastructures, veiller à la sécurité alimentaire, se prémunir de cyberattaques et du risque terroriste… la palette d’opportunités est très diversifiée et les sociétés en mesure de répondre à ces enjeux constituent aujourd’hui, pour les investisseurs, un potentiel majeur.

Prenons un exemple, parmi tant d’autres. Au niveau mondial, plus de trois millions de personnes migrent chaque semaine vers des zones urbaines. Les besoins sont donc colossaux. Selon l’IFSEC International, un salon annuel sur la thématique de la sécurité, environ 3 000 milliards de dollars devraient être investis dans des projets de villes intelligentes chaque année. 14% de ces dépenses (soit 420 milliards) seront dédiés à la sécurité.

Si l’urbanisation est croissante, on ne peut pas en dire autant des mesures mises en œuvre par les pouvoirs publics. Elles sont globalement jugées comme insatisfaisantes, créant autant de débouchés pour les sociétés du secteur. C’est en particulier vrai face aux menaces de cyberattaques. On estime à plus de 30 milliards le nombre d’appareils connectés à internet au niveau mondial. Un nombre croissant d'appareils implique un risque croissant de violation des données.

Quel fonds pour investir sur la (cyber)sécurité ?

Le fonds Pictet-Security P (LU0270904781) est dédié aux actions liées à la thématique de la sécurité (pour les personnes, les systèmes ou les organisations). Dans le détail, les entreprises visées sont en quasi-totalité américaines et évoluent principalement dans le secteur des technologies (37%), de l’industrie (33%) et de la santé (10%). Le fonds est noté 4 étoiles sur 5 par le site indépendant Quantalys, et obtient la meilleure note auprès de son concurrent MorningStar (5 étoiles).

Les cinq premières lignes en portefeuille représentent plus de 22% de son actif :

1. Thermo Fisher Scientific (santé)

2. Palo Alto Networks (technologies)

3. Johnson Controls International (industries)

4. Zebra Technologies (technologies)

5. Aptiv (consommation cyclique)

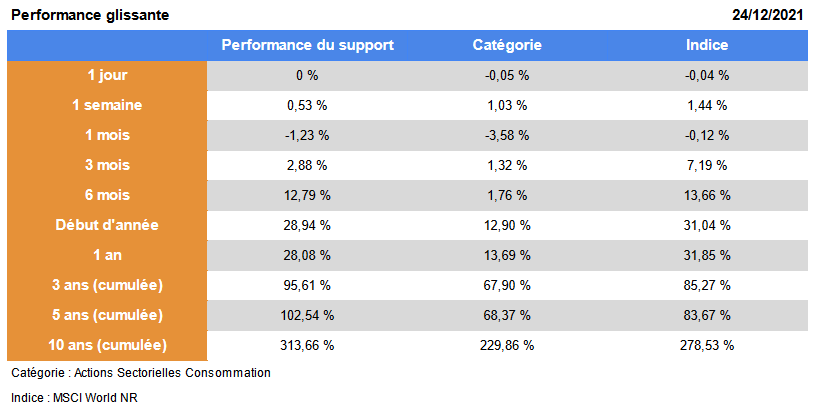

Les performances* du fonds :

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 313,66%*, soit une surperformance de plus de 80%* sur sa catégorie d’investissement (les actions du secteur de la consommation) et de plus de 35%* sur l’indice de référence (MSCI World). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. La performance cumulée du fonds est de 102,54%* sur cinq ans et de 95,61%* sur trois ans. Depuis le 1er janvier 2021, elle ressort à 28,94%*, supérieure à celle de sa catégorie d’investissement et quasi-identique à celle de l’indice MSCI World (respectivement +12,90%* et +31,04%*).

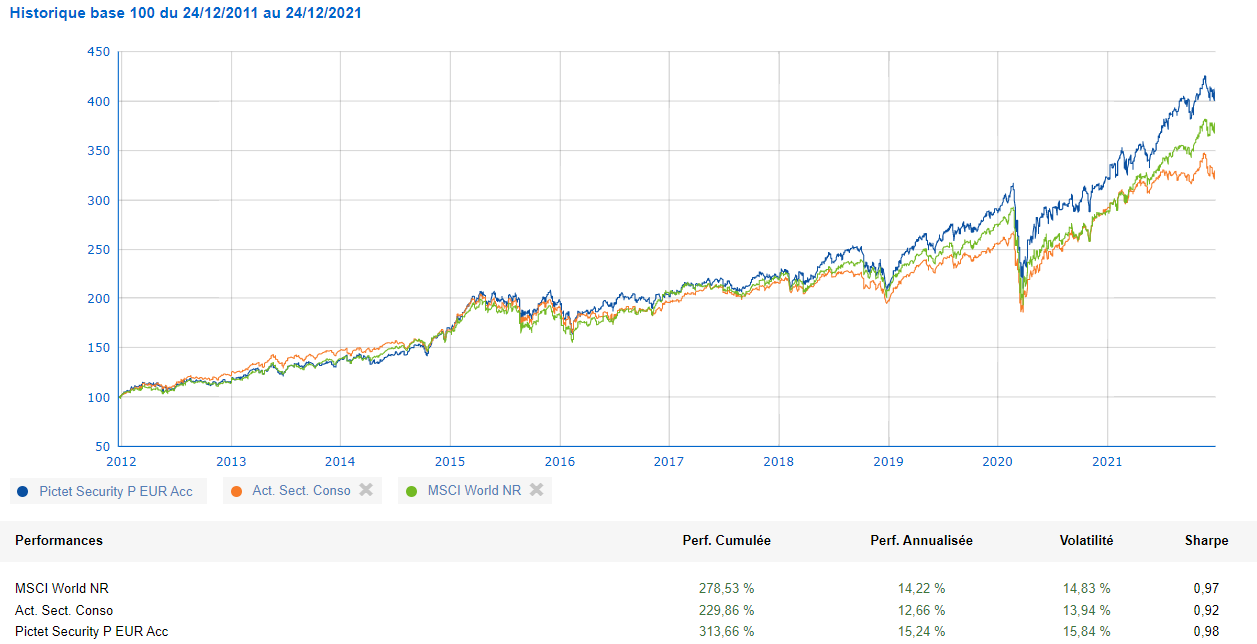

Comparaison sur dix ans :

Source : Quantalys

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 14,88% et à 19,05% sur trois ans. Les deux gérants actuels sont à la tête du fonds depuis 2006 et 2018.

>> Je demande une information complémentaire pour investir sur le secteur de la (cyber)sécurité

LE BOISAu niveau mondial, quatre raisons principales expliquent le succès de la filière du bois et de ses nombreuses débouchées. Avec la pandémie, le boom du e-commerce a provoqué une demande croissante de cartons. En parallèle, la fabrication d’un grand nombre de produits d’hygiène est le fruit de la filière sylvicole. La demande en hausse constante dans les classes moyennes des pays émergents a également participé à cet essor.

Par ailleurs, le développement de nouvelles constructions aux États-Unis et en Europe joue un rôle significatif dans la demande de bois. Plus largement, les confinements ont incité un grand nombre de ménages à rénover leur chez-soi. Le télétravail incite également à s’équiper différemment, à aménager autrement son foyer. Enfin, la demande asiatique de pâte à papier augmente fortement, malgré une baisse de son prix ces trois dernières années.

Les perspectives réglementaires sont également au beau fixe. Et pour cause, bon nombre de pays développés font désormais la chasse au plastique, au profit de substituts plus écologiques issus du bois. Le secteur de la construction est responsable en France de 25 à 30% des émissions de gaz à effet de serre. L’État s’est donné un objectif de neutralité carbone des bâtiments d’ici 2050. Sans changement radical dans les techniques et matériaux utilisés, cet objectif est illusoire. Aujourd’hui, seules 5% des constructions en Île-de-France utilisent le bois. Si son utilisation double dans le secteur du bâtiment, les estimations avancent une réduction de ses émissions de gaz à effet de serre de 30% par an.

Le bois est plus que jamais au cœur des préoccupations environnementales. L’un des récents rapports de WWF indique un chiffre effarant : nous détruisons l’équivalent de 30 terrains de football de forêts tropicales toutes les minutes ! Les arbres stockant naturellement du CO2, leur disparition progressive accentue le réchauffement climatique. Les forêts couvrent 31% de la surface terrestre et constituent le deuxième plus grand puits de carbone dans le monde, après les océans.

Heureusement, il est possible d’investir dans des sociétés responsables et respectueuses de l’environnement, dans la filière sylvicole. Le fonds d’investissement que nous vous présentons en deuxième partie de cet article a reçu le label ISR en 2018.

Quel fonds pour investir sur le bois ?

Créé en septembre 2008, le fonds Pictet-Timber P EUR (LU0340559557) investit au moins les deux tiers de ses actifs dans des entreprises actives dans la filière sylvicole : financement, plantation, gestion des forêts et de régions boisées, traitement, production et distribution du bois d’oeuvre ou de produits dérivés du bois. Ce fonds a été labellisé ISR en 2018. Le fonds est noté 5 étoiles sur 5 par les sites indépendants MorningStar et Quantalys.

Près de la moitié des actions détenues par le fonds sont américaines, 22% sont européennes et 13% canadiennes.

Les quatre premières lignes en portefeuille représentent près de 23% de son actif total :

1. Rayonier (matériaux de base, États-Unis)

2. Weyerhaeuser (immobilier, États-Unis)

3. West Fraser Timber (matériaux de base, Canada)

4. PotlatchDeltic (immobilier, États-Unis)

5. Svenska Cellulosa (produits d'hygiène et forestiers, Suède)

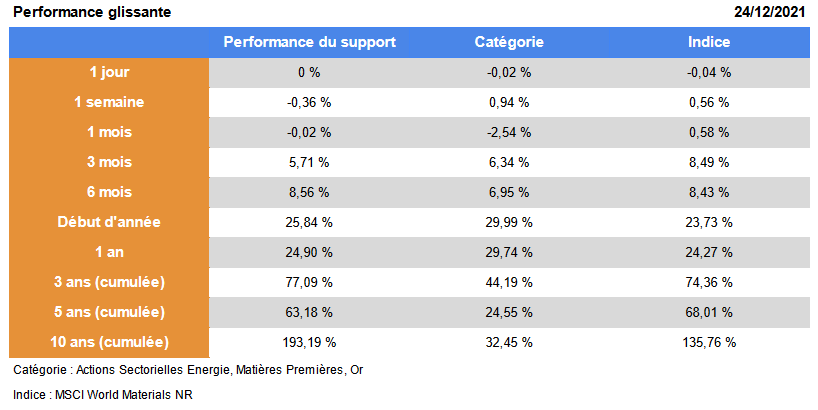

Les performances* du fonds :

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 193,19%*, soit une surperformance de plus de 160%* sur sa catégorie d’investissement (les actions du secteur des ressources naturelles) et de plus de 55%* sur son indice de référence (le MSCI World Materials). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. La performance cumulée du fonds est de 77,09%* sur trois ans et de 63,18%* sur cinq ans. Depuis le 1er janvier 2021, elle ressort à 25,84%*, inférieure toutefois à celle de sa catégorie d’investissement (+29,99%*) mais supérieure à celle de son indice de référence (+23,73%*).

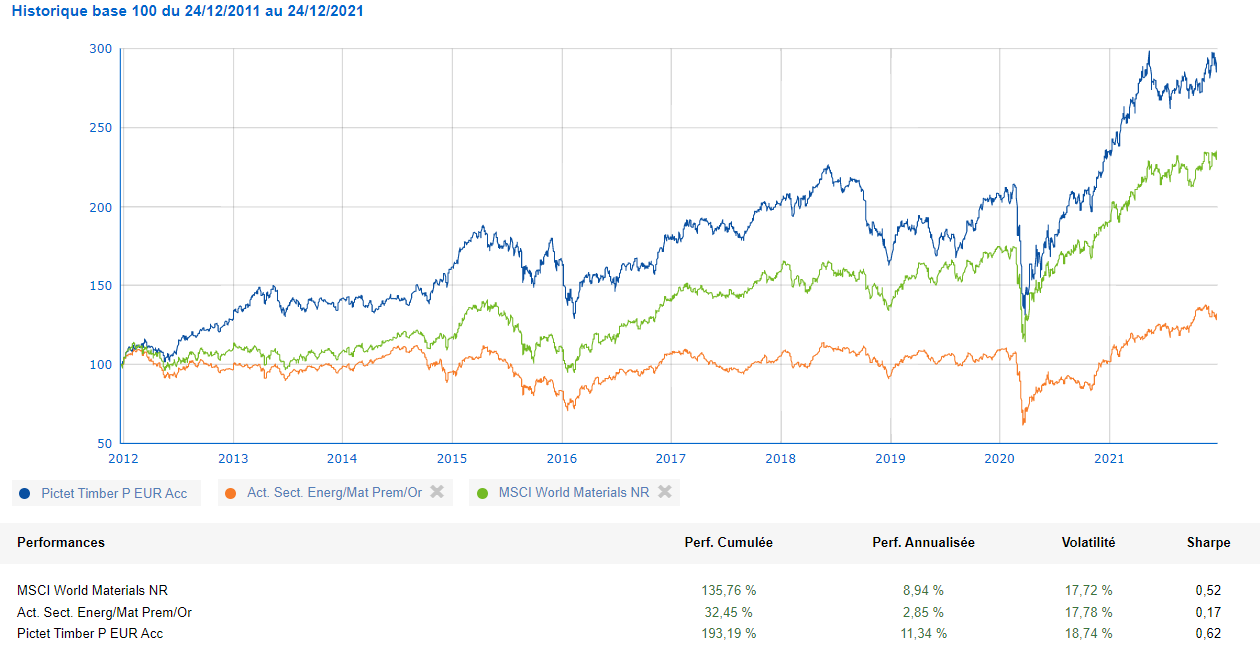

Comparaison sur dix ans :

Source : Quantalys

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 15,09% et à 24,51% sur trois ans. Les deux gérants actuels sont à la tête du fonds depuis 2008 et 2019.

>> Je demande une information complémentaire pour investir sur le secteur du bois

L’EAUAu niveau mondial, nous consommons désormais neuf fois plus d’eau qu’au début du 20ème siècle. Les besoins sont croissants, alors que l’ONU table sur 10 milliards d’êtres humains en 2050. En France, la consommation avoisine les 150 litres par jour et par personne, tous usages confondus, contre 15 à 20 litres il y a un siècle.

La désalinisation est l’un des nombreux enjeux auxquels nous serons confrontés. Et pour cause, seuls 3% de l’eau que l’on trouve sur Terre est potable. La demande pour les solutions innovantes dans le secteur de l’eau ne cesse de croître. L’agriculture représente 70% de la demande, contre 22% pour l’industrie et 8% pour la consommation domestique.

Les entreprises actives dans le secteur de l’eau ont plusieurs missions centrales, dont l’entretien du réseau de distribution, l’assainissement et la distribution de l’eau selon les règles de salubrité et d’hygiène publique. Par exemple, la branche “eau” de Veolia a pour activité principale d'assurer la gestion déléguée de services d'eau et d'assainissement, pour le compte de collectivités publiques et d'entreprises.

Le secteur de l’eau est par essence lié à l’investissement socialement responsable. Mieux encore, il est relativement décorrélé des cycles économiques et, à juste titre, n’a pas vécu de secousse aussi violente que les grands indices européens lors de la pandémie. Il existe un grand nombre d’acteurs et donc d’opportunités à saisir en Bourse : stockage, traitement, transport, distribution, assainissement, contrôle de la qualité, installations sanitaires, gestion des ressources…

Tous ces segments sont potentiellement porteurs pour les années à venir. Par exemple, le marché du traitement de l’eau et des eaux usées devrait enregistrer un taux de croissance annuel moyen d’environ 7% entre 2018 et 2025. En France, Veolia Environnement et Suez sont les deux principaux acteurs, cotés en Bourse.

Quel fonds pour investir sur l’eau ?

Le fonds BNP Paribas Aqua Classic (FR0010668145) investit dans le monde entier sur les actions de sociétés actives dans le secteur de l’eau, principalement dans les infrastructures, le traitement et les services liés à l’eau. Les gérants du fonds investissent avec un horizon de placement d’au moins cinq ans.

Dans le détail, un peu plus de la moitié des actions en portefeuille sont américaines et 37% sont européennes (au sens large, Royaume-Uni inclus). Ce fonds est un support d’investissement socialement responsable : il a été labellisé ISR en 2019. Le fonds est noté 4 étoiles sur 5 par le site indépendant MorningStar, et obtient la meilleure note auprès de son concurrent Quantalys (5 étoiles).

Les cinq premières lignes en portefeuille représentent plus de 16% de son actif :

1. Veolia Environnement (services de gestion du cycle de l’eau, France)

2. American Water Works (leader nord-américain de la distribution d'eau potable et des prestations de services associés, États-Unis)

3. Agilent Technologies (instruments de mesure, États-Unis)

4. Georg Fischer (systèmes de canalisations, Suisse)

5. Idex Corp (systèmes fluidiques, États-Unis)

Les performances* du fonds :

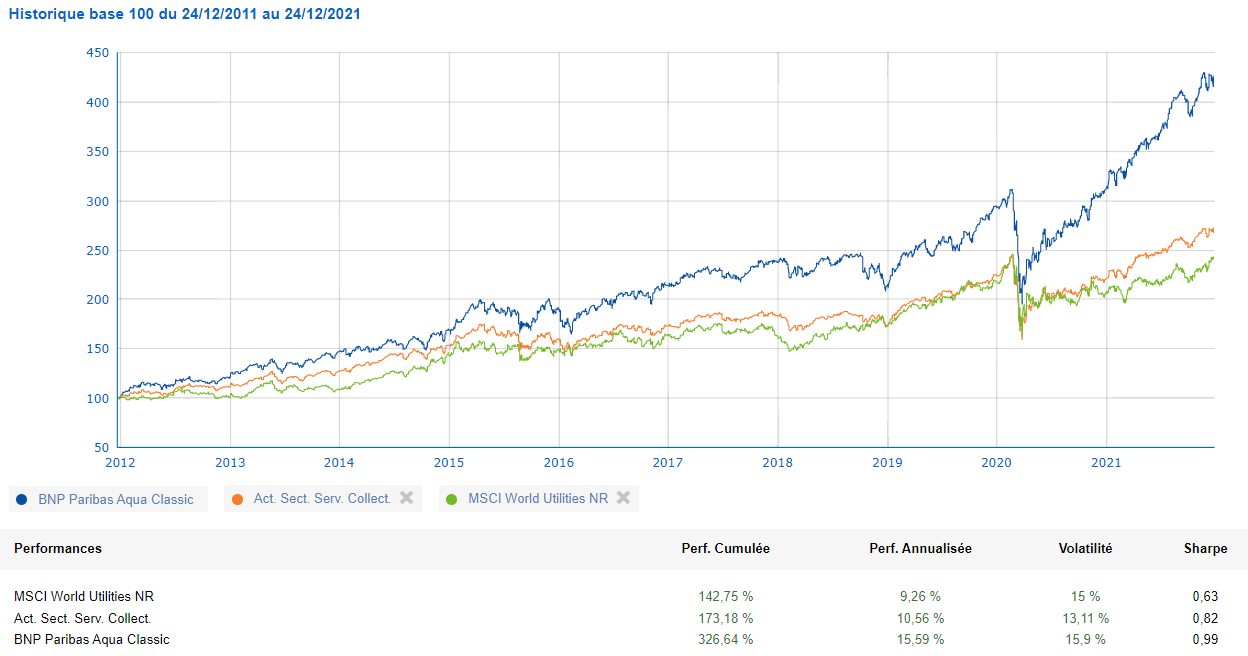

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 326,64%*, soit une surperformance de plus de 150%* sur sa catégorie d’investissement (les actions sectorielles des services aux collectivités) et de plus de 180%* sur son indice de référence (le MSCI World Utilities). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. La performance cumulée du fonds est de 98,93%* sur cinq ans et de 104,64%* sur trois ans. Depuis le 1er janvier 2021, elle ressort à 35,79%*, largement supérieure à celles de sa catégorie d’investissement et de son indice de référence (respectivement +23,23%* et +16,66%*).

Comparaison sur dix ans :

Source : Quantalys

MorningStar estime que le risque du support est supérieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 12,06% et à 20,10% sur trois ans. Les deux gérants actuels sont à la tête du fonds depuis 2009 et 2015.

>> Je demande une information complémentaire sur ce fonds dédié au secteur de l’eau

INVESTIR EN GESTION LIBRE DANS LES MEILLEURES CONDITIONSAvec Meilleurtaux Placement Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil etc…

Meilleurtaux Placement Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Plus de 800 fonds* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 15 SCPI, 7 SCI et 5 OPCI afin de diversifier votre épargne dans l’immobilier. 99 fonds labellisés ISR sont éligibles à Meilleurtaux Placement Vie.

Une tarification ultra compétitive. 0 frais d’entrée, 0 frais sur vos versements, 0 frais sur vos arbitrages (hors SCPI, OPCI, SCI et ETF).

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir ainsi que la revue spécialisée Le Particulier.

Avec Meilleurtaux Placement Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles présentent un risque de perte en capital. S'agissant du fonds en euros Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

Meilleurtaux Placement Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.