Cela fait des mois que les investisseurs avaient basculé dans un optimisme béat et que la Bourse était montée de façon aberrante à des niveaux record. Cette situation ne pouvait pas durer. Le réveil est brutal avec un véritable krach boursier sur tous les indices. Et si beaucoup d’investisseurs ont fui la Bourse après le krach, on peut néanmoins se demander si ce n’est pas le contraire qu’il faut faire, et commencer à investir en actions. Et si oui, quels sont les moyens à disposition ?

Une fois de plus, le consensus de début d'année a eu tort. Et ce n'est pas une surprise pour vous, notre communauté. Grisés par la performance des marchés en 2019, les prévisionnistes nous annonçaient une année sans nuages avec une hausse minimum des indices de 10% au minimum. Mais aujourd'hui, nous sommes en phase de panique. Que faire pour vos placements, pour votre argent ?

Ceux qui paniquent aujourd'hui sont ceux qui étaient euphoriques il y a quelques semaines quand les marchés étaient au plus haut. Ceux qui n'ont pas de conseils à vous donner aujourd'hui face à la baisse des marchés sont ceux qui vous poussaient à prendre plus de risque, toujours plus de risque. Nous, nous ne changeons pas de cap. Ni l'euphorie boursière de la fin d'année 2019, ni la panique actuelle ne nous font changer d'approche. Notre seule approche, c'est votre intérêt. C'est d'avoir une gestion de vos placements adaptée à votre profil de risque, mais adaptée aussi à l'environnement macroéconomique et géopolitique. Notre approche, c'est la prudence. Depuis plusieurs mois. Car nous ne pouvons pas vous conseiller de prendre des risques démesurés avec l'argent que vous avez gagné par votre travail. Et nous ne pouvions pas vous conseiller de céder à l'optimisme béat qui règne depuis des mois et qui trouve sa seule justification dans l'excès de liquidités et la politique des banques centrales.

Quand on est prudent, on ne cède pas aux sirènes des plus-values mirifiques potentielles avec des marchés qui ont déjà vu leurs valorisations tripler ou quadrupler en 10 ans. Mais quand on est prudent, on ne cède pas non plus à la psychose. La gestion de votre argent, c'est important. La gestion de votre argent, c'est une vision à long terme.

Cette crise est une opportunité. Elle a permis de sortir de cette phase d'optimisme béat. Elle a permis de réévaluer les risques structurels, et ils ne sont pas liés au coronavirus, qui pèsent sur l'économie (voir notre parallèle entre l'économie et la plomberie). Elle a permis de se rendre compte que la Bourse n'était pas un placement dont le capital était garanti par les banques centrales.

Cela ne veut pas dire qu'il ne faut pas investir en Bourse, non.

Cela veut dire qu'il faut investir en Bourse de façon sélective et pas quand tout le monde est euphorique.

Non, il faut investir quand tout le monde fuit. Nous ne sommes pas virologues ni épidémiologistes. Nul ne sait quand et comment l'épidémie va s'arrêter. Mais nous pensons que la panique est, par définition, exagérée. Et nous commençons, à petites doses, prudemment, à revenir vers la Bourse. Prudemment, car si les États-Unis sont massivement touchés, une nouvelle vague de baisse de 10 ou 12% est tout à fait possible.

Nous conseillons de venir, ou revenir progressivement sur les marchés. Si bien sûr on est prêt à prendre une part de risque dans son allocation. Avec la règle des tiers. Si vous voulez avoir un portefeuille de 10 000 € ou 100 000 € ou 1 million d'€, nous avons conseillé d'acheter un tiers maintenant. Et d'attendre pour les 2/3 restants.

Si comme Marc Fiorentino, vous pensez que le moment est opportun pour investir en actions, à petite dose car les marchés restent très risqués, mais que vous ne savez pas comment vous y prendre, voici les différentes grandes techniques pour investir en actions :

Investir en Bourse est une activité à plein temps. Elle nécessite un fort degré de connaissance et d’implication pour sélectionner les valeurs et leur prix d’achat ainsi que de suivre l’actualité et réagir en fonction de celle-ci.

Et beaucoup d’épargnants n’ont pas les compétences, et surtout le temps libre, pour s’occuper eux-mêmes de gérer un portefeuille d’actions. Alors, pragmatique, ils se tournent vers les professionnels de l’investissement en actions.

Les sociétés de gestion proposent aux épargnants d’investir dans des OPCVM* (organisme de placement collectif de valeurs mobilières) . Appelé également « fonds d’investissement, il s’agit de véhicules d’investissement qui permettent aux épargnants d’acheter une part d’un portefeuille géré par un gérant professionnel. Le gérant sélectionnera ses titres selon un prospectus bien précis : il investira par exemple en actions d’une zone géographique précise (France, Europe, États-Unis, Brésil, etc.) et/ou d’une certaine taille (grandes capitalisations, moyennes capitalisations, etc.) et parfois sur un secteur précis (finance, santé, industrie, etc.). Certains fonds peuvent également investir dans des obligations, des titres monétaires, voire des produits dérivés.

Le choix de la société de gestion (et du gérant) et donc primordial. Avec une bonne sélection, on est en mesure de trouver des OPCVM qui vont battre leur indice de référence.

Le choix de l’enveloppe est également crucial. Investir dans des OPCVM dans l’enveloppe assurance-vie est très intéressant pour plusieurs raisons :

• La fiscalité est douce, bien plus douce que pour un compte titres par exemple. Seuls les rachats sont imposés (et uniquement pour la partie gain comprise dans le rachat). Et au bout de 8 ans, le contrat devient encore plus intéressant notamment avec les abattements sur les gains des rachats, de 4 600 euros (pour une personne seule) et 9 200 euros (pour un couple). Et pour ceux qui pensent déjà à leurs héritiers, l’assurance-vie offre également beaucoup d’avantages en matière de succession.

• La diversification est importante. Outre le fonds en euros, on peut loger dans son contrat des fonds d'actions, des fonds d'obligations ou encore des fonds « mixtes » (investis en actions et en obligations). Tous les titres et toutes les zones sont éligibles à l’assurance-vie via des OPCVM. Alors que le PEA sera limité aux actions européennes. Dans des contrats « à architecture ouverte », vous trouverez des fonds de différentes maisons de gestion indépendantes (Carmignac, Rothschild, Fidelity, etc.), sur différentes zones géographiques (France, Europe, États-Unis, Émergents, etc..) et différents styles de gestion (Secteur, Value, Flexible, etc.). Quantité et qualité donc...

• Au niveau des frais, il n’y a pas de frais de courtage ou droit de garde sur l’assurance-vie. À condition de prendre un contrat avec des tarifs compétitifs, vous pourrez investir dans les OPCVM sans frais d’entrée, avec des frais de gestion bas (entre 0.5% et 0.8%, en plus de frais de gestion de l’OPCVM) mais surtout sans frais d’arbitrage, ce qui vous permet d’être réactif et de faire varier régulièrement votre allocation sans frais supplémentaires.

Quel contrat choisir pour investir en Bourse ?

Chez MeilleurPlacement, vous retrouverez, sur le contrat d’assurance-vie sans frais d’entrée ni d’arbitrage M Retraite Vie, deux fonds en euros performants et plus de 700 OPCVM dont 86 notés par 5 étoiles Morningstar® fin 2019.

>> Je demande une documentation complète sur le contrat d'assurance vie M Retraite Vie

Afin d'aider les épargnants à investir au sein de leur contrat d'assurance-vie, dans une allocation d'actifs répartie entre le support garanti du contrat et des unités de compte* plus dynamiques, MeilleurPlacement a créé la gestion profilée M Étoilée, une solution financière clef en main, adaptée à vos objectifs et votre sensibilité au risque. Une solution combinant un choix de supports diversifié, objectif et pertinent, avec cerise sur le gâteau, les frais les plus bas du marché.

Pour construire notre gestion profilée, nos experts ont sélectionné les meilleurs fonds euros du marché, ainsi que plusieurs unités de compte* (OPCVM actions) selon différents critères :

• Capacité pour chacun des fonds à générer de la surperformance sur la durée, par rapport à sa catégorie.

• Optimisation du couple rendement / risque.

• Historique de performance supérieur à 10 ans.

• Diversification en termes de zones géographiques et styles de gestion.

• Notations supérieures obtenues auprès des différentes agences indépendantes.

• Stabilité des équipes de gestion.

Nous avons sélectionné plusieurs sociétés de gestion, ayant démontré toute leur expertise, dans la durée, et nous diversifions les profils de fonds retenus :

• Des actions majoritairement françaises, de toutes tailles (grandes, moyennes et petites capitalisations) avec le fonds Moneta Multi Caps, géré par Moneta Asset Management.

• Des actions européennes de moyennes capitalisations, avec le fonds Oddo Avenir Europe, géré par Oddo BHF Asset Management. À noter que ce fonds a obtenu le label ISR (Investissement Socialement Responsable).

• Des actions internationales, ayant pour thématique la sécurité, avec le fonds Pictet Security, géré par Pictet Asset Management.

• Des actions des pays émergents, avec le fonds Magellan, géré par Comgest.

• Afin d'optimiser automatiquement et gratuitement la gestion de votre épargne dans la durée, nous avons intégré dans la solution un rééquilibrage annuel gratuit au sein de la gestion profilée M Étoilée.

Pour proposer une allocation adaptée à votre profil de risque, cinq formules d'investissement sont proposées selon une répartition entre fonds en euros et unités de compte plus ou moins sécuritaire :

• Profil Sécurité Plus : 100% fonds euros

• Profil Sérénité Plus : 75% fonds euros 25%, unités de compte

• Profil Équilibré : 55% fonds euros, 45% unités de compte

• Profil Dynamique : 30% fonds euros, 70% unités de compte

• Profil Offensif : 100% unités de compte

Ces derniers mois, beaucoup d’investisseurs prudents ne souhaitaient cependant pas investir sur les marchés actions car ils estimaient qu’ils étaient trop haut. Le début d’année 2020 leur a donné raison. Désormais, il est l’heure pour ces profils prudents de modifier leur allocation pour passer sur le profil Sérénité Plus avec 75% de fonds en euros et 25% d’unités de compte*.

Avec le profil Sérénité Plus de M Étoilée, vous avez :

• Un risque modéré avec 75% investi en fonds en euros

• Des perspectives de performance attractive (cf performances passées ci-dessous) avec 25% investi en fonds actions*

• Une diversification avec un fonds d’actions françaises, un fonds d’actions européennes, un fonds d’actions internationales et un fonds d’actions des pays émergents.

• Une sélection des meilleurs gérants réalisée par les experts de la place.

• Les avantages fiscaux de l’assurance-vie

• Les tarifs les plus bas : aucun frais d’entrée ni de versement, frais de gestion du contrat à 0.6% et aucun frais additionnel pour la gestion profilée.

La solution idéale pour investir partiellement en actions en toute sérénité.

>> Je demande une information détaillée sur le profil Sérénité Plus de M Étoilée

Investir en Bourse reste avant tout une affaire de recherche de performance.

Mais c’est également un placement plaisir. Certains investisseurs qui ont le temps, l’envie, et quelques connaissances, vont donc préférer investir eux-mêmes dans une sélection de titres.

Cela leur permet de limiter les frais (à condition de passer par une plateforme en ligne), et surtout de bien maîtriser ce sur quoi ils investissent.

Évidemment, n’importe quel investisseur particulier autonome aura besoin de sources d’information et de conseil pour bien sélectionner ses titres. Pour cette aide, MeilleurPlacement vous propose un abonnement MF Privé, votre coach boursier, pour 159 euros pour un an. Au sein de cet abonnement, vous bénéficierez de plusieurs services pour vos PEA :

- Un service d’analyse de portefeuille

Vous avez sans doute dans votre portefeuille des valeurs qui sont en forte moins-value, et d’autres en belles plus-values. Et vous ne savez pas s’il faut les vendre ou les conserver. Vous avez peut-être également des valeurs qui ne bougent pas et vous vous demandez également ce qu’il faut en faire.

MeilleurPlacement propose de réaliser gratuitement une analyse de vos portefeuilles d'actions, compte-titres et PEA.

Notre équipe a développé une approche d’évaluation innovante et inédite qui repose sur l’intégration de multiples paramètres. Elle associe les anticipations macroéconomiques de Marc Fiorentino, l'avis des analystes financiers, l'analyse fondamentale, quantitative et technique, un objectif de cours, un profil de risque et un niveau de confiance pour chaque valeur. L’objectif est d'analyser la diversification de votre portefeuille, de partager nos niveaux d’objectifs ligne par ligne et nos avis titre par titre.

L'analyse de portefeuille est un service exclusif de l'abonnement MF Privé. Cet abonnement est accessible pour 159 euros pour un an. Mais pour ceux qui ne sont pas abonnés, il est possible de tester ce service gratuitement pendant un mois.

L’astuce est donc d’utiliser l’offre « 1 mois gratuit » pour bénéficier de l’analyse personnalisée de votre PEA et/ou votre compte-titres.

Si vous ne voulez pas aller plus loin, si vous n'êtes pas convaincu ou si vous vouliez simplement profiter gratuitement d'une analyse de portefeuille, vous pouvez annuler votre abonnement sans frais au bout d'un mois : aucun prélèvement ne sera fait sur votre compte.Pour profiter de ce service, vous devez dans un premier temps vous inscrire à notre offre 1 mois gratuit sans engagement ci-dessous.

Puis, une fois abonné(e), identifiez-vous sur le site et faites une demande d'analyse :

>>Je demande gratuitement l'analyse de mon portefeuille

- Un portefeuille père de famille

Pour ceux qui recherchent un accompagnement dans le choix des valeurs, le service MF privé, « votre coach boursier » sélectionne pour les abonnés des valeurs à mettre dans leur PEA. En vous abonnant à ce service, vous accédez alors notamment à notre portefeuille de valeurs « père de famille ».

Il s’agit d’un portefeuille d’actions éligible au PEA avec un caractère défensif. L’idée est de capter les hausses des marchés tout en limitant la volatilité et donc les risques en cas de chute des marchés.

En 2019, le CAC 40 avait réalisé une performance exceptionnelle de plus de 25%**. La performance moyenne de notre portefeuille a également été bonne avec 22.30%**. Et depuis le début de l’année, le portefeuille montre son caractère défensif puisque, fin février, il était en perte de 4.12%** contre une baisse de 11.18%** pour l’indice CAC 40.

>>Je découvre le portefeuille "père de famille" de MeilleurPlacement

- Une liste de valeurs sportives

Pour les investisseurs au profil équilibré ou dynamique, qui ont un horizon de placement long terme (3-5 ans) , nous vous proposons chaque mois plusieurs idées de valeurs à mettre dans un compte titres ou un PEA. Principalement des valeurs du CAC 40, des petites pépites boursières et quelques trackers. Des valeurs « père de famille » mais également des valeurs plus sportives pour ceux qui cherchent des conseils plus dynamiques.

Les abonnés peuvent accéder à ces deux services de conseil sur notre site. Ils peuvent aussi s'inscrire sans supplément à nos alertes e-mail pour recevoir les conseils dans leur boite mail de manière réactive.

Chaque position fait l'objet d'un suivi de la part des experts de MeilleurPlacement, et donc de mises à jour régulières lorsque le conseil doit être modifié : objectif atteint, changement d'objectifs, prise de bénéfices ou de pertes, opérations sur les titres, etc... Des mises à jour qui vous sont également transmises par e-mail.

- La réponse à toutes vos questions d’argent en 24h

Recevez les réponses à toutes vos questions d'argent par mail en 24h ! Quel effet du Brexit sur l'économie française ? Quel est notre avis sur une valeur hors CAC ? Comment sont imposés les rachats de votre contrat d'assurance vie ? Quand pourrez-vous bénéficier de la retraite à taux plein ? Etc. Nous répondons à toutes les questions d'argent en 24 heures chrono !

>>>Découvrez notre offre d'essai : je teste l'abonnement MF Privé pendant 1 mois

Parmi les services de l'abonnement MF Privé, nous donnons également des conseils de trading, des « coups à jouer », via des turbos. C’est ce qu’on appelle la « Gestion Active ».

Ce service englobe les conseils Global Macro de Marc Fiorentino et les conseils de trading sur actions du service bourse de MeilleurPlacement. Il s'agit de conseils réguliers (2 ou 3 par semaine), notamment via des produits dérivés (Turbos, warrants, bonus...), avec un horizon proche (quelques semaines ou mois). Il s'agit de stratégies spéculatives, souvent avec effet de levier, risquées, mais sur lesquelles on peut espérer des gains rapides sur quelques semaines. Ils sont donc destinés aux investisseurs risquophiles et actifs.

Voir les derniers conseils** émis :

Avec ces conseils, il est donc possible d’obtenir de la performance même lorsque les marchés baissent grâce à des stratégies sur des turbos put. En effet, en achetant un turbo put, vous pariez sur la baisse d’un titre et réalisez donc un gain si le titre baisse par rapport à votre niveau d’achat.

Avec ces produits, on peut également s’exposer plus à la hausse. C’est le choix que nous avons fait récemment en proposant un turbo call sur l’indice CAC 40

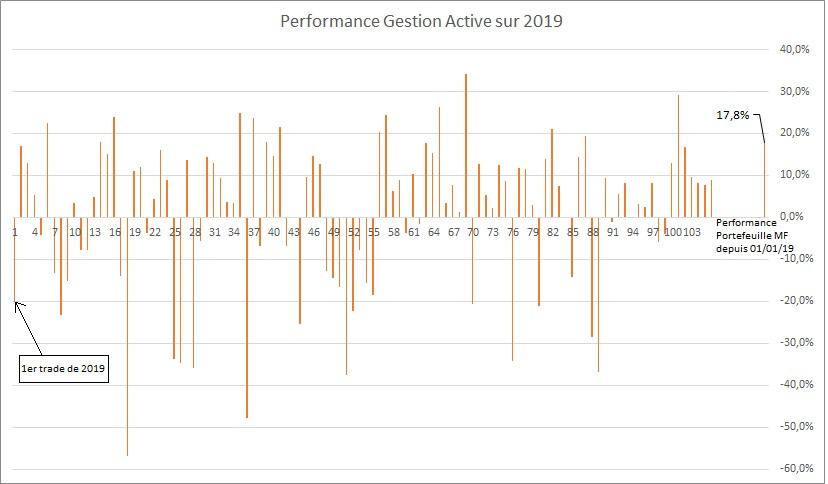

Sur une année, nous multiplions les positions call et put afin de bénéficier d’une bonne diversification. Sur l’année 2019, les performances par ligne ouverte et clôturée (105 trades au total) se sont établies comme dans le graphique ci-dessous (arrêté au 31/12/2019).

En analysant ce graphique, nous pouvons noter plusieurs éléments.

Tout d’abord, il y a environ 2 trades gagnants pour 1 trade perdant. Aussi, la durée moyenne de nos trades a été de 18.82 jours pour une performance moyenne de 1.35 %** (gains et pertes confondus).

Au final, le portefeuille gestion active de MeilleurPlacement a réalisé globalement une performance de 17.75 %* *hors frais et hors fiscalité en 2019. Il représente un portefeuille comme l’aurait géré un investisseur (en prenant comme hypothèse un investissement de 1000 € par ligne, ce qui était possible avec un portefeuille de 8000 euros au 1er janvier).

Notre gestion active a donc, une nouvelle fois, connu une performance à deux chiffres. Et il faut bien comprendre qu’il s’agit d’une performance décorrélée des indices.

En effet, au cours de l’année, nous avons plus souvent investi sur des baisses que sur des hausses. Une position qui nous permet, depuis le début de l’année, de moins subir le krach boursier grâce à plusieurs positions baissières qui se sont révélées gagnantes.

Communication non contractuelle à but publicitaire

* Les investissements en actions présentent un risque de perte en capital important, doivent s’envisager dans une optique long terme (minimum 10 ans) et porter sur une petite partie d’un patrimoine global.

** Performances arrêtées au 31/12/2019, les performances passées ne préjugent pas des performances futures. Les performances décrites ci-dessus ne sont que des exemples et ne peuvent être considérées comme une garantie de résultats. Elles résultent des observations et d’un calcul réalisé par Meilleurplacement en comparant le prix lors de l’émission du conseil d’achat au prix lors de l’émission du conseil de vente. Nous attirons par ailleurs votre attention sur le risque de perte totale d’un investissement en actions ou en produits dérivés. Le lecteur reconnaît par conséquent que toute opération, d’achat ou de vente de produits financiers, reste sous son entière responsabilité.