Moins cher qu’un abonnement Canal ou Freebox ! Levier majeur de la construction patrimoniale, l’investissement immobilier a longtemps été réservé aux hauts revenus, capables d’affecter une somme importante chaque mois au remboursement des mensualités d’emprunt. Mais grâce à nos offres packagées, il est désormais possible d’investir en immobilier à crédit, à partir de 25 € seulement, et jusqu’à plusieurs centaines d’€, que quels que soient votre âge et votre capacité d’épargne, que vous soyez locataire ou propriétaire de votre résidence principale. Une manière très simple, rapide et sans effort, de donner du levier à votre patrimoine. Un peu comme si votre épargne passait à la fibre…

100 € par mois, 200, 300 €/mois, etc, utiliser votre capacité d’épargne pour rembourser un crédit immobilier, plutôt que de l’épargner sur un placement financier, est très séduisant : grâce à l’emprunt, l’investissement s’élève directement à plusieurs dizaines voire centaines de milliers d’euros et le rendement obtenu démarre dès les premières années sur une base plus forte.

Illustrations :

Si Rodolphe verse 100 € par mois dans un placement financier qui lui rapporte 10% brut par an (placement risqué mais donc très rentable), il touchera 77 € d’intérêts (avant impôt) la première année et 132 € d’intérêt la deuxième année.

Mais si Rodolphe emprunte 100 000 € pour acquérir un bien immobilier lui rapportant 5%* annuel, il touchera 5 000 € de revenus (avant impôt) par an. Soit 415 € par mois. Comme il doit rembourser environ 460 € de mensualités, son effort d’épargne ressort à 45 € par mois (+ entre 50 et 100 € d’impôt selon les cas).

Les loyers versés par le locataire permettent de rembourser partiellement l'emprunt. Une partie de l'emprunt est donc autofinancée. L'investisseur peut ainsi réaliser une acquisition importante, pour un effort d'épargne limité. C'est l'effet de levier du crédit.

Mais qui dit immobilier locatif en direct, dit recherche de locataires, entretien et gestion du bien, travaux, etc. Un investissement contraignant en effort et en temps. L’investisseur qui cherche de la tranquillité se tournera donc plutôt vers le placement immobilier « sac à dos ». Un placement où la gestion est déléguée, de la recherche du bien à la gestion des locataires en passant par les travaux. Un placement sur lequel on peut investir selon sa capacité mensuelle, de 100 euros à 500 euros (ou plus) par mois.

Les SCPI (sociétés civiles de placements immobiliers) correspondent parfaitement à ces besoins. Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de le louer et de l'entretenir pour le compte des porteurs de parts (moyennant frais de gestion). L'investisseur n'a qu'à percevoir les revenus ! Autre avantage, les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif. Enfin, l'investissement est accessible pour une somme bien plus raisonnable qu'un bien immobilier en direct : quelques milliers d'euros pour un achat en direct et donc quelques dizaines d'euros (dès 25€) pour une acquisition à crédit. Comme dirait un célèbre acteur :" Pour cent briques, t'as plus rien", mais pour 25€, t'as un bien...

Je souhaite découvrir l'offre de meilleurtaux Placement pour acheter à crédit des parts de SCPI

L’afflux de capitaux sur le marché des SCPI pousse les sociétés de gestion à une diversification de leur allocation. Et beaucoup de ces acteurs, investisseurs domestiques, ont mis le cap sur l’international. Selon l’Institut de l’épargne immobilière et foncière, la proportion des investissements réalisés hors de France représente aujourd’hui environ un tiers des acquisitions des sociétés de gestion contre 14% en 2012.

Investir hors de nos frontières permet de diversifier sur des marchés immobiliers qui offrent d’autres qualités que le marché français. Malgré toutes ses qualités, le marché immobilier français est relativement cher. Paris est l’une des villes les plus chères au monde, derrière Londres mais loin devant des villes européennes comme Rome, Bruxelles, Amsterdam ou Berlin.

Les SCPI étrangères sont idéales pour les investisseurs souhaitant diversifier leur patrimoine et investir dans l’immobilier sans les tracas liés à un investissement en direct hors de nos frontières.

Investir en SCPI étrangères présente également un intérêt en matière de fiscalité. L'immobilier, en direct ou via des SCPI, peut bien sûr être considéré comme un actif rentable et solide. Mais en choisissant le mauvais support (gestion et fiscalité lourde) on se retrouve avec un placement qui ne remplit plus son objectif de rentabilité. Les revenus fonciers sont imposés à la tranche marginale d'imposition (0, 11%, 30%, 41% ou 45%), plus les prélèvements sociaux de 17,2%. Soit un taux d'imposition qui peut monter à plus de 60%. L'investissement en SCPI présente plusieurs intérêts (ticket faible, simplicité de gestion), mais la fiscalité reste élevée. À moins d'investir en SCPI étrangères.

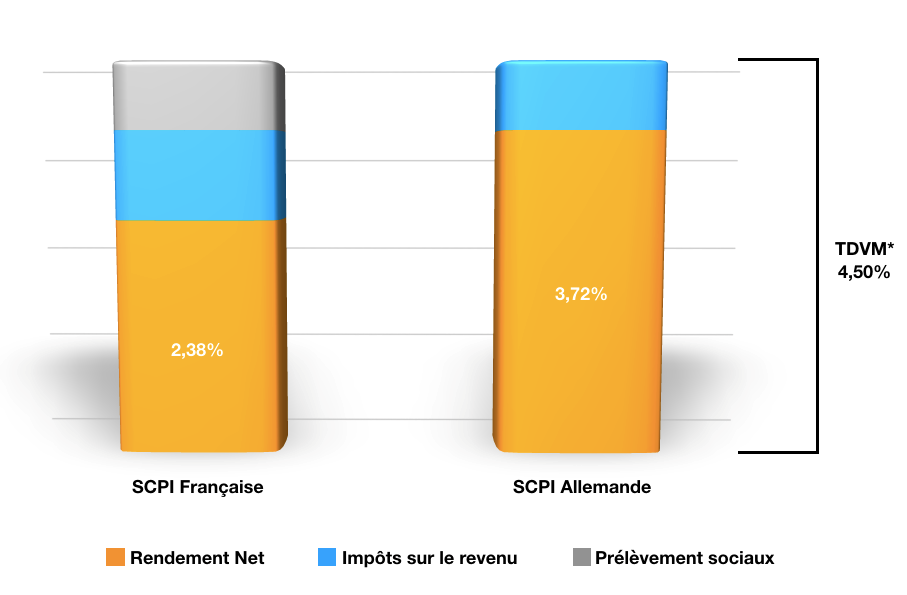

La fiscalité des revenus d'immeubles situés à l'étranger est en effet bien plus douce qu'en France. En premier lieu, vous ne payez pas les prélèvements sociaux (17.2%) sur ces biens. Dans certains cas, vous devez déclarer les revenus en France, mais vous disposez alors d'un crédit d'impôt égal à votre taux moyen d'imposition. Au final, la fiscalité est 2 ou 3 fois plus faible que pour une SCPI française.

Prenons par exemple le cas d'une SCPI allemande ( TDVM** de 4,50% net d'impôt payé à l'étranger).

Spécialiste des fonds immobiliers depuis 1987, la société de gestion Sofidy, qui gère notamment les SCPI de renom Immorente et Efimmo1, a complété son offre en mai dernier avec le lancement de Sofidy Europe Invest. Grâce à un univers très large, tant géographique (UE, UK, Suisse) que sectoriel (bureaux, commerce, santé, etc.), la société souhaite offrir toutes les qualités d’un investissement immobilier en Europe, aux investisseurs qui cherchent à générer un revenu complémentaire immédiat et peu imposé, mais aussi à ceux qui veulent optimiser leur capacité d’épargne via un investissement à crédit.

La société de gestion Sofidy propose en effet, depuis la rentrée, une solution de financement clé en main. Via Sofidy Financement, nouvelle filiale de Sofidy, spécialisée dans les solutions de financement pour l’acquisition de parts de SCPI, les investisseurs ont accès à une offre très avantageuse :

• Durée d'emprunt large de 7 ans à 25 ans !

• Des SCPI de qualité : Sofidy Europe Invest, Immorente, Effimo1. Pour un financement de plus de 150 000 euros : possibilité d'investir le surplus sur d'autres SCPI (Epargne Pierre, Epargne Foncière, PFO2, Primovie, Primopierre).

• Assurance facultative.

• Taux compétitif : 1,80% sur 10 ans, 2,05% sur 15 ans, 2,25% sur 20 ans et 2,40% sur 25 ans !

• Frais de dossier (financés par le crédit) : entre 1300 € et 2100 €, +1300 € si SCPI extérieures.

• Pas de domiciliation bancaire.

• Montant minimum de financement 50 000€ (soit un effort d’épargne de 25 € avant impôt), maximum 300 000€. Sans apport .

Sofidy Europe Invest souhaite offrir la meilleure diversification possible. La SCPI investira dans les grandes métropoles de l’Espace Économique Européen (Allemagne, Pays-Bas, Italie, etc.), du Royaume-Uni et de la Suisse. La société de gestion compte également profiter des opportunités en investissant dans toutes les typologies de biens : des bureaux et murs de commerces à l’hôtellerie et loisirs en passant par les entrepôts et l’immobilier de santé. Sofidy Europe Invest se fixe un objectif de rendement annuel versé entre 4.50% et 5%*, net de frais (de gestion et d’acquisition) et net d’imposition à l’étranger.

A titre d'exemple, si Rodolphe emprunte 100 000 € sur un placement immobilier lui rapportant 4,8%* annuel, il touchera 4 800 € de revenus (avant impôt) par an. Soit 400 € par mois, dès la première année. Comme il doit rembourser environ 450 €** de mensualités, son effort d’épargne ressort à 50 € par mois (+ entre 40 et 100 € d’impôt selon les cas).

Contrairement à d’autres partenaires, il n’est pas nécessaire de détenir un patrimoine immobilier pour accéder à cette offre.

Cette offre est accessible aux SCI (sociétés civiles immobilières), en crédit in fine ou en nue-propriété. En revanche, elle n’est pas pas accessible pour les non-résidents. Pour les indépendants, professions libérales ou chefs d'entreprise, le nantissement d'un contrat d'assurance-vie à hauteur de 50% du montant du crédit sera demandé.

Je souhaite découvrir l'offre de meilleurtaux Placement pour acheter à crédit des parts de SCPI

Communication non contractuelle à but publicitaire

* Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

***Information non contractuelle. Hypothèses de calcul : Prêt à échéances constantes pour une durée de 25 ans à un taux de 2,75 %. Rendement moyen des SCPI : 5 %. Hors fiscalité. Cette hypothèse ne peut valoir offre de crédit. Toute demande ne peut bien sûr préjuger de la décision prise par l’établissement prêteur d’octroi ou non du crédit sollicité. Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager.

Aucun versement, de quelque nature que ce soit, ne peut être exigé d'un particulier, avant l'obtention d'un ou plusieurs prêts d'argent.