Le capital investissement, ou « Private Equity », c’est-à-dire l’investissement dans les sociétés non cotées, exerce une certaine forme de fascination auprès de nombreux épargnants. Il s’agit en effet d’un placement réputé très rentable, risqué certes, et surtout « réservé » aux investisseurs institutionnels (« Business Angels») et family offices. Mais avec les FCPR, cet investissement s’ouvre au grand public. Accessible dès 1 000 €, le FCPR Entrepreneurs & Rendement a la particularité d'investir en sociétés non cotées en limitant les risques via des obligations convertibles, ciblant des sociétés plus matures, et la garantie partielle du Fonds Européen d'Investissement.

Le capital investissement, ou « private equity », est l’investissement au capital de PME ou TPE généralement non cotées en Bourse.

Le private equity regroupe plusieurs formes d’investissement pour l'épargnant. Tout d’abord, le capital amorçage. Il peut être réuni avant la création de l’entreprise et sert de premier apport.

Vient ensuite le capital-risque, dédié aux jeunes pousses. Ces dernières ne sont pas encore rentables et sont rarement éligibles aux prêts bancaires. Elles sont en phase de démarrage (start-up) et cherchent des fonds propres pour financer leurs activités.

Le capital-développement, comme son nom l’indique, est dédié au développement de la société. A l’inverse du capital-risque, les entreprises visées existent le plus souvent depuis plusieurs années et sont rentables. Elles recherchent des financements pour conserver et développer leurs bonnes perspectives de croissance. Le capital-développement est moins risqué que le capital-risque. Plus anecdotique en termes d’investissements, le capital-retournement vise à redresser une société en difficulté.

Enfin, le LBO, pour Leverage Buy Out (ou capital-transmission) est un montage financier permettant de racheter une entreprise par le biais d’une holding.

Les investissements dans le private equity ont longtemps été réservés aux investisseurs institutionnels (banques, assurances, fonds de pension, etc.), mais ils se démocratisent grâce aux Fonds Communs de Placement à Risque (les FCPR)

Un Fonds Commun de Placement à Risques (FCPR) est un fonds dont l'actif est composé, pour 40% au moins, de valeurs mobilières non admises à la négociation sur un marché réglementé français ou étranger (entreprises non cotées) ou de parts de sociétés à responsabilités limitées. Il s’agit alors de parts d’OPCVM spécialisés dans le private equity. Des parts de ces fonds peuvent être acquises par les particuliers en direct auprès des sociétés de gestion, via un compte-titres ou un PEA

>> Je demande une documentation sur l’investissement en FCPR

Le private equity est une classe d’actifs à part entière, qui est très attractive dans un contexte macro-économique de taux bas où il n’y a pas de rendement sans risque.

Il s’agit certes d’un actif risqué.

Mais il s’agit aussi d’un actif historiquement très rentable*.

Et d'un actif décorrélé des marchés financiers traditionnels, idéal pour diversifier ses placements.

Un fonds de Private Equity va répartir son allocation sur une vingtaine de sociétés non cotées. Le fonds sait pertinemment que ces 20 sociétés ne deviendront pas toutes les Amazon ou Google de demain. Ces sociétés ne sont pas très matures, et la rentabilité de leur business model n’est pas encore avérée. Il n’est donc pas rare qu’une ou plusieurs sociétés dans lesquelles un fonds investit ne se développent jamais voire se déclarent en faillite. Malgré le fait de diversifier sur 20 sociétés, l’investissement présente donc un risque réel de perte en capital.

Une part seulement des sociétés sélectionnées parviendront à un stade avancé de développement et de rentabilité dans les années suivant l'investissement. Ces réussites permettront de lisser la performance globale de son investissement. Elles seront les locomotives de sa réussite, face d'autres sociétés en portefeuille qui ne décolleront jamais. Une seule (grande) réussite peut parfois même, compenser les échecs sur les autres sociétés. Plus le fonds réussit à amener certaines sociétés à un stade avancé de développement et de rentabilité, plus la performance finale sera élevée pour l’investisseur. Elle sera en plus décorrélée des autres placements boursiers.

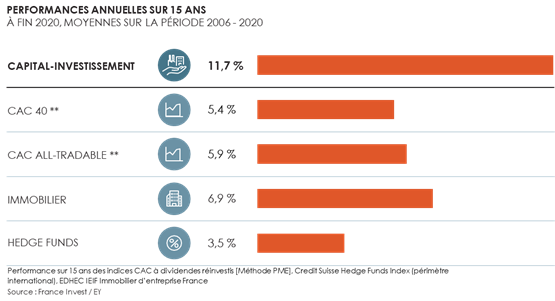

Historiquement, le rendement associé à ces placements est très élevé : 11,7%** par an, en moyenne entre 2006 et 2020, mais en légère baisse depuis quelques années. Il reste tout de même supérieur à ceux de la Bourse et de l’immobilier sur les 20 dernières années.

A noter que les fonds de capital investissement suivent généralement une courbe en J. Les premières années, les rendements sont souvent faibles ou négatifs, résultant des coûts d’investissement, des frais de gestion, d’un portefeuille d’investissement qui n’est pas encore arrivé à maturité. Avec le temps, les fonds vont afficher des rendements** croissants, lorsque les investissements arrivent à maturité.

>> Je demande une documentation sur l’investissement dans le non côté

Un espoir de performance élevé est invariablement lié à un risque important de perte en capital. Comme on l’a vu, les sociétés visées, parfois peu matures, ne sont pas aussi solides que des mastodontes du CAC 40 et le risque est donc plus important sur un fonds de private equity que sur un fonds d’actions.

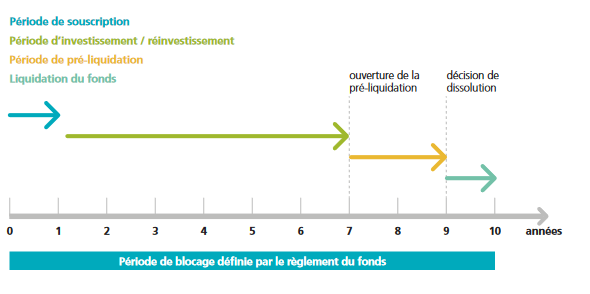

Autre inconvénient : la durée de blocage des fonds. Un fonds de capital investissement est généralement créé pour une période déterminée. Après la période de souscription qui dure quelques semaines ou mois, le fonds ferme aux souscriptions et débute sa phase d’investissement.

L’investisseur ne peut pas récupérer son investissement à tout moment. Afin de procéder au rachat de ses parts, il doit attendre que le fonds soit dissous (fermé), après une phase de « désinvestissement » (revente des actions des sociétés) qui peut prendre plusieurs années.

Les fonds de private equity investissent dans des titres de sociétés non cotées, qui par définition ne sont pas liquides. Ils ne bénéficient donc pas d’un marché secondaire organisé pour vendre les titres. N’étant pas négociables, leurs cessions nécessitent plusieurs mois. Lorsque vous investissez, vous devez être conscient que l’argent que vous avez placé n’est pas disponible à court et moyen terme. Il est en pratique quasiment impossible d’obtenir le rachat de vos parts avant la fin de la durée de vie du fonds, ce délai pouvant être prolongé si la société de gestion ne parvient pas à céder les titres des sociétés sur lesquelles elle a investi. Certaines sociétés acceptent le rachat des parts avant la durée minimale de conservation, à la valeur liquidative du fonds, mais vont appliquer des pénalités de rachat (entre 3 et 5%).

Pour les autres, la cession, c’est-à-dire la revente des parts avant le rachat par la société de gestion, n’est souvent possible que de gré à gré, c’est-à-dire en trouvant vous-même un acheteur.

Ce n’est généralement qu’au bout de 7 ou 8 ans (voire plus) que la société lance la période de liquidation du fonds. L’ouverture de la période de liquidation est soumise à l’agrément de l’AMF. La société liquide, c’est-à-dire vend toutes les participations du fonds. Elle rembourse les porteurs de parts et leur distribue les éventuelles plus-values réalisées.

Dans le but de démocratiser le private equity au plus grand nombre, la société Entrepreneur Invest propose le FCPR Entrepreneurs & Rendement n°6, dont les caractéristiques en font un placement très intéressant pour débuter sur le capital investissement :

• Accessible dès 1000 €.

• Des frais d’entrée de 3,5%, réduits à 2% chez meilleurtaux Placement

• Un risque contrôlé via la souscription d’obligations convertibles et la garantie partielle du Fonds Européen d’Investissement .

Le financement par des obligations convertibles intéresse les entreprises matures et en croissance. En effet, il leur permet d’augmenter leur capital de façon bénéfique pour les banques (les obligations convertibles sont considérées comme des quasi-fonds propres et permettront donc de lever davantage de dette bancaire) et les dirigeants (le capital de l’entreprise n’étant pas dilué).

On est donc plus proche du capital-développement que du capital-risque ou capital-amorçage.

Pour le FCPR, les obligations convertibles permettent au fonds d’encaisser des coupons réguliers qui sont capitalisés jusqu’à l’échéance. Le coupon est fixé dès l’origine, ce qui signifie que vous connaissez à l’avance l’objectif de performance visé, mais celui-ci reste toutefois dépendant de la santé financière des entreprises et n’est donc pas garanti. Dans le cas d’Entrepreneurs & Rendement n°6, l’objectif de performance annualisée est fixé à 6 %* sur la durée de l’investissement.

En cas de scénario défavorable, une ou plusieurs entreprises dans lesquelles le fonds a investi peuvent se retrouver en défaut de remboursement voire en faillite. La garantie du fonds européen d’investissement (FEI) entre alors en jeu. Le FEI permet de bénéficier d’une garantie sur chaque ligne du fonds – soit chaque entreprise accompagnée. Si une perte est constatée, le FEI en prendra à sa charge 50 à 70 %. De la sorte, la prise de risque est grandement limitée. Les coupons déjà perçus sont intégrés à cet « airbag » : autrement dit, la prise de risque diminue au fil de l’encaissement des coupons. Pour l’épargnant, c’est idéal : il bénéficie de toutes les hausses potentielles mais n’est exposé qu’à une partie des possibles baisses.

Dans le cas d’un scénario favorable, les obligations détenues par le fonds génèrent des coupons capitalisés. A l’échéance du contrat obligataire entre le fonds et l’entreprise, les obligations peuvent donner lieu à une prime de non-conversion, permettant d’augmenter la rentabilité de l’investissement, ou être transformées en actions si l’entreprise est mise en vente par ses dirigeants. Ce dernier scénario entraîne une plus-value pour le fonds, et donc les porteurs de parts.

>> Je demande une documentation sur le FCPR Entrepreneurs & Rendement n°6

Entrepreneur Invest est une société de gestion indépendante spécialisée dans le non-coté et l’un des leaders français du capital investissement avec plus de 1,1 milliard d’euros collectés au 31 décembre 2020, plus de 200 PME/PMI accompagnées et plusieurs milliers d’emplois créés.

Il s'agit de la première société de gestion indépendante sur le segment "Private Equity Small Cap" en 2020, et le deuxième investisseur français le plus actif en matière de cessions sur ces 12 derniers mois d’après le rapport Avolta/France Digitale sur les tendances/chiffres des opérations technologiques

Fondée en 2000, elle est un spécialiste reconnu de sa profession, notamment pour son expertise obligataire, et travaille avec de nombreux institutionnels renommés tels que BNP Paribas, le Crédit Agricole, la BPI ou encore le FEI (Fonds Européen d’Investissement).

S'agissant de la gamme FCPR Obligataires (Entrepreneurs & Rendement), les équipes d’Entrepreneur Invest investissent de préférence dans les PME présentant :

• Des cashs flows prévisionnels permettant le remboursement de l’obligation dans un environnement économique stable.

• Une visibilité et des perspectives de croissance.

• Une maturité dans leur développement.

Les entreprises ciblées ont moins de 250 M€ de chiffre d’affaires et sont donc plus sensibles à des retournements économiques que des sociétés de grande taille. Tous les secteurs d’activités peuvent être représentés afin d’optimiser la diversification du fonds et par là même la diminution du risque sectoriel.

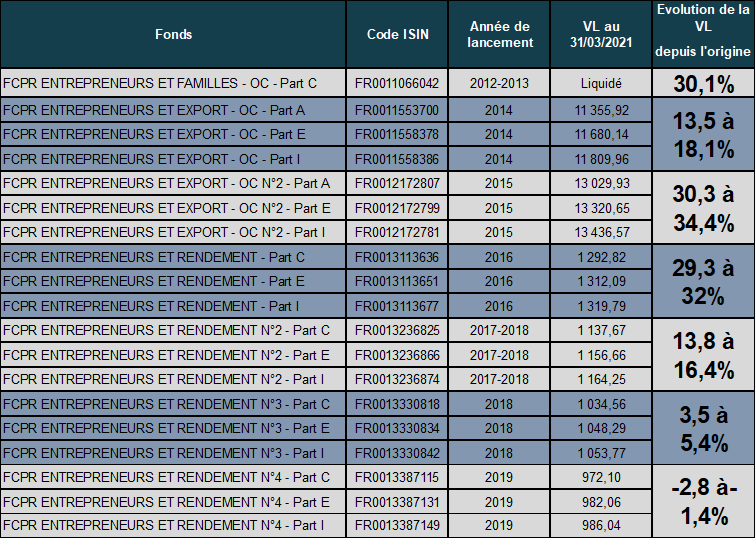

Le premier millésime de cette gamme, FCPR Entrepreneurs & Familles, a été liquidé en 2020 pour une performance finale de 30%*. Les autres fonds sont en cours de vie. Vous pouvez voir leur performance au 31/03/2021 ci dessous. Naturellement, plus le fonds est proche de sa maturité, plus sa performance sera élevée. Elle peut même être négative pour les fonds les plus jeunes (courbe en J) :

Les performances passées ne préjugent pas des performances futures

>> Je demande une documentation sur le FCPR Entrepreneurs & Rendement n°6

Communication non contractuelle à caractère publicitaire.

* Performances non garanties. L’investissement dans des entreprises non cotées présente un risque de perte en capital. Les performances passées ne préjugent pas de performances futures. Les FCPR sont des placements long terme (6 ans à 10 ans minimum). Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.

* *Performance moyenne du capital investissement sur la période 2006-2020, source France Invest. Le TRI net est le TRI réalisé par un souscripteur sur son investissement dans un véhicule de capital-investissement comme les FCPR. Il prend en compte les flux négatifs relatifs aux appels de fonds successifs et les flux positifs liés aux distributions (en cash et parfois en titres) ainsi qu’à la valeur liquidative des parts détenues dans le véhicule à la date du calcul. Ce taux est net des frais de gestion.