Les fonds monétaires ont le vent en poupe ! Incertitudes sur les marchés actions et l’immobilier, hausse des taux et forte inflation, le contexte est en effet très favorable pour ces solutions d’investissement réputées peu risquées. Principalement investis sur des titres de créance à court terme émis par des entreprises et des États, les fonds monétaires sont accessibles via un ticket d’entrée particulièrement faible. Pour l’épargnant, ils constituent une solution de diversification et de protection de l’épargne bienvenue lorsque l’inflation est au plus haut. Mieux encore, ils sont capables de battre le rendement du Livret A et n’ont pas sa contrainte de plafond quant aux montants investis. Avec les récentes hausses de taux des banques centrales, on peut s’attendre à ce que leurs performances s’améliorent dans les mois à venir. Que sont les fonds monétaires ? Lesquels privilégier ? C’est à découvrir ici.

Les fonds monétaires sont des fonds d'investissement qui placent principalement leur capital dans des instruments financiers de très court terme, comme les bons du Trésor, les certificats de dépôt ou d'autres titres de créance à échéance courte. Ces instruments sont généralement considérés comme des placements à faible risque car ils ont des échéances courtes et sont souvent émis par des gouvernements ou des institutions financières de premier ordre.

Quelles sont les caractéristiques clés des fonds monétaires ?

1. Faible risque. Étant donné que les fonds monétaires investissent principalement dans des instruments à court terme et de haute qualité, ils sont considérés comme des placements à faible risque par rapport à d'autres types de fonds d'investissement, tels que les fonds d'actions ou les fonds obligataires.

2. Liquidité élevée. Les fonds monétaires offrent une liquidité élevée car les instruments dans lesquels ils investissent peuvent être facilement convertis en espèces. Cela les rend particulièrement attrayants pour les investisseurs qui souhaitent avoir un accès rapide à leurs fonds.

3. Bonnes perspectives de rendement. En raison de leur profil de risque faible, les fonds monétaires tendent à offrir des rendements plus modestes par rapport à d'autres types de placements plus risqués sur le long terme, mais attractifs en cette période de taux élevés. Leur rendement est généralement supérieur à celui des comptes d'épargne traditionnels.

4. Faible fluctuation de la valeur. Contrairement à d'autres types de fonds, la valeur des parts d'un fonds monétaire est généralement stable et fluctue peu. Cela en fait une option très intéressante pour les investisseurs qui cherchent à préserver leur capital.

Les fonds monétaires sont souvent utilisés par les investisseurs comme alternatives aux comptes d'épargne bancaires pour gérer leurs liquidités à court terme. Ils peuvent également servir de fonds de secours ou être utilisés pour diversifier un portefeuille d'investissement.

>> Je demande une information complémentaire sur les fonds monétaires

POURQUOI INVESTIR MAINTENANT ?

La hausse des taux d'intérêt rend les fonds monétaires plus attractifs, conduisant un nombre croissant d’épargnants à investir dans ces supports au sein de leur contrat d'assurance vie. En effet, la Banque centrale européenne (BCE) a augmenté ses taux directeurs de 0% à 4,25% depuis l'été 2022 pour lutter contre l'inflation. Cette décision a pour conséquence de rendre plus performants les fonds monétaires, dont les portefeuilles sont principalement constitués de titres de dette à court terme émis par l'État français ou des entreprises de la zone euro.

La rémunération de ces titres dépend directement du niveau des taux directeurs de la BCE. Le taux européen de court terme (Ester) est actuellement fixé à 3,65% annuel. Il sert de référence pour déterminer le taux des fonds monétaires, devenus une alternative compétitive face aux fonds en euros proposés par les assureurs, dont le rendement moyen a atteint environ 2% l’an dernier (avant prélèvements sociaux), selon l'Autorité de contrôle prudentiel et de résolution (ACPR).

Cependant, contrairement aux fonds euros, les fonds monétaires ne sont pas garantis en capital, même s'ils présentent peu de risques de défaut. Ils sont souvent utilisés comme produit financier d'attente avant d'investir dans des placements plus dynamiques, notamment sur les marchés actions. Ces fonds sont proposés par les assureurs dans le cadre des unités de compte (UC) de leurs contrats d'assurance vie multi supports.

Actuellement, ils sont considérés comme une alternative intéressante face aux fonds obligataires en raison de leur rémunération et de leur faible profil de risque. Certains épargnants choisissent les fonds monétaires pour profiter des offres de bienvenue des assureurs, qui offrent un bonus ou un taux majoré sur le fonds en euros en échange d'un investissement minimum en UC.

C’est le cas par exemple notre contrat d’assurance-vie Meilleurtaux Allocation Vie, assuré par Generali, dont le fonds euros Netissima a affiché en 2022 un rendement compris entre 1,53 % et 3,06 % nets* selon la part en Unités de Compte détenue. Pour 2023 et 2024, l’assureur Generali prévoit de booster le taux de son fonds euro Netissima de 1% (ce qui devrait permettre de le montrer à 3,5 ou 4%), à condition d’investir à 50% au moins sur des unités de compte, comme les fonds monétaires par exemple.

>> Je découvre le contrat Meilleurtaux Allocation Vie et son offre boostée

LES SUPPORTS À PRIVILÉGIER

AXA Court terme (FR0000288946) est un fonds monétaire incontournable, créé en 1984. Incontournable car proposé par un acteur français de confiance, avec un solide historique de performance et doté d’un excellent couple rendement / risque comme vous allez le découvrir ci-dessous.

Le fonds cherche à surperformer l’Ester, après déduction des frais de gestion réels. Aussi écrit “€STR”, il s’agit de l’indice interbancaire de référence de la Banque centrale européenne qui sert notamment de base de calcul pour le taux du Livret A. Autrement dit, il s’agit de l’indice de référence européen pour les taux à court terme.

Dans leur sélection d’actifs, les gérants du fonds ont une approche d’investissement socialement responsable, respectueuse des critères ESG (environnement, social, gouvernance). Concrètement, ils investissent dans des obligations de très court terme d’entreprises occidentales, principalement issues des secteurs financier, bancaire et dans une moindre mesure immobilier.

Au 31 juillet, cinq pays représentaient les trois quarts de l’allocation géographique : la France (36%), l’Espagne (16%), les États-Unis (13%), le Canada (5%) et la Finlande (5%).

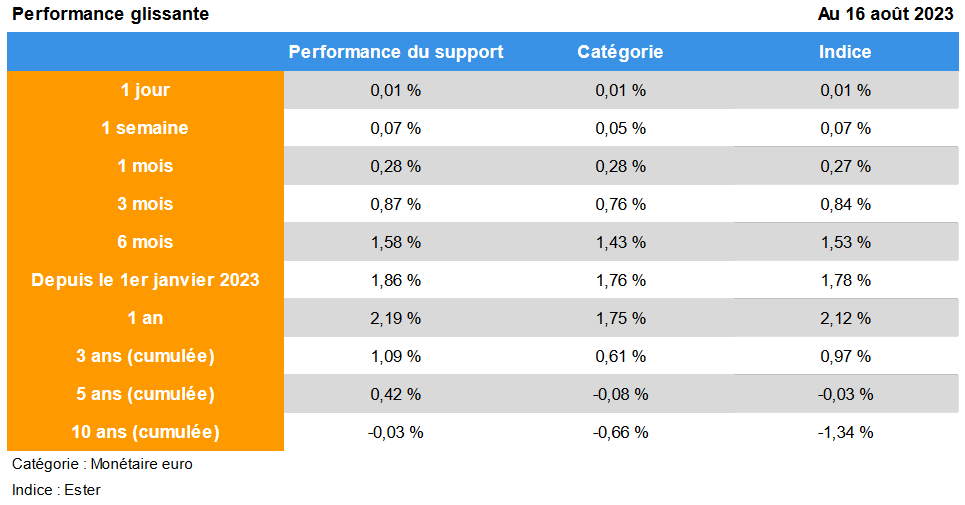

Les performances du fonds :

Source : Quantalys

Le fonds surperforme sa catégorie d’investissement (monétaire euro) et son indice de référence (Ester) sur tous les grands horizons d’investissement selon Quantalys. Avec la hausse des taux des derniers mois, ce sont surtout les performances de court terme qui importent. Mieux encore, on peut raisonnablement s’attendre à une accélération de la performance au second semestre.

Dans le détail, la performance du fonds est d’1,86% depuis le 1er janvier, en date du 16 août. Sur les six derniers mois, elle ressort à 1,58%.

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons de placement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 0,16% et à 0,19% seulement sur trois ans. Les gérants actuels sont à la tête du fonds depuis sa création en 1984 pour le premier, et depuis 2019 pour la seconde.

L’indicateur synthétique de risque est sans surprise au plus bas :

Source : AXA Investment Managers

>> Je demande une information complémentaire sur ce fonds monétaire d’AXA

L’alternative américaine de Crédit Mutuel

Vous préférez tabler sur une alternative monétaire dédiée aux taux américains ? Crédit Mutuel propose le fonds CM-AM Dollar Cash (FR0000984254). Certes, les taux américains sont globalement plus élevés que ceux du Vieux Continent mais en tant qu’investisseur français, le principal risque provient du risque de change. Vous vous exposez potentiellement à une évolution défavorable de l’euro-dollar dans les prochains mois et années en cas d’investissement sur ce support.

En date du 17 août, le support a généré une performance d’1,02%. Sur trois ans, elle ressort en cumulé à 14,58% et à 15,24% sur cinq ans. Sa volatilité est toutefois nettement supérieure au fonds d’AXA : 8,53% sur un an, 7,56% sur trois ans.

>> Je demande une information complémentaire sur ce fonds monétaire de Crédit Mutuel

Profitez d’un bonus supplémentaire ! Disponible sur notre contrat d’assurance-vie Meilleurtaux Allocation Vie, assuré par Generali, le fonds euros Netissima a affiché en 2022 un rendement compris entre 1,53 % et 3,06 % nets* selon la part en Unités de Compte détenue.

Pour 2023 et 2024, l’assureur Generali prévoit de booster le taux de son fonds euro Netissima de 1% (ce qui devrait permettre de le montrer à 3,5 ou 4%), à condition d’investir à 50% au moins sur des unités de compte, comme les fonds monétaires par exemple.

>> Je découvre le contrat Meilleurtaux Allocation Vie et son offre boostée

* Taux nets de frais de gestion du contrat, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs. L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l'évolution des marchés financiers. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

Taux variables selon la part en Unités de Compte détenue au 31/12/2022 et au moment de l'attribution effective de la participation aux bénéfices.

Avec 0 % d'UC : 1,53 %

Avec 30 % d'UC (bonus + 0,46%) : 1,99 %

Avec 40 % d'UC (bonus + 0,77%) : 2,30 %

Avec 50 % d'UC (bonus + 1,07%) : 2,60 %

Avec 60 % d'UC (bonus + 1,53%) : 3,06 %