Cette année est marquée par une forte baisse des principaux indices boursiers mondiaux. Certains secteurs sont sanctionnés à court terme mais restent particulièrement attractifs avec un horizon d’investissement plus lointain. Avec cette chute globale des valorisations des actions, une opportunité se forme et investir sur le potentiel rebond de supports de grande qualité est particulièrement tentant. Dans cet article, nous vous présentons trois fonds exceptionnels sur le moyen et le long terme mais qui sous-performent ces derniers mois, laissant entrevoir un potentiel intéressant de rattrapage aux investisseurs opportunistes.

Le sentiment de sécurité apparaît comme un besoin fondamental de l’être humain. La sécurité est une préoccupation majeure pour les gouvernements, les sociétés et les personnes. Les équipements de contrôle, les tests alimentaires, la surveillance des infrastructures, veiller à la sécurité alimentaire, se prémunir de cyberattaques et du risque terroriste… la palette d’opportunités est très diversifiée et les sociétés en mesure de répondre à ces enjeux recèlent aujourd’hui, pour les investisseurs, un potentiel majeur. C’est d’autant plus vrai en cette période de graves troubles géopolitiques et de guerre sur le Vieux Continent…

Prenons quelques exemples récents, parmi tant d’autres. Au niveau mondial, plus de trois millions de personnes migrent chaque semaine vers des zones urbaines. Les besoins sont donc colossaux. Selon l’IFSEC International, un salon annuel sur la thématique de la sécurité, environ 3 000 milliards de dollars devraient être investis dans des projets de villes intelligentes chaque année. 14% de ces dépenses (soit 420 milliards) seront dédiés à la sécurité.

Si l’urbanisation est croissante, on ne peut pas en dire autant des mesures mises en œuvre par les pouvoirs publics. Elles sont globalement jugées comme insatisfaisantes, créant autant de débouchés pour les sociétés du secteur privé.

C’est en particulier vrai face aux menaces de cyberattaques. On estime à plus de 30 milliards le nombre d’appareils connectés à internet au niveau mondial. Un nombre croissant d'appareils implique un risque croissant de violation des données.

Depuis le début de la crise du Covid, on observe notamment une recrudescence des cyberattaques contre les hôpitaux. Le plus souvent, les pirates informatiques ont deux objectifs. Soit le vol de données. Soit le paiement d’une rançon contre un hypothétique déblocage des appareils piratés. Pourquoi les hôpitaux ? Hélas, car ce sont des cibles faciles et critiques, aux systèmes de sécurité souvent obsolètes...

Fin septembre, l’hôpital de Corbeil-Essonnes a fait l’objet d’une cyberattaque paralysant son activité, les médias français avaient fortement couvert ce vol de nombreuses données médicales. On se souvient également de l’attaque colossale contre Colonial Pipeline en mai 2021 qui a perturbé pendant plusieurs jours la distribution de carburant aux États-Unis. Les autorités ont cependant récupéré une partie importante de la rançon versée (4,4 millions de dollars).

Ces dernières semaines ont également été marquées par l’inquiétude grandissante de l’Occident face à de possibles cyberattaques majeures de Moscou. Le 24 février, environ 10 000 Français ont été privés d’internet suite à une attaque du réseau satellitaire ViaSat, une heure après le discours de Vladimir Poutine annonçant l’offensive terrestre sur l’Ukraine… Le journal Les Echos évoque enfin que les banques (notamment françaises) sont en état d’alerte maximum.

Difficile d’être exhaustif sur ce sujet, tant les opportunités et les menaces sont nombreuses.

>> Je demande une information complémentaire pour investir sur le secteur de la sécurité

Quel fonds pour investir sur la (cyber)sécurité ?

Créé en octobre 2006, le fonds Pictet-Security P (LU0270904781) est dédié aux actions liées à la thématique de la sécurité (pour les personnes, les systèmes ou les organisations). Il cible en outre des actions d’entreprises de la cybersécurité qui ont d’ailleurs alimenté la performance du fonds ces dernières semaines. Dans le détail, les entreprises visées sont en quasi-totalité américaines.

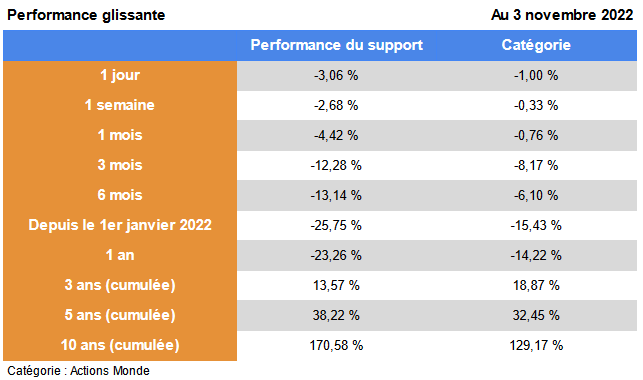

Les performances* du fonds :

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 170,58%*, soit une surperformance de plus de 40%* sur sa catégorie d’investissement (les grandes actions mondiales). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme.

La performance cumulée du fonds est de 38,22%* sur cinq ans et de 13,57%* sur trois ans. Depuis le 1er janvier 2022, elle est toutefois négative et ressort à -25,75%* (-23,26%* sur un an). En somme, le fonds est un support de qualité sur le moyen et le long terme mais il sous-performe sa catégorie à court terme. Les titres en portefeuille sont donc relativement bradés et présentent un potentiel de rebond intéressant pour l’investisseur opportuniste.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 21,52% et à 21,37% sur trois ans. Les deux gérants du fonds sont à sa tête depuis 2006 et 2018.

>> Je demande une information complémentaire pour investir sur le secteur de la sécurité

LES PETITES ACTIONS EUROPÉENNES

En Bourse, une petite capitalisation désigne une entreprise cotée dont la valeur totale des actions en circulation est faible. Le plus souvent, elle est inférieure à 2 milliards de dollars. On parle aussi de “small caps” en anglais, pour “small capitalisation”. On les oppose donc aux “big caps” comme LVMH, Apple ou Total, pour ne citer que quelques exemples évidents. Ces petites capitalisations sont souvent plus risquées que les grandes, plus volatiles mais aussi plus rentables.

Elles présentent en effet un potentiel de développement plus important que les entreprises matures. Beaucoup d’investisseurs espèrent que telle small cap devienne un grand nom, une grande capitalisation, dans les années à venir. Les small caps sont également associées à un risque de liquidité : il peut être compliqué de trouver un acheteur sur le marché, au prix souhaité, lorsque l’on souhaite vendre des petites capitalisations. Et inversement. Pour éviter ce risque de liquidité, des solutions d’investissement existent comme les ETF ou les fonds d’investissement.

Le marché des small caps regorge de petites ou moyennes entreprises capables de générer des performances importantes en quelques séances. C’est notamment le cas, en ce moment, sur les secteurs des technologies ou de la santé. Cette forte volatilité peut être extrêmement piégeuse pour les investisseurs particuliers. D’autant que l’accès à l’information sur les small caps n’est pas toujours aisé : trouver la bonne information au bon moment s’avère souvent mission impossible pour les petits porteurs.

C’est là qu’entrent en jeu les gérants des fonds d’investissement. Grâce à leur réseau, ils peuvent accéder beaucoup plus rapidement et facilement aux informations cruciales. Celles qui leur feront acheter, ou au contraire vendre, telle ou telle petite valeur. Et en la matière, mieux vaut être réactif, tant la volatilité peut s’avérer importante et à double tranchant.

Avec des volumes d’échanges plus faibles que pour les grandes capitalisations, une bonne information publiée ou une amélioration des fondamentaux d’une small cap peuvent suffire à provoquer une arrivée massive d’investisseurs sur le titre. La hausse des volumes échangés fait alors grimper le cours de l’action.

Quel fonds pour investir sur les petites actions européennes ?

Le fonds Nova Europe ISR A (FR0011585520) a été créé en décembre 2013 et cible les petites capitalisations européennes.

Son allocation géographique se répartit principalement entre trois pays : 47% des actions en portefeuille sont françaises, 18% sont allemandes et 13% sont italiennes. Le fonds a obtenu le label d’Investissement Socialement Responsable en 2020 et le label France Relance en 2021.

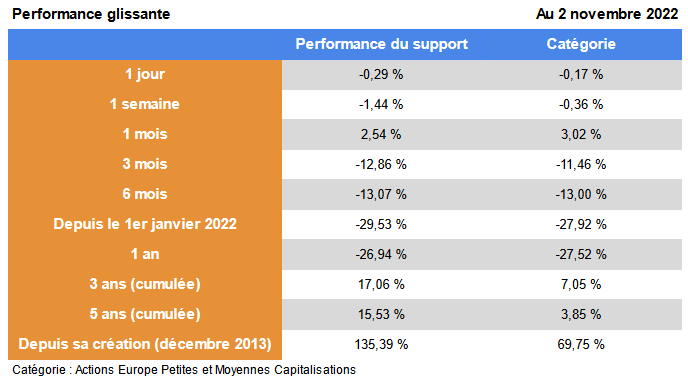

Les performances* du fonds :

Source : Quantalys

Sur neuf ans (le fonds a été lancé fin 2013), la performance cumulée du support ressort à 135,39%*, soit une surperformance de plus de 65%* sur sa catégorie d’investissement (les petites et moyennes capitalisations européennes).

Sur cinq ans, le fonds affiche une performance de 15,53%* et de 17,06%* sur trois ans, supérieure à celle de la catégorie d’investissement. Depuis le 1er janvier 2022, elle est négative (-29,53%*).

Dans ce deuxième exemple, l’investisseur opportuniste cherchera à nouveau à profiter du potentiel de rebond des small caps pour les mois à venir, compte tenu de leur sous-performance sur les grandes actions (le CAC40 ne cédant par exemple “que” 12% depuis le 1er janvier).

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 19,06% et à 18,66% sur trois ans. Les gérants actuels sont à la tête du fonds depuis 2013 et 2020.

LES ÉNERGIES RENOUVELABLES

Le Covid, en tant qu’accélérateur de tendances, a mis en lumière ces deux dernières années le secteur des énergies renouvelables. Les investisseurs institutionnels comme particuliers ont massivement investi dans ces solutions à la popularité croissante. Selon l’institut YouGov, plus de 80% des Français ont une opinion positive du secteur.

Pour les investisseurs, les motivations sont variées et complémentaires. Certains y voient un moyen de donner du sens à leur épargne, en investissant sur un secteur éthique. En parallèle, le marché est en pleine croissance et se révèle de plus en plus rentable. Les parts de marché des énergies renouvelables augmentent progressivement et cette tendance devrait s'accélérer. L’Agence Internationale de l’Energie estime que 60% des investissements dans la production d’électricité seront dédiés au renouvelable à horizon 2035. D’ici 2040, la consommation mondiale d’énergie devrait toutefois augmenter de près de 37%.

Grâce au progrès technologique, la rentabilité des énergies renouvelables s’améliore d’une année à l’autre. Les économies d’échelle, la compétitivité des chaînes d’approvisionnement et l’expérience croissante des entreprises du milieu ont participé à son essor. Par exemple, le photovoltaïque a enregistré une très forte baisse des coûts depuis 2010 (-82%). L’éolien terrestre (-39%) et offshore (-29%) ne sont pas en reste.

La guerre en Ukraine relance le débat sur la souveraineté énergétique en Europe. Ne plus dépendre du gaz et du pétrole russes sous-entend que nous devons développer des filières alternatives. En ce sens, le secteur des énergies renouvelables devrait vivre un véritable essor dans les années à venir.

Investir dans les énergies renouvelables permet aussi de diversifier son portefeuille, tout en profitant de belles perspectives de développement sur le moyen et le long terme.

Quel fonds pour investir sur les énergies renouvelables ?

Créé en avril 2001, le fonds BlackRock Global Funds - Sustainable Energy Fund (LU0171289902) est dédié aux énergies renouvelables. Plus précisément, au moins 70% de son allocation vise des sociétés spécialisées dans ce secteur. Un tiers des sociétés visées sont européennes, et 42% sont américaines. Bien sûr, ce fonds participe à l’investissement socialement responsable : il a obtenu le label ISR en 2019.

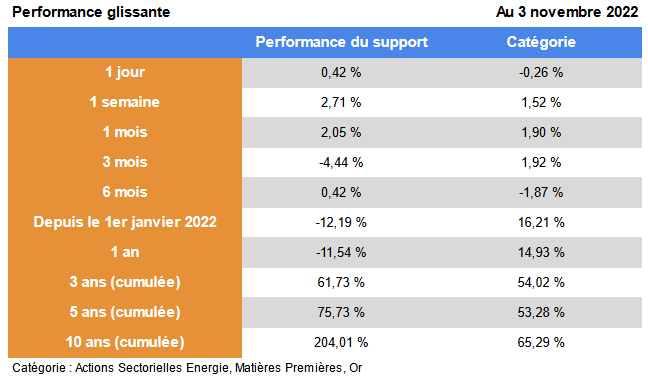

Les performances* du fonds :

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 204,01%*, soit une surperformance de plus de 130%* sur sa catégorie d’investissement (les actions du secteur de l’énergie et des matières premières). La performance cumulée du fonds est de 75,73%* sur cinq ans et de 61,73%* sur trois ans. Depuis le 1er janvier 2022, elle est négative (-12,19%*).

Le fonds affiche donc une sous-performance à court terme sur sa catégorie d’investissement tout en étant un excellent support sur le moyen et le long terme. Voilà une configuration intéressante en vue d’un potentiel rattrapage.

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 20,22% et à 22,33% sur trois ans. Les gérants actuels sont à la tête du fonds depuis 2015 et 2018.

INVESTIR DANS LES MEILLEURES CONDITIONS

Les trois fonds présentés dans cet article sont accessibles sans frais d'entrée via le contrat meilleurtaux Liberté Vie, l’assurance vie à frais très réduits, pour une meilleure performance sur vos placements.

Avec meilleurtaux Liberté Vie, vous pouvez investir sans frais sur versement ni frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil, etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, dont 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier, la Bourse et le non coté. 132 fonds labellisés ISR sont éligibles à meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI/FCPR).

• 0 € de frais sur versements (hors OPCI, SCI et SCPI).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les Unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 € (100€ par mois pour les versements programmés).

Avec meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.