Parmi les services de l'abonnement MF Privé, nous répondons à toutes vos questions d'argent en 24h, nous analysons vos portefeuilles PEA et compte titres, et nous vous donnons des conseils boursiers. Nous donnons également des conseils de trading, des « coups à jouer », via des turbos. C’est ce qu’on appelle la « Gestion Active ». Quelle performance pour cette gestion en 2019 ?

Chaque semaine, nous proposons des conseils sur des turbos visant des résultats d’entreprises, des news, des recommandations de brokers, des indicateurs techniques et des analyses internes.

Par exemple, mi-janvier, nous anticipions de solides publications pour Kering (tablant sur une forte hausse des consommateurs chinois). Nous avions donc pris une position via un turbo call avec un levier 3.4x. Une semaine après, nous ressortions en gains de 22.50 %* (LVMH avait publié des résultats records et avait boosté tout le secteur du luxe).

Dans la pratique, nous envoyons un e-mail lorsque nous prenons position. Nous suivons cette position quotidiennement et, le jour où nous décidons de la revendre, nous envoyons un nouvel e-mail de clôture de position.

Si vous étiez abonné au service, vous avez dû recevoir un e-mail le 26/11/2019 aux alentours de 9h58, pour jouer un turbo sur le groupe Faurecia. Et, le 13/12/2019 à 9h26, vous avez dû recevoir un e-mail pour sécuriser vos gains supérieurs à 29.03 %*.

In fine, en 2019, nous avons passé (ouvert puis clôturé) 105 trades.

Bien sûr, ces positions sont risquées, et nous avons subi quelques pertes. Par exemple, le 1er trade que nous avons réalisé fut sur Getlink. C'était le 8/01/2019 et nous tablions sur un retournement du titre face à un Brexit en plein développement chaotique. Nous l’avions clôturé en perte de 20.29 %*.

Notre pire performance a été notre trade sur le CAC 40 (-56.78%*). En effet, nous avions « shorté » l'indice fin février, tablant sur une cassure technique, qui, certes, a eu lieu cet été, ne nous avait pas permis de revenir à l’équilibre.

A contrario, notre plus forte performance a été sur Air France. Le titre de la compagnie aérienne était arrivé en zone de surachat après une trentaine de séances de très bonne facture. Nous anticipions un retournement, voire une cassure. Un mois plus tard, le titre décrochait violemment, au bénéfice de notre turbo put. Nous étions sortis largement au-dessus de notre objectif, sécurisant des gains de 34.16 %*.

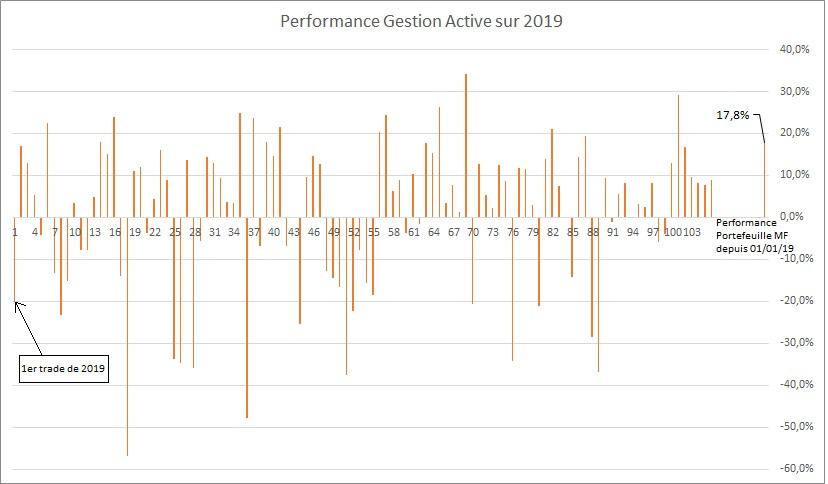

Plus dans le détail, les performances par ligne ouverte et clôturée en 2019 (105 trades au total) s’établissent comme dans le graphique ci-dessous (arrêté au 31/12/2019).

Pas encore abonné(e) ?

En analysant ce graphique, nous pouvons noter plusieurs éléments.

Tout d’abord, il y a environ 2 trades gagnants pour 1 trade perdant. Aussi, la durée moyenne de nos trades a été de 18.82 jours pour une performance moyenne de 1.35 %* (gains et pertes confondus).

Au final, le portefeuille gestion active de MeilleurPlacement a réalisé globalement une performance de 17.75 %* hors frais et hors fiscalité en 2019. Il représente un portefeuille comme l’aurait géré un investisseur (en prenant comme hypothèse un investissement de 1000 € par ligne, ce qui était possible avec un portefeuille de 8000 euros au 1er janvier).

Notre gestion active a donc, une nouvelle fois, connu une performance à deux chiffres.

À l’heure où les principaux indices ont offert plus de 20% de performance annuelle, peut-on se satisfaire de notre performance sur la gestion active.

Oui, car il faut bien comprendre qu’il s’agit d’une performance décorrélée des indices.

En effet, au cours de l’année, nous avons plus souvent investi sur des baisses que sur des hausses.

En fait, grâce aux turbos, il est possible d’investir sur le rebond d’une action (turbo call) ou sur la cassure d’un titre (turbo put). Dans 66 % des cas, nous avons investi sur la correction d’une action (turbo put).

Si nous avons plus souvent parié sur des hausses que sur des baisses, c’est parce que, notamment à partir de mars 2019, nous craignions une chute des marchés. Cette correction n’est jamais venue. Les marchés sur 2019 n’ont fait que grimper. Le CAC 40 a gagné plus de 25 % de manière presque continue. Malgré tout, notre performance a été très correcte.

Pour 2020, nous continuons à conserver un biais prudent. Actuellement, nous avons ainsi deux turbos call et deux turbos put en portefeuille. L’objectif est de maintenir un niveau de performance solide (≥10%*) quelle que soit l’évolution des marchés. S’ils grimpent comme en 2019. Où s’ils baissent comme en 2018.

Au final, on peut en déduire que la « Gestion Active », ne cherche pas à suivre la tendance ces indices, elle ne cherche qu’à réaliser de la performance absolue quelles que soient les conditions de marchés. Si notre performance a été de 17.75%* en 2019, elle avait été encore meilleure en 2018 alors que le CAC 40 avait perdu plus de 10%.

Communication non contractuelle à but publicitaire

* Performances arrêtées au 31/12/2019, les performances passées ne préjugent pas des performances futures. Les performances décrites ci-dessus ne sont que des exemples et ne peuvent être considérés comme une garantie de résultats. Elles résultent des observations et d’un calcul réalisé par Meilleurplacement en comparant le prix lors de l’émission du conseil d’achat au prix lors de l’émission du conseil de vente. Nous attirons par ailleurs votre attention sur le risque de perte totale d’un investissement en actions ou en produits dérivés. Le lecteur reconnaît par conséquent que toute opération, d’achat ou de vente de produits financiers, reste sous son entière responsabilité.