Loin de la lumière des projecteurs, les petites capitalisations boursières connaissent un excellent début d’année en Bourse. Généralement réservées aux investisseurs chevronnés, elles sont méconnues du grand public. Pourtant, elles présentent des atouts majeurs, et en particulier un plus fort potentiel de croissance que les grandes capitalisations. Que ce soit pour ce potentiel, ou par souci de diversification dans un portefeuille bien géré, elles constituent une classe d’actifs incontournable. Investir sur le marché international des “small caps” semble hors de portée des investisseurs particuliers. En réalité, c’est faisable en quelques clics ! On vous explique tout dans cet article.

Ces derniers temps, vous êtes nombreux à nous interroger sur les small caps et sur nos solutions d’investissement pour cibler ces actions à fort potentiel. Revenons d’abord sur les bases. En Bourse, une petite capitalisation désigne une entreprise cotée dont la valeur totale des actions en circulation est faible. Le plus souvent, elle est inférieure à 2 milliards de dollars.

On parle aussi de “small caps” en anglais, pour “small capitalisation”. On les oppose donc aux “big caps” comme LVMH, Apple ou Total, pour ne citer que quelques exemples évidents. Ces petites capitalisations sont souvent plus risquées que les grandes, plus volatiles mais aussi plus rentables.

Elles présentent en effet un potentiel de développement plus important que les entreprises matures. Beaucoup d’investisseurs espèrent que telle small cap devienne un grand nom, une grande capitalisation, dans les années à venir. Apple est un bon exemple : son action s’échange aujourd’hui à 150$, pour une capitalisation totale de près de 2 400 milliards de dollars. En 2000, et ce n’est pas si vieux, une action Apple s’échangeait autour d’1$.

Les small caps sont également associées à un risque de liquidité : il peut être compliqué de trouver un acheteur sur le marché, au prix souhaité, lorsque l’on souhaite vendre des petites capitalisations. Et inversement. Pour éviter ce risque de liquidité, des solutions d’investissement existent comme les ETF ou les fonds d’investissement.

Le marché des small caps regorge de petites ou moyennes entreprises capables de générer des performances importantes en quelques séances. C’est notamment le cas sur les secteurs des technologies et de la santé.

Cette forte volatilité peut être extrêmement piégeuse pour les investisseurs particuliers. D’autant que l’accès à l’information sur les small caps n’est pas toujours aisé : trouver la bonne information au bon moment s’avère souvent mission impossible pour les petits porteurs.

C’est là qu’entrent en jeu les gérants des fonds d’investissement. Grâce à leur réseau, ils peuvent accéder beaucoup plus rapidement et facilement aux informations cruciales. Celles qui leur feront acheter, ou au contraire vendre, telle ou telle petite valeur. Et en la matière, mieux vaut être réactif, tant la volatilité peut s’avérer importante et à double tranchant.

Avec des volumes d’échanges plus faibles que pour les grandes capitalisations, une bonne information publiée ou une amélioration des fondamentaux d’une small cap peuvent suffire à provoquer une arrivée massive d’investisseurs sur le titre. La hausse des volumes échangés fait alors grimper le cours de l’action.

En somme, les small caps sont des sociétés ayant une petite capitalisation boursière. Elles sont souvent jeunes, ont tout à construire et ont un potentiel de croissance très élevé. Qui dit potentiel de gain élevé, dit risque élevé. Par ailleurs, c’est un marché méconnu du grand public et réservé aux investisseurs expérimentés et avertis.

Pour l’investisseur particulier, l’idéal est de s’en remettre à des gérants aguerris et de bien choisir son support d’investissement pour diversifier au mieux son portefeuille et éviter de se faire une grosse frayeur…

Dans la suite de cet article, nous vous présentons deux solutions incontournables.

UNE EXCELLENTE SOLUTION INTERNATIONALE

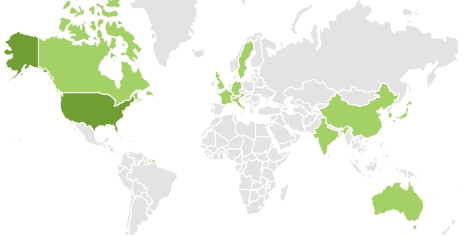

Créé en 1994, le fonds BlackRock Global Funds - Systematic Sustainable Global SmallCap Fund (LU0054578231) cible les petites et moyennes capitalisations, au niveau mondial. Actuellement, environ 52% des actions en portefeuille sont américaines, 10% sont japonaises, 5% canadiennes et 4% britanniques. Dans une moindre mesure, les gérants du fonds ciblent l’Australie, Taïwan, l’Allemagne, la Suisse, l’Inde et la Corée du Sud.

Cet excellent support est très bien noté par les médias financiers indépendants MorningStar et Quantalys : respectivement 4 et 5 étoiles sur 5.

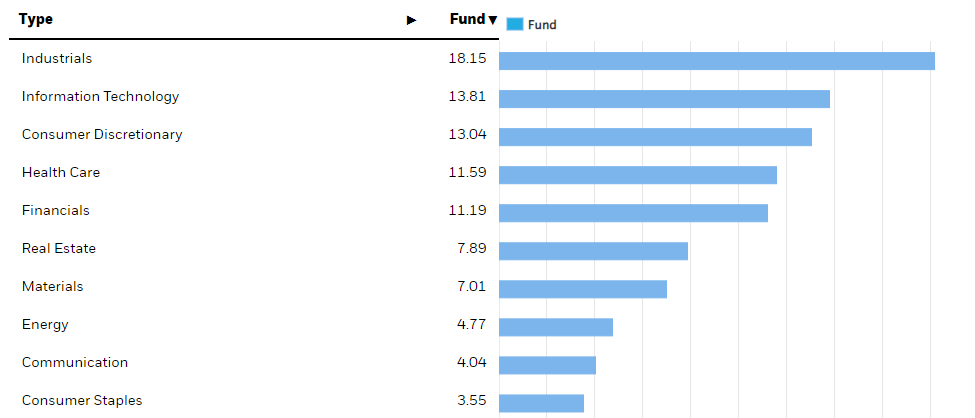

D’un point de vue sectoriel, le fonds est particulièrement bien diversifié. Il fait la part belle aux industries, aux technologies de l’information, à la consommation, la santé, la finance, l’immobilier et les matières premières :

Cliquez ici pour voir l’image en grand. Source : BlackRock

Son couple rendement / risque nous paraît très attractif sur les différents horizons de placement. Depuis le 1er janvier, le fonds a généré une performance de 8,88%*. Elle s’élève à 59,97%* sur trois ans, en cumulé, à 45,77%* sur cinq ans et à 135,32%* sur dix ans ! Ces données sont arrêtées à la clôture du jeudi 9 mars.

Sa volatilité est de 16,36% sur un an et de 21,48% sur trois ans. MorningStar juge son risque comme moyen, par rapport la catégorie d’investissement des petites et moyennes capitalisations internationales, sur tous les horizons d’investissement. Enfin, le gérant du fonds est à sa tête depuis mars 2005.

L’alternative américaine

Le fonds Schroder International Selection Fund US Small & Mid-Cap Equity (LU0248178732) investit uniquement sur des small caps américaines, issues des mêmes secteurs que le fonds international de BlackRock : industries, technologies, finance, santé, consommation, matières premières et immobilier.

Ses performances sont également très attractives : +6,60%* depuis le 1er janvier, +56,87%* sur trois ans, +51,60%* sur cinq ans et +194,50%* sur dix ans. MorningStar estime que le risque de ce fonds est inférieur à la moyenne de sa catégorie d’investissement sur tous les horizons de placement.

>> Je demande une information complémentaire pour investir facilement sur les small caps américaines

INVESTIR SUR SMALL CAPS DANS L’ASSURANCE VIE

Les deux supports présentés ci-dessus sont éligibles à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.