Cette fois ci c'est officiel : les prix immobiliers à Paris ont franchi les 10.000 euros du mètre carré en moyenne. Après le réseau d'agence Century 21 en avril dernier, c'est aujourd'hui la chambre des notaires qui indique que les prix au mètre carré dans la Capitale ont dépassé la barre des 10.000 euros au mois d'août. L'accès à la propriété devient de plus en plus compliqué dans la Capitale. Faut-il en profiter pour y faire un investissement locatif ? Ou au contraire fuir Paris (voire la France) ?

Selon le réseau d'agence Century 21, le prix moyen du mètre carré avait atteint 10.005 euros au premier trimestre 2019, dépassant ainsi la barre symbolique des 10 000 euros. Un niveau jamais atteint dans la capitale. Sur un an, la hausse des prix s'élève à 8%, et +62,5 % sur 10 ans !

5 mois plus tard, c'est la chambre des notaires de Paris qui lui emboite le pas et déclare que les prix ont dépassé les 10.000 euros le mètre carré dans la capitale, au mois d'août. Ce chiffre est établi par les notaires à partir de leurs "avant-contrats", qui donnent une première idée de l'état du marché. 13 arrondissements ont passé la barre symbolique des 10.000 euros du mètre carré. L'est et le nord-est de Paris (12e, 18e, 19e et 20e) présentent des tarifs moyens inférieurs (entre 8.500 et 9.500 euros) mais la tendance dans ces quartiers reste clairement haussière.

A l'origine de cette hausse, plusieurs facteurs, dont la pénurie d'offres à Paris intra-muros mais aussi et surtout la faiblesse des taux d'intérêt depuis des années qui gonfle les prix à la hausse.

La hausse des prix pousse les catégories moyennes hors de la capitale : Il faut gagner 10 000 euros par mois pour acheter 75 m² à Paris. Pour un bien de 50 m², il faut gagner au minimum 7.000 euros par mois (avec un apport de 10%).

Par conséquent, la part d'acquisition immobilière destinées à l'investissement locatif est en pleine croissance. En hausse de 17 % sur un an, elle représente aujourd'hui près de 30 % des acquisitions.

Plutôt que d'acheter leur résidence principale, de nombreux jeunes couples parisiens choisissent de rester locataires. Un choix poussé par le prix du m², qui baisse leur capacité d'achat : le couple aura accès à une plus grand surface en location. Un choix aussi poussé par l'évolution du mode de vie : pour acquérir sa résidence principale, il faut s'endetter sur 25 ou 30 ans. Cela veut dire aussi que si on veut que l'investissement soit rentable (coût du crédit et frais de notaire), il faut forcément vivre dans ce bien une bonne dizaine d'années. Or, les trentenaires aujourd'hui ne savent pas, voire ne veulent pas savoir, où ils seront dans 2 ans. Alors 10 ans....

La plupart des salariés actifs seront amenés à changer plusieurs fois de métiers et de lieux de vie tout au long de leur carrière. Ils se mettent aussi en couple plus tard, ont des enfants plus tard, se séparent, se rabibochent, etc...

L’avantage d’être locataire c’est que votre logement correspond parfaitement à vos besoins à un instant T (surface, localisation, prix) et à vos moyens. Rester locataire, c’est faire le choix de la liberté, la liberté de déménager, la liberté de modifier ses projets en fonction de ses envies.

En restant locataire, vous économisez plusieurs centaines d'euros par rapport à un logement de surface équivalente que vous auriez acheté : En effet, votre loyer vous coute environ deux fois moins qu'une mensualité de prêt pour un achat.

Cette capacité d'épargne, vous pouvez l'utiliser en investissant dans un bien immobilier à crédit.

Le principe est séduisant : les loyers versés par votre locataire permettent de rembourser partiellement l'emprunt. Une partie de votre emprunt est donc autofinancé. Vous réalisez donc une acquisition importante, pour un effort d'épargne limité. C'est l'effet de levier du crédit.

Mais qui dit immobilier locatif en direct, dit recherche de locataires, entretien et gestion du bien, travaux, etc.... On perd cette liberté, si chère quand on est jeune. Le jeune se tournera donc plutôt vers le placement immobilier « sac à dos ». Un placement où la gestion est déléguée, de la recherche du bien à la gestion des locataires en passant par les travaux. Un placement sur lequel on peut investir selon sa capacité mensuelle, de 100 euros à 500 euros (ou plus) par mois.

Les SPCI (sociétés civiles de placements immobiliers) correspondent parfaitement à ces besoins. Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de le louer et de l'entretenir pour le compte des porteurs de parts (moyennant frais de gestion). L'investisseur n'a qu'à percevoir les revenus ! Autre avantage, les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif.

>> Je reçois une information détaillée sur les SCPI à crédit

La hausse des prix et des loyers à Paris intra-muros inquiète. Elle risque de les détourner les potentiels acquéreurs et même les loueurs des différents arrondissements parisiens. Ceux-ci se dirigent, entre autres, vers les banlieues parisiennes. Par conséquent, les rentabilités (loyers sur prix d'achat) sont devenues de moins en moins attractives à Paris intra-muros. Déjà, en 2016, le taux de rendement d’un investissement locatif à Paris intra-muros s’élevait en 2016 à 2,8% en moyenne, selon une étude du cabinet Deloitte.

Il est donc nécessaire d'être très sélectif dans ses investissements.

En privilégiant par exemple l'immobilier d'entreprises à l'immobilier résidentiel. Et en misant sur le dynamisme du nouveau projet urbain « Grand Paris ». La société de gestion Perial a ainsi décidé en 2017 de rouvrir la commercialisation de sa SCPI PF1, et de la renommer « PF Grand Paris » pour axer sa stratégie sur la dynamique du projet urbain Grand Paris. Avec 140 km² d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructure en Europe. La région Ile-de-France, 1er marché européen en immobilier tertiaire, redessine ainsi son offre immobilière : rénovations, créations de nouvelles surfaces, rationalisation des pôles tertiaires existants et créations intégrales de nouveaux pôles. Autant d’opportunités que la SCPI souhaite saisir.

De bons indicateurs financiers, un dynamisme dans la gestion du portefeuille et la bonne orientation du Grand Paris, sur le plan locatif comme sur celui de l’investissement, sont tant de signaux positifs pour les porteurs de parts. Dès 2018, ceux-ci ont été récompensés avec une revalorisation de 4.90%* en mai. Et la belle histoire ne faisait que commencer…

En ce qui concerne les distributions, PF Grand Paris n’est pas en reste. En 2018, le TDVM** est ressorti à 4,4%*. Et à cela s’ajoute donc la revalorisation pour faire une performance totale en 2018 de 9.3%* !

Le rendement est resté stable en 2019, à 4.38%* par rapport au prix de la part au 1er janvier 2019. Le montant distribué est donc supérieur à celui versé en 2018, étant donné que le prix de la part a grimpé de 4.9%* entre janvier 2018 et janvier 2019.

Mais outre le rendement, le patrimoine a continué à se revaloriser sur l’année 2019, grâce au dynamisme du projet Grand Paris et à la bonne gestion de la société Perial. Pour la deuxième année consécutive, les porteurs de parts ont ainsi vu leur part se revaloriser, de 3.66%*. Au final, la performance 2019 avoisine les 8%*

Malgré plusieurs hausses du prix de la part ces dernières années, le potentiel n’est pas épuisé. Pour estimer ce potentiel, les analystes se basent notamment sur la valeur de reconstitution de la part de la SCPI, fournie par la société de gestion. Cet indicateur correspond à la valeur du parc immobilier. Or, malgré plusieurs revalorisations ces derniers mois, l'écart entre la valeur de reconstitution et le prix de la part est encore élevé, à +8.25%*. De quoi espérer de nouvelles revalorisations dans les prochains mois et les prochaines années.

>> Je demande une information détaillée sur la SCPI PF Grand Paris

Mais pour trouver de la rentabilité en France, il est plus judicieux de sortir d'Ile-de-France et de s'intéresser à des projets diversifiants et attractifs.

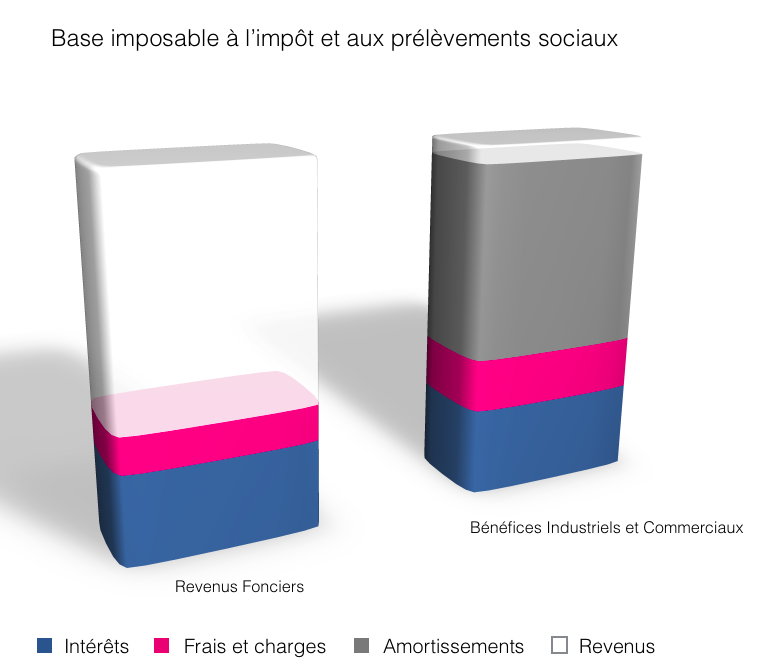

Et en privilégiant surtout la location meublée, tout d'abord : avec le statut de LMNP , vous n'aurez pas de fiscalité pendant de nombreuses années. En effet, ce statut permet entre autres d'amortir sur une longue période (entre 15 et 30 ans) le prix du bien sur vos revenus imposables. Avec cet amortissement qui se déduit de vos revenus locatifs, vous percevrez donc bien souvent un revenu net d'impôt pendant de longues années.

En meublé donc, et pourquoi pas un logement étudiant ? La demande pour ce type de bien est croissante et l'offre modeste. Le nombre d’étudiants progresse à un rythme moyen de 1,15% ces dernières années. Et d'ici 2020, le nombre d'étudiants inscrits en enseignement supérieur dépassera les 2,7 millions d'euros. Le ticket d'entrée est en plus raisonnable : Ce placement vous est en effet accessible dès 80 000 euros.

Ne cherchez pas par contre à acheter un bien en direct dans l'optique d'y loger votre enfant. Car les chances pour que votre enfant passe toutes ses études dans ce bien et dans cette ville y sont très faibles. Au mieux, il y restera une paire d'années. Alors que l'investissement doit s'envisager sur une dizaine d'années.

Privilégiez plutôt l'investissement dans une résidence étudiante : vous déléguez la gestion du bien à un professionnel pendant toute la durée de votre investissement. Avec la résidence étudiante, votre locataire, c’est le gestionnaire de la résidence. C’est lui qui vous verse, de manière certaines, un loyer défini au moment de la signature du bail. Charge à lui ensuite de trouver, de sélectionner le locataire mais aussi de s’occuper des visites, la rédaction des actes, l'état des lieux d'entrée et de sortie, la perception des loyers, et aussi l’entretien de la résidence (petits travaux). Vous n'avez donc aucun souci de gestion. Vous vous assurez aussi d'investir dans un bien de qualité pour votre location : proches des universités, transport, forte demande, potentiel de plus-values, etc...

>> Je reçois une information détaillée sur l'investissement dans une résidence étudiante

Dans la même optique que la résidence étudiante, mais avec un budget un peu plus élevé, on peut s'intéresser à l'investissement en colocation. De plus en plus de sociétés accompagnent des investisseurs dans des opérations d'investissement en colocation meublée : L'opération consiste à acheter un bien, le réhabiliter pour l'adapter à la colocation, et percevoir plusieurs loyers pour une rentabilité plus élevée que si le bien avait été loué à une seule famille.

C'est notamment opportun pour des maisons ou des appartements de grandes surfaces, qui ne sont plus adaptés à la demande locative actuelle et qui vont trouver une nouvelle vie dans la colocation. En région parisienne, par exemple, il va être difficile de trouver une famille disposée à louer un grand logement de quatre ou cinq chambres. En revanche, il sera plus facile de réunir quatre colocataires qui vont débourser chacun de 400 à 500 euros mensuels, d'autant que les loyers des studios sont proposés entre 500 et 600 euros par mois.

De plus en plus de profils, et notamment des jeunes salariés, recherchent aujourd'hui des colocations. Pour des raisons financières principalement, mais aussi de confort (appartement de plus grande taille), et de mode de vie (la colocation s’inscrit dans l’émergence actuelle d’une économie collaborative fondée sur le partage des ressources.)

Le Groupe Colocatère, partenaire de MeilleurPlacement, propose un concept « clé en main » unique en France, de la recherche du bien, en passant par le financement, les plans de réalisations et les travaux, et enfin la gestion locative.

Entre l’achat des murs et les travaux, il faut compter au minimum entre 400 000 euros et jusqu'à 850 000 euros environ pour un seul projet.

Les biens proposés sont tous meublés, pour profiter du statut avantageux de Loueur en Meublé Professionnel (LMNP) et en particulier la possibilité de déduire l'amortissement du bien sur les revenus à déclarer et donc de bénéficier d'une exonération d'impôt pendant plusieurs années.

>> Je demande une information détaillée sur l'investissement en colocation

Le marché immobilier allemand séduit de plus en plus d'investisseurs français. Ceux-ci sont notamment attirés par la qualité du parc locatif, la bonne tenue de l'immobilier d'entreprises allemand, et la fiscalité plus douce que pour un investissement en France.

Le marché allemand de l'immobilier d'entreprises est très attractif puisque le taux de faillite d'entreprises allemandes est bien plus faible qu'en France : En 2018, il y a eu deux fois moins de faillite en Allemagne qu'en France. Les investisseurs sont attirés par la qualité du parc locatif et des locataires. Celle-ci se traduit par le faible taux d'impayés et de vacances, et un bon entretien du parc. A cela s'ajoutent l'emploi, le pouvoir d'achat et la consommation parmi les plus solides d’Europe.

Les villes allemandes ont le vent en poupe : Elles jouissent d'une démographie favorable, d'une économie locale en progression et d'une effervescence culturelle. Dans la dernière étude annuelle mondiale de Mercer qui classe plus de 450 villes selon la qualité de vie, trois villes allemandes trustent le Top 10. Il s'agit de Munich (n°3), Düsseldorf (n°6) et de Francfort (n°7). Berlin arrive à la 13e position loin devant Paris au 39e rang.

Le parc est de qualité, donc, et en plus les prix restent très abordables, notamment par rapport aux villes françaises. Et comme les projections tendent vers une montée des prix, la perspective de plus-values est forte

L'autre intérêt pour un épargnant d'investir en immobilier en Allemagne (et pratiquement partout en Europe et dans le monde d'ailleurs), est que la fiscalité sera beaucoup plus douce. En premier lieu, ces revenus échappent aux prélèvements sociaux de 17.2%. En vertu de la Convention fiscale franco-allemande, les revenus locatifs perçus en Allemagne par la SCPI ainsi que les plus-values de cession des titres et des immeubles réalisées sont imposables en Allemagne. La SCPI sera ainsi soumise à l’impôt sur les sociétés allemandes de 15,825%. Celui-ci est prélevé à la source et la distribution de revenus aux associés est donc net d’impôt allemand. Les revenus fonciers de source allemande distribués par la SCPI et qui sont imposables en Allemagne sont également imposables en France lorsqu’ils sont perçus par des résidents français. Ils sont donc soumis à la TMI (tranche marginale d'imposition) de l'épargnant. Mais pour éviter une double imposition, l'associé bénéficie d'un crédit d’impôt égal à l'impôt français (calculé sur le taux moyen). L'impôt final sera donc nettement moins important que pour une SCPI française

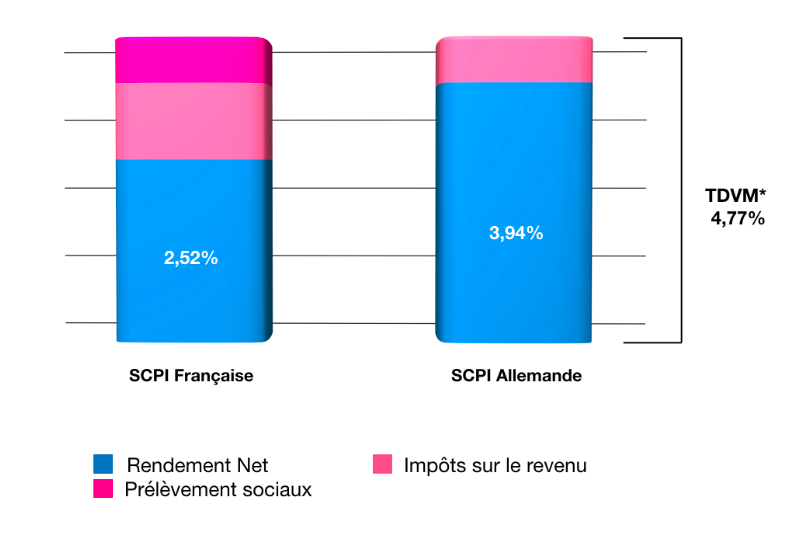

Prenons l'exemple d'une personne célibataire sans enfant dont le revenu imposable est de 65.000 euros. Son taux marginal d’imposition est donc de 30%. Le montant de son impôt sur le revenu est de 8.243.3 euros. Son taux d'imposition moyen est donc de 8242.3 euros / 65.000 euros = 12,68 %. Elle panache ses investissements en pierre-papier comme suit : une SCPI 100% française et une SCPI investie en Allemagne. Pour une comparaison claire et sur des bases identiques, nous allons prendre un TDVM de 4,77%* pour ces deux SCPI. En fonction de la fiscalité en vigueur, les rendements après impôts servis pour ces deux SCPI sont les suivants. A noter que dans le cas de la SCPI allemande, le TDVM est exprimé après imposition allemande. Pour notre personne amatrice de SCPI, l'imposition réelle sur les revenus allemands est la suivante : 30%-12,68%= 17,32%.

Le constat est sans appel. Pour un même TDVM déclaré, une SCPI investie en Allemagne offre un rendement net plus important qu’une SCPI investie uniquement en France.

L’imposition allemande est gérée directement et intégralement par la société de gestion reprenant toutes les étapes de la déclaration. Le crédit d’impôt est quant à lui calculé automatiquement par l’administration fiscale).

>> Je reçois une documentation complète sur la SCPI Novapierre Allemagne 2

* TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

** Les performances passées ne préjugent pas des performances futures. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.