Marc Fiorentino et son comité stratégique viennent d’accentuer leur investissement sur le rebond des valeurs technologiques. Depuis le début de l’année, elles perdent environ 25% et nous tablons désormais sur un rebond de ce secteur-clé, de manière toujours très prudente comme vous allez le constater dans cet article. Pourquoi ce changement ? Quels supports d’investissement privilégier pour suivre les convictions de Marc Fiorentino ? Découvrez le détail de cette décision-clé pour la suite de l’année.

Depuis l’automne 2021, Marc Fiorentino et son comité stratégique d’investissement ont opté pour un biais extrêmement prudent sur les marchés actions. Désormais, nous affichons un optimisme un peu plus marqué pour les mois à venir, tout en conservant une approche très prudente. Découvrez ci-dessous le dernier commentaire de gestion de Marc Fiorentino, pour le mois de mai :

“Le mois de mai a été difficile pour les marchés financiers. La combinaison de l'inflation, de la hausse des taux d'intérêt, de la guerre en Ukraine et du confinement en Chine pèse sur les indices boursiers. Nous venons d'assister en mai à l'explosion de trois bulles :

1. La bulle des marchés obligataires et des marchés de taux avec la fin des taux négatifs.

2. La bulle des sociétés de techs cotées sans aucun espoir de rentabilité.

3. La bulle d'une partie des cryptoactifs et d'une partie des NFT.

Et maintenant ? Comme vous le savez, nous avons adopté un biais très prudent sur les marchés actions depuis quelques mois, avant même l'invasion de l'Ukraine, du fait de l'apparition de l'inflation. Nous avions notamment baissé au maximum le % d'actions dans nos portefeuilles, ce qui nous a permis de traverser la tempête. Après les chutes spectaculaires que nous avons connues sur certains actifs, des rebonds puissants sont possibles.

Mais nous continuons à être prudents car l'inflation est toujours là et les banques centrales réduisent leurs injections de liquidités. On se rapproche cependant de niveaux plus raisonnables sur des valeurs de qualité. Ainsi, nous avons décidé de réaugmenter légèrement notre part actions en sélectionnant un tracker sur le Nasdaq. L'indice de valeurs technologiques a beaucoup souffert depuis quelques mois et les valorisations recommencent à devenir attractives.”

Lors du comité stratégique du 23 mai, une décision importante a été prise : augmenter, doucement, notre part investie sur les actions. C’est une première depuis plusieurs mois mais le biais reste extrêmement prudent. La hausse sera progressive, par paliers. Précisément, c’est le secteur technologique américain qui est visé par cette décision via l’intégration d’un ETF dédié au Nasdaq dans le mandat d’arbitrage, dont nous vous reparlons dans la suite de cet article. Lors du comité stratégique exceptionnel du 17 juin, l’allocation sur les valeurs technologiques a été renforcée sur les quatre profils d’investissement du mandat d’arbitrage.

En plus d’une baisse de plus de 25% depuis le début de l’année du Nasdaq, majoritairement composé de valeurs technologiques, il y a aujourd’hui beaucoup d’entreprises qui affichent des résultats nettement supérieurs à ceux de pré-pandémie. Leur cours de Bourse évolue pour certaines sur des niveaux proches ou inférieurs à ceux de 2019. De notre point de vue, il y a donc une opportunité d’investissement à saisir, notamment sur les GAFAM, les poids lourds technologiques américains : Google, Apple, Facebook, Amazon et Microsoft.

Après cette correction baissière sur fond de hausse des taux des banques centrales, reste à savoir quels supports d’investissement privilégier. Tout est affaire de diversification sectorielle, et nous vous présentons ci-dessous trois supports d’investissement exceptionnels qui permettent d’investir respectivement sur le Nasdaq, la (cyber)sécurité et la robotique. Ils sont tous les trois accessibles dès 25 ou 50€ au sein de nos assurances-vie meilleurtaux Placement Vie et meilleurtaux Liberté Vie.

>> Je demande une information complémentaire pour investir sur le rebond du Nasdaq

SE POSITIONNER SUR LE REBOND DU NASDAQ

L’ETF Lyxor Nasdaq-100 (LU1829221024) est un support d’investissement incontournable qui réplique les performances, à la hausse comme à la baisse, de l’indice boursier américain Nasdaq. Ce support a été choisi par Marc Fiorentino et son comité pour tabler sur le rebond des valeurs technologiques.

Trois secteurs d’activité sont principalement représentés au sein du Nasdaq : les technologies de l’information (50% des actions), les biens de consommation (21%) et les services de communication (17%). À l’image du Nasdaq, l’ETF Lyxor Nasdaq-100 a réalisé des performances très élevées ces dernières années et affiche un recul de 25% depuis le 1er janvier 2022.

Les cinq premières lignes en portefeuille représentent environ 40% de son actif :

1. Apple, 12,52% de l’allocation du fonds

2. Microsoft, 10,50%

3. Amazon, 6,30%

4. Tesla, 4,04%

5. Alphabet (maison-mère de Google), 3,71%

Dans une moindre mesure, les mastodontes Meta (ex-Facebook), Nvidia et Pepsico sont également ciblés. Ce sont donc principalement sur ces sociétés que l’on investit en choisissant le Lyxor Nasdaq-100 comme support d’investissement.

Il obtient la note maximale (5 étoiles sur 5) auprès de Quantalys et MorningStar, deux médias financiers indépendants et incontournables dans le monde des fonds d’investissement.

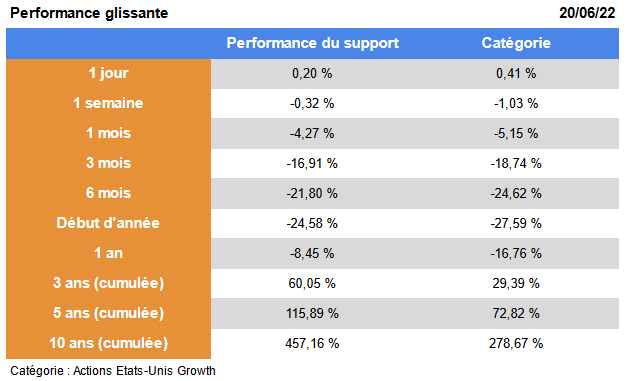

Ses performances détaillées :

Source : Quantalys

>> Je demande une information complémentaire pour investir sur le rebond du Nasdaq

Sur dix ans, la performance cumulée de l’ETF ressort à 457,16%*, soit une surperformance de près de 180%* sur les actions américaines de croissance. Les performances cumulées du fonds sont de 115,89%* sur cinq ans et de 60,05%* sur trois ans, nettement supérieures là aussi à celles de la catégorie d’investissement.

Depuis le 1er janvier 2022, elle est toutefois négative et ressort à -24,58%* (-8,45% sur un an). D’une certaine manière, les actions des géants du numérique sont “bradées” d’environ 25% par rapport à leur valeur du 1er janvier. Ce point bas constitue une opportunité intéressante pour investir sur le moyen / long terme.

Rien ne garantit toutefois que ces actions vont rebondir dans les prochaines semaines. À nouveau, il s’agit d’un secteur intéressant sur le moyen / long terme et d’un investissement opportuniste par rapport à la baisse des derniers mois.

MorningStar estime que le risque de l’ETF est supérieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 20,19% et à 21,28% sur trois ans.

>> Je demande une information complémentaire pour investir sur le rebond du Nasdaq

LA (CYBER)SÉCURITÉ COMME ALTERNATIVE

Il existe bien sûr d’autres supports d’investissement permettant de jouer un rebond des valeurs technologiques, des supports spécialisés sur une thématique d’investissement précise. Le fonds d’investissement Pictet-Security (LU0270904781) est ainsi dédié aux actions du secteur de la sécurité (pour les personnes, les systèmes ou les organisations).

Il cible en outre des actions d’entreprises de la cybersécurité qui ont alimenté la performance du fonds ces dernières années, mais pas seulement ! Dans le détail, les entreprises visées sont en quasi-totalité américaines et évoluent principalement dans le secteur des services de sécurité (34,9%), de la sécurité physique (33,7%) et de la sécurité informatique (26,9%).

Les cinq premières lignes en portefeuille représentent environ 20% de son actif :

1. Thermo Fisher Scientific (santé), 5,13% de l’allocation du fonds

2. Palo Alto Networks (technologies), 4,19%

3. Steris (santé), 3,63%

4. NortonLifelock (technologies), 3,44%

5. Digital Realty Trust (centres de données), 3,28%

Ce fonds est noté 4 étoiles sur 5 par Quantalys et 5 sur 5 par MorningStar.

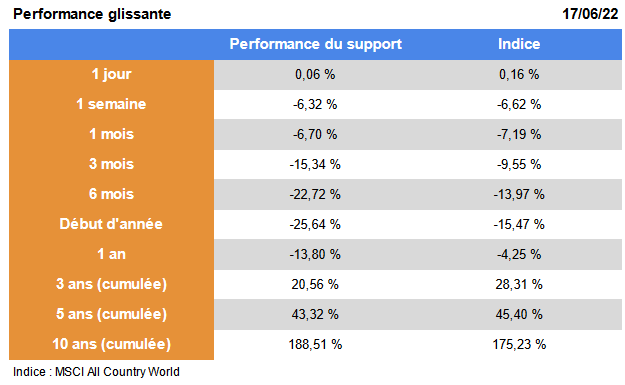

Les performances* du fonds :

Source : Quantalys

>> Je demande une information complémentaire pour investir sur la (cyber)sécurité

Sur dix ans, la performance cumulée du fonds ressort à 188,51%*, à 43,32%* sur cinq ans et à 20,56%* sur trois ans. Globalement, sur ces horizons d’investissement, le fonds Pictet-Security affiche des performances comparables à celles de son indice de référence (le MSCI All Country World).

Depuis le 1er janvier 2022, elle est toutefois nettement négative et ressort à -25,64%* (-13,80%* sur un an) et sous-performe celle de l’indice. À nouveau, ce point bas constitue une opportunité intéressante pour investir sur la thématique de la sécurité à moyen / long terme.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 18,06% et à 20,04% sur trois ans. Les deux gérants du fonds sont à sa tête depuis 2006 et 2018.

INVESTIR SUR LES TECHNOLOGIES EUROPÉENNES

Le célèbre dicton “Ne pas mettre tous ses œufs dans le même panier” est régulièrement cité en matière d’investissement. Pour une meilleure diversification, certains fonds permettent d’investir sur le secteur technologique européen, au-delà des deux précédents exemples dédiés aux États-Unis. C’est le cas du fonds Comgest Growth Europe Opportunities (IE00BD5HXJ66) qui vise les grandes actions européennes (Royaume-Uni inclus), principalement dans le secteur technologique, et dans une moindre mesure dans ceux de la santé, des industries et de la consommation. Il a été créé en novembre 2013.

Les 5 premières lignes en portefeuille représentent plus de 25% de son actif total :

1. ASML (technologie, Pays-Bas), 8,1% de l’allocation du fonds

2. Capgemini (technologie, France), 6,9%

3. Icon (santé, Irlande), 5,5%

4. Teleperformance (industrie, France), 5,4%

5. Bakkafrost (alimentation, îles Féroé), 4,9%

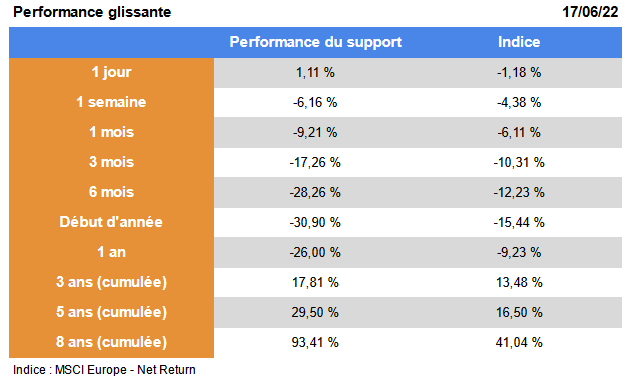

Les performances* du fonds :

Source : Quantalys

Sur huit ans (le fonds a été lancé en 2013), la performance cumulée ressort à 93,41%*, soit une surperformance de plus de 50%* sur son indice de référence (le MSCI Europe - Net Return). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme.

La performance cumulée du fonds est de 29,50%* sur cinq ans et de 17,81%* sur trois ans, supérieure à celle de l’indice. Comme les deux autres supports d’investissement présentés ci-dessus, elle est toutefois négative à court terme : -26%* sur un an, -30,90%* depuis le 1er janvier, sous-performant l’indice.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 18,47% et à 21,64% sur trois ans. Les deux gérants actuels sont à la tête du fonds depuis sa création.

LES VERSEMENTS PROGRAMMÉS

Les versements programmés permettent de lisser le point d’entrée sur les marchés et le risque. Investir sur les marchés financiers, notamment via des OPCVM, ETF et autres Unités de Compte proposées en assurance vie, n’est pas un exercice aléatoire : on n’investit pas n’importe quand et n’importe comment. Pour autant, rechercher le meilleur point d’entrée n’a rien d’une évidence.

Même les professionnels de la gestion financière ne sont pas devins et capables d’identifier avec certitude les meilleurs moments pour investir. Avec les versements programmés, quand les marchés sont hauts, et que le risque de baisse est plus élevé, vous placez la même somme et achetez moins d’Unités de Compte que quand les valorisations sont plus basses. À l’inverse, quand les marchés sont bas, et que le potentiel de rebond est plus important, vous achetez davantage d’Unités de Compte, toujours avec la même somme. C’est une solution particulièrement adaptée à la période que l’on traverse actuellement en Bourse.

SUIVEZ LES CONVICTIONS DE MARC FIORENTINO

Marc Fiorentino partage régulièrement ses convictions sur les marchés financiers dans une newsletter matinale et gratuite. Les investisseurs peuvent ainsi suivre ses convictions dans leur contrat. Mais pour ceux qui veulent en déléguer la gestion, nous avons une solution idéale !

Nous avons lancé le mandat d’arbitrage meilleurtaux Allocation Vie en avril 2020 pour répondre à la demande de nos clients qui souhaitaient pouvoir suivre, au sein de leur contrat d’assurance-vie, les recommandations de nos experts et notamment Marc Fiorentino.

Le timing était idéal car après la chute des marchés boursiers, Marc affichait son optimisme en avril 2020 et voyait les indices boursiers rebondir, alors qu’il était très prudent en début d’année. Ses anticipations se sont révélées exactes. Désormais, c’est la prudence qui domine nos allocations. Elles sont aujourd’hui sous-pondérées sur les actions, suite à la hausse exceptionnelle des marchés en 2021.

Le mandat d'arbitrage meilleurtaux Allocation Vie vous permet de déléguer la gestion de votre contrat d'assurance-vie auprès des experts de meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère votre contrat dans le cadre de ce mandat d'arbitrage.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation construite autour des convictions que nous partageons dans nos newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ces convictions dans le temps.

Vous le savez, Marc Fiorentino et son comité stratégique tablent sur un rebond des valeurs technologiques. L’ETF Lyxor Nasdaq-100 a donc été intégré, prudemment, aux quatre profils du mandat:

• Profil prudent : 1,40% de l’allocation totale

• Profil équilibré : 3%

• Profil dynamique : 4,80%

• Profil offensif : 7%

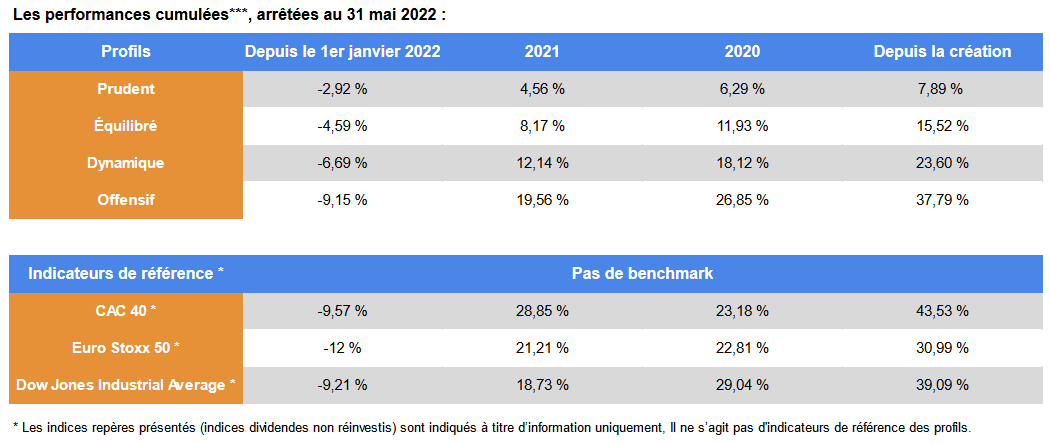

Dans le détail, voici les performances** du mandat d’arbitrage depuis sa création :

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances depuis le lancement arrêtées au 31/05/2022

Source : meilleurtaux Placement

Les profils prudent et équilibré se distinguent particulièrement quant à leur caractère patrimonial. Avec une performance de 7,89%** depuis avril 2020, le profil prudent se révèle performant malgré une faible exposition aux fonds d’actions. La performance du profil équilibré ressort à 15,52%** sur la période. Les profils dynamique (+23,60%**) et offensif (+37,79%**) sont naturellement réservés aux investisseurs plus risquophiles.

En 2021, plusieurs supports du mandat d’arbitrage ont généré des performances* importantes :

• Lyxor S&P 500 : +38,32%

• Federal Indiciel US P : +36,97%

• Nova Europe ISR A : +33,65%

• Pictet-Security P : +30,92%

• Lyxor FTSE 100 : +26,00%

• Comgest Growth Europe Opps : +23,44%

• Lyxor Stoxx Europe 600 Oil & Gas : +21,57%

• Moneta Multi Caps : +21,22%

>> Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

Communication non contractuelle à but publicitaire

* Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat meilleurtaux Placement Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

** Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 31/05/2022 - Source meilleurtaux Placement. Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

*** Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Les performances décrites ci-dessus ne sont que des exemples et ne peuvent être considérées comme une garantie de résultats. Elles résultent des observations et d’un calcul réalisé par Meilleurtaux Placement en comparant le prix lors de l’émission du conseil d’achat au prix lors de l’émission du conseil de vente. Nous attirons par ailleurs votre attention sur le risque de perte totale d’un investissement en actions ou en produits dérivés. Le lecteur reconnaît par conséquent que toute opération, d’achat ou de vente de produits financiers, reste sous son entière responsabilité.

Toutes les informations présentées sur ce document sont issues de sources considérées comme fiables. Toutefois, meilleurtaux Placement n'accepte aucune responsabilité, en cas de perte directe ou indirecte découlant de l'utilisation par quiconque des informations y figurant.