Il y a environ 1 an, les premiers Plans d’Épargne Retraite, créés par la loi Pacte d’avril 2019, voyaient le jour. Comme les anciens dispositifs d’Épargne Retraite, le PER donne la possibilité de déduire ses versements des revenus que l'on déclare l’année suivante. Et contrairement aux anciens dispositifs, il permet de sortir en capital (et non forcément en rente) à la retraite. Aujourd’hui, MeilleurPlacement lance son PER labellisé, M Génération PER.

Se construire une épargne retraite tout en diminuant ses impôts ? C'est la formule magique que propose le PER (Plan d’Épargne Retraite) : les versements volontaires réalisés sur une année dans ce produit sont en effet déductibles du revenu imposable dans la double limite de :

• 10% des revenus du travail de l’année n-1 (après abattement de 10%), limités à 8 fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année n-1 (PASS 2019 : 40 524 euros)

• 10% du Plafond Annuel de la Sécurité Sociale si les revenus sont trop faibles (PASS 2019 : 41.136 euros)

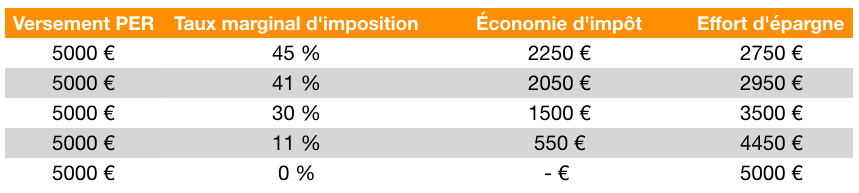

Comme il s'agit d'un produit de déductions d'impôt, la réduction dépend de la tranche marginale d'impôt (TMI) . Plus elle est élevée, plus la réduction sera forte : un contribuable soumis à la tranche à 45% bénéficiera donc d'une réduction de 45% de son versement (s'il ne dépasse pas les plafonds).

Dans l'idéal, ce placement convient parfaitement aux contribuables aux tranches marginales d'imposition élevées pendant leur vie active et qui une fois à la retraite, disposeront de revenus moindres, et donc d'une pression fiscale moins forte, comme c’est généralement le cas des professions libérales ou des cadres supérieurs.

>>Je souhaite recevoir une information détaillée sur le Plan d'Épargne Retraite

La réduction obtenue à l’entrée peut être très attractive, mais l’épargnant ne doit pas oublier que tout avantage fiscal s’obtient avec des contreparties.

Pour le PER la principale contrepartie est qu’il s’agit d’un produit « tunnel » : les sommes sont bloquées jusqu’à la retraite.

Il existe quelques cas rares de sortie anticipées liées à des accidents de la vie (décès du conjoint, invalidité, surendettement, expiration des droits au chômage, etc…). Avec la loi Pacte, un autre cas de sortie anticipée est ajouté pour le PER : la sortie anticipée pour financer l’acquisition de sa résidence principale. Mais attention, cette sortie doit obligatoirement servir à un apport pour acheter la résidence principale. Et elle est fiscalisée (TMI). La fiscalité à la sortie pourrait donc être plus élevée que le gain fiscal à l’entrée.

Autre nouveauté de la loi Pacte, l’épargne accumulée est intégralement portable d’un produit à l’autre. Le transfert est gratuit à partir de 5 ans de détention du PER ou si le transfert intervient à partir du départ en retraite du bénéficiaire. Avant cette échéance, les frais de transfert sont plafonnés à 1 %. Il est également possible de transférer les anciens PERP et Madelin vers un nouveau plan. Cette possibilité restera en vigueur au moins jusqu'en janvier 2023. Les frais de transfert sont alors plafonnés à 5% si le plan a moins de 10 ans, et à 0% si le contrat a plus de 10 ans.

Surtout, la principale amélioration du nouveau dispositif concerne les sorties, notamment la possibilité lors de la retraite de choisir entre rente et/ou capital, en une fois ou de manière fractionnée. Le retraité devrait pouvoir demander, par exemple 5 000 € immédiatement, 5 000 € dans 5 ans, puis une rente de 90 € par mois déclenchée à 70 ans.

Le capital versé, qui a permis une déduction fiscale à l'entrée, est soumis à la sortie à l’impôt sur le revenu, à la TMI (pas de prélèvements sociaux). Ce capital a généré des gains (intérêts et plus-value). Ces gains sont quant à eux soumis au prélèvement forfaitaire unique (PFU) de 30% (choix possible pour TMI + prélèvements sociaux de 17.2%). Un point sur lequel l’épargnant doit se montrer très vigilant. Car s’il retire beaucoup de capital, il pourrait basculer dans une tranche supérieure et être donc lourdement imposé (d'où l'intérêt de retirer en plusieurs fois).

Au final, à condition d'accepter de bloquer les sommes jusqu’à la retraite et de rester vigilant au moment des retraits au niveau de la fiscalité, le nouveau PER peut s’avérer fort judicieux pour préparer sa retraite et bénéficier d’une réduction d’impôt.

>>Je souhaite recevoir une information détaillée sur le Plan d'Épargne Retraite Individuel

Les sommes versées dans un Plan d’Épargne Retraite vont donc offrir un gain immédiat à l’entrée : une réduction d’impôt grâce à la déduction des versements sur les revenus imposables. Mais ces sommes vont également être placées sur des supports financiers avec l’espoir de réaliser des plus-values sur le long terme.

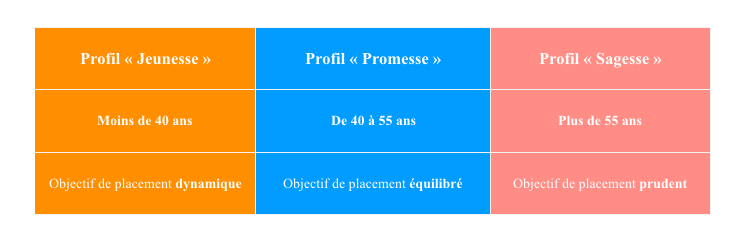

Avec M Génération PER , MeilleurPlacement lance le premier PER avec une gestion déléguée sans frais additionnels, composée de 3 profils générationnels selon votre âge pour répondre efficacement à votre projet retraite (à chacun son PER !) :

• Une gestion déléguée composée de 3 profils générationnels, conçue par les experts de MeilleurPlacement réunis autour de Marc Fiorentino, selon un ADN qui nous est cher : frais les plus bas, approche multi-gestionnaire, conviction de long terme, indépendance, et prise de décision collégiale.

• Une tarification extrêmement compétitive dans l'univers du PER : Gestion déléguée M Génération sans frais ajoutés, 0 % de frais à vie sur tous les versements (hors supports spécifiques SCI, SCPI, OPCI, ETF), 0 % de frais pour les arbitrages digitaux (réalisés en ligne), 0,60 % de frais de gestion annuels sur les unités de Compte.

• Transparence, efficacité et sécurité : vous pouvez consulter et gérer votre contrat 100% en ligne, via un accès Internet totalement sécurisé. Le plan est assuré par Apicil Epargne, une compagnie d'assurance du Groupe Apicil, 4e Groupe de protection sociale en France.

• Un contrat accessible à tous. Dès 1 000 € pour un versement initial et 500 € si mise en place de versements programmés. Minimum 5 000 € pour la gestion déléguée M Génération (1 000 € en cas de transfert). Versements complémentaires : minimum 150 € (50 €/mois en versement programmé).

• Une offre financière riche avec plus de 700 supports en unités de compte** éligibles (OPC, SCPI, SCI, OPCI), des opportunités régulières avec les produits structurés et le fonds en euros Apicil Euro Garanti (maximum autorisé actuellement de 50 %, susceptible de varier entre 40% et 70%).

• La possibilité de transférer et regrouper au sein de M Génération PER tous vos dispositifs d'épargne de type PERP, Madelin, Préfon, Perco mais aussi PER détenus auprès d'autres gestionnaires.

• Un conseiller en gestion de patrimoine dédié à votre entière disposition pour vous accompagner dans votre projet d'investissement, en cohérence avec vos objectifs, votre sensibilité au risque et votre situation patrimoniale

>> Je demande à recevoir une information détaillée sur M Génération PER

Communication non contractuelle à caractère publicitaire.

* taux net de frais de gestion, hors prélèvements sociaux et impôt sur le revenu. Les performances passées ne préjugent pas des performances futures

**Les investissements en unités de compte présentent un risque de perte en capital, doivent s’envisager dans une optique long terme et porter sur une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

M Génération PER est un Plan d’Epargne Retraite Individuel multisupports souscrit par GERP Victoria (n°490 232 493/GP53), association à but non lucratif régie par la loi du 1er juillet 1901, dont le siège social est situé 38 François Peissel, 69300 Caluire et Cuire, auprès d’APICIL Epargne. Entreprise régie par le Code des assurances - Société Anonyme à Directoire et Conseil de Surveillance, Siège social 38 rue François Peissel – 69300 Caluire et Cuire – RCS Lyon 440 839 942 – Capital 186 299 360 €.

Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.