Comment faire face à la baisse des rendements des placements sans risque ? En se construisant, par exemple, une allocation axée sur des supports immobiliers, qui présentent aujourd'hui le "couple rendement-risque" optimal. Et pour vous accompagner, MeilleurPlacement lance en ce début d’année la gestion "M Immobilier", une allocation clé en main, sans frais ajouté, pour bénéficier de notre sélection des meilleurs véhicules axés sur l’immobilier. Une solution simple, liquide, et à frais réduits pour investir en Pierre Papier, en bénéficiant de la fiscalité attractive de l’assurance vie.

Avec 26 milliards d’euros collectés en 2019, l’assurance vie reste sans conteste le placement préféré des Français. C’est logique, l’enveloppe cumule les avantages (fiscaux, successoraux et financiers).

Le fonds en euros est l’actif garanti de l’assureur. En 2018, la performance moyenne des fonds en euros du marché a été de 1.8%* (source FFA). Ce rendement baisse quasiment chaque année depuis plus de 10 ans, même s’il reste au-dessus des autres placements sans risque (livret A, placements monétaires, etc.). En 2019, le rendement moyen des fonds en euros est attendu une nouvelle fois en baisse, entre 1.2% et 1.5%* selon les experts. Quant aux livrets A, le rendement sera abaissé de 0.75% à 0.5% en février.

Avec la baisse des rendements des fonds en euros, les assurés qui souhaitent maintenir un niveau correct de rendement dans leur contrat n'ont d'autre choix que de s'intéresser aux unités de compte disponibles dans leur contrat d'assurance vie. Dans des contrats multisupports, les épargnants ont souvent à leur disposition des centaines d’OPCVM (actions, obligations, diversifiés) avec des espérances de rendement supérieures au fonds en euros (notamment pour les investissements en actions). Ils sont cependant bien plus risqués que les fonds en euros : aucune garantie en capital et la possibilité de voir le capital baisser fortement en cas de chute des marchés actions.

Quelles solutions reste-t-il alors aux particuliers pour obtenir des rendements sans prendre trop de risque ? En s’appuyant sur les supports immobiliers, qui présentent aujourd'hui le "couple rendement-risque" optimal.

Face aux manques d'alternatives, les SCPI (Sociétés civiles de placement immobilier) apparaissent de plus en plus comme un placement incontournable cumulant plusieurs atouts. Les SCPI offrent un avantage de taille : permettre d'investir en immobilier physique, en limitant les soucis de gestion, de liquidité et pour une mise de départ qui peut être beaucoup plus faible. La société de gestion se charge de louer et entretenir le parc immobilier pour le compte des porteurs de parts. L’associé n’a plus qu’à percevoir ses revenus ! L’autre avantage est que les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif. Enfin, autre avantage, et de taille : il est possible d'intégrer des SCPI dans l'assurance vie, et donc bénéficier de la fiscalité attractive de cette enveloppe.

Hors SCPI fiscales, le taux de distribution sur valeur de marché (TDVM**) moyen des SCPI a été de 4.35%*** en 2018. La rémunération était de 4,43 %*** en 2017 et de 4,64 %*** en 2016. Pour 2019, pour la première fois en 5 ans, les rendements pourraient grimper par rapport à l'an dernier : selon l'Aspim, le TDVM** moyen annualisé au 30 juin s'est élevé à 4.52%*** !

>> Je reçois une information détaillée sur la gestion M Immobilier dans l’assurance vie

Les SCPI ont beaucoup d'atouts. Mais elles ont quand même deux inconvénients majeurs : la fiscalité et les frais.

Les revenus fonciers sont particulièrement imposés en France, au barème de l'IR ainsi qu'aux prélèvements sociaux de 17.2%.

Mais souscrire à des parts de SCPI dans le cadre d’une assurance vie permet à son souscripteur d'éviter la fiscalité des revenus fonciers et des plus-values immobilières. C'est la fiscalité douce du contrat d'assurance vie qui s'applique. Seuls les rachats réalisés sur le contrat sont imposés, et uniquement sur la part d'intérêt qui compose un rachat (un rachat est en effet composé d'une part d'intérêts et d'une part de capital). Cette part est soumise au choix au barème de l'impôt sur le revenu (TMI + prélèvements sociaux de 17.2%) ou à flat tax. Et lorsque le contrat a plus de 8 ans, il bénéficie d'avantages fiscaux : abattement annuel de 4600 euros sur les gains (9200 euros pour un couple) et taux réduit de 7,5 % pour les encours inférieurs à 150 000 euros (300 000 euros pour un couple). Ces gains sont, en revanche, intégralement soumis aux prélèvements sociaux.

Au niveau des frais de la SCPI, la SCPI applique une commission comprise entre 8 et 12%. À noter que les rendements affichés par les SCPI sont systématiquement nets de frais (un investisseur qui achète 100 € une SCPI qui verse ensuite 4% nets de frais de gestion et de prélèvements sociaux recevra bien 4 € de dividendes). Toujours est-il que, concrètement, si vous achetez une part de SCPI 100 € et que vous voulez la revendre quelques mois plus tard, vous allez récupérer environ 90 € (sauf s'il y a eu une revalorisation de parts entre temps).

Payer des frais élevés sur un investissement immobilier, ce n'est pas si surprenant. Quand vous réalisez un investissement immobilier en direct, vous payez des frais de notaire (8%) mais aussi des frais d’agence qui oscillent entre 4 et 5%. Pour un investissement global de 100 000 euros, par exemple, la valeur du bien n'est en fait que de 87 ou 88 000 euros. Il n'empêche que l'investisseur a tout intérêt à chercher des solutions pour limiter les frais de souscription d'une SCPI.

Au sein des contrats d’assurance vie, les assureurs proposent souvent des rabais sur les commissions de souscriptions aux SCPI. Pour les contrats retenus pour la Gestion M Immobilier, les frais de souscription des SCPI se situent entre 4,25 % et 9,46 % alors qu'en direct les frais sont généralement compris entre 6% et 12 %.

Par ailleurs, les frais de souscription sont plus faibles sur les SCI (Sociétés civiles immobilières) et les OPCI (Organisme de placement collectif immobilier) : ils varient entre 2% et 3,5%. Ces véhicules proposent en outre une plus grande diversification en termes d’actifs : ils sont investis en immobilier physique et en SCPI, mais également en actifs plus liquides comme des SIIC (Sociétés d’investissement immobilier cotées) voire même une poche d’actifs monétaires.

Outre le rabais fiscal et sur les frais, l'autre avantage de la souscription de parts de SCPI-SCI-OPCI dans un contrat d’assurance vie, c'est qu'elles sont considérées comme des unités de compte, ainsi, il est moins compliqué d’en sortir que lors d’une revente de parts acquises en direct. L'assureur assure la liquidité des parts. C'est-à-dire que c'est lui qui rachète vos parts si vous voulez vendre.

Par contre, l'assureur va prélever des frais de gestion, qui vont donc venir baisser le montant de l'investissement (hors revalorisation). Il faut donc choisir un contrat avec des frais de gestion faibles sur les unités de compte. Autre point de vigilance : certains assureurs conservent une partie des gains distribués par les SCPI, en général 15 %, soit le maximum autorisé par le code des assurances. Dans le cas d’une SCPI délivrant 4 % de revenus, ce sont ainsi 0,6 % que l’assureur prélève, ne laissant que 3,4 % pour l’épargnant… avant frais de gestion du contrat.

Il faut donc privilégier les contrats d'assurance vie qui versent 100% du rendement des SCPI, comme le contrat Netlife de Spirica. Accessible (versement minimum de 1000 euros), il bénéficie d'une tarification attractive avec 0 % de frais d'entrée et de frais d'arbitrage et 0,5% de frais de gestion. C’est sur ce contrat que l'on retrouve notre allocation M Immobilier.

La Gestion M Immobilier est une suggestion de sélections de supports immobiliers en assurance vie, clé en main, et sans frais ajouté.

MeilleurPlacement vous propose une allocation adaptée à votre profil, déterminée par nos experts immobiliers et basée sur une sélection et une diversification des supports immobiliers disponibles :

- Des SCPI : Sociétés civiles de placement dans l’immobilier. Ces véhicules investissent en immobilier physique, notamment l’immobilier commercial très rentable. Ce type de support a l’avantage de proposer des performances régulières, attendues encore au-dessus de 4% brut en 2019. Comme évoqué plus haut, le fait de loger des SCPI dans un contrat d’assurance vie permet d’en améliorer la liquidité, tout en diminuant les frais et la fiscalité.

- Des SCI : Sociétés civiles immobilières. Il s’agit d’unités de compte disponibles au sein de l’assurance vie. Elles sont gérées par une société de gestion qui va constituer un patrimoine et capitaliser les revenus locatifs. L’investissement peut prendre plusieurs formes : immobilier physique, mais aussi SCPI, sociétés foncières cotées ou encore fonds immobiliers. Ces supports permettent de diversifier l’allocation, mais aussi de diminuer encore les frais de souscription - ils sont d'environ 2 % au sein des contrats sélectionnés.

- Des OPCI : Organismes de placement collectif en immobilier. Il s’agit de fonds qui proposent diversification plus large en termes d'actifs, majoritairement immobiliers, mais aussi d'autres actifs financiers (OPCVM, actions, liquidités). Les frais de souscriptions sont intermédiaires entre les deux types de support précédents, entre 2,80 % et 3,50 %.

En parallèle, pour compléter ces supports en unités de compte, nous avons sélectionné sur ce contrat un fonds euros innovant, Euro Allocation Long Terme2, dont le rendement en 2018 était de 2,90 %*. Sa constitution est elle-même majoritairement immobilière, ce qui a pour perspective de sur-performer les fonds en euros "classiques".

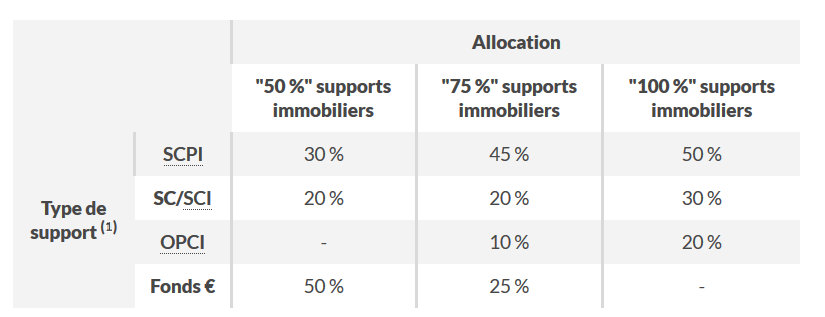

Afin d'adresser divers niveaux d'exposition, 3 allocations sont proposées.

(1) Les parts de chaque type de support sont donnés à titre indicatif, et sont susceptibles d'évoluer dans les temps. Contrairement aux fonds en euros à capital garanti, les Unités de Compte (SCPI, SC, SCI, OPCI,...) ne garantissent pas le capital versé et sont soumis aux fluctuations des marchés financiers et immobiliers à la hausse comme à la baisse. L'assureur s'engage sur le nombre d'Unités de Compte et non sur leur valeur qu'il ne garantit pas. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

La Gestion M immobilier est donc une allocation type conseillée par les experts immobiliers de MeilleurPlacement, que vous pouvez répliquer très simplement dans un contrat d’assurance vie en bénéficiant de l’accompagnement de nos conseillers dédiés. Elle est disponible sur un contrat sans frais d’entrée, avec des frais de gestion de 0.5%, sans frais supplémentaire pour la gestion conseillée, et avec des frais de souscriptions minorés sur la majorité des unités de compte sélectionnées.

>> Je reçois une information détaillée sur la gestion M Immobilier dans l’assurance vie

Communication non contractuelle à but publicitaire

*Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures. S'agissant du fonds en euros Euro Allocation Long Terme2 au sein du contrat Netlife, ce fonds est accessible à hauteur de 50 % maximum par versement, et plafonné à 25 000 € par contrat. Par ailleurs, chaque versement dans ce fonds doit comporter également au minimum 25 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. En cas de désinvestissement dans les 3 années qui suivent le 1er investissement sur le fonds en euros Euro Allocation Long Terme2, une pénalité de 3 % sera appliquée sur les sommes brutes désinvesties du fonds (sauf en cas de décès). Le montant total brut versé par assuré en fonds en euros tous contrats confondus souscrits auprès de Spirica, ne peut excéder 1 000 000 €. Pour la part exprimée en euros, le contrat comporte une garantie en capital égale aux sommes versées nettes de frais sur versements, minorée chaque année des frais de gestion prélevés sur le contrat.

**TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

*** Les parts de SCPI et SCI sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI

**** Les supports en unités de compte présentent un risque de perte en capital.

NetLife est un contrat d'assurance vie individuel de type multisupport, Arborescence Opportunités Capi est un contrat de capitalisation individuel de type multisupport. Ils sont gérés par Spirica/UAF LIFE Patrimoine. UAF LIFE Patrimoine - SA au capital de 1 301 200 € – 433 912 516 RCS LYON - 27 rue Maurice Flandin – BP 3063 – 69395 LYON Cedex 03 - Enregistrée à l’ORIAS sous le n° 07 003 268 en qualité de Courtier d’assurance - filiale de Predica et Spirica - et de Conseiller en Investissements Financiers membre de la CNCIF, association agréée par l’Autorité des Marchés Financiers. Société sous le contrôle de l’Autorité de Contrôle Prudentiel et de Résolution – 4 place de Budapest - CS 92459 - 75436 PARIS CEDEX 09, et de l’Autorité des Marchés Financiers - 17, place de la Bourse - 75082 PARIS Cedex 02. Une société du Groupe Crédit Agricole Assurances. Spirica - S.A. au capital de 181 044 641 euros. Entreprise régie par le Code des Assurances - n° 487 739 963 RCS Paris - 50-56 rue de la Procession - 75015 PARIS

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.