C'est l'heure des achats de Noël et vous avez donc reçu toute sorte de catalogues et de promotions pour les fêtes. À cette occasion, on vous a concocté un catalogue pas comme les autres. Un catalogue des meilleures nues-propriétés du moment. S’il ne procure pas de rendement pendant un certain temps, l'investissement en nue-propriété présente un atout majeur : vous achetez un bien avec une décote. Et comme cette décote disparait à l’issue du démembrement, vous êtes certain de bénéficier d'une première source de performance (l'autre source dépend de l'évolution du prix de la part). Et en ce moment, il y a de belles opportunités. L'occasion de redonner de l'allant à votre patrimoine pour 2021...

La propriété d'un bien peut être démembrée, c'est-à-dire séparée en deux droits sur ce bien : l'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Détenir la nue-propriété d'un bien immobilier peut se révéler très intéressant, notamment pour les personnes fortement imposables (Impôt sur le revenu et impôt sur la fortune immobilière) :

- Le risque n'est pas très élevé puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété (donc pour un prix inférieur à la pleine propriété). Vous savez d'ores et déjà que votre placement va augmenter en 10 ans. Ensuite, la revalorisation du bien peut vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : Pas d'IR (impôt sur le revenu) ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé), pas d'IFI (impôt sur la fortune immobilière) puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine soumis à l'IFI.

Si la détention de nue-propriété n'offre pas de rendement, elle était très recherchée depuis plusieurs années par les assujettis à l'impôt sur la fortune. Il faut dire que les rendements espérés, entre 3 et 5% n'attiraient guère il y a quelques années quand les fonds en euros ou les livrets rapportaient autant, sans risque, et qu'un investissement immobilier, en pleine-propriété, permettait de dégager des rendements supérieurs à 5% ou 6% bruts. Alors ce placement s'adressait plutôt aux investisseurs fortement imposés et notamment ceux qui pouvaient en plus profiter d'une exonération d'ISF (impôt sur la fortune).

Mais la baisse des taux est passée par là. Et les rendements ont baissé avec la hausse des prix immobiliers, mais également la crise du COVID-19 qui pèse sur les locataires. Et aujourd'hui, peu de placements permettent d'espérer une rentabilité annuelle comprise entre 3 et 5%, surtout sans imposition, et pour un risque relativement faible.

>> Je demande une information détaillée sur l'acquisition de parts de SCPI en nue-propriété

L'investisseur sera néanmoins attentif au prix qu'il paiera pour la nue-propriété d'un bien. Sur des biens en direct, la valeur des nues-propriétés disponibles sur le marché est souvent déraisonnable. Les promoteurs connaissent en effet l’attrait de ce type de biens, ainsi que leur rareté, et vous font donc payer une surprime.

Nous conseillons donc de privilégier la détention de parts de SCPI (société civile de placement immobilier) en nue-propriété. Pour plusieurs raisons :

- Le choix est très vaste. Comme il y a beaucoup de parts de SCPI, il y a beaucoup de choix en termes de durée : de 3 à 20 ans.

- L'investissement est simple et souple. La société de gestion gère la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance.

- À l’échéance, l’investisseur n’est pas bloqué : il peut conserver ses parts de SCPI, mais il peut aussi facilement revendre ses parts (toutes ou seulement une partie), au prix en pleine propriété.

- Les clés de répartition, c'est-à-dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée, sont très avantageuses. Elles sont fixées par la société de gestion, en pourcentage du prix de la part. Si la nue-propriété est fixée à 70%, l’usufruit sera à 30%. La société de gestion tâche de bien équilibrer les prix entre nue-propriété et usufruit. Il n'y a donc pas de survalorisation possible. C’est ainsi que vous pouvez acheter des parts de SCPI en nue-propriété pendant 10 ans pour à peine 65-70% de la valeur de la part ! Des clés de répartitions qu’on ne trouve nulle part ailleurs

En combinant plusieurs avantages, la détention de parts de SCPI en nue-propriété est devenue très intéressante. N'hésitez pas à en savoir plus en recevant une information détaillée:

>> Je demande une information détaillée sur l'acquisition de parts de SCPI en nue-propriété

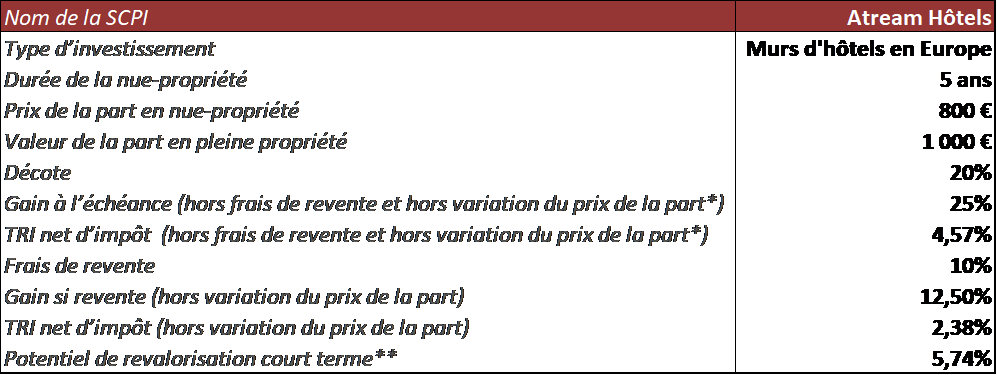

Lancée en 2016, la SCPI Atream Hotel est la première SCPI dédiée à l'immobilier hôtelier en France et zone euro. Ce véhicule immobilier, simple et accessible, offre donc une diversification sectorielle, avec le marché des hôtels, et géographique avec des investissements majoritairement hors de France qui confèrent en plus à ce véhicule des avantages fiscaux.

Sur 5 ans, Atream Hôtels offre une des meilleures décotes du marché (80%). Avec cette décote, on obtient un TRI de 4,57% hors frais de revente (hors variation du prix des parts*). Sur 5 ans, les investisseurs peuvent espérer une revalorisation, étant donné que le potentiel (valeur de reconstitution / valeur de parts) était fin 2019 de 5,74%. Les frais de revente sont raisonnables (10%), ce qui fait qu'en cas de vente des parts au bout de 5 ans, le TRI ressort à 2,38%, sans compter une éventuelle revalorisation du prix de la part*. Aussi, à l'issue de la période de démembrement, l'investisseur aura un intérêt certain à conserver ses parts. En effet, non seulement le rendement est attractif (TDVM*** de 4,75%* en 2019), mais en plus, comme la SCPI est investie majoritairement à l'étranger, la fiscalité est douce (pas de prélèvements sociaux et un taux d'IR souvent plus faible que pour des biens situés en France).

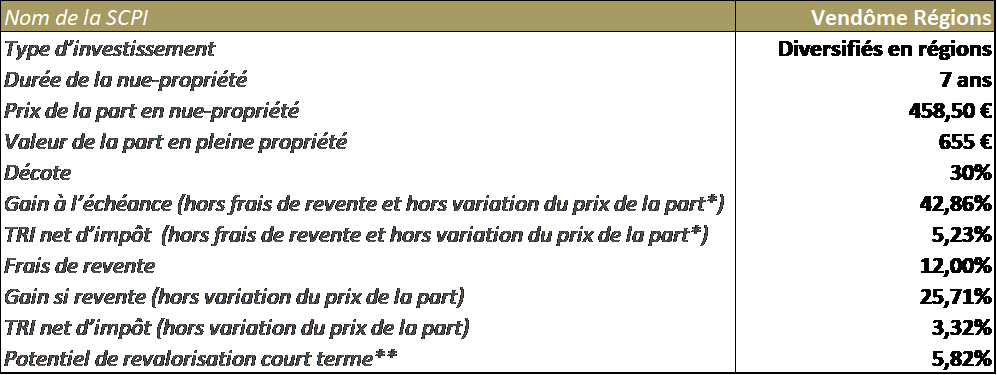

À l'heure où beaucoup de SCPI se spécialisent géographiquement ou thématiquement, la SCPI Vendôme Régions a choisi d'investir en immobilier d'entreprise tertiaire dans les régions françaises et plus particulièrement dans des grandes agglomérations (Paris, Lyon, Nantes, etc.) et les agglomérations de taille moyenne (Le Mans, Valenciennes, Amiens, Dijon, Avignon, Colmar, Carcassonne…). En termes de typologie d'actifs, la SCPI est aussi diversifiée avec 72% de son parc investis en bureaux et 20% en commerces.

Avec une décote de 30% sur la nue-propriété 7 ans, Vendôme régions offre une clé de répartition très favorable. Le TRI ressort ainsi à 5,23% (hors variation du prix de la part*), 3,32% si on compte les frais au moment de la revente. Et il faut rajouter à cela les éventuelles revalorisations sur 7 ans, c'est-à-dire une hausse du prix de la part. Fin 2019, la valeur de reconstitution se situait à 5,82% au-dessus de la valeur de la part. On peut donc espérer sur 7 ans bénéficier d'un TRI encore plus avantageux que le 3,32% promis par le remembrement.

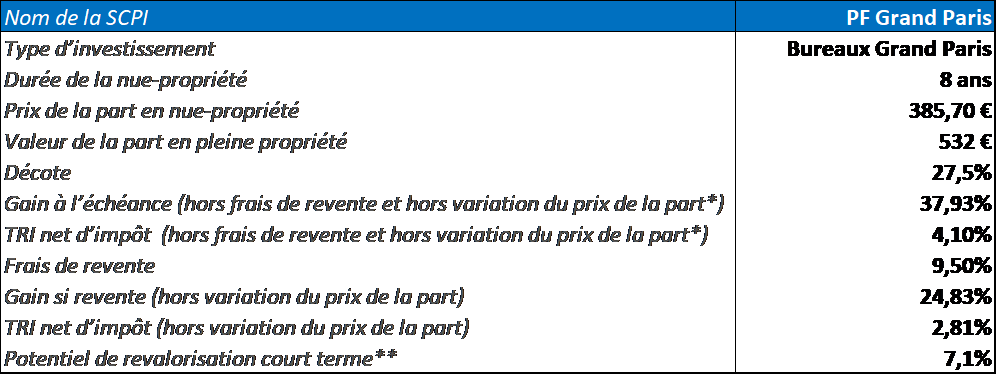

La société de gestion Perial a décidé en 2017 de rouvrir la commercialisation de sa SCPI PF1, et de la renommer « PF Grand Paris » pour axer sa stratégie sur la dynamique du projet urbain Grand Paris. Avec 140 km² d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructures en Europe. La région Île-de-France, 1er marché européen en immobilier tertiaire, redessine ainsi son offre immobilière : rénovations, créations de nouvelles surfaces, rationalisation des pôles tertiaires existants et créations intégrales de nouveaux pôles. Autant d’opportunités que la SCPI souhaite saisir.

Sur 8 ans, de par la décote de 27,5%, acheter des parts de nue-propriété de PF Grand Paris procure un TRI de 4,1% (hors variation du prix de la part*), 2,81% si on compte les frais au moment de la revente de 9,5%, frais qui sont relativement faibles par rapport au marché. Surtout, la SCPI a un fort potentiel de revalorisation car actuellement, la valeur de reconstitution se situe 7,1% au-dessus de la valeur de la part. Sur 8 ans, on peut donc espérer que la part revalorise plusieurs fois*, ce qui permettrait de compenser les frais de revente, voire de procurer à l'échéance une plus-value en plus des 4% de rendement du remembrement.

Créée en 2013, Pierval Santé, gérée par Euryale Asset Management est une SCPI thématique dédiée aux actifs immobiliers de santé. La stratégie d’investissement repose sur la diversité des acquisitions : des établissements d’hébergement et de soins spécialisés dans les maladies neurodégénératives (Alzheimer, Parkinson, Sclérose en plaques, etc.), des cliniques MCO (Médecine Chirurgie Obstétrique), SSR (Soins de Suite et de Réadaptation) et PSY, des EHPAD (Etablissement d’Hébergement pour Personnes Agées Dépendantes), des cabinets médicaux, des murs de pharmacie, etc. À noter qu’un des avantages de la SCPI est que plus de la moitié du patrimoine est située à l’étranger, ce qui lui confère une bonne diversification géographique.

Avec une décote de 33% sur la nue-propriété 10 ans, Pierval Santé offre une belle clé de répartition attractive. Le TRI ressort ainsi à 4,08% (hors variation du prix de la part*), 2,94% si on compte les frais au moment de la revente. Notons toutefois qu'à l'issue de la période de démembrement, l'investisseur aura un intérêt certain à conserver ses parts. En effet, non seulement le rendement est attractif (TDVM*** de 4,05%* en 2019), mais en plus, comme la SCPI est investie majoritairement à l'étranger, la fiscalité est douce (pas de prélèvements sociaux et un taux d'IR souvent plus faible que pour des biens situés en France).

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures. L'investissement immobilier doit être envisagé sur le long terme. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. La valeur du bien évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires.

- La liquidité. L'immobilier présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.

** Le potentiel de revalorisation est calculé par MeilleurPlacement en divisant la valeur de reconstitution des parts de SCPI par la valeur de la part.

*** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.