Vous pensiez attendre la fin de l’année pour défiscaliser ? Il y a pourtant un avantage à anticiper et à s’en occuper dès le mois de septembre. Vous pouvez en effet bénéficier en ce moment de conditions avantageuses… qui ne seront plus les mêmes en fin d’année.

Les épargnants désireux de réduire leur facture fiscale le savent, pour réduire leurs impôts payés l’année prochaine, il faut s’y prendre dès l’année précédente. Autrement dit, pour réduire ses impôts à payer en 2025, l’échéance est au 31 décembre 2024. Si vous investissez après cette date, la réduction d’impôt ne sera comptabilisée que pour 2026).

Que vous investissiez en septembre ou en décembre, votre réduction sera donc comptabilisée l’année prochaine. Pour cette raison, de nombreux investisseurs attendent le dernier moment, décembre, pour investir dans un produit de défiscalisation.

Il y a pourtant un intérêt certain à investir en septembre : en effet, certains produits qui ont été lancés en décembre 2023 sont encore disponible à la souscription. Ils vont fermer dans quelques semaines, et le capital sera alors bloqué pour une durée comprise entre 6 et 10 ans, un blocage obligatoire pour obtenir la réduction d’impôt. Ainsi, un produit de défiscalisation dont la durée de blocage des fonds investis est de 6 ans maximum pourra alors avoir une durée de blocage raccourcie à presque 5 ans si vous souscrivez juste avant la fin de commercialisation du produit.

Si vous attendez la fin de l’année, vous bloquez votre capital une année supplémentaire…

Parmi notre offre de défiscalisation, deux placements permettent cette durée raccourcie, deux placements qui clôturent fin septembre :

• Le FIP Corse Kallisté Capital 16, qui offre une réduction d’impôt de 30 % de votre investissement (contre 18 % pour les autres fonds de défiscalisation).

>> Je souhaite obtenir plus d’information sur le FIP Corse Kallisté Capital N°16

• Le FCPI Dividendes Plus 11, qui propose la durée de blocage la plus courte (6 ans maximum raccourcie à presque 5 ans si vous investissez avant le 30 septembre, versus 7/8 ans pour les autres fonds de défiscalisation) et une réduction d’impôt de 18 %.

>> Je souhaite obtenir plus d’information sur le FCPI Dividendes Plus N°11

Les FCPI sont des Fonds communs de placement dans l’innovation qui financent des petites et moyennes entreprises innovantes (au minimum 70 %). Pour le FCPI, la réduction d’impôt maximale équivaut à 18 % des sommes investies. Malgré une plus petite réduction d’impôt (18 % contre 30 % pour un FIP Corse), les FCPI sont jusqu’à présent un placement qui ont délivré les meilleures performances* et c’est également un placement qui propose une durée de blocage plus courte.

En effet, en plaçant votre épargne dans un FCPI, celle-ci est bloquée pendant un certain temps. Pour le FCPI Dividendes Plus 11, vous profitez d’une durée de blocage la plus courte du marché, limitée à un maximum de 6 ans. En comparaison, d'autres produits peuvent immobiliser les fonds investis pendant 10 ans.

En conséquence, dans le cas de Dividendes Plus 11, les fonds demeurent bloqués jusqu'au 31/12/2029 au plus tard (contre le 31/12/2032 maximum pour le FIP Kallisté Capital 16 dont la durée de blocage est fixée entre 7 et 9 ans). Une fois cette période achevée, le fonds vend ses participations et verse le capital aux détenteurs, accompagnés de plus ou moins-values en fonction des performances des sociétés.

Étant donné la possibilité de souscrire ce produit jusqu'au 30/09/2024, la période de blocage peut ainsi être réduite à presque 5 ans (par rapport aux 6 ans initiaux lors du lancement de la commercialisation du fonds). C'est pourquoi il est avantageux de souscrire à Dividendes Plus 11 peu avant la clôture de sa période de commercialisation. Ce choix permet de raccourcir la durée de blocage à presque 5 ans, tout en profitant d'une réduction d'impôt égale à 18 % de la somme investie l'année prochaine (dans la limite des plafonds autorisés).

Il ne faut pas oublier que si les FIP et FCPI sont avant tout plébiscités pour leur avantage fiscal, il n'en reste pas moins des placements rémunérateurs. Jusqu’à présent, les meilleures performances sont du côté des FCPI.

Il convient toutefois de rappeler que les performances passées ne préjugent pas des performances futures.

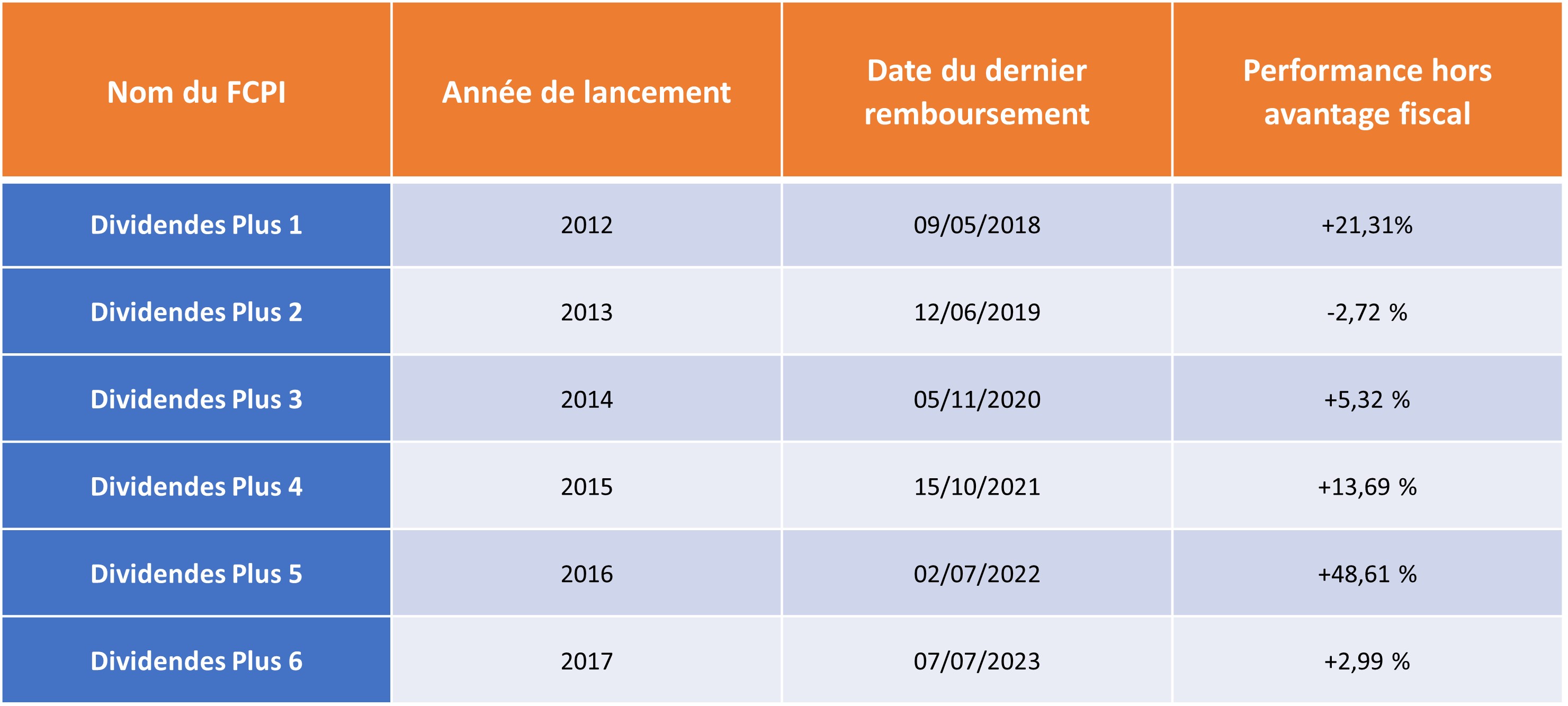

Les performances* des précédents millésimes de Dividendes Plus :

Hors avantage fiscal, il n’est pas rare que les rendements d’un FCPI soient négatifs pour les investisseurs. Mais sur l’ensemble des FCPI gérés par Vatel Capital et dont la liquidation a déjà eu lieu, 10 FCPI sur 11 étaient en performance positive, hors avantage fiscal*.

>> Je découvre le FCPI Dividendes Plus n°11

Les Fonds d'Investissement de Proximité (FIP) sont des fonds dont l'actif est composé au minimum de 70 % de PME françaises non cotées. Les FIP peuvent être investis en France métropole, en Corse ou dans les départements d’Outre-Mer, et font bénéficier d’une réduction d’impôt plus avantageuse, 30 % contre 18 % pour un FIP investi en France métropolitaine.

A savoir : la réduction s’applique uniquement sur la part réellement investie en sociétés éligibles. Pour donner droit au taux maximum de réduction d’impôt, le FIP doit avoir investi 100 % de ses fonds dans des entreprises éligibles. Si par exemple, les fonds sont investis dans 90 % de sociétés éligibles, la réduction d’impôt sera de 22,5 % pour le FIP et 27 % pour un FIP Corse.

Pour profiter au maximum de la réduction d’impôt, les plafonds d’investissement pour un FIP (et un FCPI) sont les suivants :

• Une personne seule peut investir jusqu’à 12 000 € par an,

• Un couple peut investir jusqu’à 24 000 € par an.

La réduction d’impôt maximale est :

• Pour une personne seule : de 3 600 € maximum pour un FIP Corse (contre 3 000 € maximum un FCPI),

• Pour un couple : de 7 200 € maximum pour un FIP Corse (contre 6 000 € maximum pour un FCPI).

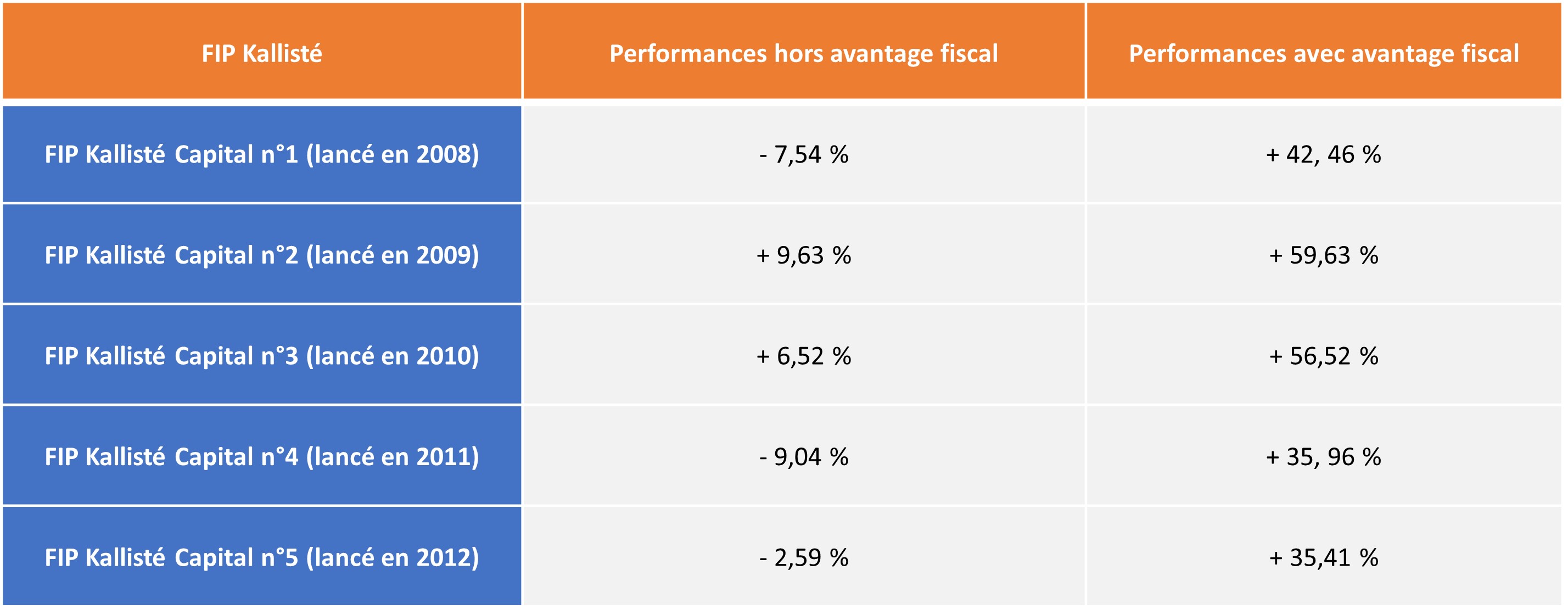

Les performances* des précédents millésimes des FIP Kallisté Capital lancés entre 2008 et 2012 et qui ont été liquidés :

Du fait de l’avantage fiscal, les potentielles moins-values peuvent être compensées par l’économie d’impôt réalisée. Même si l’objectif est d’obtenir tout de même une plus-value hors avantage fiscal, la réduction d’impôt va en partie sécuriser votre investissement. Ceci est d’autant plus vrai si vous choisissez un produit de défiscalisation avec une des réductions d’impôt la plus élevée du marché, ce qui est le cas des FIP Corse (30 % de réduction d’impôt).

>> Je découvre le FIP Kallisté Capital n°16

Finalement, il n’y a pas de placement meilleur que l’autre. Le choix entre un FIP ou un FCPI se jouant essentiellement entre la réduction d’impôt, la durée de blocage de l’épargne investie et les performances délivrées, celui-ci se fera selon les critères de placement et le profil de risque propre à chacun.

Le FIP Kallisté Capital, c’est :

• 30 % de réduction d’impôt

• Un ticket d’entrée accessible (à partir de 1 000 €),

• Une durée de blocage des parts de 7 ans minimum (et 9 ans maximum),

• Date limite de souscription : 26/09/2024.

>>Je choisis le FIP Corse Kallisté n°16

Le FCPI Dividendes Plus, c’est :

• 18 % de réduction d’impôt,

• Un ticket d’entrée accessible (à partir de 1 000 €),

• Une durée de blocage des sommes investies : 6 ans, soit au plus tard jusqu’au 31 décembre 2029,

• Date limite de souscription : 30/09/2024.

>> Je choisis le FCPI Dividendes Plus 11

Communication non contractuelle à caractère publicitaire

*Les performances passées ne préjugent pas des performances futures. Vous devez prendre connaissance des facteurs de risques de ce fonds d’investissement décrits à la rubrique « profil de risque et de rendement » du Règlement.