Chaque année, les SCPI réalisent une expertise de leur patrimoine immobilier. Et en cas de hausse marquée de la valeur de ses actifs, la société de gestion peut même décider d'augmenter le prix de la part. Tous les détenteurs de cette SCPI profitent alors d'une revalorisation de leur investissement. C'est donc une deuxième source de performance, en plus du rendement offert par la SCPI. Le potentiel de revalorisation est ainsi un critère important dans la sélection d'une SCPI, un critère dont on tient bien évidemment compte dans notre palmarès de SCPI. Et justement, une SCPI de notre palmarès a un potentiel de revalorisation important, à court terme...

Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. En pratique, les sommes versées par les souscripteurs sont destinées à l'achat d'un ou plusieurs biens immobiliers, à usage d'habitation ou d'immobilier d'entreprise. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de le louer et de l'entretenir pour le compte des porteurs de parts. En contrepartie, elle leur reverse, sous forme de revenus réguliers, une quote-part des loyers encaissés à proportion de leurs droits dans la SCPI, après déduction des différentes charges (frais d'entretien, de gestion locative, travaux…).

Et comparativement à un investissement immobilier classique, la mise de départ est beaucoup plus faible dans le cadre d’un investissement dans une SCPI.

L’autre avantage, et il est de taille, c’est que les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif.

Les sociétés de gestion font en sorte de sélectionner rigoureusement les biens en portefeuille afin d'offrir à leur porteur de parts des rendements attractifs mais également de faire progresser la valeur du patrimoine de la SCPI et donc le prix de la part. L’évolution du prix de la part reflète donc la capacité de la société de gestion à gérer son patrimoine immobilier

Prenons un exemple concret avec la SCPI PF Grand Paris. Le prix de la part de PF Grand Paris a augmenté chaque année depuis 2017 et le changement de stratégie axée sur le Grand Paris. Avec 140 km² d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructures en Europe. La SCPI a naturellement profité de la dynamique du projet et a bénéficié de plusieurs augmentations du prix de sa part. La dernière en date ; le 1er mars 2020. Le prix de la part de PF Grand Paris est passé de 510 € à 532 €. Quelques semaines avant, nous avions prévenu nos lecteurs de la probabilité importante de voir une nouvelle revalorisation pour PF Grand Paris. Et cela n'a pas manqué. Concrètement, les épargnants qui détenaient des parts au 1er mars 2020, même ceux qui l'avaient acheté quelques jours avant, ont donc vu la valeur de leur investissement augmenter de 4%.

2017, 2018, 2019, et 2020. La part de PF Grand Paris a augmenté chaque année depuis 2017 et le changement de stratégie axée sur le Grand Paris. Un choix clairement payant qui donne beaucoup de confiance à court et moyen terme. Cette dynamique va-t-elle se poursuivre en 2021 ? Plusieurs indicateurs semblent en tout cas le suggérer.

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Au moins une fois par an, les sociétés de gestion réalisent une expertise des actifs des SCPI. Si la valeur du patrimoine est auditée chaque année et donc évolue chaque année, la société de gestion n’est pas obligée de répercuter cette évolution sur la valeur de sa part. Une légère hausse ou une légère baisse de la valeur des actifs ne sera pas forcément répercutée automatiquement sur le prix de la part. Généralement, les sociétés appliquent une gestion conservatrice de la valeur de leur part et ne la font évoluer que lorsque la variation est significative (au moins 3% mais plutôt 5% voire 10%). Pour estimer ce potentiel, les analystes se basent notamment sur la valeur de reconstitution de la part de la SCPI, fournie par la société de gestion. Cet indicateur correspond à la valeur du parc immobilier.

Cependant, selon la réglementation de l’AMF, dès lors que la valeur du patrimoine subit une hausse ou une baisse de 10%, la société de gestion est obligée de procéder à un ajustement du prix de la part. Ainsi, c'est lorsque la valeur de reconstitution de la SCPI est supérieure à 5% voire proche de 10%, qu'on peut estimer une revalorisation de parts fort probable.

Bien que la part de PF Grand Paris ait augmenté chaque année depuis 2017 et le changement de stratégie axée sur le Grand Paris, le potentiel pour une nouvelle revalorisation en 2021 ne semble pas épuisé. Après la hausse de 2020, l'écart entre le prix de la part est à 532 € et la valeur d'expertise de fin 2019 (570,52 €) étaient encore de 7%. Or, au 31 décembre 2020, la valeur d'expertise augmenterait de 3,3% à périmètre constant. Ce qui porterait l'écart entre cette valeur d'expertise et le prix de part de souscription au delà de 10%...

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Au delà du potentiel de revalorisation, tous les voyants sont au vert pour la SCPI PF Grand Paris.

Créée en 1966, la SCPI PF1, SCPI historique de la société de gestion Perial, était fermée aux nouvelles souscriptions depuis plus de 20 ans. En 2017, la société de gestion Perial a décidé de la rouvrir à la commercialisation, avec une stratégie d'investissement axée sur la dynamique du projet urbain du Grand Paris.

Initié en 2007, le projet du Grand Paris a pour ambition de transformer l’agglomération parisienne en une grande métropole du XXIème siècle, à même d’assurer son rang dans la compétition des mégalopoles internationales. Pour ce faire, la région Île-de-France, 1er marché européen en immobilier tertiaire, redessine ainsi son offre immobilière : rénovations, créations de nouvelles surfaces, rationalisation des pôles tertiaires existants et créations intégrales de nouveaux pôles. Autant d’opportunités que la SCPI PF Grand Paris rend accessibles au plus grand nombre.

Avec 140 km2 d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructures en Europe.

La SCPI PF Grand Paris, composée à 94% de bureaux dont plus des ¾ à Paris et en région parisienne, est ainsi devenue le véhicule de référence de l’épargne immobilière sur le Grand Paris.

Pour la quatrième année consécutive, le prix de la part de PF Grand Paris a augmenté en 2020.

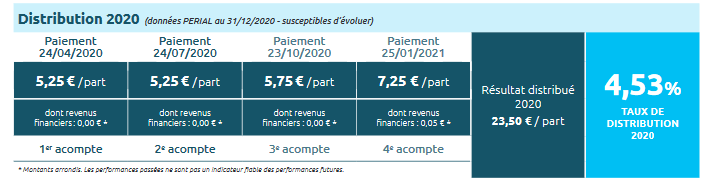

Et pour la quatrième année consécutive, les dividendes versés ont également augmenté en 2020 de 6,8%.

La SCPI a offert un rendement en hausse en 2020 (TDVM** de 4,53%* contre 4,39%*en 2019). Il s’agit d’une des seules SCPI dont le rendement a augmenté en 2020 !

Ces excellents résultats prouvent la résilience de PF Grand Paris face à la crise. Pour Yann Videcoq, gérant de PF Grand Paris : « La stratégie immobilière d’acquisition d’immeubles de qualité dans des zones disposants de marchés locatifs profonds et de cession des actifs n’entrant plus dans notre stratégie de gestion porte ses fruits. »

Pour 2021, la société de gestion fixe une nouvelle fourchette de dividende ambitieuse, entre 23 et 24 € par part.

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

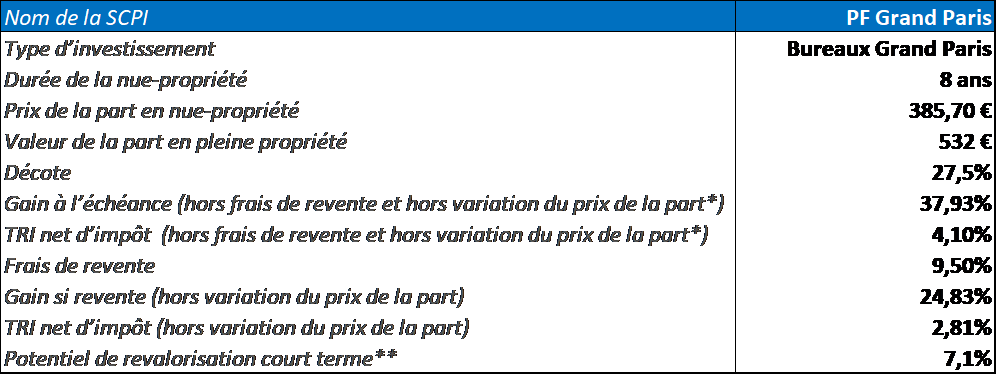

La SCPI PF Grand Paris est disponible en nue-propriété.

De quoi s'agit-il ? La propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : l'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Détenir la nue-propriété de part de SCPI peut s'avérer très intéressant :

- Le risque n'est pas très élevé puisque le remembrement est mécanique : le nu-propriétaire va devenir plein-propriétaire des parts à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez pour 50 000 euros de la nue-propriété sur 5 ans des parts de la SCPI PF Grand Paris, égale à 81.5% de la pleine propriété. Vous savez d'ores et déjà que votre placement va passer de 81,5% à 100% en 5 ans. Soit une performance annuelle de 4,01%, et sans compter la revalorisation des parts qui peut donc vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : pas d'IFI puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine, pas d'IR ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé). Le nu-propriétaire n'est donc pas concerné par la fiscalité lourde de l'immobilier sauf en cas de plus-value (qui viendrait alors augmenter la rentabilité nette du placement).

Sur 8 ans, de par la décote de 27.5%, acheter des parts de nue-propriété de PF Grand Paris procure un TRI de 4% (hors variation du prix de la part*), 2.81% si on compte les frais au moment de la revente de 9.5%, frais qui sont relativement faibles par rapport au marché. Surtout, la SCPI a un fort potentiel de revalorisation car actuellement, la valeur de reconstitution se situe 7% au-dessus de la valeur de la part. Sur 8 ans, on peut donc espérer que la part revalorise plusieurs fois*, ce qui permettrait de compenser les frais de revente, voire de procurer à l'échéance une plus-value en plus des 4% de rendement du remembrement.

Communication non contractuelle à but publicitaire

* Les performances passées ne sont pas un indicateur fiable des performances futures. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

NetLife est un contrat d'assurance vie individuel de type multisupport. Il est géré par Spirica/UAF LIFE Patrimoine. UAF LIFE Patrimoine - SA au capital de 1 301 200 € – 433 912 516 RCS LYON - 27 rue Maurice Flandin – BP 3063 – 69395 LYON Cedex 03 - Enregistrée à l’ORIAS sous le n° 07 003 268 en qualité de Courtier d’assurance - filiale de Predica et Spirica - et de Conseiller en Investissements Financiers membre de la CNCIF, association agréée par l’Autorité des Marchés Financiers. Société sous le contrôle de l’Autorité de Contrôle Prudentiel et de Résolution – 4 place de Budapest - CS 92459 - 75436 PARIS CEDEX 09, et de l’Autorité des Marchés Financiers - 17, place de la Bourse - 75082 PARIS Cedex 02. Une société du Groupe Crédit Agricole Assurances. Spirica - S.A. au capital de 181 044 641 euros. Entreprise régie par le Code des Assurances - n° 487 739 963 RCS Paris - 50-56 rue de la Procession - 75015 PARIS

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.