Depuis plusieurs années, l’investissement en SCPI tend à se démocratiser auprès des épargnants et devient une brique essentielle du patrimoine des Français. Mais il faut quand même rappeler qu’en 2018, la collecte avait été inférieure à 2017, tout comme les rendements versés. Mais ce n’était qu’un simple coup d’arrêt : en 2019, tout est reparti à la hausse pour les SCPI.

Comme chaque année fin février, l'ASPIM (Association française des sociétés de placement immobilier) et l'IEIF (Institut de l'épargne Immobilière et foncière) publient leur bilan annuel du marché des SCPI. On avait pris l'habitude de voir la collecte exploser de record en record chaque année. Mais en 2018, ce n'était pas le cas : les SCPI ont collecté 5.11 milliards d'euros d'épargne en 2018, contre 6 milliards en 2017. On restait quand même sur des niveaux très élevés. En 2015, la collecte n'était "que" de 2.5 milliards d'euros.

La baisse de la collecte en 2018 montrait-elle un marché arrivé à maturité et qui s’assagit ? Ou n'était-ce qu'un accident de parcours ?

La réponse est cinglante : sur l’ensemble de l’année 2019, la collecte brute des SCPI s’est établie à 8,6 milliards d’euros, un record depuis la création du véhicule d’investissement il y a une quarantaine d’années. 2,6 milliards de plus que le record de 2017 !

Plusieurs facteurs permettent d'expliquer cet engouement : les taux d'emprunt qui sont restés très bas tout au long de l'année, renforçant l'intérêt des Français pour les placements immobiliers, tout en diminuant les rendements des placements monétaires comme le livret A ou le fonds en euros des contrats d'assurance vie. Et face au manque d'alternatives, les SCPI apparaissent de plus en plus comme un placement incontournable cumulant plusieurs atouts. Les SCPI offrent un avantage de taille : permettre d'investir en immobilier physique, en limitant les soucis de gestion, de liquidité et pour une mise de départ qui peut être beaucoup plus faible. La société de gestion se charge de louer et entretenir le parc immobilier pour le compte des porteurs de parts. L’associé n’a plus qu’à percevoir ses revenus ! L’autre avantage est que les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif. Enfin, autre avantage, et de taille : il est possible d'intégrer des SCPI dans l'assurance-vie, et donc bénéficier de la fiscalité attractive de cette enveloppe.

>> Je reçois une information détaillée sur l'offre de SCPI de MeilleurPlacement

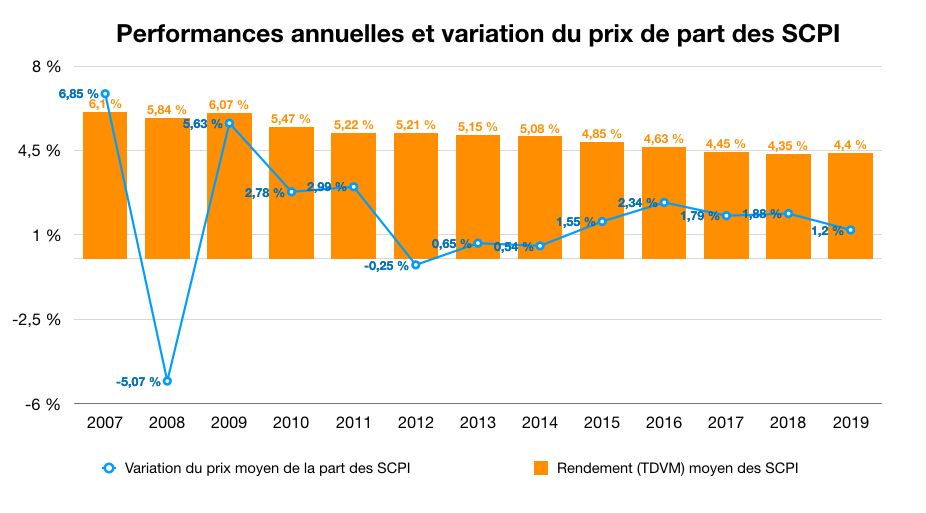

L'afflux de liquidités depuis 2015 sur ces véhicules de placement n’empêche pas les SCPI de continuer à offrir des rendements attractifs.

Hors SCPI fiscales, le taux de distribution sur valeur de marché (TDVM*) moyen des SCPI a été de 4.35%** en 2018. La rémunération était de 4,43 %** en 2017 et de 4,64 %** en 2016.

Le Taux de valeur de marché est constitué par les loyers redistribués. Aucune autre classe d'actifs n'offre un si bon couple rendement / risque à l'heure actuelle. Pas étonnant que jamais depuis leur création il y a plus de 40 ans, les SCPI n’aient autant capté l’épargne des Français.

Par contre, les épargnants pouvaient s'inquiéter de voir les rendements baisser chaque année. Mais pour 2019, pour la première fois en 5 ans, les rendements ont augmenté par rapport à l'an dernier : selon l'Aspim, le TDVM* moyen des SCPI en 2019 s’est élevé à 4,40%.

Dans le détail, vous trouverez ci-dessous les rendements versés en 2019 (par rapport à 2018) des principales SCPI :

Le rendement ne fait pas tout. Pour vous aider à sélectionner les meilleures SCPI nos experts jugent à la fois des critères quantitatifs (rendement, potentiel de revalorisation, frais, etc.) et des critères qualitatifs (taille, ancienneté, qualité de la société de gestion). C’est sur la base de ces critères que nous vous proposons un palmarès des meilleures SCPI.

>> Je découvre le palmarès des meilleures SCPI du marché

Comme pour tout investissement immobilier, en plus du rendement, le porteur de part souhaitera aussi que la valeur de son investissement augmente dans le temps, notamment avec la hausse des prix immobiliers.

Après un millésime 2018 déjà record, le marché immobilier a été encore plus dynamique en 2019. Les volumes de ventes ont encore augmenté dans l'ancien (+11%), selon les données publiées par Century 21, tout comme les prix dans la majorité des villes et régions de France.

Selon le réseau d’agences immobilières en France, le prix moyen au mètre carré s'établit désormais à 3.639 euros pour les appartements, en hausse de 3,1 % sur douze mois, et de 2.106 euros pour les maisons (+ 1 %).

Sur l’immobilier d’entreprise, les marchés des bureaux et commerces s'orientent également vers des records. En 2019, les montants investis dans l'immobilier d'entreprise - bureaux, commerces, locaux industriels type logistique - ont atteint un total de 35,4 milliards d'euros, contre 30,4 milliards en 2018 (source Groupe Knight Frank, spécialisé dans le conseil en immobilier d'entreprise).

Pour valoriser le patrimoine immobilier de leurs SCPI, les sociétés de gestion font en sorte de sélectionner rigoureusement les biens en portefeuille. Elles vont également effectuer des arbitrages (achat-vente d'immeubles) afin d’augmenter la valeur des parts. L’évolution du prix de la part reflète donc la capacité de la société de gestion à gérer son patrimoine immobilier. Lorsque la valeur de son parc immobilier a significativement augmenté, la société de gestion sera en mesure d'augmenter la valeur du prix de sa part, afin d'adapter le prix des nouvelles souscriptions, mais aussi pour récompenser ses porteurs de part. Car si le prix de la part augmente, votre patrimoine en tant qu’associé en profite mécaniquement.

Pour un investisseur qui souhaite acheter des parts de SCPI, il est très intéressant de souscrire avant une revalorisation, car il profite automatiquement d’une hausse de son investissement quelques jours/semaines après son achat.

Prenons un exemple concret avec la SCPI Épargne Foncière. La Française AM a réalisé le 21 janvier 2019 une revalorisation de 1,25%** du prix de la part de la SCPI Épargne Foncière. De 800 euros, la valeur de la part est donc passée à 810 euros le 21 janvier. Une excellente nouvelle pour les détenteurs de parts de cette SCPI qui enregistre donc une plus-value latente. Pour une personne qui aurait acheté la SCPI à 800 euros il y a un an, elle a donc bénéficié d'une hausse de 1.25% de son investissement en quelques jours. Depuis, l'investisseur a pu profiter des rendements attractifs de cette SCPI, et profitera encore des futures revalorisations, car le potentiel sur cette SCPI est loin d'être épuisé.

>> Je reçois une information détaillée sur la SCPI Épargne Foncière

Autre SCPI avec un potentiel de revalorisation intéressant, PF Grand Paris, première de notre palmarès 2019 des meilleures SCPI. Le succès est au rendez-vous pour cette SCPI, surtout depuis que la société de gestion Perial a décidé en 2017 d’axer la stratégie de la SCPI sur la dynamique du projet urbain Grand Paris, et de la renommer « PF Grand Paris » (Ex PF1). Avec 140 km² d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructures en Europe. L’amélioration des fondamentaux du marché et la bonne orientation de Grand Paris, sur le plan locatif comme sur celui de l’investissement, sont des signaux extrêmement positifs pour les porteurs de parts. Malgré plusieurs hausses du prix de la part ces dernières années, le potentiel n’est pas épuisé. Pour estimer ce potentiel, les analystes se basent notamment sur la valeur de reconstitution de la part de la SCPI, fournie par la société de gestion. Cet indicateur correspond à la valeur du parc immobilier. Or, malgré plusieurs revalorisations ces derniers mois, l'écart entre la valeur de reconstitution et le prix de la part est encore élevé. Il était à plus de 8%** au 31/12/2018. Et le patrimoine a continué à se valoriser en 2019 : la société vient en effet d’annoncer que la valeur d’expertise à périmètre constant a progressé de +4,1%** sur PF Grand Paris au 31/12/2019.

Selon la règlementation en vigueur, dès lors que l’écart entre la valeur de reconstitution et le prix de la part excède 10%, la société de gestion doit procéder à une augmentation du prix de la part. Ainsi, une revalorisation du prix de la part de PF Grand Paris est quasiment actée dans les prochaines semaines.

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Communication non contractuelle à but publicitaire

Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

* TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N. Pour les SCPI investissant totalement ou partiellement en immobilier étranger, le TDVM a été calculé net de l’impôt prélevé à l’étranger.

** les performances passées ne préjugent pas des performances futures