Ces derniers jours, nous vous avons présenté trois pays résilients, face aux crises sanitaire et économique de 2020. Des valeurs sûres en cette période de crises multiples. Aujourd’hui, nous vous présentons une synthèse de ces articles, et comme toujours plusieurs supports pour investir dès maintenant. Mais aussi leurs alternatives sectorielles pour diversifier vos placements, ou pour tabler sur une rotation sectorielle dans les semaines et mois à venir. L’actualité récente a profité à ces fonds d’investissement : espoirs de vaccins, plans de relance budgétaire et soutien des banques centrales. Cet article fait le point sur les pays robustes face au Covid-19 et vous permet d’investir sur le rebond chinois, la résilience allemande et la stabilité suisse.

Le plus grand accord mondial de libre-échange a été signé la semaine dernière entre quinze pays d’Asie et du Pacifique, dont la Chine. En parallèle, Pékin a publié en début de semaine une salve d’indicateurs économiques rassurants, dans le contexte des espoirs suscités par les récents développements de vaccins anti-Covid. Plus largement, la Chine semble ressortir pour le moment comme la grande gagnante de la pandémie, et affiche une véritable reprise économique en V.

Reprise en V

La reprise de la deuxième économie mondiale s’accélère, renforçant les espoirs sur une sortie de crise au niveau mondial. Plus largement, la Chine fait partie des grands gagnants de la pandémie. Un paradoxe pour le berceau de la crise sanitaire. Sa part dans le commerce mondial n’a jamais progressé aussi rapidement que ces derniers mois. Le pays représente désormais environ 25% des exportations totales au niveau mondial.

Avant la pandémie, la Chine ne représentait “que” 20% des exportations mondiales. Cette progression dans le commerce mondial est historique en période de crise, tous pays confondus, selon Euler Hermes. La principale ombre au tableau est américaine, conséquence de la guerre commerciale et des tensions géopolitiques entre Pékin et Washington. Les importations chinoises des Etats-Unis sont en baisse d’environ 18% cette année.

Le troisième trimestre a été marqué par un rebond économique pour l’Empire du Milieu : +4,9% de croissance. Le pays devrait faire partie des rares élus à renouer avec la croissance dès cette année, estimée à 1,9% par le FMI. Comparaison relative, la France devrait encaisser un recul de 8,7% de son PIB en 2020, selon la Banque de France.

Pour l’heure, aucun signe de deuxième vague pandémique en Chine, bien qu’il faille rester très prudent avec une telle affirmation. Le pays devrait en tous cas rester la locomotive économique mondiale dans les mois à venir. En plus de son projet de nouvelles routes de la soie sur le long terme, Pékin a signé ces dernières heures le plus vaste accord de libre-échange au niveau mondial, regroupant quinze pays d’Asie et du Pacifique, soit 2,2 milliards de personnes et 30% du PIB mondial. L’Asie devient ainsi la plus grande zone de libre-échange de la planète.

Un fonds pour cibler la consommation chinoise

Le fonds Fidelity Funds - China Consumer Fund A-Acc-EUR (LU0594300096) a été créé en février 2011. Il vise principalement le secteur de la consommation en Chine en lui allouant plus de la moitié de son actif total. Un tel choix permet notamment de cibler l’énorme classe moyenne chinoise, de plus de 400 millions de consommateurs potentiels.

Les services de communication sont également visés avec 20% de l’actif. Parmi les premières lignes du fonds, on retrouve des poids lourds chinois. Des BATX comme Tencent et Alibaba. Ping An Insurance est aussi ciblée.

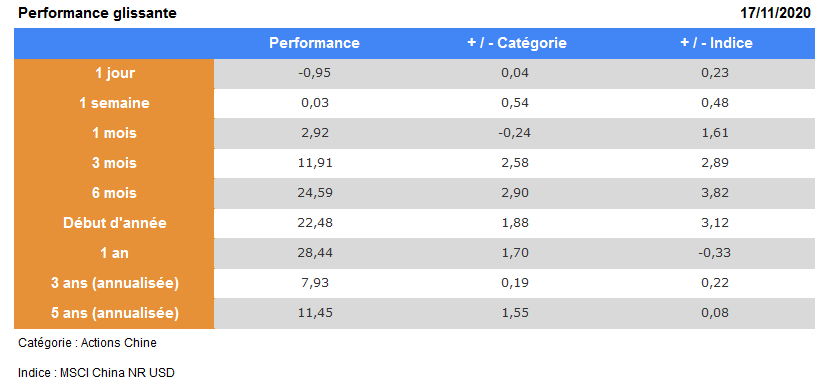

Les performances* du fonds :

Source : Morningstar

Sur 3 et 5 ans, le fonds affiche des performances annuelles importantes : respectivement 7,93%* et 11,45%*. Sur un an, les choix des gérants se sont révélés également payants, avec une performance de plus de 28%. Sur cette période, le fonds a surperformé de 1,7%* les actions de sa catégorie.

MorningStar attribue la note de 4 étoiles sur 5 au fonds et juge son risque comme inférieur à la moyenne sur tous les horizons d’investissement. Sa volatilité moyenne à trois ans est de 17,62%*.

Ses deux gérants, Hyomi Jie et Raymond Ma, ont rejoint Fidelity en juin 2020.

Deux alternatives pour investir en Chine

Le fonds de Fidelity présenté ci-dessus alloue plus de 50% de ses actifs aux secteurs chinois de la consommation (cyclique et défensive). Nous vous présentons deux alternatives pour investir en Chine, en privilégiant des allocations sectorielles différentes.

1. Plus de techno, moins de financières

Le fonds BNP Paribas Funds China Equity Classic EUR Capitalisation (LU0823425839) a une pondération semblable à celle du premier fonds de Fidelity cité, en particulier sur la consommation.

Deux différences principales cependant : le fonds ne vise pas les services financiers et intègre une ligne de 11% sur le secteur des valeurs technologiques.

Ces choix lui ont permis de générer de solides performances ces derniers mois : +42,50%* sur un an. Sur 10 ans, la performance annuelle ressort à 8,86%* en moyenne, et à 15,52%* sur 5 ans. Pour un risque moyen selon MorningStar à 3 et 5 ans.

2. Le scénario de la rotation sectorielle : Plus de financières, moins de consommation

Le fonds Fidelity Funds - China Focus Fund A-Acc-EUR (LU0318931192) est un autre fonds de la société de gestion Fidelity, dédié à la Chine. Il fait la part belle aux services financiers dans son allocation (premier secteur visé avec plus de 26% de l’actif total).

Suivent les services de communication (20%). Le secteur de la consommation ne représente ici que 15% de l’actif. L’énergie est le quatrième secteur visé (9%). Contrairement au précédent support de Fidelity, le secteur chinois de la santé n’est pas ciblé avec ce fonds.

En tant que fonds value, ce support nous semble idéal pour investir sur une rotation sectorielle en Chine dans les semaines et mois à venir.

INVESTIR SUR LA RÉSILIENCE ALLEMANDE

L’Allemagne limite la casse face à la pandémie. Mieux, elle se redresse plus vite que prévu. Bien que la prudence s’impose, la reprise économique est forte Outre-Rhin depuis cet été. Le troisième trimestre est marqué par une reprise de 8,2% de l’activité, par rapport au deuxième trimestre. C’est mieux qu’attendu, même si ce rebond est encore précaire, pandémie oblige.

L’Allemagne, une valeur sûre en période de crise

+8,2% ! La reprise allemande du troisième trimestre a de quoi impressionner. Elle est soutenue par celle de la Chine : le secteur automobile allemand en a notamment profité ces derniers mois. Mais le rebond chinois ne sera pas suffisant. Une aide de 5 milliards d’euros vient d’être validée par le gouvernement d’Angela Merkel pour soutenir l’ensemble du secteur et poursuivre sa transition vers l’électrique.

L’Allemagne n’échappera pas à la récession en 2020 mais elle limitera la casse en comparaison avec ses voisins européens. Le PIB devrait se contracter de 5,5% selon le gouvernement, contre 8,7% en France (Banque de France). Les exportations dans leur ensemble et le secteur des loisirs sont bien sûr parmi les plus affectés côté allemand. La balance commerciale sera fragilisée cette année par une demande mondiale affaiblie.

Pour le quatrième trimestre, l’économie devrait stagner ou légèrement se contracter suite aux mesures adoptées face à la deuxième vague de Covid-19. La banque centrale allemande table sur un ralentissement bien moins important que celui du printemps. Comme bon nombre d’autorités, elle se montre optimiste avec les récents progrès réalisés dans le développement de vaccins.

Le principal indice boursier allemand, le DAX30, est pratiquement à l’équilibre depuis le 1er janvier. Il affiche un petit recul de -0,62%, et de -0,21% sur un an. Côté français, le CAC40 perd 7,75% depuis le début de l’année et 7% sur un an. Cette résilience face à la pandémie est particulièrement visible avec les supports d’investissement que nous vous présentons ci-dessous.

Investir sur les grandes capitalisations allemandes

Le fonds Allianz Global Investors Fund - Allianz German Equity AT EUR (LU0840617350) est dédié aux grandes capitalisations allemandes, depuis sa création en octobre 2012.

Trois secteurs d’activité sont particulièrement ciblés et représentent 50% de l’actif total du fonds : secteur technologique (21%), services financiers (15%) et industries (14%).

SAP est la première ligne du fonds, pour près de 10% de l’allocation. Suivent Infineon Technologies (8,6%), Deutsche Boerse (5,5%), Adidas (5,3%) et Stroeer (4,3%).

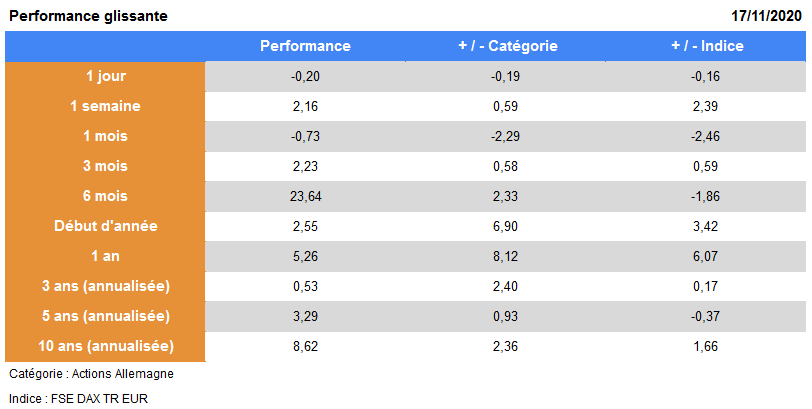

Les performances* du fonds :

Source : Morningstar

Sur 10 ans, le fonds a généré une performance annuelle de 8,62%* en moyenne. Soit une surperformance de 2,36%*, chaque année, par rapport aux actions allemandes en général.

Performance positive depuis le début de l’année (2,55%*), soit une surperformance de 3,42%* par rapport à l’indice de référence et de 6,90%* par rapport aux actions de la catégorie. Les choix des gérants d’Allianz ont permis au fonds de traverser honorablement la Coronacrise.

MorningStar lui attribue sa meilleure note, 5 étoiles, et juge son risque comme moyen sur tous les horizons d’investissement. Sa volatilité à trois ans est de 20,39%* en moyenne.

Ses deux gérants, Christoph Berger et Thomas Orthen, ont rejoint Allianz en juin 2017.

Deux alternatives pour investir en Allemagne

Le fonds d’Allianz présenté ci-dessus alloue 50% de ses actifs aux secteurs technologique, financier et industriel allemands. Nous vous présentons ci-dessous deux alternatives pour investir en Allemagne, en privilégiant des allocations sectorielles différentes.

1. Le scénario de la rotation sectorielle : Santé, techno et services financiers

Première alternative sectorielle : le fonds Fidelity Funds - Germany Fund A-Acc-EUR (LU0261948227). Sa pondération fait la part belle au secteur de la santé, avec 22% de l’actif total. Suivent les secteurs technologique (16,6%) et financier (15%).

Sur 10 ans, le fonds a généré une performance annuelle de 8,49%* en moyenne. Il a subi plus fortement le choc de la Covid que le fonds d’Allianz (-3,69%* depuis le début de l’année, -2,32%* sur un an).

Le fonds est noté 5 étoiles par MorningStar, pour un risque jugé comme inférieur à la moyenne sur trois ans.

2. Industrie, santé, consommation cyclique

Seconde alternative sectorielle : le fonds CS Investment Funds 2 - Credit Suisse (Lux) Small and Mid Cap Germany Equity Fund B (lu2066958898).

Avec ce support, c’est avant tout le secteur industriel allemand qui est visé (25%). Puis celui de la santé (20%) et de la consommation cyclique (15%).

Sur 10 ans, la performance moyenne du fonds ressort à 12,08%* en moyenne. Contre 4,91%* sur 3 ans, 7,21%* sur un an et 2,98%* depuis le 1er janvier 2020.

Ce support est noté 4 étoiles sur 5 par MorningStar. Son risque est jugé comme inférieur à la moyenne sur 3 ans.

Tous ces fonds sont éligibles à notre contrat d’assurance-vie M Retraite Vie, le principal contrat d’assurance-vie individuel proposé par MeilleurPlacement pour investir en gestion libre sur plus de 750 fonds.

INVESTIR SUR LA STABILITÉ SUISSE

La Suisse a l’une des économies les plus résilientes au monde. En cette période de crises multiples, voici deux supports d’investissement dédiés aux actions helvètes. Le premier fait la part belle aux grandes capitalisations. Le second est dédié aux petites et moyennes entreprises du pays. Les secteurs visés par nos deux supports sont différents, permettant une bonne diversification pour les investisseurs actifs en gestion libre.

La stabilité suisse

Comme l’Allemagne, la Suisse n’échappera pas à la récession en 2020. Son PIB devrait se contracter de 3,8% selon les projections du Secrétariat d’Etat à l’économie suisse. C’est un moindre mal : en juin, le gouvernement de Berne tablait sur une chute de 6,2%. Il est difficile d’évaluer pour l’heure le rebond du troisième trimestre, les données ne seront publiées que le 1er décembre. Malgré tout, la stabilité et la résilience suisses lui permettent de traverser la crise sans trop de dégâts.

Bien sûr, l’hôtellerie et la restauration sont sinistrées. Les exportations suisses ont également été pénalisées tout au long de l’année. En particulier dans l’horlogerie et les machines. Même constat dans le secteur tertiaire, avec des services affectés par les mesures anti-Covid.

Côté soutien, un plan de 65 milliards de francs (environ 60 milliards d’euros) a été validé en mai dernier par le Parlement. Un montant record. Ce mercredi, Berne et les cantons ont validé une nouvelle enveloppe d’un milliard de francs pour aider les entreprises en difficulté. Les règles d’accès aux indemnités de chômage ont également été assouplies.

La Suisse bénéficiera indirectement du plan de relance massif et historique de l’Union européenne, de 750 milliards d’euros. Bien qu’elle n’en ait jamais été membre, la Suisse exporte massivement vers les Etats-membres. L’effort communautaire est un soulagement pour bon nombre d’entreprises suisses qui voient leurs clients soutenus en cette période de grandes tensions.

Une lueur d’espoir au bout du tunnel pour Genève, où trois semaines après l’annonce d’un semi-confinement, il est déjà question de réouverture par étapes. Dès ce samedi, les activités de services à la personne pourront reprendre. Les commerçants et restaurateurs devront encore attendre. La situation sanitaire semble légèrement s’améliorer dans le pays. Comme partout, les récents développements de vaccins ont alimenté l’espoir quant à une sortie de crise prochaine.

Ci-dessous, nous vous présentons deux fonds suisses qui ont particulièrement bien traversé la tempête et qui constituent des valeurs sûres pour les mois à venir.

Investir sur les grandes capitalisations suisses

Le fonds UBAM - Swiss Equity AC CHF (LU0073503921) est dédié aux grandes capitalisations suisses, lancé en janvier 1997. Principalement dans le secteur de la santé (37% de l’actif total du fonds), des services financiers (22%) et des matériaux de base (11%).

Les cinq premières lignes du fonds pèsent pour 37% du total de l’actif : Roche (santé), Nestlé (alimentation), Lonza (santé, chimie), Novartis (santé) et Zurich Insurance (assurance).

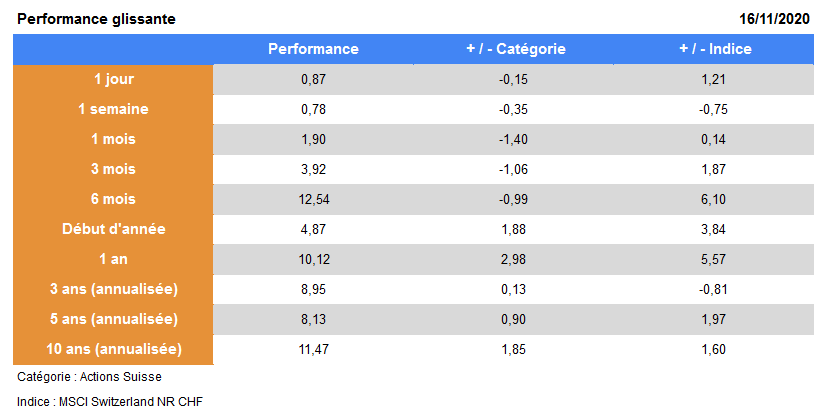

Les performances du fonds :

Source : Morningstar

Sur 10 ans, la performance annuelle du fonds ressort à 11,47%* en moyenne. Soit une surperformance par rapport aux actions de la catégorie de près de 2%*, chaque année. Sur cet horizon d’investissement, l’indice de référence est également battu. La surperformance annuelle du fonds étant de 1,60%* par rapport au MSCI Switzerland NR CHF.

Même constat sur des horizons d’investissement plus proches. Sur 3 ans, le fonds a généré une performance annuelle de 8,95%*. +10,12%* depuis un an.

Sur tous les horizons d’investissement, le risque associé au fonds est jugé comme supérieur à la moyenne par MorningStar qui lui attribue une note de 4 étoiles sur 5. La volatilité à trois ans du fonds est de 12,65%* en moyenne.

Ses deux gérants, Eleanor Taylor Jolidon et Martin Moeller, ont rejoint la société de gestion en janvier 2008.

Investir sur les petites et moyennes capitalisations suisses

Le fonds Schroder International Selection Fund Swiss Small & Mid Cap Equity A Accumulation CHF (LU0149524034) est dédié aux petites et moyennes capitalisations suisses, lancé en juin 2002.

Ce support est surtout dédié aux secteurs industriels (30% du total de l’actif), financiers (24%) et de la santé (13%).

Sur 10 ans, la performance annuelle du fonds s’élève à 11,10%* en moyenne. +6,77%* par an, en moyenne sur trois ans. Et +12,25%* depuis un an.

Le risque du fonds est inférieur à la moyenne sur les horizons 3 et 5 ans, selon MorningStar. Sa note est de 3 étoiles sur 5, pour une volatilité moyenne de 14,86%* sur trois ans.

Tous les fonds d’investissement mentionnés dans cet article sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs via M Retraite Vie.

INVESTIR EN GESTION LIBRE DANS LES MEILLEURES CONDITIONS

Avec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

Vous pouvez également sélectionner des fonds d’investissement socialement responsable (ou “ISR”) uniquement investis dans le secteur des énergies renouvelables, de l’eau, des infrastructures et technologies plus propres … 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2019, Suravenir Rendement offrait un rendement net de 1,60%**, contre 2,40%** pour Suravenir Opportunités.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Une tarification ultra-compétitive est appliquée : aucun frais, de dossier, d’entrée, d’arbitrage ou sur vos versements, n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance-vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supportse, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

Taux de revalorisation du fonds en euros Suravenir Rendement au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 30 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.