Une rotation sectorielle est-elle en train de se produire sur les marchés actions ? C’est la question que tout le monde se pose, suite aux espoirs de vaccin suscités lundi par Pfizer et Biontech. Certaines valeurs massacrées au premier semestre (Vinci, Airbus, Klépierre, etc.) ont enregistré des progressions spectaculaires, à deux chiffres. A l’inverse, certains secteurs, comme la santé ou les technologiques, plébiscitées depuis le premier confinement, lâchent du terrain. Globalement, les investisseurs ont vendu certaines valeurs growth pour acheter des valeurs value. Dans cet article, on vous explique la différence entre ces deux styles de gestion. Lesquels privilégier pour les prochains mois ? Et comment investir dessus ?

Qu’est-ce que la gestion growth ?

Les gérants adoptant un style growth investissent dans des entreprises ayant de bonnes perspectives de croissance pour leurs chiffres d’affaires et leurs résultats. La valeur intrinsèque du titre importe moins. Le principal critère de sélection est celui de la future croissance des bénéfices des sociétés cotées.

Parmi les valeurs growth, on retrouve par exemple celles des secteurs technologiques et du luxe. Les actions des GAFAM, de LVMH, de Kering ou d’Hermès peuvent être considérées comme des valeurs growth par excellence.

Généralement, ces cibles surperforment les moyennes de leur marché avec notamment une croissance supérieure. Pour autant, l’investisseur growth estime que cette surperformance n’est pas terminée. Il espère que la valeur de l’action va continuer de progresser dans les jours, semaines, mois à venir.

Les valeurs growth se distinguent le plus souvent par un dividende faible car elles ont besoin de réinvestir une part importante de leurs bénéfices pour poursuivre leurs développements.

Le principal risque de ce style de gestion est d’acheter trop haut des valeurs dont les résultats s’avèreraient finalement décevants.

Pourquoi investir maintenant sur la gestion growth ?

Adopter dès maintenant un style growth consiste à miser sur la poursuite de la croissance des secteurs visés.

Par exemple, dans le cas du fonds de Comgest que nous vous présentons ci-dessous, on tablerait en Europe sur une progression des secteurs technologiques, de la santé et de l’industrie.

Ces secteurs ont bien résisté ces derniers mois face à la pandémie. En particulier pour le secteur des technologies qui a fortement rebondi, au niveau mondial, depuis le krach de mars. La pandémie et les restrictions sanitaires ont accéléré la digitalisation de l’économie, au profit du compartiment technologique. Naturellement, le secteur de la santé a également profité dans sa globalité de cette période de crise sanitaire.

La pandémie a accentué des tendances de fond et des changements structurels. Une fois passée, ces secteurs en sortiront renforcés. La technologie restera omniprésente dans nos vies et le vieillissement de la population continuera d’alimenter certaines valeurs de la santé, après la pandémie.

Gestion growth : un support sur l’Europe

Le fonds Comgest Growth Europe Opportunities EUR (IE00BD5HXJ66) est comme son nom l’indique un fonds réalisant un stock picking de valeurs européennes dites growth. Le fonds est investi à 32% sur le secteur technologique, à 23% sur celui de la santé et à 17% dans l’industrie.

Lancé en novembre 2013, le fonds est ressorti 1er de notre TOP20 dédié aux fonds européens sur lesquels investir.

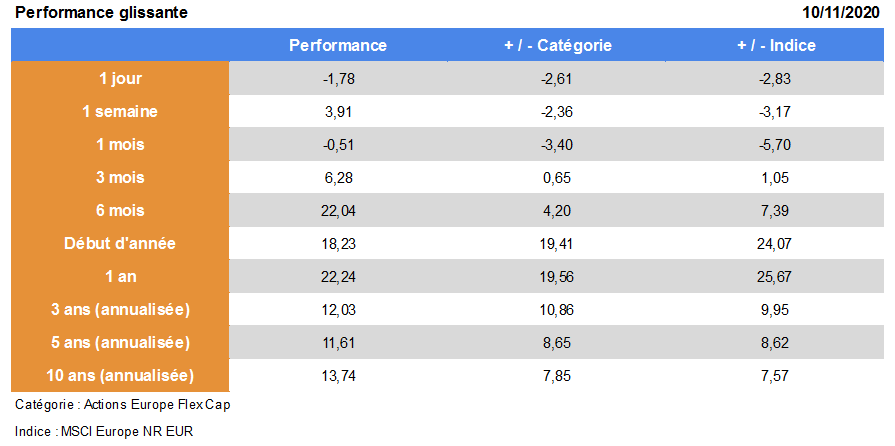

Les performances* du fonds :

Source : Morningstar

Sur 10 ans, le fonds a généré une performance annuelle de 13,74%* en moyenne. La surperformance annuelle est de 7,57%* par rapport à son indice de référence : le MSCI Europe NR. Un tracker (ou “ETF”) répliquant cet indice de référence serait donc largement battu par ce fonds, en termes de performances, preuve de la qualité des choix de gestion de Comgest.

Sur 5 ans, l’écart est également impressionnant. La performance annuelle du fonds est de 11,61%*. La surperformance annuelle est de 8,65%* par rapport aux actions de la catégorie.

Le risque associé à ce fonds sur 3, 5 et 10 ans est jugé comme moyen par MorningStar qui lui attribue sa meilleure note : 5 étoiles.

Les deux gérants du fonds, Franz Weis et Eva Fornadi, ont rejoint Comgest en 2009.

LE STYLE DE GESTION VALUE

Qu’est-ce que la gestion value ?

Les fonds value investissent sur des titres décotés, autrement dit sur des sociétés dont le prix de l’action est inférieur à leur valeur intrinsèque.

A l’inverse du style growth, l’investisseur s’intéresse ici à des entreprises malmenées par le marché. Elles sous-performent les actions de leur catégorie. Mais jusqu’à quand ?

C’est la grande question à laquelle cherchent à répondre investisseurs et gérants. Lorsque l’on investit sur de telles sociétés, on s’attend à ce qu’elles rattrapent leur retard dans les semaines ou mois à venir. C’est notamment le cas pour les valeurs bancaires (BNP, AXA), énergétiques (Engie, Total), ou liées au tourisme et au transport (Air France).

Le principal risque est le “piège de valorisation”. Autrement dit, investir sur des valeurs décotées, sous-évaluées et amenées à le rester longtemps, souvent pour des raisons fondamentales.

Pourquoi investir maintenant sur la gestion value ?

Investir dès maintenant sur un style value permet de tabler sur une rotation sectorielle, donc sur une amélioration des performances des sociétés visées. Ce pourrait être le cas dans les mois à venir, après les fortes progressions des valeurs growth depuis le krach boursier de mars. En parallèle, de nombreuses valeurs value ont été délaissées par les investisseurs.

Les fonds d’investissement value sont principalement pondérés sur les secteurs qui bénéficieront le plus d’une sortie de crise. Que ce soit dans l’industrie, les services financiers ou encore dans l’énergie. Les récents espoirs de vaccin sont majeurs pour bien des entreprises. Prudence est de mise mais plus que jamais, les annonces de vaccin seront à surveiller pour valider cette rotation sectorielle.

Pour estimer si une entreprise est sous-évaluée par rapport à son secteur, l’investisseur calcule son PER (ou “Pricing Earning Ratio”). Soit le ratio de valorisation des entreprises le plus répandu. Pour le calculer, on divise le cours de l’action par le BPA (bénéfice net par action). On peut également le déterminer en divisant la capitalisation boursière par le bénéfice net de la société.

BNP Paribas a par exemple un PER estimé de 6,45 pour 2020, contre 4,78 en 2019. Or, un PER inférieur à 10 indique un titre sous-évalué. Entre 10 et 17, on considère généralement que le prix de l’action est en phase avec le marché. Au-delà de 25, le PER indique une surévaluation de l’action ou de gros bénéfices attendus.

Depuis 2017, le PER moyen de BNP évolue autour de 8,50. L’entreprise a donc actuellement un PER historiquement bas. On peut s'attendre à ce qu'il retourne vers sa moyenne récente. Par ailleurs, à ce niveau, le dividende est très attractif. En 2020, il devrait s’établir à 2,12€. En parallèle, le rendement attendu pour l’action BNP Paribas est de 7,10%.

Le secteur présentant actuellement le PER le plus faible est celui de la finance. C’est donc le secteur le moins cher du moment, en termes de PER. Il se paie globalement 12,50 fois les bénéfices annuels. Avec un PER de 6,45 estimé pour 2020, BNP est donc largement sous-évaluée dans ce secteur sinistré.

Gestion value : un support sur l’Europe

1. Le fonds BlackRock Global Funds - European Value Fund E2 (LU0147394679) est comme son nom l’indique, un fonds réalisant un stock picking de valeurs européennes dites value.

Ce compartiment de BlackRock investit au moins 70% de son actif total dans des sociétés domiciliées ou exerçant la majeure partie de leurs activités économiques en Europe. Et en particulier celles qui sont sous-évaluées.

Le fonds est ainsi investi à plus de 75% dans des entreprises européennes. Principalement issues des secteurs financiers (22,50%), industriels (20%) et des services publics (13%).

Les cinq premières lignes du fonds représentent plus de 20% de l’actif total. Elles permettent d’investir sur Enel (électricité, Italie), Sanofi (santé, France), Zurich Insurance Group (assurances, Suisse), BNP Paribas (banque, France) et Iberdrola (électricité, Espagne).

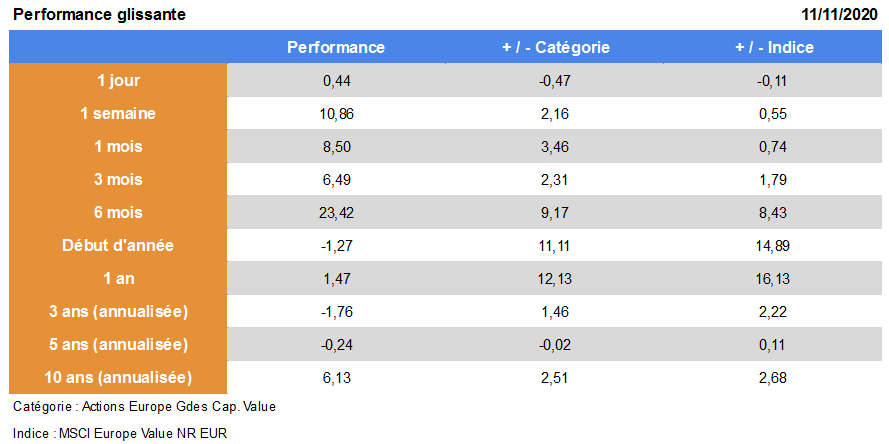

Les performances du fonds :

Source : Morningstar

En tant que support value, le fonds a fortement bénéficié de la dynamique des dernières séances. Sur 1 mois, sa performance ressort à 8,50%*. Contre 23,42%* sur six mois. Et un léger recul d’1,27%* depuis le début de l’année. Sur 10 ans, la performance annuelle ressort à 6,13%* en moyenne. Sur tous ces horizons d’investissement, les actions de la catégorie et l’indice de référence sont battus.

Ce support nous paraît intéressant pour investir sur une rotation sectorielle en Europe, dans les prochains mois.

Le risque associé au fonds est inférieur à la moyenne sur trois et cinq ans, selon MorningStar qui lui attribue la note de 4 étoiles sur 5.

Son gérant Brian Hall a rejoint BlackRock il y a dix ans, en novembre 2010.

GROWTH OU VALUE : QUELS FONDS PRIVILÉGIER ?

Un comité d’investissement réuni autour de Marc Fiorentino

Les conseillers de MeilleurPlacement accompagnent au jour le jour nos clients dans la construction de leur allocation d’actifs et la sélection des différentes zones d’investissement et des supports à privilégier.

Ces choix sont notamment définis par un comité d’investissement, réuni autour de Marc Fiorentino et des experts de MeilleurPlacement. Au moins une fois par mois (mais plus si des conditions de marché exceptionnelles surviennent), le comité analyse l’environnement macro-économique, valide l’allocation d’actifs et procède si besoin aux éventuels arbitrages jugés pertinents.

Cette allocation, vous pouvez la suivre au sein du contrat M Stratégie Allocation Vie. Le mandat d’arbitrage M Stratégie Allocation vous permet de nous confier la gestion de votre contrat d’assurance vie selon un ADN qui nous est cher : frais les plus bas, approche multigestionnaire, convictions de long terme, indépendance, prise de décision collégiale articulée autour des convictions macro-économiques de Marc Fiorentino.

Le mandat d'arbitrage M Stratégie Allocation est disponible à partir de 10 000 euros, au sein du contrat d'assurance-vie M Stratégie Allocation Vie et sa version capitalisation M Stratégie Allocation Capitalisation, contrats assurés par Generali Vie.

4 mandats sont disponibles, adaptés à votre sensibilité au risque.

Plutôt fonds growth ou fonds value ?

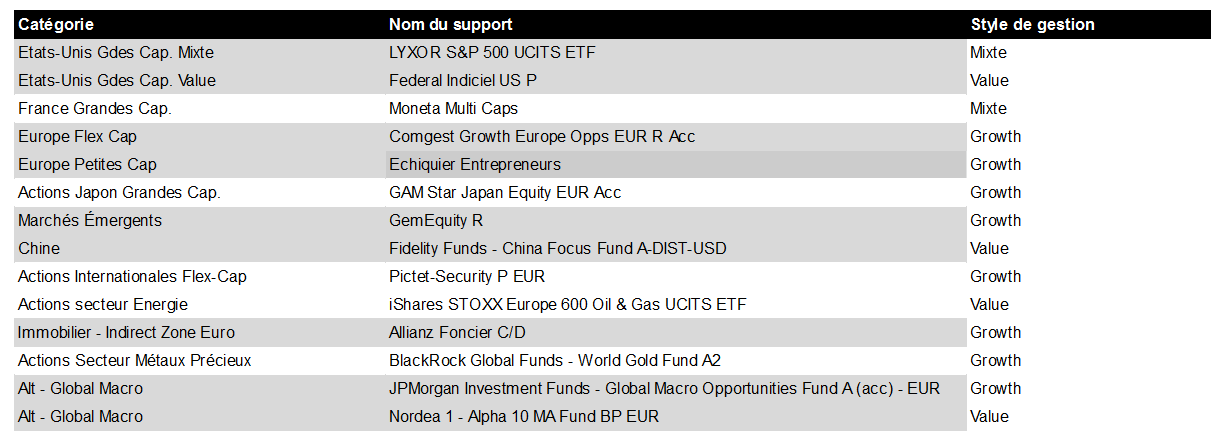

Plutôt que d’opposer la gestion growth et value, le comité choisit de s’appuyer sur ces deux types de gestion pour construire ses allocations. On retrouve ainsi plusieurs fonds growth et plusieurs fonds value au sein de l’allocation conseillée.

Surtout, le choix de privilégier l’une ou l’autre des gestion dépend surtout de la zone géographique que l’on souhaite couvrir. C’est ainsi que le comité a sélectionné un fonds de gestion growth sur l’Europe, mais un fonds de gestion value sur les Etats-Unis, un fonds growth sur le Japon, mais un fonds value sur la Chine :

Actions européennes, le fonds growth Comgest Growth Europe Opportunities EUR (IE00BD5HXJ66). Pondération : de 3,19% (profil prudent) à 16,35% (profil offensif)

Actions américaines, fonds value : Federal Indiciel US P (FR0000988057). Pondération : de 2,35% à 12,73% selon les profils

Actions japonaises, fonds growth : GAM Star Japan Leaders EUR Acc (IE0003012535). Pondération : de 1,47% à 7,68% selon les profils

Actions Chine, fonds value : Fidelity China Focus Fund USD (LU0173614495). Pondération : de 2,25% à 12,19% selon les profils

Les différents supports du mandat d’arbitrage :

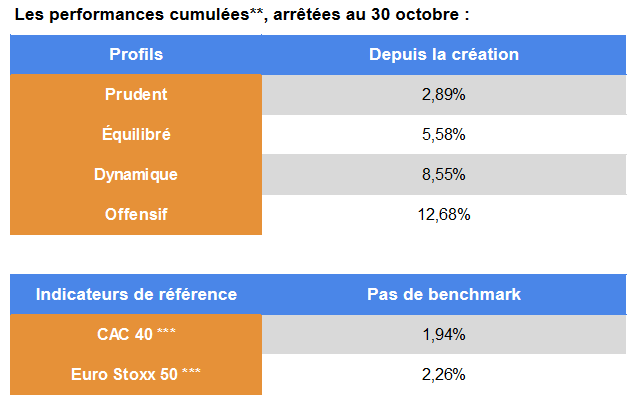

Mais pour quels résultats ?

Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 30/10/2020 - Source MeilleurPlacement.

>> Je reçois une information détaillée sur le mandat d’arbitrage M Stratégie Allocation

Communication non contractuelle à but publicitaire

** Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 31/07/2020 - Source MeilleurPlacement. Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

***Les indices repères présentés (indices dividendes non réinvestis) sont indiqués à titre d’information uniquement. Il ne s’agit pas d'indicateurs de référence des profils.

Toutes les informations présentées sur ce document sont issues de sources considérées comme fiables. Toutefois, MeilleurPlacement n'accepte aucune responsabilité, en cas de perte directe ou indirecte découlant de l'utilisation par quiconque des informations y figurant.

M Stratégie Allocation Vie est un contrat d'assurance vie individuel libellé en euros et / ou unités de compte. Il est assuré par Generali Vie. Société anonyme au capital de 336 872 976 euros. Entreprise régie par le Code des assurances - 602 062 481 RCS Paris Siège social : 2 rue Pillet-Will - 75009 Paris. Société appartenant au Groupe Generali immatriculé sur le registre italien des groupes d’assurances sous le numéro 026.

Il est distribuée par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.