Ces derniers mois, vous avez été nombreux à nous demander quels fonds privilégier pour investir sur les énergies renouvelables. C’est une thématique d’investissement particulièrement intéressante compte tenu des espoirs qu’elle suscite et de la rentabilité qu’elle dégage. Les investisseurs se bousculent pour miser sur ce secteur en pleine expansion. Dans cet article, nous vous présentons trois supports d’investissement. Les deux premiers sont spécifiquement dédiés aux énergies renouvelables. Le troisième participe à la lutte contre les effets du changement climatique mondial.

Les énergies renouvelables sont inépuisables et disponibles en grande quantité. On les distingue généralement en cinq catégories : l’énergie solaire, éolienne, hydraulique, géothermique et issue de la biomasse. À l’inverse, le charbon, le pétrole ou le gaz naturel sont considérés comme des énergies fossiles donc non renouvelables et dont l’extraction est nocive pour l’environnement et le climat.

Au niveau mondial, la transition écologique s’accélère, entre prise de conscience collective, investissements publics/privés et crainte de catastrophes climatiques pour les décennies à venir. En 2019, les investissements mondiaux dédiés à la production “d'électricité verte” ont représenté plus de 230 milliards d’euros. La moitié a été financée par les États-Unis et la Chine.

Les gouvernements et les entreprises se sont engagés à installer 826 GW de capacités supplémentaires dans le parc électrique renouvelable d’ici 2030, pour un coût de 820 milliards d’euros supplémentaires. Mais le compte n’y est pas. Malgré cet effort, la hausse de la température mondiale devrait dépasser les 2° fixés dans le cadre de l’accord de Paris de 2015.

Le Covid, en tant qu’accélérateur de tendances, a mis en lumière ces derniers mois le secteur des énergies renouvelables. Les investisseurs institutionnels comme particuliers ont massivement investi dans ces solutions à la popularité croissante. Selon une étude menée par l’institut YouGov en février 2019, plus de 80% des Français ont une opinion positive du secteur.

Pour les investisseurs, les motivations sont variées et complémentaires. Certains y voient un moyen de donner du sens à leur épargne, en investissant sur un secteur éthique. En parallèle, le marché est en pleine croissance et se révèle de plus en plus rentable. Ses parts de marché augmentent progressivement et cette tendance devrait s'accélérer. L’Agence International de l’Energie estime que 60% des investissements dans la production d’électricité seront dédiés au renouvelable à horizon 2035. D’ici 2040, la consommation mondiale d’énergie devrait toutefois augmenter de près de 37%.

Grâce au progrès technologique, la rentabilité des énergies renouvelables s’améliore d’une année à l’autre. Les économies d’échelle, la compétitivité des chaînes d’approvisionnement et l’expérience croissante des entreprises du milieu ont participé à son essor récent. Par exemple, le photovoltaïque a enregistré une très forte baisse des coûts depuis 2010 (-82%). L’éolien terrestre (-39%) et offshore (-29%) ne sont pas en reste.

Investir dans les énergies renouvelables permet aussi de diversifier son portefeuille, tout en profitant de belles perspectives de développement sur le moyen et le long terme. Dans la deuxième partie de cet article, nous vous présentons trois fonds d’investissement aux allocations sectorielles et géographiques différentes. Tous se sont montrés particulièrement rentables ces derniers mois.

TROIS FONDS EXCEPTIONNELS1. Le fonds BlackRock Global Funds -Sustainable Energy Fund A2 EUR Acc (LU0171289902) est dédié aux énergies renouvelables. Plus précisément, au moins 70% de son allocation vise des sociétés spécialisées dans ce secteur.

Trois secteurs sont principalement ciblés : les technologies (37% de l’actif), l’industrie (27%) et les services publics (26%). Près de 39% des sociétés visées sont américaines, et 32% sont issues de la zone euro.

Bien sûr, les fonds présentés dans cet article participent à l’investissement socialement responsable. Le fonds de BlackRock a obtenu le label ISR en 2019.

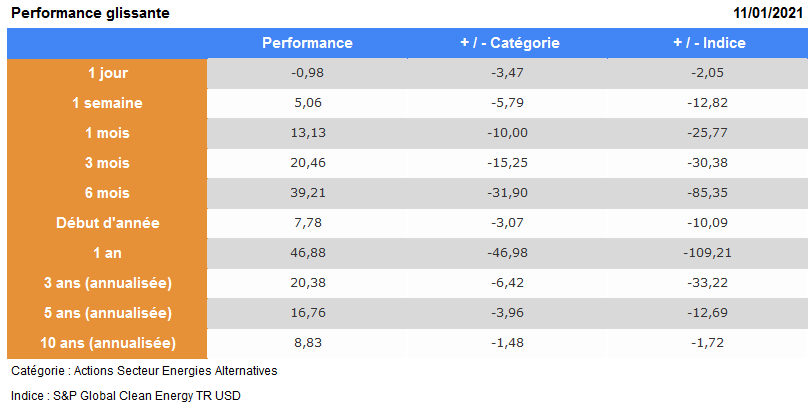

Les performances* du fonds :

Source : Morningstar

Depuis 10 ans, la performance annuelle du fonds s’élève à 8,83% en moyenne. Sur 3 ans, elle est de 20,38% et de 46,88% sur les douze derniers mois.

MorningStar attribue 4 étoiles sur 5 à ce fonds de BlackRock et juge son risque comme inférieur à la moyenne sur trois ans. Sur cet horizon d’investissement, sa volatilité moyenne est de 17,44%.

Le fonds a été créé en avril 2001. Ses deux gérants ont rejoint BlackRock en 2015 et en 2018.

>> Je demande une information complémentaire pour investir sur ce fonds de BlackRock

2. Le fonds Pictet-Clean Energy P EUR (LU0280435388) est également dédié au secteur des énergies renouvelables. Quelques différences le distinguent du fonds de BlackRock. Il n’investit au minimum “que” les deux tiers de son actif dans des sociétés contribuant à la réduction des émissions de carbone, en encourageant notamment la production et la consommation d’énergie propre.

Les trois principaux secteurs ciblés sont les mêmes, avec toutefois une allocation différente : 49% de l’actif est dédié au secteur technologique, contre 26% pour les services publics et 17% pour l’industrie. Autre différence notable, 52% des sociétés ciblées sont américaines, et seulement 27% sont issues de la zone euro.

L’allocation de Pictet fait donc la part belle aux sociétés américaines et au secteur technologique.

Le fonds a reçu le label ISR en 2018.

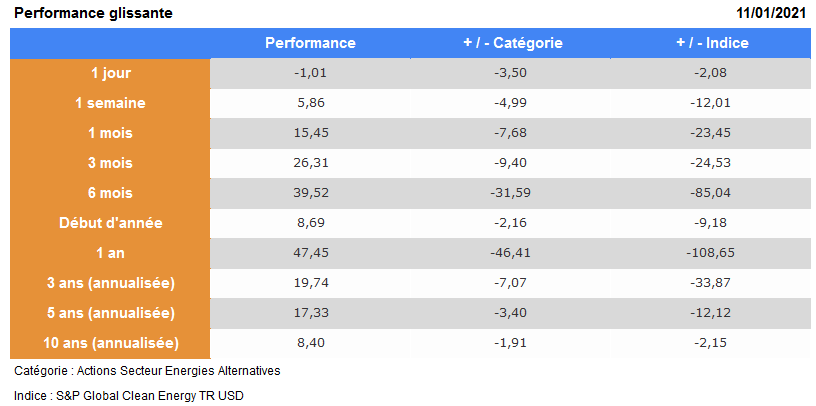

Les performances* du fonds :

Source : Morningstar

Sur dix ans, la performance annuelle ressort à 8,40% en moyenne, contre 19,74% sur trois ans. Comme pour le fonds de BlackRock, les douze derniers mois se sont révélés particulièrement rentables avec une performance de 47,45%.

Sur tous les horizons d’investissement, le risque serait inférieur à la moyenne selon MorningStar qui attribue la note de 4 étoiles sur 5 au fonds de Pictet. Sa volatilité moyenne est de 20,22% sur trois ans.

Le fonds a été créé en mai 2007. Ses gérants ont rejoint Pictet en 2011 et en 2015.

>> Je demande une information complémentaire pour investir sur ce fonds de Pictet

3. Pour ce troisième et dernier fonds, nous changeons de catégorie d’investissement, au profit de la thématique “écologie”, plus large et moins spécifique aux énergies renouvelables.

Le fonds Schroder International Selection Fund Global Climate Change Equity A Accumulation EUR (LU0302446645) investit dans des sociétés luttant contre les effets du changement climatique mondial.

L’allocation sectorielle est différente des deux précédents fonds, au profit des industries (39% de l’actif), du secteur technologique (21%) et de la consommation cyclique (17%). 43% des cibles sont américaines, et 21% proviennent de la zone euro. Fait notable, 11% sont japonaises.

Le fonds a été labellisé ISR en 2020.

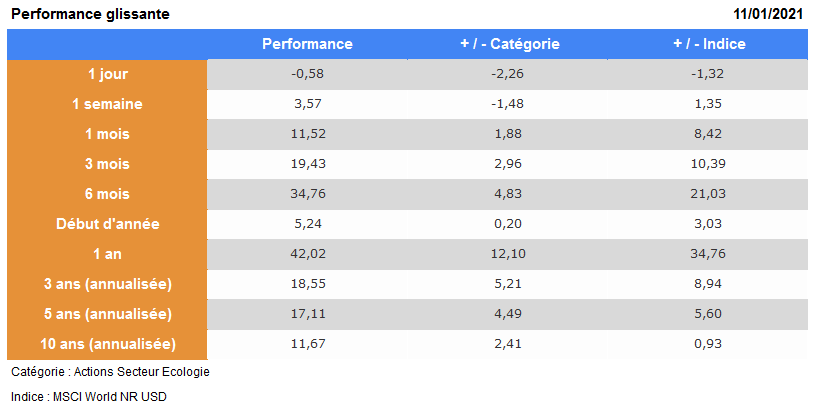

Les performances* du fonds :

Source : Morningstar

La performance annuelle s’élève à 11,67% en moyenne sur dix ans, et à 18,55% sur trois ans. Sur un an, elle est de 42,02%.

Sur tous les horizons d’investissement, le risque du fonds est jugé comme moyen par MorningStar qui lui décerne toutefois sa meilleure note, 5 étoiles. Sa volatilité moyenne sur trois ans est de 17,76%.

Le fonds a été créé en juin 2007. Ses deux gérants ont rejoint Schroder International en 2007 et en 2020.

>> Je demande une information complémentaire pour investir sur ce fonds de Schroder International

Tous les fonds d’investissement mentionnés dans cet article sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs via M Retraite Vie.

INVESTIR EN GESTION LIBRE DANS LES MEILLEURES CONDITIONSAvec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : sécurité, santé, énergies renouvelables, technologie, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

Vous pouvez également sélectionner des fonds d’investissement socialement responsable (ou “ISR”) uniquement investis dans le secteur des énergies renouvelables, de l’eau, des infrastructures et technologies plus propres … 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2019, Suravenir Rendement offrait un rendement net de 1,60%**, contre 2,40%** pour Suravenir Opportunités.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Une tarification ultra-compétitive est appliquée : aucun frais, de dossier, d’entrée, d’arbitrage ou sur vos versements, n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supportse, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.

* Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

** Taux de revalorisation du fonds en euros Suravenir Rendement au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 30 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.