Vous êtes très nombreux à vous intéresser aux fonds de dettes privées. Avec des taux toujours élevés, vous faites bien ! Aujourd’hui, nous répondons à vos cinq principales questions sur le sujet. Et comme toujours, nous vous présentons notre meilleure solution d’investissement pour cette classe d’actifs jusqu’à présent réservée aux grandes fortunes et aux institutionnels (performances : +9%* en 2023, +23,5%* sur trois ans).

1. Qu’est-ce qu’un fonds de dettes privées ?

Un fonds de dette privée est un fonds d'investissement qui collecte de l'argent auprès d'investisseurs et l'utilise pour acheter de la dette d'entreprises. La dette peut prendre différentes formes, telles que des prêts, des obligations et des titres à taux fixe.

2. Comment fonctionnent les fonds de dette privée ?

Les fonds de dette privée sélectionnent des entreprises qu'ils jugent prometteuses et leur accordent des prêts ou achètent leurs titres de dette. Les entreprises utilisent cet argent pour financer leurs activités, comme la croissance, l'acquisition d'autres sociétés ou le remboursement de dettes existantes.

Les investisseurs dans les fonds de dette privée espèrent obtenir un rendement sur leur investissement sous la forme d'intérêts sur les prêts qu'ils ont accordés ou sur les titres de dette qu'ils ont achetés. Le rendement peut être supérieur à celui des obligations d'État ou d'autres placements à revenu fixe, mais il s'accompagne également d'un risque plus élevé.

3. Quels sont les avantages des fonds de dette privée ?

Potentiel de rendement élevé. Les fonds de dette privée peuvent offrir des rendements plus élevés que les placements à revenu fixe traditionnels, comme les obligations d'État. Cela est dû au fait qu'ils investissent dans des entreprises qui sont généralement plus risquées que les émetteurs d'obligations souveraines. Avec des taux records, beaucoup d’entreprises cherchent en ce moment des alternatives de financement aux banques.

Diversification. La dette privée peut aider à diversifier un portefeuille d'investissement, car elle n'est pas corrélée aux actions. Autrement dit, la valeur de la dette privée ne fluctue pas selon les variations des marchés boursiers. Désormais accessible à tous, nous recommandons aux particuliers d’allouer 5% à 20% de leurs investissements à cette classe d’actifs, selon leurs profils. Historiquement, c’est l’allocation ciblée par un grand nombre d’institutionnels et de grandes fortunes.

Accès à des opportunités d'investissement uniques. Les fonds de dette privée permettent aux particuliers d'accéder à des opportunités d'investissement uniques et jusqu’à présent inaccessibles. Cela peut inclure des prêts à des entreprises en forte croissance.

Impact potentiel sur l'économie réelle. En investissant dans des fonds de dette privée, les particuliers peuvent contribuer à financer la croissance de petites et moyennes entreprises, et à créer des emplois en France et en Europe. Ils donnent ainsi du sens à leur épargne.

>> Je demande une information complémentaire sur les fonds de dettes privées

4. Quels sont les risques des fonds de dette privée ?

Il est important de noter que les fonds de dette privée ne sont pas sans risque. Les principaux risques associés à ces fonds sont les suivants.

Risque de crédit. Les entreprises qui empruntent auprès de fonds de dette privée peuvent faire faillite, ce qui signifie que les investisseurs pourraient perdre leur argent. Naturellement, les gérants des fonds de dettes privées diversifient leurs investissements sur un grand nombre d’entreprises pour limiter ce risque. Sur les dix dernières années, aucun défaut de paiement n’a été constaté via la solution que nous vous proposons aujourd’hui.

Risque de liquidité. La dette privée n'est pas toujours facilement vendable, ce qui peut rendre difficile le retrait d'argent d'un fonds de dette privée. La solution que nous vous proposons dans la suite de cet article est fortement liquide.

Risque de taux d'intérêt. La valeur de la dette privée peut baisser si les taux d'intérêt augmentent. Or, les taux sont globalement amenés à baisser dans les prochains mois.

5. Qui peut investir dans les fonds de dette privée ?

Traditionnellement, les fonds de dette privée n’étaient pas accessibles à tous les investisseurs. Ils étaient réservés aux institutionnels et aux particuliers les plus fortunés. Mais ça, c’était avant ! Comme toutes nos solutions d’investissement, celle présentée aujourd’hui est accessible au plus grand nombre.

>> Je demande une information complémentaire sur les fonds de dettes privées

QUELS FONDS CHOISIR ?

En mars, le fonds Eurazeo Private Value Europe 3 (FR0013301553) a été primé par le magazine Investissement Conseils comme l’un des meilleurs dans l’univers du Private Equity. Il finance la croissance d’entreprises de taille intermédiaire, essentiellement européennes. Principalement investi en dettes privées (obligations d’entreprises non cotées), il vise des rendements très attractifs pour une prise de risque limitée.

Avec un rendement de 9%* en 2023 et de 6,76%* en 2022 (+23,54%* en cumulé sur trois ans et +35,38%* sur cinq ans), il surperforme nettement sa catégorie d’investissement selon le média indépendant Quantalys. Clairement, il illustre bien le niveau de performance pouvant être atteint par cette classe d’actifs désormais incontournable.

Source : Eurazeo

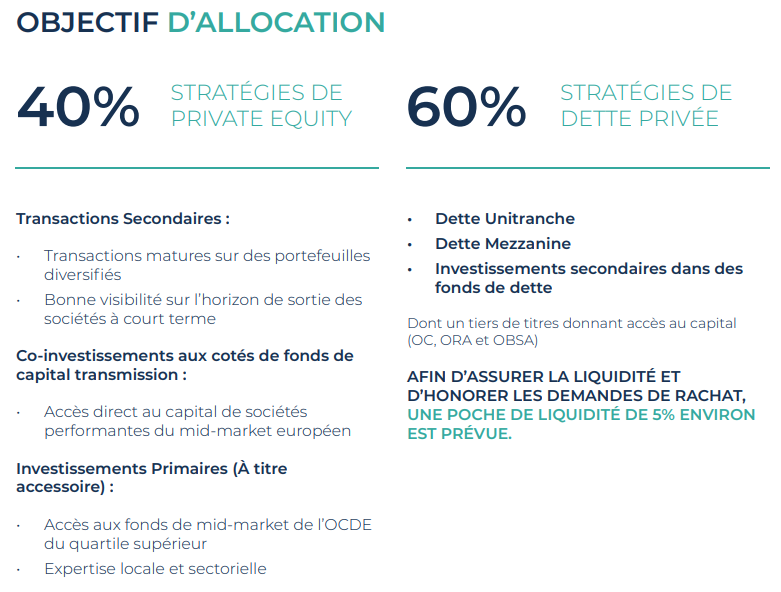

Le fonds intègre deux stratégies d’investissement distinctes : l’investissement en dette privée, avec une allocation cible de 60%, et l’achat de parts de fonds ou de portefeuilles de participations en Private Equity, ciblant 40% du portefeuille. En moyenne, les dettes détenues ont une maturité de 5 ans mais sont le plus souvent remboursées par les entreprises après 3 ans seulement. C’est un cycle court.

Cette approche a pour but de générer une performance relativement constante dans le temps, de l’ordre de 6 à 8% par an*. Un rendement solide et appuyé par une faible volatilité : le but n’est pas de viser la performance la plus élevée possible, avec le risque de connaître des contre-performances importantes, mais de générer un rendement appréciable sans mauvaise surprise d’une année sur l’autre.

>> Je demande une information détaillée sur le fonds Private Value Europe 3

LE CHOIX DE MARC ET DE SON COMITÉ

Le fonds Eurazeo Private Value Europe 3 est le support dans lequel nous investissons via la gestion pilotée Pilot pour diversifier nos allocations.

Les investisseurs professionnels, notamment les family offices qui gèrent les grandes fortunes, ne se contentent pas de quelques classes d’actifs. Ils intègrent bien sûr des actions et obligations, mais aussi de la pierre papier (immobilier), des matières premières ou encore du Private Equity. Notre gestion pilotée intègre toutes ces classes d’actifs et elle est accessible au plus grand nombre. C’est une révolution.

La Gestion Pilotée de Meilleurtaux Placement vous permet de déléguer la gestion de votre contrat d'assurance-vie aux experts de Meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère directement votre contrat. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation disponible dès 500 € d’encours et construite autour des convictions que Marc partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses convictions dans le temps.

>> Je souhaite suivre l’allocation de Marc Fiorentino

Vous souhaitez en savoir plus sur le fonds d’Eurazeo ? Marc s’est entretenu il y a quelques jours avec Olivier Millet, membre du Directoire de cette société d'investissement française.

Communication non contractuelle à caractère publicitaire.

* Objectif net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés. Cet objectif a été établi par la Société de Gestion notamment sur la base d’hypothèses de distributions futures pour chacun des Fonds du Portefeuille qui composera le portefeuille du Fonds. Ces hypothèses ne constituent en aucun cas un engagement de la Société de Gestion concernant la performance finale qui sera effectivement réalisée par le Fonds. En effet, il s’agit d’hypothèses établies sur la base des performances passées qui ne sauraient préjuger des performances futures. Ce rendement cible de l’investissement n’est pas garanti et ne constitue qu’un objectif de gestion. Les fonds cités ci dessus ne bénéficient d’aucune garantie en capital et les souscripteurs pourront perdre tout ou partie du capital initialement investi.

Les FCPR sont des placements long terme (10 ans minimum) qui présentent un risque de perte en capital. Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements s'adressent à des investisseurs avertis et sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.