Eurazeo est l’un de nos partenaires pour vous proposer les meilleures solutions de Private Equity, désormais accessibles à tous. Aujourd’hui, nous vous présentons l’un de ses fonds, conçu autour d’un “moteur hybride” alliant le rendement des actions et des obligations d’entreprises non cotées. Les performances sont clairement au rendez-vous ! Pour les investisseurs 100% actions, qui n’investissent pas sur les obligations, nous avons également une solution incontournable. C’est à découvrir dans cet article.

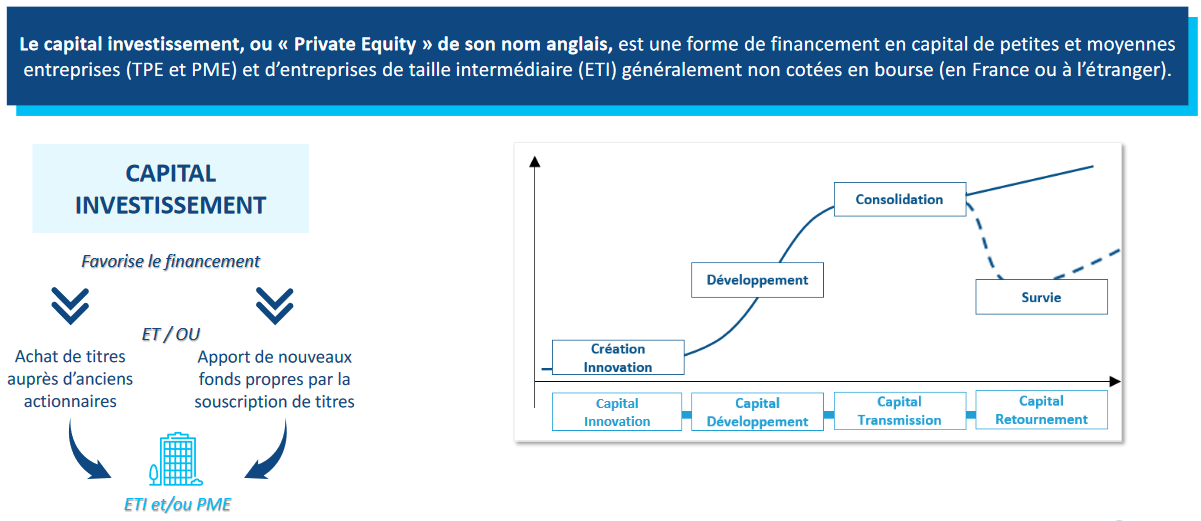

Tout d’abord, quelques bases. Le private equity (ou capital-investissement en français) est une prise de participation dans le capital de petites et moyennes entreprises (PME). C’est une manière d’investir dans l’économie réelle en accompagnant le financement d’entreprises en échange d’une recherche de plus-value (non garantie).

Des fonds d'investissement vont choisir des sociétés avec un besoin de capitaux (en injectant de l'argent ou en entrant au capital par exemple) et accompagnent également souvent l'entreprise dans sa gouvernance. Certaines entreprises ont également recours au Private Equity lorsqu'elles n'arrivent pas à emprunter aux banques traditionnelles : les sociétés de gestion s’avèrent plus habituées à avoir des dossiers atypiques et disposent de nombreux modes d'investissement.

En comparaison de l’immobilier ou des actions, le capital-investissement (Private Equity) constitue une classe d’actifs méconnue du grand public. Les plus gros patrimoines et les family offices allouent 10 à 15% de leurs actifs au Private Equity. La part des particuliers est aujourd’hui extrêmement basse du fait de la barrière à l’entrée liée aux tickets minimum d’investissement, du manque de compréhension de cette classe d’actif et de la difficulté d’intégrer le Private Equity au sein de l’assurance vie. Du moins, jusqu’à présent ! Il est désormais possible d’investir dans le Private Equity via l’assurance vie.

Source : Spirica

Du côté des investisseurs, le capital-investissement se distingue en termes de rendement. Année après année, les statistiques compilées par l’association France Invest font état d’un taux de rendement interne (TRI) net* globalement supérieur à celui des actions ou de l’immobilier.

La Banque Publique d’Investissement (Bpifrance), est l’un de nos partenaires incontournables pour démocratiser le private equity. Ce fonds souverain national est un acteur majeur du secteur et accompagne les entreprises, de leurs débuts jusqu’à leur potentielle cotation en Bourse. Pour le dire autrement, Bpifrance est le fonds souverain français tourné vers le secteur privé, et c’est désormais votre porte d’entrée pour accéder au “club” jusqu’à présent très fermé du capital investissement.

>> Je demande une information complémentaire sur le fonds de Private Equity de BPIFrance

QU’EST-CE QU’UN FCPR DE RENDEMENT ?

Le FCPR de BPIFrance est un excellent support d’investissement. Toutefois, comme la majorité des fonds dédiés au Private Equity, il n’est pas dénué de risque de perte en capital et sa courbe de rentabilité évolue en J. Les premières années, les rendements sont souvent faibles ou négatifs, résultant des coûts d’investissement, des frais de gestion, d’un portefeuille d’investissement qui n’est pas encore arrivé à maturité.

Avec le temps, les fonds vont afficher des rendements** croissants, lorsque les investissements arrivent à maturité. Rappelons bien sûr qu’un espoir de performance élevé est invariablement lié à un risque important de perte en capital.

Ce qui distingue un FCPR de rendement, c’est son objectif de générer des revenus réguliers pour les investisseurs, tout en prenant des risques calculés. Ces fonds investissent à la fois en dette privée et en actions non cotées. Un “moteur hybride” particulièrement intéressant : les obligations assurent un rendement constant, grâce aux coupons versés chaque année. En parallèle, la revalorisation des actions détenues, et leurs ventes, fournissent des sursauts ponctuels de performance.

Ce modèle hybride permet de lisser la courbe en J habituelle des FCPR classiques en récoltant les premières années les coupons des obligations, en attendant que les actions détenues soient revalorisées sur le moyen ou long terme.

>> Je demande une information détaillée sur le fonds Private Value Europe 3

LA SOLUTION D’EURAZEO

Dans l’univers du Private Equity, il existe des solutions pour atténuer ces risques. Le cas du FCPR de rendement d’Eurazeo est un parfait exemple.

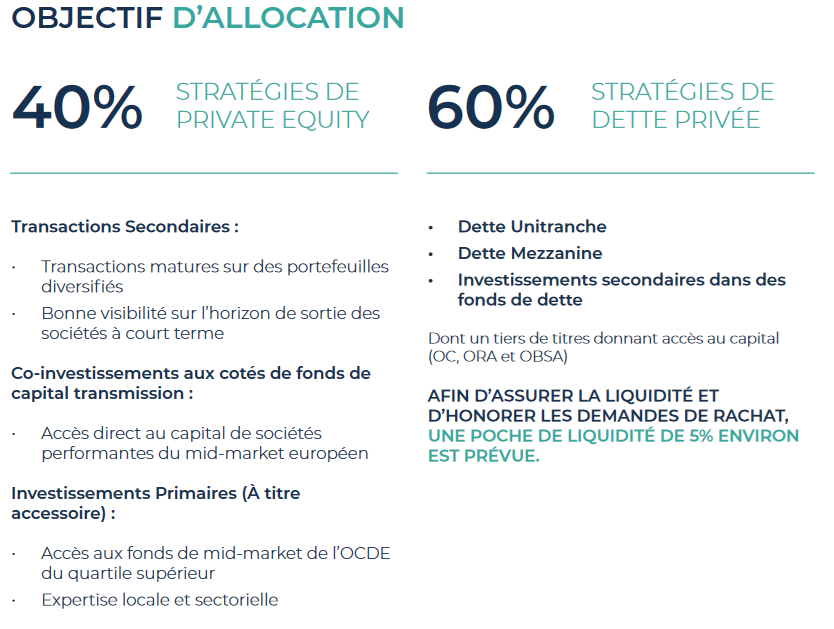

Notre partenaire Eurazeo est spécialisé dans l’accompagnement des opérations de capital-transmission (buyout) d’entreprises matures de taille intermédiaire. Eurazeo a conçu un fonds hybride : à 40% investi sur des actions d’entreprises non cotées et à 60% en dette privée. Le fonds Eurazeo Private Value Europe 3 (FR0013301553) finance ainsi la croissance d’entreprises de taille intermédiaire, essentiellement européennes.

En moyenne, les dettes détenues par le FCPR ont une maturité de 5 ans mais sont le plus souvent remboursées par les entreprises après 3 ans seulement. C’est un cycle court.

Source : Eurazeo

Avec un rendement de 6,7% en 2022 et de 8,1% en 2023, le fonds Private Value Europe 3 d’Eurazeo illustre bien le niveau de performance pouvant être atteint via cette classe d’actifs.

Cette approche hybride a pour but de générer une performance relativement constante dans le temps, de l’ordre de 6 à 8 % par an*. Un rendement solide et appuyé par une faible volatilité : le but n’est pas de viser la performance la plus élevée possible, avec le risque de connaître des creux et/ou contre-performances importants, mais de générer un rendement appréciable sans mauvaise surprise d’une année sur l’autre.

Sur un an, les performances du FCPR Private Value Europe 3 ressortent à 8,75%, à 25,27% en cumulé sur trois ans et à 34,33% sur cinq ans (performances arrêtées au 10 novembre 2023). La périodicité de valorisation du FCPR est hebdomadaire.

Qu’en est-il de la soutenabilité de la dette des sociétés ciblées ? 91% d’entre elles sont en phase avec leurs objectifs de business plan, ou au-dessus de ces objectifs, et pourront rembourser facilement leurs prêts. Autre élément important : avec la baisse à venir des taux, le moteur hybride prendra tout son sens grâce à la poche actions.

>> Je demande une information détaillée sur le fonds Private Value Europe 3

Le fonds Eurazeo Private Value Europe 3 est le support dans lequel nous investissons via notre gestion pilotée Meilleurtaux Placement pour diversifier nos allocations dans le private equity.

La Gestion Pilotée de Meilleurtaux Placement vous permet de déléguer la gestion de votre contrat d'assurance-vie aux experts de Meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère directement votre contrat. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation disponible dès 500 € d’encours et construite autour des convictions que Marc partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses convictions dans le temps.

>> Je souhaite suivre l’allocation de Marc Fiorentino

Communication non contractuelle à caractère publicitaire.

* Objectif net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés. Cet objectif a été établi par la Société de Gestion notamment sur la base d’hypothèses de distributions futures pour chacun des Fonds du Portefeuille qui composera le portefeuille du Fonds. Ces hypothèses ne constituent en aucun cas un engagement de la Société de Gestion concernant la performance finale qui sera effectivement réalisée par le Fonds. En effet, il s’agit d’hypothèses établies sur la base des performances passées qui ne sauraient préjuger des performances futures. Ce rendement cible de l’investissement n’est pas garanti et ne constitue qu’un objectif de gestion. Le fonds Bpifrance Entreprises Avenir 1 ne bénéficie d’aucune garantie en capital et les souscripteurs pourront perdre tout ou partie du capital initialement investi.

** Les FCPR sont des placements long terme (10 ans minimum) qui présentent un risque de perte en capital. Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements s'adressent à des investisseurs avertis et sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.