Les produits de défiscalisation sont avant tout connus pour l’avantage fiscal qu’ils procurent, mais ils n’en sont pas moins des placements rémunérateurs offrant de potentielles plus-values, et donc une performance réelle très appréciée des investisseurs. En revanche, certains auront tendance à offrir des performances variables d’une année à l’autre, et d’autres, des revenus plus stables permettant ainsi d’apprécier pleinement la réduction d’impôt.

Dans l’univers des produits d’épargne, certains placements seront plus risqués que d’autres. Par exemple, les obligations ou les fonds en euros peuvent être perçus comme des investissements moins risqués, des placements pouvant donc offrir des rendements plus modestes. En revanche, d’autres placements peuvent être plus volatils, mais offrent également un potentiel de rendement plus élevé (comme les actions).

Du côté des produits de défiscalisation, le fonctionnement est le même. Un produit de défiscalisation investit dans des actifs plus ou moins risqués mais ce produit est aussi un placement comme un autre, à la seule différence qu’il offre en plus aux investisseurs un avantage fiscal. Mais pour que l’avantage fiscal soit total, encore faut-il que le placement obtienne de bonnes performances. En effet, vous n’avez pas la garantie d’obtenir de futurs gains, ni la garantie de récupérer la totalité du capital investi (si les performances sont négatives).

Les fonds investissant dans l’économie réelle sont par exemple plus sujets aux performances aléatoires. Des moins-values sont davantage envisageables à la clôture du fonds et c’est alors la réduction d’impôt qui compense ces mauvaises performances. Au contraire, ces mêmes fonds peuvent obtenir des plus-values qui, accompagnées de la réduction d’impôt, font profiter les épargnants d’une belle performance réelle.

Pour éviter de prendre trop de risques, d’autres produits combinent réduction d’impôt et performances plus stables. C’est le cas par exemple des Groupements Forestiers d’Investissement (GFI).

>> Je souhaite recevoir une information détaillée sur le GFI France Valley Forêts XII

Dans le lot des produits défiscalisants offrant des performances relativement stables, les Groupements Forestiers d’Investissement (GFI) sont des fonds qui investissent dans des actifs forestiers. Les GFI offrent une certaine stabilité en générant des revenus réguliers, principalement issus des coupes et ventes de bois. Une fiscalité attractive a été mise en place car l’Etat souhaite encourager les particuliers à investir dans les forêts pour contribuer à leur gestion durable.

Stables et peu sujets au risque en capital, les actifs forestiers peuvent légitimement prétendre au statut de valeur refuge. Complètement décorrélés des marchés boursiers ou du marché immobilier, les actifs forestiers sont en plus peu volatils. Pour investir dans la forêt, le GFI France Valley Forêts XII permet de miser à la fois sur une fiscalité attractive et des rendements stables.

Des rendements stables

Le rendement d'exploitation brut annuel d'une forêt dépend du programme d’exploitation et du cours des bois. Historiquement, il oscille entre 1 % et 3 % en moyenne sur 10 ans (la durée de placement recommandée), ce qui conduit à un rendement net d'environ 1 % après déduction de tous les frais.

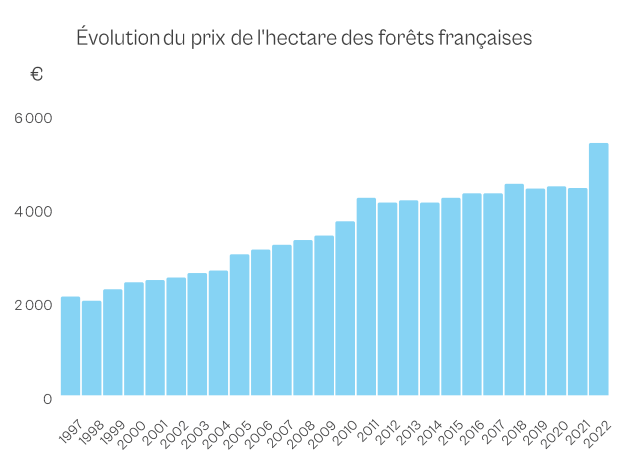

Au-delà du rendement d’exploitation, la valeur des parts qui dépend de l’évolution du stock de bois dans les forêts et de l’évolution du prix à l’hectare évolue. Sur les 20 dernières années, il a progressé de 3 %* par an en moyenne.

Le GFI France Valley Forêts XII vise une performance annuelle de 2,5 % (combinant dividendes distribués et revalorisation de la part) sur une durée d'investissement recommandée de 10 ans (objectif non garanti). En résumé, la performance de l'investissement repose sur le rendement net d'exploitation des forêts, lié au cours du bois, ainsi que sur l'évolution de la valeur des parts, dépendante de la valeur globale des forêts.

Une fiscalité avantageuse

En investissant dans le GFI France Valley Forêts XII, vous profitez de trois avantages fiscaux :

• une réduction d’impôt égale à 25 % du montant investi dans la limite d’une souscription de 50 000 € pour un célibataire et 100 000 € pour un couple, soit une réduction d’impôt respectivement de 12 500 € et 25 000 €. Pour réduire l’impôt à payer en 2024 sur vos revenus de 2023, la date limite de souscription est le 22 décembre 2023.

• une exonération partielle de droits de succession et de donation avec un abattement de 75 % sur l’assiette taxable sur laquelle est calculée les droits. Seuls les actifs forestiers sont pris en compte pour cet abattement. Les sommes non investies, comme la trésorerie, en sont donc exclues.

• une exonération totale d’impôt sur la fortune immobilière (IFI). L’investissement dans le GFI sort du calcul de l’assiette taxable à l’IFI (sous conditions).

Le GFI France Valley Forêts XII est accessible à partir de 5 000 € sans frais d’entrée et en contrepartie d’une durée de blocage de 5 ans et ½ à 7 ans.

>> Je découvre le GFI France Valley Forêts XII

Le PER est le seul produit d’épargne spécialement dédié à la préparation de sa retraite. Son fonctionnement est en partie calqué sur celui de l’assurance-vie puisque vous pouvez définir vous-même votre allocation d’actifs, ou sélectionner une des allocations clé-en-main (prudent, équilibré, dynamique…). Ceci fait du PER un bon placement pour sécuriser son épargne (selon l’allocation d’actifs) tout en réduisant son impôt sur le revenu.

La réduction d’impôt du PER

Son avantage majeur réside dans sa fiscalité puisque, et contrairement à l’assurance-vie, les versements volontaires sont déductibles des revenus imposables (dans les limites légales). C’est très simple : plus vous versez dans un PER, moins vous avez de revenus à déclarer. Cette déduction fiscale dépend de votre tranche marginale d’imposition (TMI) : c’est le taux d'imposition qui s'applique à la tranche la plus élevée de vos revenus.

Cet avantage nécessite toutefois de bloquer l’épargne investie jusqu’à l’âge de la retraite, sauf cas de déblocage anticipé.

Une sécurité offerte par le fonds en euros

Au-delà de son avantage fiscal, le PER offre aussi la possibilité d’investir sur une palette variée de supports d’investissement : des supports peu risqués tel que le fonds en euros et d’autres plus risqués parmi les unités de compte.

Ainsi, rien n’empêche d’investir tout ou une partie de votre épargne dans un fonds en euros tout en profitant de l’avantage fiscal du PER. Comme sur une assurance vie, le taux du fonds euros d’un PER est connu en début d’année pour l’année précédente. La rentabilité moyenne du fonds en euros d’un PER pour 2023 ne sera donc connue qu’en 2024. Le taux de rendement 2022 du fonds en euros Nouvelle Génération du PER Meilleurtaux Liberté PER était à 2,30 %** (contre 1,65 % en 2021). Ce contrat donne aussi accès à plus de 700 supports d’investissement (OPCVM, SCPI, private equity, ETF, obligations…).

A savoir : l’accès au fonds en euros est parfois soumis à la condition d’investir une partie de vos versements sur des unités de compte présentant un risque de perte en capital. Cette condition d’accès vous oblige ainsi à rechercher d’autres supports sur lesquels placer votre épargne. Certains contrats proposent toutefois la possibilité d’investir à hauteur de 100 % en fonds en euros. C’est le cas du contrat Meilleurtaux Liberté PER, accessible à 100 % en fonds en euros dès 500 € sans frais d’entrée ou de versement.

>> Je découvre le contrat Meilleurtaux Liberté PER

La gestion pilotée pour dormir sur ses deux oreilles

Pour les profils prudents mais qui souhaitent une répartition plus variée dans leur allocation, choisir de déléguer son allocation d’actifs en choisissant la gestion pilotée est une solution pertinente. La gestion pilotée permet d’obtenir l’allocation idéale selon son profil investisseur (prudent, équilibré, dynamique…). Pour un profil prudent, une bonne partie de l’épargne sera investie en fonds en euros mais une autre partie sera investie dans d’autres classes d’actifs avec surtout de l’immobilier et de l’obligataire pour les profils prudents mais aussi des actions et du private equity pour diversifier sans pour autant prendre trop de risque.

Chez Meilleurtaux Placement, l’allocation de la gestion pilotée est décidée par Marc Fiorentino et son comité stratégique. Ils se réunissent mensuellement pour décider d’éventuels ajustements et s’adapter à l’environnement économique actuel.

Communication non contractuelle à caractère publicitaire

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

** Taux de rendement annuel net de frais de gestion du contrat de 2 % par an, hors prélèvements sociaux et fiscaux. Le Fonds Euro Nouvelle Génération Spirica présente une garantie du capital annuelle minorée des frais de gestion de 2 %, soit une garantie de 98 %.