Les indices boursiers sont très hauts ! Trop hauts diront certains, car proches de leurs records historiques. Investir maintenant en Bourse en inquiète plus d’un, c’est légitime. Quels sont les secteurs en retard ? Ceux qui sous-performent les grands indices et qui pourraient fortement rebondir dans les prochains mois. Réponse dans cet article incontournable pour les années à venir.

Investisseurs risquophiles, cet article est pour vous ! Avant toute chose, rappelons une évidence : rien ne garantit bien sûr que le rebond tant attendu va se manifester et rappelons qu’il s’agit d’un potentiel, sans aucune garantie. Investir sur un rebond est par nature risqué mais souvent tentant. Pourquoi alors investir sur des thématiques sous-évaluées ? Pour l’investisseur risquophile, il y a principalement cinq raisons.

1. Potentiel de rendement élevé : Les actions sous-évaluées sont celles qui sont vendues à un prix inférieur à leur valeur intrinsèque ou fondamentale. Si l'investisseur est capable d'identifier correctement ces actions, il pourrait bénéficier d'une augmentation significative du prix des actions lorsque le marché réalise leur véritable valeur.

2. Protection contre les baisses de marché : Par nature, les actions sous-évaluées ont un biais à la baisse limité car leur prix est déjà faible. En investissant dans ces actions, vous pouvez réduire votre exposition au risque de baisse de la valeur de votre portefeuille en cas de volatilité du marché.

3. Dividendes : Les entreprises sous-évaluées sont souvent des entreprises matures avec des flux de trésorerie stables, qui sont en mesure de verser des dividendes réguliers à leurs actionnaires. Par conséquent, les investisseurs peuvent bénéficier non seulement de l'appréciation potentielle du prix des actions, mais aussi de dividendes réguliers.

4. Stratégie contrarienne : L'investissement dans des valeurs sous-évaluées peut être considéré comme une approche contrarienne. Il s'agit d'acheter lorsque d'autres vendent et vice versa. Cela peut être une bonne stratégie pour tirer profit des mouvements cycliques du marché.

5. Possibilité de rachat ou de fusion : Les entreprises sous-évaluées sont souvent la cible d'acquisitions ou de fusions, car elles peuvent représenter une bonne affaire pour d'autres entreprises. Si une entreprise sous-évaluée dans laquelle vous avez investi est rachetée, le prix de l'action pourrait rapidement progresser.

Cependant, il est important de noter qu'investir dans des actions sous-évaluées nécessite des compétences en analyse fondamentale pour estimer avec précision la véritable valeur d'une entreprise. Il est aussi crucial de faire preuve de patience, car il peut parfois prendre du temps avant que le marché reconnaisse la valeur réelle de ces entreprises. En somme, mieux vaut s’en remettre à l’expertise de gérants professionnels, ou investir via des ETF.

Quelles sont les principales thématiques boursières en retard ? Celles qui affichent des sous-performances importantes sur 2023 ? Dans la suite de cet article, nous en avons identifié trois. Et comme toujours, nous vous présentons des solutions d’investissement adaptées.

3 THÉMATIQUES À FORT POTENTIEL

1. Les actions chinoises

Fin 2022, Pékin levait ses restrictions sanitaires zéro-Covid. Après trois ans de paralysie partielle de l’économie, un rebond spectaculaire de la croissance chinoise était attendu, grâce au rattrapage de la consommation et des exportations. Patatras…

En 2023, l’Empire du Milieu a connu l’une de ses plus faibles croissances économiques depuis 1990, avec une hausse du produit intérieur brut de 5,2% “seulement”, selon les données officielles dévoilées par Pékin. Ce taux, bien que respectable comparé à d'autres grandes économies, est le plus faible en trois décennies, à l'exception des périodes liées à la pandémie de Covid-19.

La reprise économique, initialement impulsée par la levée des restrictions sanitaires fin 2022, a été entravée par plusieurs facteurs, notamment une crise immobilière majeure, un chômage élevé parmi les jeunes, des incertitudes mondiales et une confiance en berne des ménages et des entreprises. La croissance économique a davantage ralenti au quatrième trimestre, n'atteignant qu'un petit +1%.

La crise dans le secteur immobilier, exacerbée par des mesures strictes de Pékin pour restreindre l'accès au crédit des promoteurs immobiliers, a alimenté la défiance des acheteurs. Des géants comme Evergrande et Country Garden ont défrayé la chronique avec leurs difficultés financières, des logements inachevés et une baisse des prix de l'immobilier.

Malgré une reprise économique décevante en 2023, le gouvernement chinois envisage des mesures plus robustes cette année pour soutenir la reprise. Pour l’heure, les prévisions de la Banque mondiale indiquent toutefois un nouveau ralentissement de la croissance chinoise à +4,5% en 2024. Le gouvernement doit annoncer son objectif officiel en mars.

Dans ce contexte maussade, les actions chinoises sont à la traîne. C’est le moins que l’on puisse dire ! En trois ans, l’indice boursier de Shanghai cède 25%. Les niveaux de valorisations extrêmement bas, historiquement bas, nous ont d’ailleurs incité à revoir notre approche sur les actions chinoises. Jusqu’à présent, nous les excluions de nos mandat d’arbitrage et gestion pilotée.

Vous le savez si vous nous lisez régulièrement, nous avons opté pour un retour très prudent sur cette classe d’actifs ces derniers jours. En vue d’un rebond des marchés chinois dans les prochains mois. Quelle solution d’investissement avons-nous choisi ?

Comme son nom l’indique, le fonds Fidelity Funds - China Consumer Fund (LU0594300096) cible principalement les actions du secteur de la consommation en Chine continentale.

Cliquez ici pour voir l’image en grand. Source : Fidelity International

Sans surprise, ses performances sont particulièrement mauvaises sur les dernières années, à l’image de l’ensemble des marchés actions chinois. C’est précisément ce que l’on cherche dans cet article : des thématiques au plus bas pour tabler sur un potentiel rebond.

Dans le détail, voici les performances constatées à la clôture du mardi 23 janvier : -8,09%* depuis le 1er janvier, -33,73%* sur un an, -54,76%* en cumulé sur trois ans, -25,57%* sur cinq ans. Enfin, sur dix ans, la performance cumulée ressort à 13,68%*.

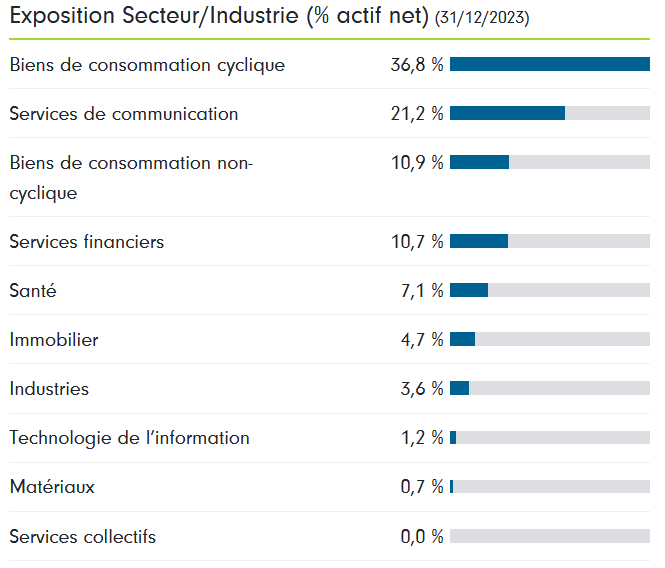

En portefeuille, on retrouve des mastodontes chinois dans les premières lignes, dont Tencent (services de communication), Alibaba (biens de consommation cyclique) ou Aia Group (services financiers). Outre la Chine continentale qui représente la quasi-totalité des cibles, les actions hongkongaises pèsent environ 9% de l’allocation.

MorningStar estime que le risque du support est supérieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 23,36% et à 28,05% sur trois ans.

>> Je demande une documentation complémentaire sur ce fonds d’investissement

Pour notre gestion pilotée Meilleurtaux Liberté Vie, nous avons opté pour un ETF, comme pour l’ensemble de nos supports actions, obligations et matières premières.

>> Je souhaite plus d'informations sur la gestion pilotée de Meilleurtaux Placement

2. Les énergies renouvelables

Les actions du secteur des énergies renouvelables connaissent des difficultés en Bourse malgré l'engouement croissant pour l'investissement socialement responsable et les nouvelles classifications ESG. Depuis le début de l'année 2023, les entreprises du secteur et les ETF axés sur la transition énergétique affichent des performances mitigées, voire médiocres pour certains.

La crise énergétique en Europe et la hausse des prix du pétrole ne semblent pas avoir profité au secteur des énergies renouvelables (ou “ENR”). Plusieurs facteurs expliquent cette situation. Tout d'abord, le secteur des ENR, composé principalement d'entreprises technologiques en croissance, présente souvent un niveau élevé d'endettement. La hausse des taux d'intérêt et le ralentissement économique ont compromis la rentabilité de ces entreprises, créant ainsi une pression à la baisse sur leurs actions.

De plus, le retour en force du nucléaire en réponse à la crise énergétique et aux besoins croissants en électricité remet en question la viabilité à long terme des énergies éoliennes et solaires pour répondre à la demande. Le problème n’est pas celui de la production mais du stockage : on ne sait pas stocker de grande quantité d’énergie, affaiblissant l’intérêt des sources intermittentes que sont par définition le solaire et l’éolien. Des experts du secteur estiment que seules les centrales nucléaires peuvent satisfaire la demande mondiale, malgré les débats autour de la sécurité, de l’approvisionnement et des questions environnementales liées à l'uranium.

Bien que le thème des énergies renouvelables soit considéré comme porteur à long terme, la prudence est de mise en raison des incertitudes actuelles. Les investisseurs sont encouragés à adopter une approche diversifiée, en privilégiant les fonds ou ETF et en mettant en place une stratégie de versements programmés pour atténuer les risques au fil du temps.

Malgré les défis actuels, les projections de l'Agence internationale de l'énergie suggèrent que les ENR devraient prendre le relais des énergies fossiles d'ici 2030. Cependant, le paysage financier actuel souligne l'importance d'une approche prudente et diversifiée dans les investissements liés à ce secteur d’avenir, mais aujourd’hui particulièrement malmené en Bourse.

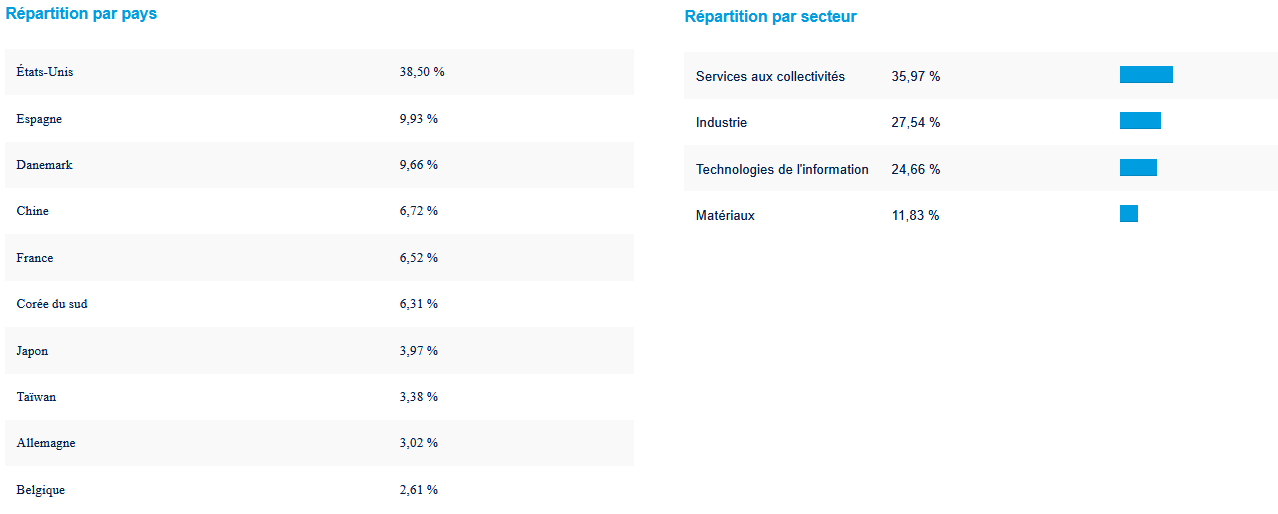

Comment tabler sur un rebond du secteur ? L’ETF Amundi MSCI New Energy ESG (FR0010524777) est incontournable. Pour deux raisons principales. D’abord, il réplique les performances boursières des leaders du secteur, au niveau mondial. Il est bien diversifié et permet d’investir facilement sur les mastodontes des ENR, à moindre frais. Surtout, il affiche aujourd’hui un niveau de valorisation extrêmement bas et nous intéresse donc fortement pour cet article.

Cliquez ici pour voir l’image en grand. Source : Amundi

Place aux performances de l'ETF, évidemment mauvaises ces dernières années. À la clôture du 23 janvier : -9,02%* depuis le 1er janvier, -33%* sur un an, -43,49%* en cumulé sur trois ans, +29,06%* sur cinq ans. Sur dix ans, la performance cumulée s'élève à +72,67%*.

Comme vous pouvez le voir sur l'image ci-dessus, l'allocation géographique de l'ETF est bien diversifiée au niveau mondial. Les cinq premières lignes sont Schneider Electric, Vestas, Iberdrola, Edison International et PG&E Corp.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 22,34% sur un an et à 24,32% sur trois ans.

>> Je demande une documentation complémentaire sur cet ETF

3. Les minières aurifères

Les entreprises minières n’ont pas bénéficié de la hausse des cours de l'or en 2023, en raison de plusieurs facteurs. Malgré la hausse des prix de l'or, les valeurs minières ne suivent pas la tendance habituelle d'amplification des gains. L’an passé, les actions liées à l'or ont augmenté d'environ 5%, comparé à la hausse de plus de 11% du métal précieux. Des poids lourds tels que Newmont et Barrick Gold enregistrent même des performances négatives, avec une baisse de 17% pour le leader mondial de l'or.

Cette sous-performance s'explique en partie par l'inflation des coûts depuis 2020, engendrée par la hausse du pétrole, des coûts de main-d'œuvre et des prix des machines. Les coûts de production d'une once d'or sont passés d'environ 1 000 à 1 200 dollars, impactant significativement la rentabilité des entreprises minières. De plus, la perte de valeur des actifs, liée à la diminution des découvertes de nouveaux gisements, contribue à ces mauvaises performances. Les investissements nécessaires pour ouvrir de nouvelles mines ne sont pas compensés par de nouvelles découvertes significatives.

La hausse brutale des taux d'intérêt est un autre élément déterminant, dégradant les conditions de financement des compagnies minières. Ces entreprises opèrent avec d'importants investissements à long terme, et la remontée des taux d'intérêt a entraîné une baisse des cours de Bourse. Enfin, la désaffection des investisseurs envers les actions minières s'explique aussi par l'image négative associée à cette industrie, perçue comme polluante, en particulier pour les mines d'or, dont l'extraction a un impact environnemental considérable sans bénéficier d'une application industrielle majeure dans la transition énergétique.

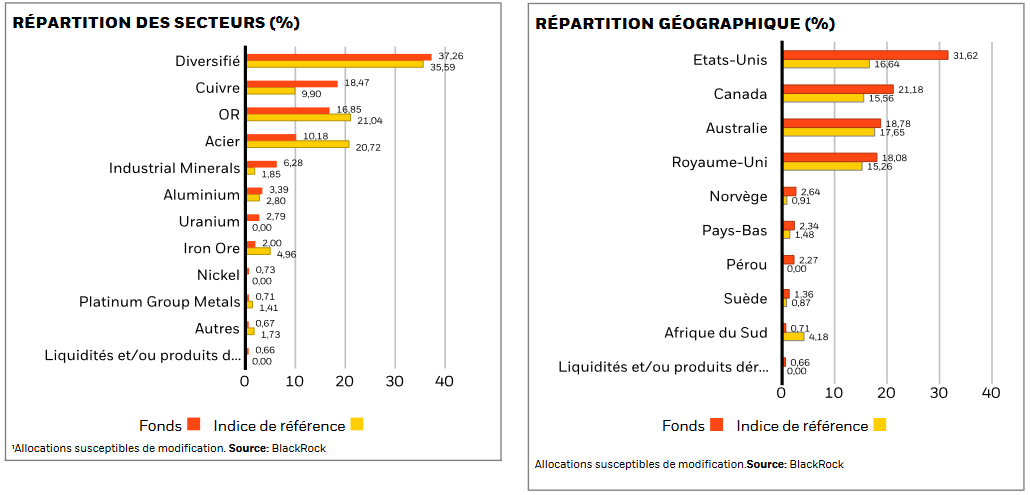

Quel support permet d’investir sur les minières ? Le fonds BlackRock Global Funds - World Mining Fund (LU0075056555) est un support particulièrement adapté. Voici ses allocations sectorielle et géographique :

Cliquez ici pour voir l’image en grand. Source : BlackRock

Contrairement aux deux précédents supports, ce sont surtout les performances récentes qui sont décevantes pour cette troisième thématique. En date du 23 janvier : -7,18%* en 2024, +13,76%* en cumulé sur trois ans, +73,33%* sur cinq ans. Enfin, sur dix ans : +60,92%*.

MorningStar estime que le risque du support est supérieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 23,67% sur un an et à 27,77% sur trois ans.

>> Je demande une documentation complémentaire sur ce fonds d’investissement

INVESTIR DANS LES MEILLEURES CONDITIONS

Tous les supports d’investissement présentés dans cet article sont éligibles à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.