Malgré la pandémie et les nombreuses restrictions tout au long de l’année, le marché immobilier a une fois de plus montré une belle résilience en 2021 et consolidé son statut de valeur refuge. Avec plus de 1 million de transaction sur l'année, et des prix en hausse de 5 à 10% dans la majorité des grandes villes françaises, l'année 2021 sera, une fois encore, un bon cru pour l'investissement immobilier. Et la plupart des prévisionnistes sont confiants pour 2022. Reste que comme en 2021, il faudra bien choisir votre projet d'investissement (et notamment la fiscalité).

Avec près de 1,2 million de transactions et des prix moyens en forte hausse, l’année 2021 a enregistré de nouveaux records dans l’immobilier. En 2020, avec le début de la crise COVID-19 et notamment un deuxième trimestre difficile du fait du confinement qui avait bloqué toute transaction, les volumes de vente s’étaient malgré tout stabilisés à près de 1 million de transactions selon le bilan des Notaires de France. Un niveau finalement pas si éloigné (-5%) du record de 2019 qui avait dépassé le million.

En 2021, le nombre de transactions retrouve donc les records de 2019, avec, en plus, des prix en forte hausse. Après une hausse en 2020 de 6.5% pour les appartements et 4,5% pour les maisons, les prix ont continué à grimper en 2021, pour la sixième année de suite : +7,7% pour les maisons et +5,6% pour les appartements selon le bilan annuel du cabinet immobilier Century 21.

Depuis plusieurs années, les taux d'intérêt extrêmement bas dynamisent le marché de l'immobilier. La crise est un autre facteur : avec les risques économiques, les faibles rendements des placements sans risque, le retour de l’inflation ou encore le développement du télétravail, l’immobilier est ressenti par la majorité des Français comme un placement incontournable et refuge.

L’acquisition de la résidence principale reste ainsi la priorité numéro un. Avec le confinement, les restrictions ou le télétravail, les Français cherchent de plus en plus à s’éloigner des grandes villes quitte à perdre en temps de trajet, mais pour privilégier les mètres carrés, l’espace extérieur donc de meilleures conditions pour télétravailler. Ainsi, Paris est l’une des rares villes où les prix du mètre carré ont reculé en 2021, de 2,2%.

Le marché a également été porté en 2021 par les investissements locatifs. La part des achats consacrés à l'investissement locatif a bondi de 13 points en quatre ans, selon le réseau Century 21. Les achats de biens immobiliers destinés à la location représentaient 30,2 % de toutes les transactions en 2021.

Et pour 2022 ? Les projections des notaires laissent présager de la poursuite de la hausse. Selon le Conseil supérieur du notariat, les prix devraient de nouveau grimper en 2022, jusqu’à +10% par endroits, faute d’assez de biens à la vente. Le premier trimestre 2022 devrait être révélateur de la tendance à long terme.

Avec la fiscalité confiscatoire sur l'immobilier et les prix stratosphériques dans certaines villes de France, la sélection du bon projet d'investissement sera encore plus importante en 2022. Voici quelques pistes pour qu'immobilier rime avec sérénité !

Pour ceux qui souhaitent investir en immobilier physique, il est possible de limiter l'impact de la fiscalité en louant son bien meublé : avec le statut de LMNP, vous n'aurez pas de fiscalité pendant de nombreuses années. En effet, ce statut permet entre autres d'amortir sur une longue période (entre 15 et 30 ans) le prix du bien sur vos revenus imposables. Avec cet amortissement qui se déduit de vos revenus locatifs, vous percevrez donc bien souvent un revenu net d'impôt* pendant de longues années.

La location meublée est notamment particulièrement adaptée pour les logements étudiants. La demande pour ce type de bien est croissante et l'offre modeste. Le nombre d’étudiants progresse à un rythme moyen de 1,15% par an ces dernières années. En 2021-2022, le nombre d'étudiants inscrits en enseignement supérieur dépassera les 2,95 millions. Le ticket d'entrée est en plus raisonnable : ce placement est en effet accessible dès 80 000 euros.

Ne cherchez pas par contre à acheter un bien en direct dans l'optique d'y loger votre enfant. Car les chances pour que votre enfant passe toutes ses études dans ce bien et dans cette ville y sont très faibles. Au mieux, il y restera une paire d'années. Alors que l'investissement doit s'envisager sur une dizaine d'années.

Privilégiez plutôt l'investissement dans une résidence étudiante : vous déléguez la gestion du bien à un professionnel pendant toute la durée de votre investissement. Avec la résidence étudiante, votre locataire, c’est le gestionnaire de la résidence. C’est lui qui vous verse un loyer défini au moment de la signature du bail. Charge à lui ensuite de trouver le locataire mais aussi de gérer les visites, la rédaction des actes, l'état des lieux d'entrée et de sortie, la perception des loyers, et aussi l’entretien de la résidence (petits travaux). Vous n'avez donc aucun souci de gestion et aucun risque de vacance locative. Et vous vous assurez aussi d'investir dans un bien de qualité pour votre location : proche des universités, transport, forte demande, potentiel de plus-values, etc...

Ainsi, en investissant dans une résidence étudiante, sur une période d'au moins 9 ans, comme pour toutes résidences de services, vous pouvez espérer en moyenne 4%* de rentabilité (net de frais et de fiscalité).

>> Je souhaite recevoir une information complémentaire sur l'investissement en résidence étudiante

Le dispositif Pinel a été mis en place en septembre 2014 et a été prorogé au moins jusqu’au 31 décembre 2024.

Ce dispositif a pour but de relancer le secteur de l'immobilier locatif, en incitant le contribuable à investir dans des logements neufs de zones ciblées par le gouvernement, en échange d’une réduction d’impôt . En contrepartie, le propriétaire s'engage à louer son bien nu pendant une durée minimum de 6 ans, reconductible 2 fois 3 ans, tout en respectant un plafond de loyer vis-à-vis de son locataire. Le bien doit être affecté à la résidence principale du locataire.

Pour une durée de 6 ans de location, l'avantage fiscal revient à 12% de l'investissement, et 18 % pour une durée de 9 ans, soit une réduction de 2 % par an. La réduction est néanmoins plafonnée* à un investissement de 300 000 euros (donc une réduction limitée à 54 000 euros pour une durée de 9 ans) . L’investisseur peut également choisir de proroger son engagement initial, à 12 ans, pour une réduction finale de 21% (soit 1% par an supplémentaire).

Pour profiter de cette carotte fiscale, l'investissement doit cibler un logement neuf. Et c'est plutôt un avantage. Les biens neufs ne nécessitent pas de travaux de rénovation, et offrent des performances énergétiques répondant aux nouvelles exigences. Cela favorise notamment la revente, et permet d'envisager une plus-value.

A noter qu'il est possible de louer son logement Pinel à un membre de sa famille, tout en bénéficiant de l'avantage fiscal.

Les ressources du locataire ne doivent pas dépasser un certain plafond (selon la zone). Par exemple, les ressources annuelles d'un couple avec un enfant en zone A ne doivent pas dépasser 68 946 €. Le loyer aussi est plafonné. En zone A, il ne doit pas dépasser 13,04 € du m². Le montant des loyers, légèrement inférieur au prix du marché tout comme la tension sur le marché immobilier local des zones éligibles au dispositif Pinel facilitent la mise en location.

Attention tout de même à ne pas choisir un programme Pinel pour faire du programme Pinel. Veillez à sélectionner des zones dynamiques comme la région parisienne ou bien les villes situées en zone A comme Aix-en-Provence, Lyon, Lille, Marseille ou Montpellier…

>> Je suis intéressé(e) par la défiscalisation grâce au dispositif Pinel

Pour limiter les soucis de gestion et les problèmes de liquidité, les épargnants peuvent privilégier l'acquisition de parts de SCPI (Sociétés civiles de placement immobilier). Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. En pratique, les sommes versées par les souscripteurs sont destinées à l'achat d'un ou plusieurs biens immobiliers, à usage d'habitation ou d'immobilier d'entreprise. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de louer et d'entretenir les actifs immobiliers pour le compte des porteurs de parts. En contrepartie, elle leur reverse, sous forme de revenus réguliers, une quote-part des loyers encaissés à proportion de leurs droits dans la SCPI, après déduction des différentes charges (frais d'entretien, de gestion locative, travaux…).

Et comparativement à un investissement immobilier classique, la mise de départ est beaucoup plus faible dans le cadre d’un investissement dans une SCPI. De plus, vous n’aurez pas à vous soucier de la gestion, puisque la société de gestion se charge de le louer et de l'entretenir pour le compte des porteurs de parts. L’associé n’a plus qu’à percevoir ses revenus !

L’autre avantage, et il est de taille, c’est que les SCPI permettent de mutualiser les risques et de diminuer ainsi l'aléa locatif.

Hors SCPI fiscales, le taux de distribution sur valeur de marché (TDVM**) moyen des SCPI a été de 4.18%* en 2020. Cette solidité est d’autant plus appréciable que l’année 2020 a été perturbée par l’émergence du Covid-19. L’activité des sociétés de gestion s’en était ressentie, avec quelques difficultés sur le recouvrement des loyers. En 2021, l’activité est repartie à la normale : les 10 SCPI de notre palmarès ont versé 3,23% de rendement sur les 9 premiers mois de l'année, et, selon nos estimations, le TDVM* moyen de ces 10 SCPI devrait se situer autour de 4,35% en 2021. Une très belle résistance !

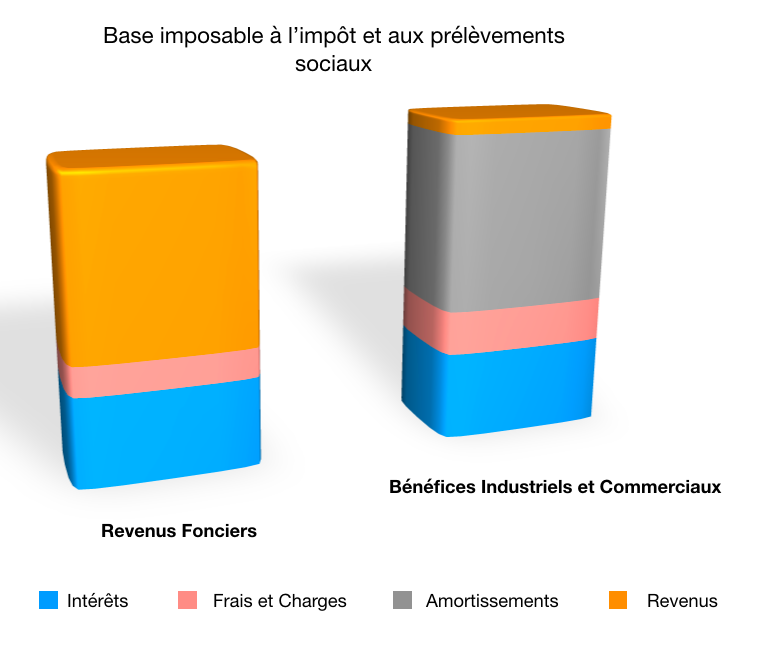

En termes de fiscalité, celle-ci est généralement la même que pour un investissement en immobilier physique, donc lourde :

Les revenus fonciers sont particulièrement imposés en France, au barème de l'IR ainsi qu'aux prélèvements sociaux de 17.2%.

A noter qu'au niveau de la fiscalité, il est possible de bénéficier d'une imposition plus douce en achetant des parts d'une SCPI qui investit en immobilier à l'étranger. Ce type de SCPI échappe aux prélèvements sociaux de 17.2%, et subissent un taux d'IR souvent plus faible que le taux en France.

>> Je souhaite consulter le palmarès des meilleures SCPI de MeilleurPlacement

La propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : L'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Historiquement, détenir la nue-propriété temporaire d'un bien immobilier peut se révéler très intéressant :

• Le risque n'est pas très élevé* puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

• L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété (donc pour un prix inférieur à la pleine propriété). Vous savez d'ores et déjà que votre placement va augmenter en 10 ans. Ensuite, la revalorisation* du bien peut vous amener une deuxième source de rentabilité.

• Le cadre fiscal est sans comparaison : Pas d'IR (impôt sur le revenu) ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé), pas d'IFI (impôt sur la fortune immobilière) puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine soumis à l'IFI.

L'investisseur sera néanmoins attentif au prix qu'il payera pour la nue-propriété d'un bien. Sur des biens en direct, la valeur des nues propriétés disponibles sur le marché est souvent déraisonnable. Nous conseillons donc de privilégier la détention de parts de SCPI* en nue-propriété. Pour plusieurs raisons :

• Le choix est très vaste. Comme il y a beaucoup de parts de SCPI, il y a beaucoup de choix en termes de durée : de 3 à 20 ans.

• L'investissement est simple et souple. La société de gestion gère la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance.

• A l’échéance, l’investisseur n’est pas bloqué : il peut conserver ses parts de SCPI, mais il peut aussi facilement revendre ses parts, au prix en pleine propriété.

• Les clés de répartition, c'est à dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée, sont très avantageuses. La société de gestion fixe les prix de la nue-propriété et de l'usufruit selon un pourcentage du prix de la part en pleine propriété. Il ne peut donc pas y avoir de survalorisation. C’est ainsi que vous pouvez acheter des parts de SCPI en nue-propriété pendant 10 ans pour à peine 65-70% de la valeur de la part ! Des clés de répartitions qu’on ne trouve nulle part ailleurs.

>> Je reçois une information détaillée sur l'acquisition de parts de SCPI en nue-propriété

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures. Les supports en unité de compte, en particuliers les fonds investis en actions, présentent un risque de perte en capital. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier .

** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.