Rentable, l'investissement immobilier locatif ? Certes, le bailleur peut espérer obtenir une rentabilité locative (rapport loyer sur prix d'acquisition) de l'ordre de 7 ou 8% (et parfois plus sur certains types de biens ou certaines régions). Malgré cela, le rendement peut finalement être très décevant lorsqu'on déduit toutes les charges à payer, et notamment les impôts. L'impôt sur les revenus fonciers est en effet l'impôt le plus fort de France, et peut s'élever à plus de 50% des revenus ! Mais ce constat est surtout vrai si vous louez votre bien nu (vide). Car si vous choisissez la location meublée, la facture fiscale est au contraire ultra-douce. Explication.

Une location "vide" ou "nue", c'est tout simplement un logement qui ne comporte aucun meuble. Il est loué tel quel (avec les murs quand même !). Inversement, la location meublée implique de se conformer à un cahier des charges minimal en matière d'équipement. Il doit être doté au minimum des éléments suivants : un réfrigérateur, un four, des ustensiles de cuisine, etc.

La principale différence entre ces deux types de locations est fiscale : la location vide est soumise au régime des revenus fonciers, tandis que la location en meublée est considérée comme une activité commerciale et répond au régime des BIC (Bénéfices industriels et commerciaux). Et fiscalement, ça change tout...

Dans les deux cas, les bailleurs dont les revenus ne dépassent pas un certain montant, et qui veulent se simplifier les démarches administratives peuvent bénéficier du régime "micro" (micro-foncier ou micro-BIC). Ce régime permet de ne pas prendre en compte les charges réelles du bien, mais d'appliquer à la place un abattement censé les représenter. La déclaration est ainsi simplifiée puisqu'il suffit de déclarer les revenus perçus et bénéficier de l'abattement.

Mais l'abattement est nettement plus intéressant en location meublée : il est de 50% en micro-BIC, contre 30% en micro-foncier.

Les seuils sont aussi plus intéressants en meublé : il est possible de bénéficier du régime micro-BIC jusque 70 000 € de revenus locatifs, contre 15 000 euros en location nue. À noter que dans les deux cas, le propriétaire peut toujours choisir le régime réel (et il a intérêt à le faire si les charges déductibles sont supérieures à l’abattement forfaitaire). Cette option est irrévocable pendant 3 ans pour le micro-foncier, 2 ans pour le micro BIC (encore un avantage du meublé) et renouvelable tacitement par année.

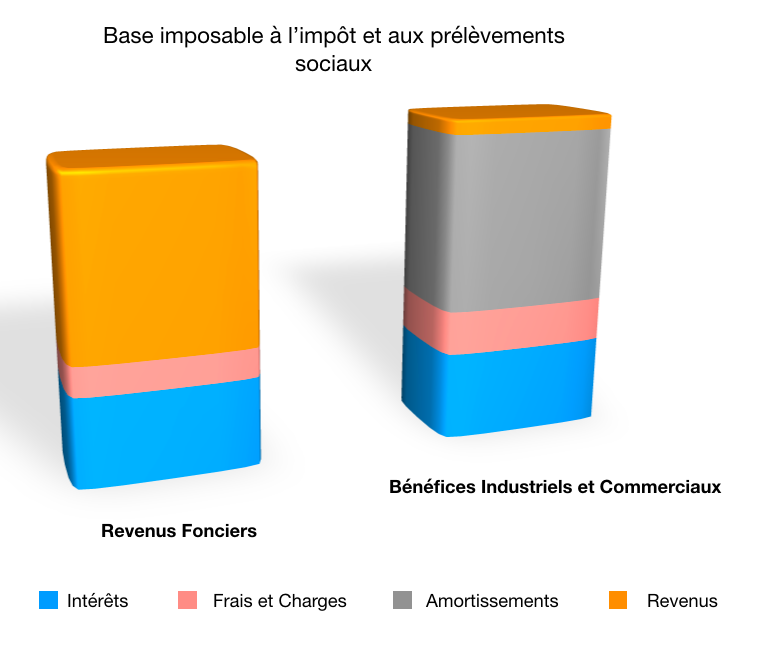

Si le régime micro est plus souple et plus simple pour la déclaration, le régime réel est généralement beaucoup plus avantageux. En nu, car l'abattement de 30% du micro-foncier est relativement faible et peu représentatif des charges réelles supportées. Mais il est surtout intéressant en meublé, car le montant des charges que vous pouvez déduire en réel dans la location meublée est très important ! Concrètement, cela signifie que l’on peut déduire des loyers encaissés la plupart des charges acquittées (par exemple les coûts d’acquisition d’immeuble, les frais de comptabilité). Et, surtout, on peut amortir à la fois les meubles et les immeubles, lorsqu’on est soumis au régime réel des BIC. Cet amortissement constaté est censé matérialiser la dépréciation des biens dans le temps. Or, il correspond de fait à une charge non décaissée. Et cela change tout, comme l’illustre le schéma ci-dessous pour un même loyer perçu.

Ainsi, à loyer identique, la base imposable du loueur en meublé sera beaucoup plus faible, voire nulle. Pour un investisseur soumis à la tranche d'IR de 30%, c'est donc une réduction d'impôt de 47,2% (TMI + PS) du montant des revenus locatifs réduits par l'amortissement. Une réduction significative !

>> Je veux en savoir plus sur les programmes d'investissement immobilier en location meublée

Dans le cas d'une location vide, le bail est fixé à une durée minimale de trois ans. Par contre, le bail d’une location meublée se fait pour une durée minimale de 1 an, pouvant être ramenée à 9 mois si le locataire est étudiant. La gestion du bien meublé (recherche de locataire, problème locataire, achat des meubles, entretien, comptabilité, etc. ) peut ainsi être lourde.

Bien sûr, que la location soit vide ou meublée, notaire, agent immobilier ou administrateur de biens peuvent vous décharger de la gestion locative, mais le coût du mandat de gestion est important : autour de 10 % HT des sommes encaissées sur l'année. Par ailleurs cette délégation ne vous exonère pas toujours de l'entretien, jamais des travaux, et ne garantit pas non plus contre le risque de vacance.

Pour ceux qui veulent une solution clé en main sans souci de gestion, la résidence de service est une excellente solution. Le bail est en effet signé avec l’exploitant de la résidence qui leur verse donc un revenu mensuel, même s'il y a vacance, et se charge de rechercher les locataires, rédiger les actes, faire l’état des lieux et entretenir le bien.

En investissant dans une résidence étudiante, vous pouvez espérer en moyenne 4%* de rentabilité nette de frais de gestion. Et dans le cadre fiscal avantageux du LMNP.

Ce type de placement est accessible dès 80 000 euros. Mais attention à l'emplacement ! Si la demande est bel et bien croissante, certaines précautions sont toutefois à prendre. Tout d'abord, il est préférable de privilégier une résidence proche d'un grand centre universitaire, de transports en commun le desservant et des « commodités » (supermarchés, lieux de loisirs…). Outre la localisation, la qualité de la résidence étudiante, et du gestionnaire, sont des critères à prendre en considération.

>>Je souhaite recevoir plus d'information sur l'investissement en résidence étudiante

Aujourd'hui, de plus en plus de sociétés accompagnent des investisseurs dans des opérations d'investissement en colocation : l'opération consiste à acheter un bien, le réhabiliter pour l'adapter à la colocation, et percevoir plusieurs loyers pour une rentabilité plus élevée que si le bien avait été loué à une seule famille.

Notre partenaire propose un concept « clé en main » unique en France, de la recherche du bien, en passant par le financement, les plans de réalisations et les travaux, et enfin la gestion locative qui comprend la gestion technique (maintenance, gestion des sinistres, dommages ouvrages, etc.), la gestion juridique (émission des avis et quittances, tenue de la comptabilité, recouvrement, contentieux, etc.), et la gestion financière (états des lieux, régularisation des charges, etc.). Vous n'aurez qu'à percevoir les loyers. En partant de l'idée que la colocation est devenue un mode de vie pour beaucoup de jeunes actifs, mais que les logements ne sont pas adaptés à la vie en communauté, l'entreprise lilloise propose à des personnes qui cherchent à investir de leur trouver des biens, des maisons ou des appartements, qu'elle transformera en colocations de standing, très attractives et très rentables.

La société prend 10 % du loyer brut. Des frais de gestion semblables à ceux que vous payez si vous déléguez la gestion d'un bien à une agence.

Les biens loués en colocation sont généralement plus rentables. Prenez un T4 d'une valeur de 250 000 € que vous pouvez louer 950€ par mois à une famille. Avec 60 000 € de travaux, vous transformez le bien en une colocation pour 3 personnes. Chaque chambre sera louée 450 € par mois, soit 1350 €. En choisissant la gestion déléguée à notre partenaire, la rentabilité nette de frais annoncée est de l'ordre de 5,5 % voire 6%*.

Le dispositif fiscal est très avantageux, car il s'agit là encore de location meublée : grâce au statut LMNP (loueur en meublé non professionnel), l’investisseur pourra bénéficier d'un avantageux régime fiscal permettant de générer des revenus locatifs non imposés durant de longues années, grâce notamment à la possibilité de déduire de ses revenus locatifs l'amortissement du bien acquis.

>> Je reçois une information détaillée sur l'investissement dans un bien en colocation

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures. L'investissement immobilier doit être envisagé sur le long terme. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. La valeur du bien évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires.

- La liquidité. L'immobilier présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.