La "pierre papier", qui désigne les véhicules permettant d'investir en immobilier sous forme de parts, a connu un bel essor ces dernières années. Il faut dire qu'elle permet d'accéder aux rendements encore attractifs de l'immobilier, sans les soucis de gestion générés par l'acquisition d'un bien en direct. La SCPI (société civile de placement immobilier) est le véhicule de pierre papier le plus connu, mais les SCI ont également de nombreux atouts. Le contexte est cependant plus morose pour l'immobilier en 2023, du fait de la hausse des taux, qui entraine une baisse des prix (quand on arrive à vendre). Ces difficultés se retrouvent naturellement sur la Pierre Papier, mais pas de la même manière selon les véhicules. Comment faire le bon choix et quels produits privilégier ?

Cela fait plusieurs mois maintenant que les professionnels du secteur s’interrogent sur le marché de la Pierre Papier. La fin du crédit facile, l’inflation et la baisse du pouvoir d’achat immobilier fragilisent le marché et les prix de l’immobilier. Or qui dit baisse des prix immobiliers dit, naturellement, baisse de la valeur des actifs des SCPI.

Le 7 juillet dernier, l’AMF appelait à la vigilance sur les fonds immobiliers qui « qui font face à un certain nombre de vulnérabilités que le ralentissement, voire le retournement du marché pourraient cristalliser ». Le gendarme boursier a notamment rappelé le risque de liquidité de ces fonds investis en immobiliers, actif peu liquide par nature. Malheureusement, plus on parle de risque de liquidité, plus celui-ci devient présent : les alertes de l’AMF et d’autres professionnels n’ont fait que renforcer l’inquiétude des épargnants, qui sont incités à racheter leurs parts au plus tôt pour éviter de subir une correction. Les porteurs de part de SCPI font donc face à deux risquesdistincts quoique fortement liés

Toutes les SCPI ne sont pas concernées par ces baisses de prix, et certaines affichent une relative bonne santé avec des bons niveaux de collecte et des valeurs d'expertise bien orientées. Dans le même temps, les rendements restent solides. Les SCPI ont maintenu l'an dernier un taux de distribution moyen dans la même lignée de ceux des années précédentes : 4,53 %* en 2022, alors que le contexte inflationniste actuel favorise les rendements locatifs.

C'est ainsi qu'en sélectionnant bien sa SCPI, on limite fortement le risque de blocage. Même s'il convient de rappeler que la SCPI est un placement à horizon long terme (8 ans). On limite surtout le risque de baisse de prix. Il convient donc de bien étudier les SCPI selon des critères objectifs : la gestion, les réserves, la décote, les actifs, la localisation des immeubles…

Par ailleurs, dans le contexte actuel, la capacité qu’a une SCPI à pouvoir face un afflux de demandes, parce qu’elle a suffisamment de liquidités ou parce qu’elle continue à bien collecter, devient un des critères essentiels pour investir, au moins autant que le rendement, la diversification ou la valeur de reconstitution. Ce sont donc surtout ces critères que nous avons regardés lors de la constitution en début d’année de notre palmarès des meilleures SCPI 2023.

Dans ce classement, Epargne Pierre (n°1 de notre palmarès) et Immorente (2e de notre palmarès) sont de celles qui résistent, cette dernière ayant même relevé son objectif de rendement pour 2023.

>> Découvrez le classement des meilleures SCPI de 2023

Les SCPI ont beaucoup d'atouts. Mais elles ont quand même deux inconvénients majeurs : la fiscalité et les frais.

Les frais de gestion sont prélevés sur les rendements et les taux affichés par les SCPI sont nets de frais de gestion. Donc ils sont en quelque sorte "indolores" pour l'investisseur.

Par contre, si les rendements affichés sont également nets des commissions de souscription (un investisseur qui achète 100 € une SCPI qui verse ensuite 4% nets de frais de gestion et de prélèvements sociaux recevra bien 4 € de dividendes), ces frais ne sont pas indolores au moment de la revente des parts de SCPI...

Les frais de souscription sont généralement compris entre 8 et 12%. Concrètement, si vous achetez une part de SCPI 100 € et que vous voulez la revendre quelques mois plus tard, vous allez récupérer environ 90 € (sauf s'il y a eu une revalorisation du prix de la part entre temps). Il faut donc quelques années de distributions (et idéalement quelques revalorisations de prix de la part) pour que l'investissement soit vraiment rentable.

Payer des frais élevés sur un investissement immobilier, ce n'est pas si surprenant. Quand vous réalisez un investissement immobilier en direct, vous payez des frais de notaire (8%) mais aussi des frais d’agence qui oscillent entre 4 et 5%. Pour un investissement global de 100 000 euros, par exemple, la valeur du bien n'est en fait que de 87 ou 88 000 euros.

Il n'empêche que l'investisseur a tout intérêt à chercher des solutions pour limiter les frais de souscription d'une SCPI, et également pour limiter la fiscalité. Justement, il est possible d'intégrer des SCPI dans l'assurance-vie.

Lorsqu'elles sont logées dans l'assurance-vie, les SCPI bénéficient de la fiscalité attractive de l'enveloppe : seuls les retraits sont soumis à l'IR, TMI ou flat tax au choix, et peuvent bénéficier d'avantages fiscaux quand le contrat a plus de 8 ans : abattement de 4 600 euros sur les gains (9 200 euros pour un couple) et taux réduit de 7,5 % pour les encours inférieurs à 150 000 euros (300 000 euros pour un couple).

Par ailleurs, les assureurs proposent souvent des rabais sur les commissions de souscriptions aux SCPI. Habituellement autour des 10 % pour un achat en direct, elles sont par exemple réduites autour des 7 % sur les contrats de meilleurtaux Placement.

Dernière atout, et non des moindres, la liquidité de la SCPI est garantie par l'assureur qui doit donc vous racheter les parts détenues dans votre contrat, à la valeur de réalisation, même si la société de gestion bloquent les rachats en direct.

>> Je demande une information détaillée sur les SCPI dans l'assurance-vie

Par contre, au sein du contrat d'assurance vie, les parts de SCPI sont des unités de compte. L'assureur va donc prélever des frais de gestion, qui se matérialisent sur le nombre de parts détenues et vont donc venir baisser le montant de l'investissement (hors revalorisation). Il faut donc choisir un contrat avec des frais de gestion faibles sur les unités de compte. Autre point de vigilance : certains assureurs conservent une partie des gains distribués par les SCPI, en général 15 %, soit le maximum autorisé par le code des assurances. Dans le cas d’une SCPI délivrant 4 % de revenus, ce sont ainsi 0,6 % que l’assureur prélève, ne laissant que 3,4 % pour l’épargnant… avant frais de gestion du contrat.

Il faut privilégier les contrats d'assurance-vie qui versent 100% du rendement des SCPI, comme le contrat meilleurtaux Liberté Vie. Depuis plusieurs années déjà, meilleurtaux Liberté Vie engrange les récompenses de la presse spécialisée et se voit désigné comme le meilleur, ou l’un des meilleurs contrats du marché, pour investir en SCPI. Parmi les qualités le plus souvent citées, on retrouve :

- Le versement de 100 % des loyers générés par les SCPI, sur le fonds en euros. Cela permet de sécuriser les revenus locatifs dans un premier temps, le souscripteur pouvant arbitrer ultérieurement, en bénéficiant de la gratuité des arbitrages en ligne.

- La détention effective des parts dès le 1er jour du mois suivant le versement, à comparer avec les délais de jouissance de plusieurs mois imposés dans le cadre d’un investissement en direct.

- Les frais de gestion au titre du contrat, de 0,5 % seulement.

- Un large choix de SCPI disponibles, avec quelques-uns des meilleurs supports du marché, comme Epargne Pierre, Immorente ou encore Atream Hôtels, qui figurent dans notre palmarès 2023.

>> Je demande une documentation complète sur le contrat d'assurance vie meilleurtaux Liberté vie

Avec une inflation à 4%, les assurés qui souhaitent maintenir un niveau correct de rendement dans leur contrat n'ont d'autres choix que de s'intéresser aux unités de compte disponibles dans leur contrat d'assurance-vie.

Dans des contrats multisupports, les épargnants ont souvent à leur disposition des centaines d’OPCVM (actions, obligations, diversifiés) avec des espérances de rendement supérieures au fonds en euros (notamment pour les investissements en actions). Ils sont cependant bien plus risqués que les fonds en euros : aucune garantie en capital et la possibilité de voir le capital baisser fortement en cas de chute des marchés actions.

Quelles solutions reste-t-il alors aux particuliers pour obtenir des rendements sans prendre trop de risque ? Il y a bien sûr les SCPI (sociétés civiles de placements dans l’immobilier) : ces véhicules permettent de bénéficier des rendements attractifs d’un patrimoine immobilier physique, pour une solidité reconnue (le risque de baisse est faible, les parts de SCPI ont plutôt tendance à grimper chaque année). Mais les frais de souscription sur ce type de produits sont élevés (environ 10%). Les SCPI sont donc des produits de très long terme. Il faut plusieurs années de rendement et de hausse de prix pour rentabiliser l’investissement.

À court-moyen terme, il existe pourtant une autre solution qui va vous permettre d’obtenir une bonne rentabilité nette de frais sans prendre trop de risque : les SCI (sociétés civiles immobilière). Plus connue comme outil pour faciliter la gestion d’un patrimoine immobilier entre plusieurs particuliers (notamment SCI familiale), la SCI peut également prendre la forme d’une unité de compte au sein d’un contrat d’assurance vie. Elle est alors gérée par une société de gestion qui va constituer un patrimoine et capitaliser les revenus locatifs. L’investissement peut prendre plusieurs formes : immobilier physique, mais aussi SCPI, sociétés foncières cotées ou encore fonds immobiliers.

Par rapport à des SCPI, les SCI sont moins chargées en frais : on trouve de nombreux véhicules qui ne prennent « que » 2 % de frais d’entrée. Or, les rendements offerts sur ce type de produit ont été plutôt bons ces dernières années : autour de 4 %** . L'investisseur peut ainsi espérer rembourser ses frais d’entrée en quelques mois et obtenir sur quelques années performance supérieure aux fonds euros et à l'inflation.

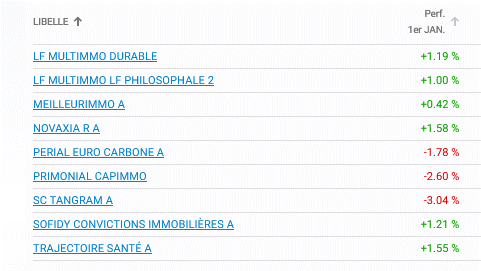

Autre avantage : comme ces véhicules sont disponibles dans l'assurance-vie, il n'y a aucune problème de liquidité. Les SCI sont par ailleurs généralement ultra diversifiée. Elles investissent à la fois en immobilier physique, en SCPI, mais également en actifs plus liquides comme des foncières. Contrairement à une SCPI, les SC ont généralement une valorisation hebdomadaire. C'est naturellement un atout en période de hausse, mais cela peut être un inconvénient en période de baisse de marché, puisque les cours fluctuent plus et peuvent donc baisser de manière assez naturelle. A titre d'exemple, voici l'évolution** depuis le 1er janvier des différents véhicules disponibles au sein du contrat Meilleurtaux Liberté Vie :

Ces véhicules étant très diversifiés, ils semblent amortir relativement bien le choc immobilier de 2023. Des performances comprises entre -3 et +1,6% depuis le 1er janvier. Loin des -10 ou -17% de certaines SCPI. Un véhicule plus adapté pour diversifier son assurance-vie, avec un objectif moyen-terme.

>> Je souhaite recevoir une information détaillée sur les SCI dans l'assurance-vie

Accéder à la Pierre Papier sans que les frais de souscription ne viennent trop rogner sur le rendement espéré, c’est possible. Avec la SC MeilleurImmo, gérée par Sofidy, vous pouvez investir dans l’immobilier au sein des contrats d’assurance-vie et des plans d’épargne retraite souscris chez meilleurtaux Placement et ce, sans frais d’entrée.

De plus, la diversification est au cœur de la stratégie de la SC MeilleurImmo pour une meilleure mutualisation des risques mais aussi pour profiter des différentes dynamiques de marché.

La SC MeilleurImmo diversifie son portefeuille avec :

La SC MeilleurImmo est le véhicule idéal pour saisir les opportunités qui ne manqueront pas de se présenter dans les prochains mois sur l’immobilier commercial. Créée fin 2022, la SC a choisi volontairement de ne pas encore investir toute sa collecte, et souhaite prendre le temps de la sélectivité dans un marché tendu. Au 30 juin 2023, la SC détenait encore 25% de liquidités, soit environ 15 millions d’euros. Récemment, la SC a renforcé son exposition à l'hôtellerie (9,7 % de l'actif brut) suite à l'acquisition par Sofidy d’une participation dans les murs d'un hôtel B&B à Francfort bien situé à proximité du parc des expositions.

Cette prudence explique la relative stabilité du prix de la part de MeilleurImmo depuis son lancement (+0,19%), là où beaucoup de véhicules immobiliers affichent des baisses. A noter aussi que la SC ayant investi fin 2022 sur un panier de SCPI, elle ne commence à recevoir des loyers que depuis quelques semaines, le délai de jouissance des loyers étant généralement fixé à 6 mois.

>> Je souhaite recevoir une information détaillée sur la SC MeilleurImmo

La SC MeilleurImmo est également le véhicule choisi par Marc Fiorentino pour investir dans sa gestion pilotée (à hauteur de 15% environ dans le profil équilibté). Comme le dit Marc : « L’investissement immobilier est et restera un élément essentiel de votre patrimoine. Incontournable dans une optique de diversification. Notre ambition est de vous offrir le meilleur de la pierre-papier selon un ADN qui nous est cher : frais les plus bas, diversification, couple rendement / risque attractif. Je suis donc particulièrement heureux de pouvoir vous proposer la SC Meilleurimmo, notre placement pierre papier À ZERO FRAIS D’ENTRÉE, disponible en exclusivité dans nos contrats d’Assurance Vie et nos Plans d’Epargne Retraite, et conçu en partenariat ave Sofidy, un acteur de référence sur l’immobilier. »

A noter : Avant d’investir, il convient d’être informé que la SC MeilleurImmo est un placement à long terme et qu’il est recommandé aux investisseurs de conserver leurs parts pendant une période d'au moins 8 ans. L’objectif de rendement de la SC MeilleurImmo est de 4%** annuel nets de frais de gestion (en contrepartie d’un risque de perte en capital).

>> Je souhaite recevoir une information détaillée sur la SC MeilleurImmo

Guillaume Arnaud, président du Directoire de Sofidy, a récemment donné sa vision sur l’état du marché immobilier et sur les opportunités et types d’investissement à privilégier dans le contexte actuel dans un webinaire dédié à l’investissement locatif :

Communication non contractuelle à caractère publicitaire.

* Le Taux de Distribution est égal au rapport entre le dividende brut versé au titre de l’année écoulée et la valeur des parts au 1er janvier de cette même année de référence. Les performances passées ne préjugent pas des performances futures.

** Performance nette de frais de gestion de l’unité de compte, mais hors frais de gestion du contrat et hors fiscalité.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l’immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.