La guerre en Ukraine pousse toujours plus haut le prix du pétrole. À la veille d’une réunion de l’Opep, le baril de Brent s’échange à 103$, un niveau inédit depuis 2014 et l’annexion de la Crimée par la Russie… Après la salve de sanctions occidentales contre Moscou, les investisseurs craignent une réaction russe visant à rompre, totalement ou partiellement, l’approvisionnement en pétrole et en gaz vers l’Europe. Depuis le 1er janvier, le prix du Brent s’envole de 32% (+62% sur un an), alimentant l’inflation au niveau mondial. Demain, celle de la zone euro devrait d’ailleurs ressortir à 5,3% sur un an, au plus haut depuis sa création. Dans cet article, nous faisons le point sur la situation et nous vous présentons un support d’investissement incontournable pour investir sur les fleurons du secteur en Europe.

103$ ! Désormais, le baril semble s’installer au-dessus du seuil symbolique des 100$. Plusieurs facteurs jouent à la hausse sur les cours de l’or noir, notamment les récentes interruptions de production dans plusieurs pays producteurs comme l’Angola, le Nigeria, le Canada ou la Libye. L’instabilité géopolitique est un autre levier, récurrent, de la hausse. Au-delà du dossier ukrainien, le début de l’année a également été marqué par des troubles majeurs au Kazakhstan, puissance énergétique méconnue.

Ces derniers mois, l’Europe a été confrontée à des perturbations sur son approvisionnement en gaz russe, faisant grimper les prix de l’énergie et donc indirectement du pétrole brut. Si les prix du gaz montent, la demande en diesel et en fioul s’accroît, comme énergies alternatives.

Le cartel pétrolier de l’OPEP et ses alliés se réunissent demain. L’administration de Joe Biden réclame toujours à l’Arabie Saoudite, et plus largement au cartel, d’augmenter sa production pour jouer à la baisse sur les prix du pétrole. Et pour cause, ils constituent la principale source d’inflation aux États-Unis et en Europe. Cette hausse généralisée des prix risque de coûter les élections de mi-mandats aux Démocrates en novembre prochain. L’enjeu est désormais politique aux États-Unis.

Depuis l’an dernier, le cartel et ses alliés (Arabie Saoudite et Russie en tête) n’ont annoncé que des hausses marginales de leurs productions mensuelles, de l’ordre de 400 000 barils par jour. C’est loin d’être suffisant pour faire baisser les prix, alors que la demande mondiale s’envole, à mesure que l’économie reprend ses droits sur la situation sanitaire. Une forte demande, une offre relativement faible, une géopolitique instable… voilà en substance le cocktail explosif qui justifie ce retour sur les niveaux de 2014 pour le Brent.

Le prix du Brent au plus haut depuis 2014 :

Évolution du prix du baril de Brent en unité de temps hebdomadaire. La courbe bleue indique la moyenne des prix de clôture des 200 dernières semaines.

Cliquez ici pour voir le graphique en grand

Source : Meilleurtaux Placement, TradingView

Deux niveaux-clés attirent désormais toute l’attention : les 110$ et les 120$ le baril. La banque d’investissement américaine JPMorgan évoque même un objectif à 125$ en 2022 et à 150$ en 2023. Goldman Sachs est plus modéré : 96$ en 2022, 105$ en 2023.

À ces actualités relativement récentes s’ajoutent des facteurs plus anciens. Des politiques monétaires ultra-accommodantes, un rebond de la croissance économique mondiale, une forte inflation… Autant de raisons qui justifient pour plusieurs grandes banques un nouveau “supercycle” sur les matières premières, et pas seulement énergétiques. Pour JPMorgan, il y a quatre supercycles par siècle.

Le dernier aurait débuté en 1996 pour atteindre son pic en 2008. C’est une première vague haussière de 12 ans. Puis, de 2008 à 2020, une vague de baisse générale des prix se manifeste. Désormais, nous serions donc entrés dans la phase ascendante d’un nouveau supercycle pour les matières premières. Nous vous en parlions ces derniers mois. Un cycle de hausse des prix accentué par des liquidités excessives et un trading spéculatif par certains acteurs financiers.

Face à cette flambée des prix de l’énergie et de l’inflation, les banques centrales changent peu à peu de ton et n’évoquent plus une inflation “temporaire” mais “durable”. Le diable est dans les détails…

Comment tirer profit de cette hausse des prix énergétiques ? Dans la deuxième partie de cet article, nous vous présentons un support incontournable pour investir sur le secteur européen de l’énergie en toute simplicité, et dès 25€ grâce à Meilleurtaux Placement Vie.

Je demande une information complémentaire pour investir sur le secteur européen de l’énergie

QUELLES SONT LES CIBLES DE L’ETF ?Créé en octobre 2006, l’ETF Lyxor STOXX Europe 600 Oil & Gas (LU1834988278) réplique les performances de l’indice de référence STOXX Europe 600 Oil & Gas. Comme son nom l’indique, cet indice est composé des 600 plus grandes capitalisations européennes et représentatives du secteur pétrolier et gazier en Europe. Par conséquent, cet ETF est éligible au PEA.

Dans les faits, les cinq principales actions de l’indice représentaient plus de 75% de sa pondération totale, au 31 janvier :

1. Shell, Royaume-Uni et Pays-Bas : 26,45%

2. TotalEnergies, France : 25,17%

3. BP, Royaume-Uni : 13,87%

4. Eni, Italie : 6,35%

5. Equinor, Norvège: 5,02%

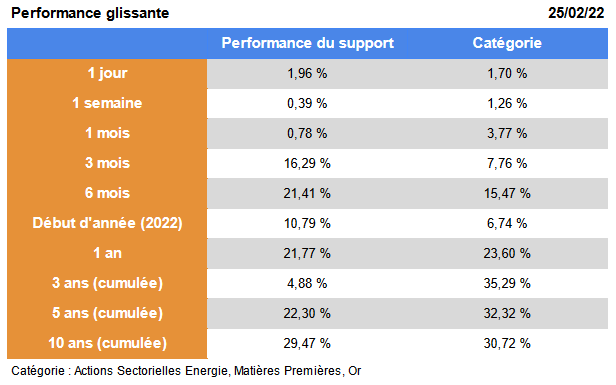

QUELLES SONT LES PERFORMANCES DE L’ETF ?Les performances* de l’ETF :

Source : Quantalys

La performance de l’ETF ressort à 29,47%* sur dix ans, proche de celle de sa catégorie d’investissement (les actions du secteur énergétique et des matières premières). Sur cinq ans, le tracker affiche une performance de 22,30%* et de 4,88%* sur trois ans. Depuis le 1er janvier 2022, elle ressort à 10,79%* (+21,77%* sur un an). Naturellement, elle est stimulée par la récente envolée des prix pétroliers.

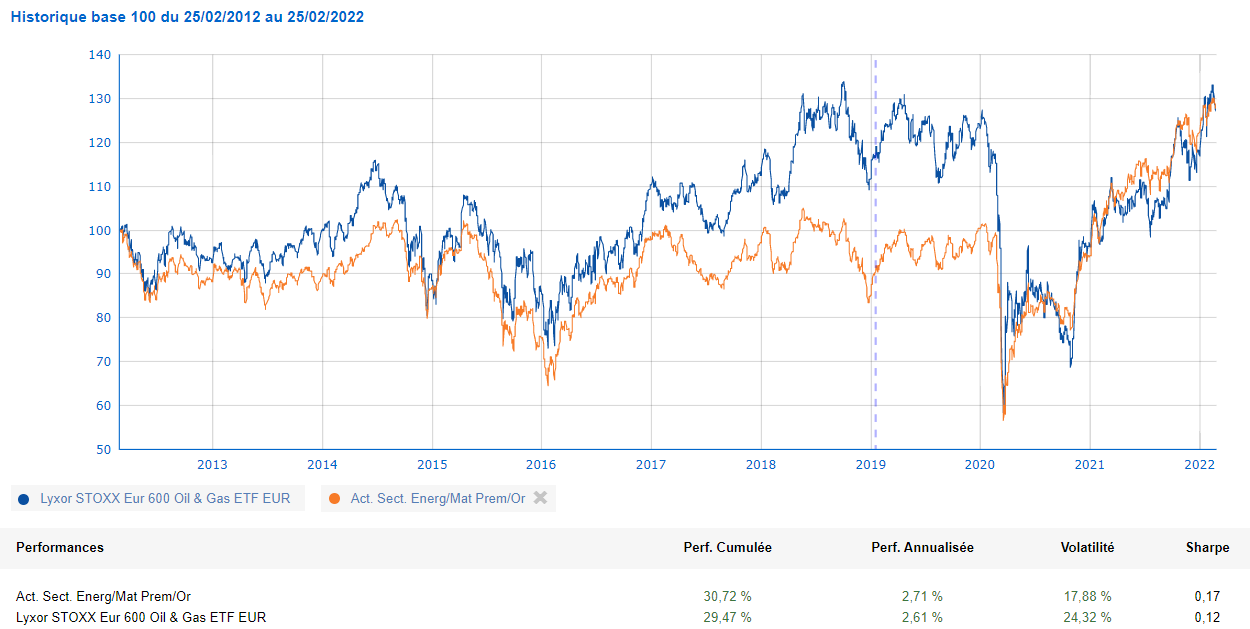

Comparaison sur dix ans :

Source : Quantalys

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 18,51% et à 32,81% sur trois ans.

Je demande une information complémentaire pour investir sur le secteur européen de l’énergie

INVESTIR SUR L'ÉNERGIE DANS LES MEILLEURES CONDITIONSAvec Meilleurtaux Placement Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil etc…

Meilleurtaux Placement Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2021, Suravenir Rendement offrait un rendement net de 1,30%**, contre 1,80%** pour Suravenir Opportunités.

Plus de 800 fonds* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 15 SCPI, 7 SCI et 5 OPCI afin de diversifier votre épargne dans l’immobilier. 99 fonds labellisés ISR sont éligibles à Meilleurtaux Placement Vie.

Une tarification ultra compétitive. 0 frais d’entrée, 0 frais sur vos versements, 0 frais sur vos arbitrages (hors SCPI, OPCI, SCI et ETF).

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir ainsi que la revue spécialisée Le Particulier.

Avec Meilleurtaux Placement Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles présentent un risque de perte en capital. S'agissant du fonds en euros Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

Meilleurtaux Placement Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.