L’investissement dans les sociétés non cotées, ou « private equity », était jusqu’ici peu démocratisé pour les particuliers. Traditionnellement, ce type de placement était réservé aux institutionnels et aux family office. Mais cela est en train de changer avec le développement de fonds destinés aux particuliers, notamment grâce à la BPI (Banque publique d’investissement). Mais cela ne veut pas dire que le particulier doit foncer tête baissée sur ce type de placements, sans comprendre la nature exacte des investissements et les risques associés. On vous aide à y voir plus clair.

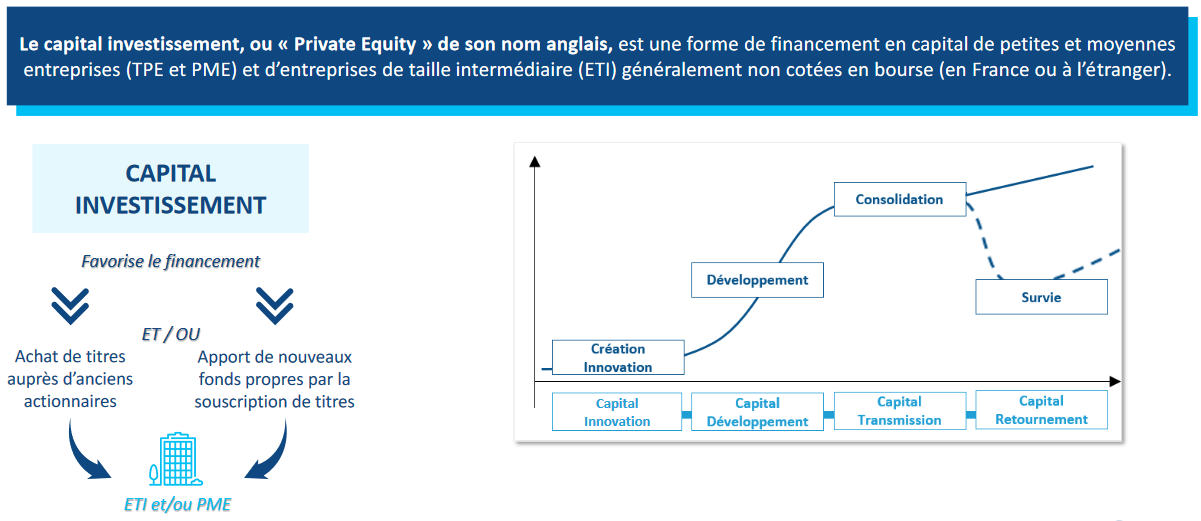

Le private equity, aussi appelé "capital-investissement", est l’investissement en capital de PME ou TPE généralementnon cotées en Bourse. Lorsqu’une société a besoin d’argent pour son développement, elle peut faire appel aux investisseurs, en leur proposant des actions en échange de capitaux, via la Bourse (en s’introduisant en Bourse ou en augmentant son capital si elle est déjà cotée), ou via des fonds de private equity.

L’objectif d’un fonds de private equity est d’entrer au capital d'entreprises relativement petites, pour financer leur amorçage et leur développement, et contribuer ainsi à l’accélération de leur croissance.

Le private equity regroupe plusieurs formes d’investissement :

- Le capital-risque est dédié aux start-ups pas encore rentables qui cherchent à financer leur activité. On parle même de capital-amorçage lorsque le capital est réuni lors de la création de l’entreprise, et de capital-retournement lorsque la société est en difficulté.

- Le capital-développement est quant à lui dédié aux entreprises plus matures, rentables, qui dégagent donc un revenu permettant même parfois le rachat de l’entreprise via une opération de « LBO », notamment lorsque le dirigeant souhaite céder l’activité (capital-transmission).

Un LBO (leverage buy out) est une opération d’acquisition financée par un fort recours à l’endettement. Dans ce montage, l’entreprise est rachetée par une société holding créée par un fonds d’investissement. La holding amène généralement un apport compris entre 10 % et 25 % de la valeur de la société cible, puis emprunte le solde. Cet emprunt sera financé en grande majorité par le paiement de dividendes de la société filiale vers la holding mère. C’est donc la société rachetée qui finance l’opération (à condition qu’elle soit suffisamment rentable).

Un tel investissement s’envisage sur plusieurs années, compte tenu de sa faible liquidité. Dans la plupart des cas, l’investisseur accompagne la société par ses conseils pratiques et son réseau pour accélérer son développement. En contrepartie, il s’attend à un rendement sur le capital investi supérieur au marché actions. Et pour cause, le risque pour l’investisseur est plus important. Le private equity peut devenir une véritable aventure entrepreneuriale pour l’investisseur.

>> Je souhaite découvrir la solution de Meilleurtaux Placement pour investir dans le private equity

Le private equity est par définition un placement de très long terme. Un fonds de capital-investissement est généralement créé pour une période déterminée. Après la période de souscription qui dure quelques semaines ou mois, le fonds ferme aux souscriptions et débute sa phase d’investissement.

Contrairement à un investissement boursier, la valeur du fonds ne bouge pas tous les jours. Cette valeur est décorrélée de la Bourse c’est-à-dire qu’elle ne subit pas les aléas boursiers. Elle est issue d’une expertise réalisée généralement de manière trimestrielle ou mensuelle.

La valeur des actifs suit généralement ce qu’on appelle « une courbe en J ». Les premières années, les rendements sont souvent faibles ou négatifs, résultant des coûts d’investissement, des frais de gestion, d’un portefeuille d’investissement qui n’est pas encore arrivé à maturité. Avec le temps, les fonds vont afficher des rendements croissants, lorsque les investissements arrivent à maturité, qui peuvent même s’envoler si l’entreprise développe tout son potentiel. A noter que cette courbe en J est particulièrement marquée dans le cas du capital-risque, moins dans le cas du capital développement.

Source : Spirica

Quoi qu’il en soit, l’investisseur ne peut pas récupérer son investissement à tout moment, sauf à subir des frais de rachat importants. Afin de procéder au rachat de ses parts, il doit attendre que le fonds soit dissous (fermé), après une phase de « désinvestissement » (revente des actions des sociétés) qui peut prendre plusieurs années. Les fonds de private equity investissent dans des titres de sociétés non cotées qui, par définition, ne sont pas liquides. Ils ne bénéficient donc pas d’un marché secondaire organisé pour vendre les titres. N’étant pas négociables, leurs cessions nécessitent plusieurs mois.

Historiquement, le rendement associé à ces placements est très élevé : 12,2 %* par an, en moyenne entre 2007 et 2021, supérieur à ceux de la Bourse et de l’immobilier sur les 15 dernières années.

>> Je souhaite découvrir la solution de Meilleurtaux Placement pour investir dans le private equity

Le private equity est depuis toujours la chasse gardée des investisseurs professionnels et des grandes fortunes. Il faut dire que les barrières à l’entrée sont importantes : ticket minimal de quelques centaines de milliers d’euros, frais d’entrée important, difficulté pour sélectionner les bonnes sociétés, etc.

Les chiffres sont d’ailleurs frappants : le private equity représente près de20% du patrimoine des investisseurs privilégiés, et nettement moins de 1% du patrimoine des épargnants français.

Mais cela va changer, et doit changer, avec le nouveau fonds lancé par BPI France. BPI France, fonds souverain national, est un acteur majeur du secteur et accompagne les entreprises, de leurs débuts jusqu’à leur potentielle cotation en Bourse. En somme, c’est le fonds souverain français tourné vers le secteur privé, et c’est désormais votre porte d’entrée pour accéder au “club” jusqu’à présent très fermé du capital investissement.

Bpifrance, c’est 25 ans d’expérience dans le capital investissement et 17 milliards d’euros d’actifs sous gestion investis dans plus de 550 fonds. La BPI a une connaissance approfondie des fonds de private equity qui lui permet de sélectionner les sociétés de gestion spécialisées dans cette classe d’actifs.

Bpifrance Entreprises Avenir 1 est le premier fonds d'investissement de Bpifrance spécialement conçu pour permettre aux particuliers de co-investir aux côtés de cette institution reconnue. Grâce à ce support, les investisseurs individuels peuvent accéder aux nombreuses opportunités d’investissements de Bpifrance, à son "deal flow", et bénéficier des mêmes conditions d'investissement que le fonds souverain.

Le support de Bpifrance est un fonds de fonds : ses cibles sont des fonds dédiés au private equity. Les entreprises ainsi sélectionnées ont un fort potentiel de croissance et le fonds vise à les soutenir dans leur développement en leur fournissant les capitaux nécessaires pour stimuler leur expansion et accélérer leur innovation. En investissant dans ce support, les particuliers contribuent directement au renforcement de l'écosystème entrepreneurial français.

En synthèse, le fonds Bpifrance Entreprises Avenir 1 vous permet d'investir à partir de 1 000 € dans des pépites triées sur le volet. Mais pour quel rendement cible ? 8% de TRI* net de frais de gestion du fonds. Pour votre épargne, cette performance très attractive est clairement la bienvenue en cette période de forte inflation.

>> Je souhaite obtenir une information détaillée sur le fonds Bpifrance Entreprises Avenir 1

Bénéficiez d’un accès privilégié via notre contrat d’assurance vie Meilleurtaux Liberté Vie, sans frais d’entrée, et avec les frais de gestion les plus bas (0,5% par an). Cette combinaison avantageuse maximise votre potentiel de rendement. Principale contrainte à la souscription : avoir moins de 70 ans.

>> Souscrivez en ligne à BPI France Entreprise Avenir 1

Communication non contractuelle à caractère publicitaire.

* Objectif net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés. Cet objectif a été établi par la Société de Gestion notamment sur la base d’hypothèses de distributions futures pour chacun des Fonds du Portefeuille qui composera le portefeuille du Fonds. Ces hypothèses ne constituent en aucun cas un engagement de la Société de Gestion concernant la performance finale qui sera effectivement réalisée par le Fonds. En effet, il s’agit d’hypothèses établies sur la base des performances passées qui ne sauraient préjuger des performances futures. Ce rendement cible de l’investissement n’est pas garanti et ne constitue qu’un objectif de gestion. Le fonds Bpifrance Entreprises Avenir 1 ne bénéficie d’aucune garantie en capital et les souscripteurs pourront perdre tout ou partie du capital initialement investi.

Les FCPR sont des placements long terme (10 ans minimum) qui présentent un risque de perte en capital. Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements s'adressent à des investisseurs avertis et sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.